מחיר יעד של 190 דולר לאנבידיה, על הסיכויים והסיכונים במניה

אנבידיה: ההזדמנות הגדולה והאתגרים הנוכחיים

מניית אנבידיה חזרה לאזור השיא - קרוב ל-140 דולר, אחרי שלפני כחודשיים ירדה בעקבות דוחות ותחזית יחסית פושרים לכיוון ה-100 דולר. רוב האנליסטים עדיין מפרגנים ומספקים מחירי יעד גבוהים. צריך לזכור שככל שגדלים הצמיחה הופכת לקשה יותר.

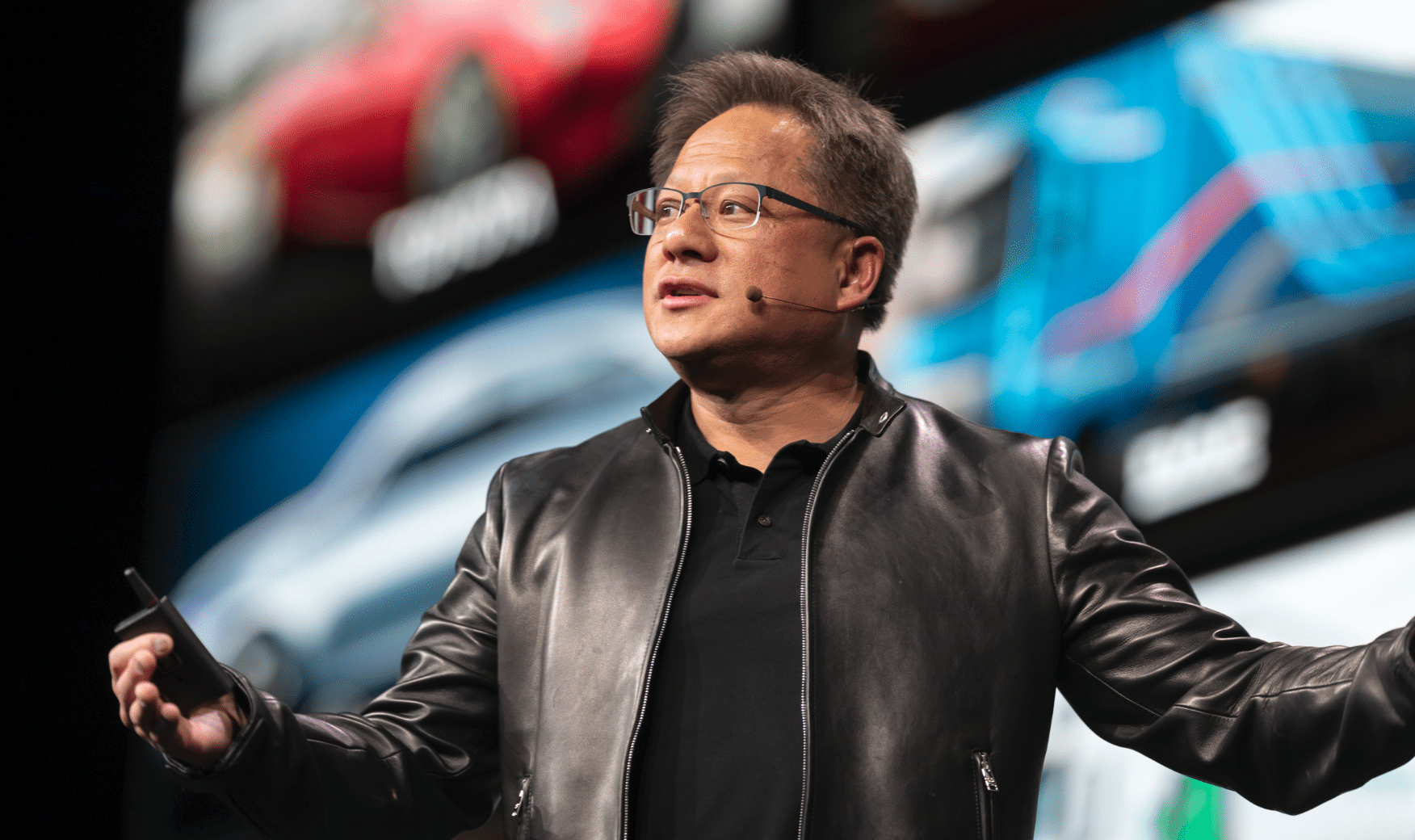

ג'נסן האנג, מנכ"ל אנבידיה - מכר מניות בכ-1 מיליארד דולר (טוויטר)

בנק אוף אמריקה פרסם המלצת קנייה על המניה. האנליסטים של הבנק העלו את מחיר היעד למניה מ-165 דולר ל-190 דולר. בבנק סבורים שהמניה יכולה לקפוץ ב-40% לשווי של קרוב ל-5 טריליון דולר.

האנליסטים סבורים שאנבידיה תייצר מזומנים בהיקף של 120 מיליארד דולר בשנה הבאה כשבמקביל היא תתרחב עם שיתופי פעולה שהם מעבר לעולם החומרה. בבנק אוף אמריקה מסבירים שאנבידיה לא רק מובילה בתחום החומרה, אלא שיש לה הזדמנויות גדולות בתוכנה ובפתרונות מבוססי בינה מלאכותית.

- השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

- אנבידיה משתלטת על מתחרה - חברת השבבים גרוק

- המלצת המערכת: כל הכותרות 24/7

דוחות חיוביים - אך השוק הופך לתחרותי יותר

ברבעון השלישי של 2024 (הרבעון הפיסקלי שמסתיים ביולי), אנבידיה פרסמה דוחות חיוביים שהיכו את התחזיות בכל הפרמטרים המרכזיים – הכנסות, רווחים, וצפי לרבעון הבא. החברה הכריזה על הרחבה של תוכנית הביי-בק שלה ל-50 מיליארד דולר, והביסה את התחזיות לרווח והכנסות. עם זאת, המניה רשמה ירידות של כ-7% במסחר המאוחר בעקבות הדוחות, בין היתר בשל חששות מהתחרות הגוברת בשוק והירידה בשולי הרווח הגולמי של החברה לרבעון השני ברציפות. המניה ירדה בהמשך בכמעט 20% לאזור של 100 דולר, ומאז היא זינקה כאמור לאזור של 140 דולר.

השאלה הגדולה היא מה יהיו המרווחים בתוצאות של הרבעון שמסתיים באוקטובר ומתפרסם בסוף נובמבר? כדאי להתעמק בסוגיית הרווחיות שהיא חשובה מאוד למשקיעים והיא מסמנת את כוחה התחרותי של החברה. ככל שהרווחיות נמוכה כך גם התחרות חזקה יותר ויש חשש שהרווחיות תמשיך להישחק.

הכל תלוי בשולי הרווח

במסיבת העיתונאים לאחר פרסום הדוחות, החברה ציינה שהירידה בשולי הרווח נובעת מהעלויות הכרוכות בייצור השבב החדש שלה ומהמעבר למוצרים חדשים. כמו כן, ציינה אנבידיה שהשוק הסיני, שהיה שוק חשוב מאוד עבורה, הופך לתחרותי יותר, מה שהשפיע על חלק מההכנסות. אנבידיה מתמודדת עם תחרות גוברת מצד שחקנים אחרים בשוק השבבים, בהם AMD ואינטל. עם זאת, אנבידיה עדיין שולטת בשוק וקצב מכירות השבבים לתחום ה-AI עומד על מעל 100 מיליארד דולר בשנה.

- אפל סוגרת את 2025 בין התאוששות בסין ללחץ משפטי בארה״ב

- עשירי הטכנולוגיה צברו 2.5 טריליון דולר ב-2025: מאסק מוביל ומה קרה לביל גייטס?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

מנכ"ל אנבידיה, ג'נסן האנג, הביע ביטחון רב בעתיד החברה וביכולת שלה להוביל את תחום הבינה המלאכותית. לדבריו, המוצרים החדשים של החברה צפויים להכניס מיליארדי דולרים כבר ברבעון הקרוב, והביקוש לשבבים צפוי להמשיך ולצמוח עם הצורך הגובר בתשתיות AI ברחבי העולם. עם זאת האנג עצמו מכר מניות אנביידה בחצי השנה האחרונה בהיקף של כ-1 מיליארד דולר.

אחת השאלות המרכזיות שעלתה במסיבת העיתונאים נגעה להאם הלקוחות של אנבידיה מצליחים להפיק רווחים מהשקעותיהם בשבבים היקרים של החברה. לדברי האנג, הלקוחות, בהם ענקיות כמו אמזון, מיקרוסופט, ואלפאבית, כבר רואים החזר מהיר על ההשקעות בתשתיות המחשוב של אנבידיה. הוא ציין שהשבבים של החברה הם כיום התשתיות הבסיסיות של עולם המחשוב המתקדם, והם משפיעים על כל תחום טכנולוגי, דבר שמבטיח ביקוש מתמשך.

- 9.איציק 20/10/2024 14:19הגב לתגובה זואוכלים את הלב כי לא תפסו את העליות של אנבידיה. אנבידיה זה העתיד

- 8.דניאל 19/10/2024 22:08הגב לתגובה זוכלכלת בחירות כל השוק עד הבחירות משם תגיעה הצניחה

- רואה את הנולד 21/10/2024 08:47הגב לתגובה זוצריך להיות בסביבת ה -AI כדי להבין לאן נושבת הרוח

- 7.רודף צדק 19/10/2024 20:29הגב לתגובה זוברגע שהאנליסטים מפמפמים , הירידה בדרך. בטווח הזמן הקרוב תרד 15 אחוז לדעתי, כניסה נוחה, ואז תמשיך בעלייה לדעתי בלבד

- 6.כלכלן 19/10/2024 19:12הגב לתגובה זולפי מה? פוליטיקה... צמצום פערים בין ״עשירים״ (מעמד ביניים) לעניים (עשירות תחתון). כלומר, הם שאתם, המשקיעים הפרטיים תשקיעו, שם הבנקים יבואו ויהרסו לכם את החגיגה. ככה העסק העובד, אחרת הם מפסידים מכם עוד ריביות על משכנתא והלוואות וכך גם המדינות שמוכרות להם מימון מפסידות מכם מיסים.

- 5.דניז 19/10/2024 17:15הגב לתגובה זוהראה שהיא עדיין נמצאת מאחורה. אין באמת תחרות לחברה המופלאה הזו NVDA. הדוח של TSM גם הראה זאת.

- 4.אני כבר שומע את השריקה של הנפילה... (ל"ת)מרקו 19/10/2024 12:48הגב לתגובה זו

- 3.לרון 19/10/2024 10:46הגב לתגובה זו"הערכתם" תמיד בעלייה כשהשוק עולה ובירידה כשהשוק יורד כמו אחרוני המשקיעים

- 2.לרון 19/10/2024 10:41הגב לתגובה זולקרן ענקיות הטכנולוגיה לקח שנה להשיג מה שהשיגה בסה"כ ב3 שנים

- 1.לרון 19/10/2024 10:37הגב לתגובה זושאנבידיה מנופחת,החכמים הורידו והתמימים העלו חזרה

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

וול סטריט שור (גרוק)

וול סטריט שור (גרוק)מניות הקוונטים נופלות, אקספנג קופצת ב-8%; המדדים סביב ה-0

שלושת המדדים העיקריים פתחו ביציבות, עם חזרת המשקיעים מחופשת חג המולד ליום מסחר יחיד ודליל לפני סוף השבוע. הדאו יורד קלות בעוד ה-S&P 500 והנאסד״ק עולים קלות, כאשר מחזורי המסחר נותרו נמוכים על רקע היעדר טריגרים כלכליים משמעותיים.

המסחר הדליל מגיע לאחר שיום המסחר המקוצר של ערב חג המולד הסתיים בשיאים היסטוריים. מדדי S&P 500 ודאו ג’ונס רשמו רמות שיא חדשות, והשלימו חמישה ימי עליות רצופים. מגמה זו משתלבת ב”ראלי סנטה קלאוס” המסורתי, התקופה שבין סוף דצמבר לתחילת ינואר, הנחשבת לרוב חיובית עבור שוקי המניות.

במבט שנתי, השווקים מציגים ביצועים חזקים במיוחד. מדד S&P 500 עלה בכ-18% מתחילת השנה והוא בדרך לשנה שישית של תשואות דו-ספרתיות מתוך שבע השנים האחרונות. מדד נאסד״ק הוביל את העליות עם זינוק של יותר מ-20% בשנת 2025, זאת למרות תנודתיות חריפה במהלך השנה, כולל כניסה זמנית לטריטוריית שוק דובי לאחר הכרזת מכסי היבוא הרחבים של הנשיא טראמפ באפריל.

במקביל למניות, שוק הסחורות היקרות ממשיך להתחזק. חוזים עתידיים על זהב וכסף טיפסו לשיאים חדשים, על רקע מתיחות גיאופוליטית מתחדשת והיחלשות הדולר האמריקאי. מגמה זו מחזקת את מעמד המתכות היקרות כנכסי מקלט בתקופות של אי-ודאות גלובלית.

- טסלה תחת בדיקה: האם ידיות החירום במודל 3 מסוכנות בשעת משבר?

- אילון מאסק בדרך לטריליון דולר: השנה שקבעה רף חדש בצבירת הון

- המלצת המערכת: כל הכותרות 24/7

למרות העליות החדות בשווקים, המשקיעים מתמודדים עם ציפיות הולכות ומצטמצמות להפחתות ריבית מצד הפדרל ריזרב בשנה הקרובה. פחות מ-15% מהסוחרים מעריכים כי תתרחש הורדת ריבית כבר בחודש הבא, וההערכות לגבי חודש מרץ נותרות חלוקות. בשלב זה, היעדר נתוני מאקרו ופרסומי דוחות כספיים מסמן סיום שקט יחסית לשבוע המסחר המקוצר של תקופת החגים.