ילין לפידות מצטיינת בשירות בתחום קופות הגמל - מי סיימה אחרונה?

קופות הגמל ובמיוחד קרנות ההשתלמות שהן חלק מתעשיית הגמל, הן מצרך מבוקש. בכל חודש מפרסמים נתונים עדכניים לגבי התשואות של קופות הגמל והקרנות השונות, אבל לא תמיד ידוע האם אותן חברות מספקות, בנוסף, גם שירות טוב ללקוחות שלהן.

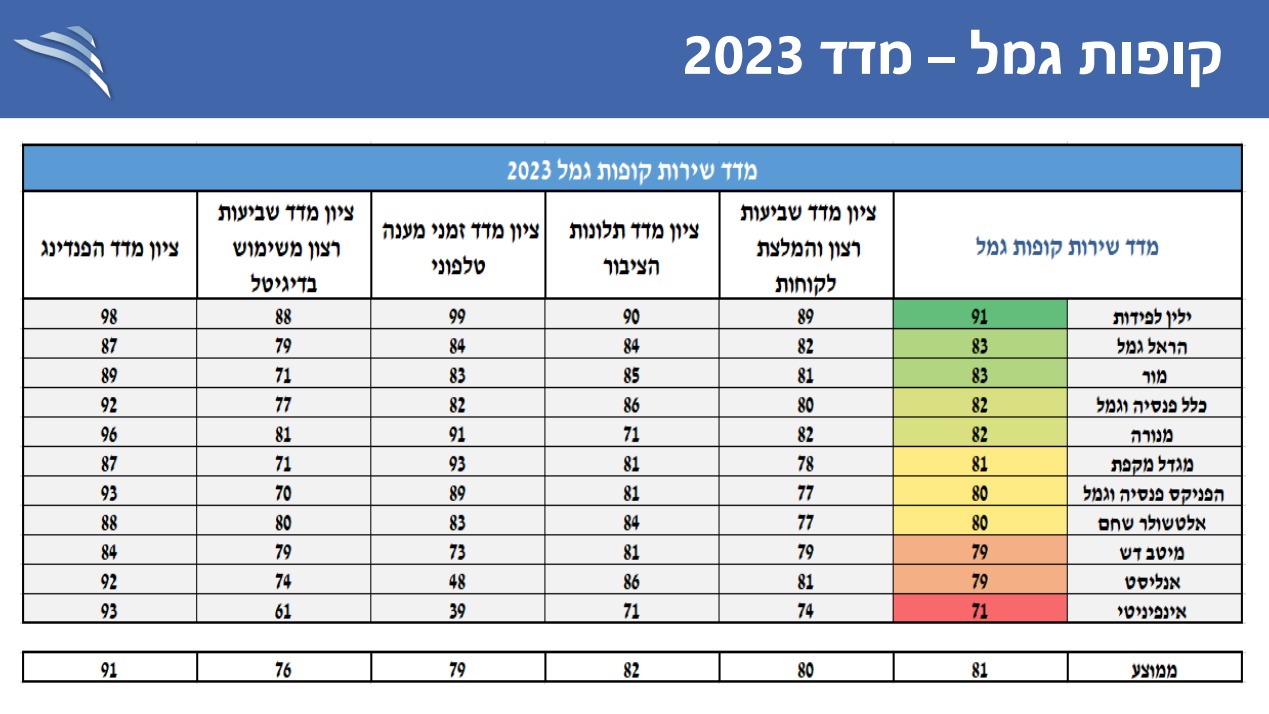

רשות שוק ההון, ביטוח וחיסכון פרסמה את רשימת החברות שהצטיינו בשירות שלהן בשנה האחרונה. מבין החברות, עולה מתמודדת אחת שגברה על רובן, ואחת שסיימה הרחק מאחור. הרשות אוספת נתונים אודות השירות של קופות הגמל, בעיקר מלקוחות. יש כמה פרמטרים שמשפיעים על התוצאה: הראשון הוא ציון מדד שביעות רצון והמלצת לקוחות - כלומר, איך הלקוחות רואים את החברה שלהם. השני הוא ציון מדד תלונות הציבור, השלישי קשור לזמן מענה טלפוני, הרביעי הוא מדד שביעות רצון משימוש בדיגיטל, פרמטר בהחלטה חשוב בימים אלה והאחרון - ציון מדד הפנדינג (מדובר במדד שבוחן את ההתנהלות השוטפת של הגופים המוסדיים בהליכי קליטת הכספים).

בטבלה המצורפת אפשר לראות את הציון של ילין לפידות, של דב ילין ויאיר לפידות, שמצטיינת בהקשר השירותי - היא קיבלה ציון גבוה מעל כל החברות האחרות - 91. מתחת לילין לפידות, נמצאות הראל ומור, כלל ומנורה מיד אחר כך. במקום האחרון, הרחק למטה - קופת הגמל של אינפיניטי, עם ציון של 71, שהושפע בין היתר מציון נמוך במדד תלונות הציבור וציון גרוע מאוד, 39 בלבד, במדד זמני המענה הטלפוני. גם חברת אנליסט לא מצטיינת בפרמטר הזה.

הנה התוצאות:

- יאיר לפידות: "המחירים בשוק מלאים, לא הייתי מגדיל את משקל המניות"

- יאיר לפידות וגילעד אלטשולר עונים לשאלות - מניות בארץ או בוול סטריט ומה האיום הגדול על ההשקעות שלכם?

- המלצת המערכת: כל הכותרות 24/7

נתונים: רשות שוק ההון, ביטוח וחיסכון

אפשר ללמוד עוד כמה דברים מהטבלה: חברת אנליסט, למשל, ממוקמת נמוך בשל זמן מענה ארוך, אך ממוקמת גבוה יחסית במדד הפנדינג. אפשר לראות כי ציון מדד שביעות הרצון של הלקוחות משקף בצורה די גבוהה את הציון הסופי. מבין החברות הגדולות, רק אחת (אנליסט) ממוקמת נמוך יותר מדד שביעות הרצון של הלקוחות שלה, בשל בעיות במענה הטלפוני. בנוסף, אפשר לאות כי מנורה מאבדת לא מעט נקודות בשל מדד תלונות הציבור. אסור לשכוח: מדובר בחברה גדולה, שחשופה יותר לתלונות מאשר חברות קטנות עם מספר לקוחות קטן. מגדל והפניקס, אפשר לראות, ממוקמות נמוך בשל חוסר שביעות רצון יחסי מהשימוש בדיגיטל. הציון של ילין לפידות במענה הטלפוני כמעט מושלם, וזו כנראה אחת הסיבות לציון הגבוה.

דליה שני מנכ"לית הגמל בילין לפידות, אמרה לביזפורטל: "אנו שמחים לעמוד זו השנה העשירית ברציפות בראש מדד השירות והתפעול, מאז תחילת המדידה של רשות שוק ההון. שירות מצוין הוא חלק מהחזון ומתרבות הניהול של ילין לפידות בשוק ההון ואנו שמחים על ההכרה ארוכת הטווח בהשקעה שלנו בפרמטרים הללו. המדד משקף את המאמצים הרבים שעושה החברה לתת שירות מיטבי ללקוחותיה במקביל להובלה בתשואות בטווחים הארוכים והקצרים ואנו מתחייבים להמשיך לעשות ככל שביכולתנו להיות ראויים להוביל גם בעתיד".

- 3.לקוח מרוצה מאד 30/07/2024 21:57הגב לתגובה זוהשירות אדיב, מקצועי ומהיר. במקום להמתין למענה טלפוני מעצבן מוקדנית עונה לך לאחר המתנה קצרה, שואלת באיזה עניין מדובר ואחרי זמן לא רב מתקשר אליך יועץ איתו אתה סוגר עניין במהירות. התשואות שלהם גבוהות מאד לאורך זמן ביחס למנהלים אחרים, בקיצור - טובים מאד בכל פרמטר.

- 2.אזרחית 22/07/2024 08:40הגב לתגובה זונציג של אלטשולר שחם שפניתי אליו כדי להצטרף לקרן השתלמות היה מאד לא נעים ומתחכם. כאילו אין לו בכלל עניין לצרף לקוחות. סגרתי את הטלפון והצטרפתי לקרן אחרת. בנוסף- אלטשולר- בזמן שהפסידו ללקוחות שלהם מליוני שקלים- הוציאו את כל העובדים לחופשה בחו"ל כולל הופעה של איזה זמר.... חוצפה

- 1.אקטואר מדופלם 07/07/2024 14:16הגב לתגובה זולמה סלייס לא בטבלה?

חיסכון (בעזרת AI)

חיסכון (בעזרת AI)הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

איך עובד המנגנון כיום ולמה הוא כל כך חשוב, מה האוצר רצה לשנות ואיך זה היה משפיע על החוסכים

ועדת הכספים אישרה הארכה נוספת של הוראת השעה במנגנון הבטחת התשואה בקרנות הפנסיה עד סוף 2028. זו דחייה משמעותית של הרפורמה שמשרד האוצר ביקש להחיל על חלוקת רשת הביטחון הממשלתית לחוסכים. התכנון המקורי היה להתחיל ביישום המודל החדש בינואר 2025, אך זה נדחה תחילה לינואר 2026, וכעת שוב - לתקופה ארוכה בשלוש שנים נוספות.

הבטחת התשואה מהווה רכיב מרכזי ביציבות המוצר הפנסיוני בישראל, במיוחד עבור חוסכים קרובים לפרישה או אלו שכבר נמצאים בשלב קבלת הקצבה. המנגנון מפחית את התנודתיות בשווקים ומאפשר לקרנות לספוג תקופות חלשות מבלי לגרום לזעזוע חד בגובה הקצבה החודשית. בעוד השיח הציבורי מתמקד בדמי ניהול ובתשואות, חשיבות ההגנה הזו אינה נופלת מהם כלל.

המנגנון הנוכחי החליף את האג"ח המיועדות שהבטיחו בעבר ריבית קבועה של 4.86% לחוסכים. מאז 2023, הכספים מושקעים בשוק ההון הפתוח, אך המדינה מתחייבת להשלים תשואה של 5.15% בשנה על כ-30% מנכסי הקרן, אם התשואה בפועל נמוכה מכך. זהו מנגנון המפחית משמעותית את הסיכון בתקופות חלשות בשווקים, ובולט במיוחד אצל מקבלי קצבה חודשית, שם היעד המרכזי הוא לצמצם תנודתיות ולמנוע פגיעה ישירה בקצבה.

האם יש באמת הבטחת תשואה? תלוי בגיל שלכם

החלוקה הנוכחית של ההגנה בין קבוצות הגיל נותנת עדיפות את הפנסיונרים, שמקבלים הגנה על כ-60% מהנכסים שלהם. אצל שאר החוסכים, ההגנה מתחלקת באופן שוויוני יותר. קיים כאן עיוות מסוים, שכן נראה הגיוני שחוסך בן 30 יקבל פחות הגנה מחוסך בן 62, אך המנגנון הנוכחי מנסה לאזן בין הצרכים השונים של כל קבוצות הגיל.

- חושבים להתחיל להשקיע בשוק ההון ולא בטוחים מתי? פשוט תתחילו

- לבחור שלא לבחור: הטעות הגדולה ביותר של החוסך הישראלי בשנת 2025

- המלצת המערכת: כל הכותרות 24/7

האוצר קידם מודל שבו רק חוסכים מעל גיל 60 היו מקבלים הבטחת תשואה מוגדלת, עם הגנה על 40% מהחיסכון, בעוד חוסכים צעירים יותר היו נשארים עם הגנה נמוכה משמעותית. הבעיה המרכזית היא מבנית: במסלול השקעה אחד, כל העמיתים מחזיקים באותו סל נכסים בדיוק, ולא ניתן לתת השלמת תשואה שונה לאנשים שונים באותו מסלול.