מה הגורם לאינפלציה הדביקה, והאם הפתרון בכלל בידיים של הפד'?

מאקרו: סיכויים נמוכים להורדת ריבית ביוני

זהו החודש השלישי ברציפות, כל הרבעון הראשון של שנת 2024 למעשה, שנתוני האינפלציה מאכזבים, כלומר גבוהים מהתחזיות. הנרטיב בשוק משתנה במהירות וחוזר לקונספציית ה"גבוה יותר לזמן ארוך יותר", או בלשונו של פאוול בראיון השבוע: "אם האינפלציה הגבוהה יותר תימשך, הפד' יכול לשמר את הרמה הנוכחית של הריבית כמה זמן שיידרש".

עוד אמר פאוול בדיון שנערך השבוע יחד עם נגיד הבנק של קנדה ואישים נוספים: "בשנה האחרונה השיפור בהיצע תמך בצמיחה בארצות הברית בהוצאות הצרכנים וגם בתעסוקה, לצד ירידה משמעותית באינפלציה. הנתונים האחרונים מראים צמיחה סולידית ושוק תעסוקה שממשיך להיות חזק, אך גם חוסר בהתקדמות נוספת בשנה הזו לעבר יעד האינפלציה של 2%". זו ההתבטאות הראשונה של פאוול מאז תחילת אפריל, אז הוא עוד דיבר על "מהמורות בדרך" שלא אמורות להשפיע על המדיניות, אך נראה שהנתון האחרון שינה את השקפתו על מצב האינפלציה, והדבר בהחלט משתקף בדבריו.

פאוול גם חזר שוב על מה בכל זאת יכול לגרום לשינוי במדיניות באופן מוקדם מהצפוי - החלשות בשוק התעסוקה: "יש לנו מרווח משמעותי להקל (את המדיניות המוניטרית) אם שוק התעסוקה יחלש באופן בלתי צפוי. כרגע, בהינתן עוצמת שוק התעסוקה וההתקדמות באינפלציה עד כה, ראוי לאפשר למדיניות המצמצמת לעבוד ולתת לנתונים המתפרסמים להדריך אותנו".

השוק מתחיל להבין שאפשר לשכוח מהורדת ריבית ביוני (חוזי הריבית מתמחרים סיכוי של 16% בלבד), וכעת העיניים נשואות ליולי (כ-43% שהריבית תרד ביוני או ביולי). הריבית נמצאת ברמה גבוהה יחסית של 5.25% - 5.5% מאז יולי בשנה שעברה.

- למה השוק מריע לאינפלציה של 3%?

- מהאינפלציה לצמיחה: מלחמת הסחר חוזרת למרכז הבמה

- המלצת המערכת: כל הכותרות 24/7

התחזית המפחידה: הריבית תעלה ל-6.5%

הבנקים ובתי ההשקעות ממהרים אף עם לעדכן תחזיות. כלכלני גולדמן זאקס דוחים את הערכתם להורדת ריבית מיוני ליולי. בברקליס מעדכנים שהם צופים כעת רק הורדת ריבית אחת בשנת 2024. בצ'ארלס שוואב אומרים שהנתונים הנוכחים מראים שתהיה רק הורדת ריבית "אחת או שתיים" השנה. טורסטן סלוק מבית ההשקעות אפולו דובק בעמדתו שלא נראה כלל הורדות ריבית בשנת 2024 – "הפד' טרם סיים להילחם באינפלציה ושיעורי הריבית יישארו גבוהים יותר לזמן ארוך יותר".

לורנס סאמרס, שר האוצר לשעבר, אמר בראיון לבולמברג כי השוק צריך "לקחת ברצינות" את האפשרות שהמהלך הבא של הבנק המרכזי יהיה דווקא העלאת ריבית. נראה שזו הערכה קיצונית. פאוול לא העלה זאת אפילו בתור אפשרות, אלא דיבר על כך שאם הנתונים לא יהיו טובים אז הפד' ימשיך עם המדיניות הנוכחית לזמן ארוך יותר, לא שהם יעלו את הריבית.

אבל ב-UBS מצטרפים לסאמרס באזהרות, לפחות בתור תרחיש אפשרי אחד, ואף נוקבים במספר מפחיד. לדבריהם, השילוב של צמיחה חזקה ואינפלציה דביקה עלול להביא את הפד' להעלות את הריבית עד 6.5% בשנה הבאה, כלומר אחוז שלם נוסף. זהו תרחיש שכמעט בוודאות יביא למיתון וקריסה בשוק המניות. יחד עם זאת תרחיש הבסיס של הבנקאים משוויץ הוא עדיין לשתי הורדות ריבית השנה.

- מניות הקוונטים טסו באלפי אחוזים - הרווחים עדיין רחוקים

- לקראת שבוע המסחר: וול סטריט מחפשת כיוון - מה חושבים האנליסטים?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הונאה של 2 מיליארד דולר - עונש של 11 אלף שנות מאסר - ומוות...

מי שבכל זאת שומר על אופטימיות הוא נשיא הפד' בניו יורק, ג'ון וויליאמס: "נצטרך בנקודה מסוימת להתחיל את תהליך החזרת הריבית לרמה נורמלית יותר, ולדעתי קרוב לוודאי שהתהליך הזה יתחיל עוד השנה" אמר השבוע למרות נתוני האינפלציה המדאיגים, אולי על רקע הבחירות המתקרבות. אבל אולי, בגלל ניתוח גורמי האינפלציה.

מה גורם לאינפלציה הגבוהה?

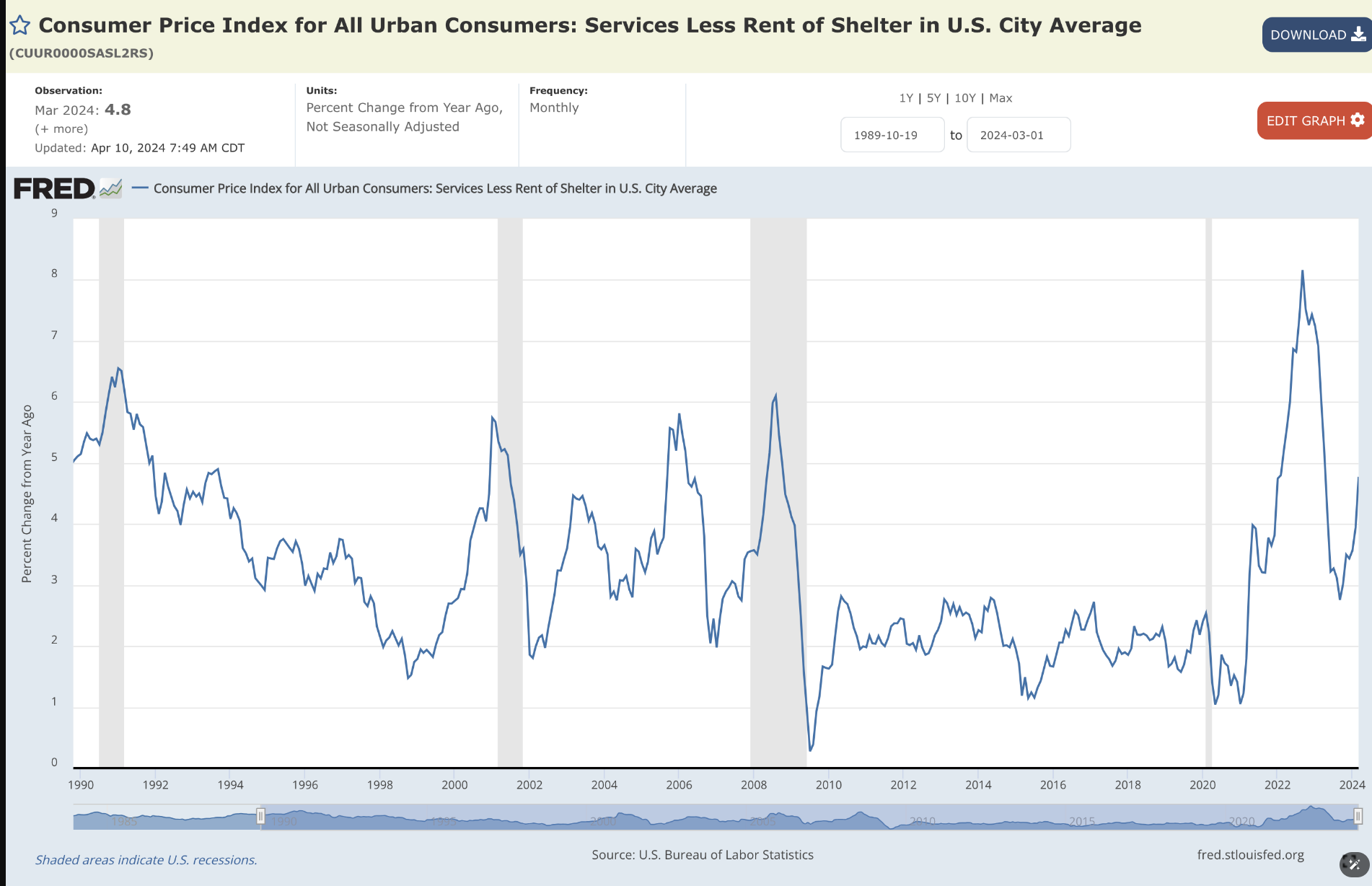

באופן כללי ניתן לחלק את מדד המחירים לצרכן לשירותים ומוצרים. אינפלציית המוצרים נמצאים תחת שליטה כבר זמן מה, מה ש"דביק" היא אינפלציית השירותים. בתוך החלק הזה מה שמכונה "קורת גג" ידוע כנתון שמתעדכן באיטיות, לכן הפד' מתמקד בעיקר באינפלציית ה"סופר ליבה" או "ליבת הליבה" שהיא "שירותים להוציא דיור". מה שמדאיג במדד האחרון הוא שגם הנתון הזה חזר לטפס, ושוב נמצא מעל 4% בשיעור שנתי, כפי שניתן לראות בקצה הימני שלה גרף הבא - אינפלציית שירותים ללא רכיב הדיור:

הכלכלנית קלאודיה סאהם בכירה לשעבר בפד' (שפתחה את אינדיקטור המיתון הקרוי על שמה) מנסה להצביע על סיבה לאופטימיות זהירה. ראשית היא מדגישה שהעובדה שהאינפלציה מרוכזת בשירותים ולא במוצרים היא כבר התקדמות לעומת המצב בשנת 2022.

לדבריה האינפלציה בשנת 2022 התפרסה על פני הרבה מאד קטגוריות גם של מוצרים וגם של שירותים, מה שהביא את הפד' להעלות את הריבית באופן אגרסיבי כדי לפגוע בצריכה באופן שימתן את העלאת המחירים. ירידת האינפלציה שהתרחשה בשנת 2023 עקב צעדי הפד' אמנם לא ממשיכה בשנת 2024, אך כעת הגורמים העיקריים לאינפלציה, גם בתוך סקטור השירותים, מרוכזים במספר קטגוריות מצומצם מאד ולא מתפשטים על תחומים רבים. למעשה ישנן שתי קטגוריות בלבד שאחראיות על רוב האינפלציה במדדים האחרונים – דיור וביטוח רכב.

על רכיב הדיור (קורת גג) כתבנו לאחרונה לא פעם. אינפלציית ביטוחי הרכב היא נושא מפליא ולא ברור. ביטוחי רכב מהווים רק 3% ממשקל הרכיבים במדד ה-CPI ובכל זאת השפעתם הגדולה מראה עד כמה הזינוק במחיר הביטוחים חד. המדד האחרון הצביע על עליה שנתית של 22% במחירי ביטוח הרכב, הזינוק הגבוה ביותר מאז 1976.

מה הסיבה לעלייה החדה בביטוחי הרכב? חברות הביטוח הגדולות לא מספקות פרטים, אך נראה שישנם כמה גורמים, לא מעט מהם עדיין קשורים למגיפת הקורונה ולבעיות בצד ההיצע. ראשית מחירי הרכבים עצמם, כמו גם מחירי החלפים והעבודות במוסך עלו, כך שחברות הביטוח נדרשות לשלם מחירים גבוהים יותר במקרה של תביעת ביטוח. כעת העלויות האלו מתגלגלות לצרכנים. יחד עם זאת קשה לראות בכך הסבר מספק לעלייה הדרמטית במחירי הביטוח. עליית מחירי הרכב די נעצרה, ובנוסף, העליות לא היו כה חריגות ביחס לרכיבים אחרים באינפלציה.

בכל זאת פרופסור ג'רמי סיגל סבור שזה הגורם. כך הוא כותב בבלוג שלו: "מחיר ביטוחי הרכב שמפגרים באופן היסטורי אחר מחירי הרכב בשנה או יותר, מתאימים את עצמם לעליית מחרי הרכב בתקופת מגיפת הקורונה. במבט קדימה, ההתייצבות במחירי הרכבים המשומשים והחדשים משקפים פחות לחצים אינפלציוניים בהמשך".

גורמים בתעשיית הרכב מצביעים על גורם נוסף – "מאז הקורונה ראינו עליה מדהימה בנהיגה תוך כדי הסחות דעת" אומר ריין מקהון, מנהל בחברה המפתחת מוצרים לשיפור הבטיחות בדרכים. מקהון כמובן בעל אינטרס, אך הוא מתבסס על נתונים שהחברה שלו שאבה מאפליקציות של חברות הביטוח שעוקבות אחר נהיגה של מבוטחים. הנתונים בודקים מהירות, שימוש בסלולרי תוך כדי נהיגה, עצירות פתאומיות וכדו', ומצביעים על עליה חדה בנסיעה תוך כדי הסעות דעת. מצד שני, ירידה בכוח האדם המשטרתי (גם בגלל הקורונה ושוק העבודה האדוק) הוריד את האכיפה באזורים רבים בארצות הברית.

מדובר בשילוב קטלני, לא רק למחירי הביטוח. מספר התאונות הקטלניות מזנק, וכך גם התביעות המוגשות לחברות הביטוח. בסופו של דבר הכל, כמובן, מתגלגל לכיס של המבוטחים. תהא הסחבה אשר תהא, מחירי ביטוח הרכב מזנקים בצורה יוצאת דופן ומהווים את אחד הגורמים לאינפלציה הדביקה בחודשים האחרונים.

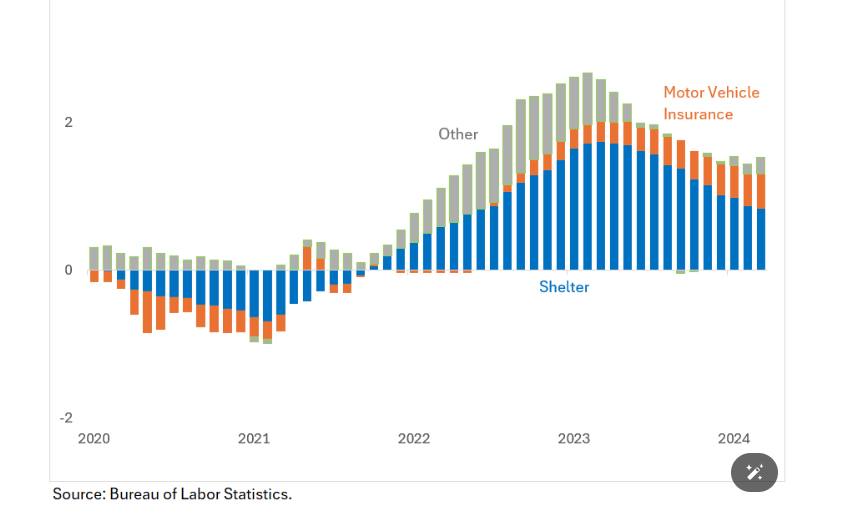

הגרף הבא ממחיש את דבריה של סאהם, ביחס לגורמי האינפלציה:

הצבע הכחול משקף את אינפלציית קורת הגג. הכתוב אם ביטוחי הרכב והאפור את כל השאר. הגיוני שהחלק הכחול יהיה משמעותי שכן רכיב קורת הגג הוא הגדול ביותר במדד, ומהווה כ-40% ממנו. התרומה של החלקים האפורים – "אחר" – לאינפלציה בשנת 2022 היתה משמעותית ביותר, כלומר האינפלציה נבעה מתחומים רבים, כפי שכתבה סאהם, בעוד בעשרת החודשים האחרונים החלק הזה הצטמצמם מאד, ולמעשה הוא כמעט לא מורגש. ביטוחי הרכב, לעומת זאת, הולכים ותופסים נתח הולך וגדל באינפלציה, למרות שמשקלם במדד הוא רק 3%.

אולי הריבית היא לא הפתרון

אם בסופו של דבר האינפלציה גבוהה, מה זה חשוב ממה היא נובעת? לדברי סאהם הבנת הגורמים לאינפלציה מסייעת להבנה איך צריך להיאבק בה. השאלה המתבקשת היא האם ריבית גבוהה אכן תסייע להביס את האינפלציה הנוכחית.

לדבריה "הנשק" של הפד' לא מתאים לטפל באינפלציה שנובעת מבעיות בצד ההיצע, כפי שהן משתקפות בניתוח רכיבי האינפלציה. בעוד הריבית הגבוהה יכולה לפגוע בביקוש באופן שבסופו של דבר יביא את האינפלציה ליעד במחיר של מיתון, הבעיות האמיתיות שוכנות בצד ההיצע, כלומר הבעיה לא באמת תיפתר, ויווצרו בעיות אחרות, לא פחות גרועות. "האינפלציה מצטמצמת לכמה תחומים מאתגרים. הצמצום הזה משקף כמה ניצחונות במאבק נגד האינפלציה, אבל מה שנשאר מלמד אותנו שיעור חשוב. זה הזמן לקובעי המדיניות מחוץ לפד' לקבל אחריות על האינפלציה, וחשוב יותר, לעשות משהו בנוגע לזה. הפד' גם מעורב, אבל הוא לא יכול לפתור את זה לבד".

נסביר את דבריה מעט יותר. יש הבדל מהותי בהתמודדות עם אינפלציה הנובעת מצד ההיצע לבין כזו הנובעת מצד הביקוש. במקרה שהביקוש חזק מדי, ריבית שתקשה על הצריכה עשויה לעזור. בעוד במקרה שההיצע חלש מדי ריבית גבוהה לא ממש תסייע (ויכולה אף להזיק) ובעיות ההיצע אמורות להיפתר בדרכים אחרות (פתרון בעיות שרשראות האספקה, הגדלת ייצור וכדו').

בתחילת ההתפרצות האינפלציונית הפד' לא מיהר להעלות את הריבית, כיון שהוא טען שהאינפלציה "זמנית", כלומר, הפד' הבין שהיא נובעת מצד ההיצע עקב בעיות שרשראות האספקה ולא בגלל ביקוש גבוה מדי. אבל מדובר בטעות שכן האינפלציה נבעה לכל הפחות גם מצד הביקוש, ובסופו של דבר, כפי שהעירה סאהם, התפשטה כמעט לכל תחומי הכלכלה. לכן השימוש (המאוחר) בכלי הריבית היה נכון לשנת 2022 - 2023. אבל אם כעת הבעיה אינה מצד הביקוש, שכן בסופו של דבר העליה במשכורות מתמתנת למרות שוק העבודה החזק, המשך הריבית הגבוהה עלול בסופו של דבר לפגוע בכלכלה יותר ממה שהוא יסייע להוריד את האינפלציה.

שוק המניות: התשואות מאיימות להעמיק את התיקון

ישנה אוירה פסימית למדי בשוק המניות מאז פרסום נתוני האינפלציה. חשוב לזכור שלמרות האווירה הפסימית אנחנו במרחק של כ-4% בלבד משיא כל הזמנים. זה טוב ורע. טוב כי זה אומר שבינתיים אין קריסה מהותית בשוק המניות, רע, כי יש עוד הרבה מה לתקן עד שהשוק ייחשב שוב זול.

הדבר המדאיג ביותר מבחינת שוק המניות בימים אלו, ומהווה את הטריגר העיקרי לירידות, הוא הזינוק המחודש בתשואות, שגורם לכך שהאג"ח שוב מתחיל להיות אלטרנטיבה לגיטימית להשקעה במניות. כעת תשואת אגרות החוב לעשר שנים עומדת על 4.659% - הגבוה ביותר מאז נובמבר. אלו של שנתיים עברו אמש את רף ה-5%. אם אפשר לקבל 5% בשנה לשנתיים הקרובות, אפשר כבר לראות בזה אלטנרטיבה ראויה למניות.

השאלה הגדולה היא עד כמה עמוק עלול התיקון להגיע? הכלכלן אד ירקוני (השורי באופן כללי) מסמן את רמת ה-4700 נקודות ב-SP500 כ"תיקון קלאסי" של 10% מהשיא (5254 נקודות בסוף מרץ). זיו סגל מצביע על רמות דומות.

מוריץ שולאריק, נשיא מכון הכלכלה העולמית בקיל. קרדיט: רשתות חברתיות

מוריץ שולאריק, נשיא מכון הכלכלה העולמית בקיל. קרדיט: רשתות חברתיות"פולקסווגן, ב.מ.וו ומרצדס לא ישרדו במתכונת הנוכחית עד סוף העשור"

מוריץ שולאריק, נשיא מכון הכלכלה העולמית בקיל, טוען כי פולקסווגן, ב.מ.וו ומרצדס-בנץ לא ישרדו במתכונתן הנוכחית עד סוף העשור; לדבריו, גרמניה תקועה בדיון “מופנה אחורה” במקום להשקיע בדור הבא של התחבורה: הרכב החשמלי והאוטונומי, ואומר כי “העתיד הוא נהיגה אוטונומית, לא נוסטלגיה”

הסערה האחרונה בתעשיית הרכב הגרמנית התפרצה בעקבות ראיון טלוויזיוני שבו הזהיר פרופ’ מוריץ שולאריק, נשיא מכון הכלכלה העולמית בקיל ואחד מהקולות המשפיעים בכלכלה האירופית, כי ייתכן ששלושת יצרניות הרכב הגדולות בגרמניה, פולקסווגן, ב.מ.וו ומרצדס-בנץ, לא ישרדו במתכונתן הנוכחית עד סוף העשור. "אני לא רואה סיכוי ממשי לכך שבשנת 2030 הן ייראו כפי שהן נראות היום", אמר שולאריק. "אם התעשייה הזו לא תשנה כיוון, היא תחדל להתקיים במבנה הנוכחי".

לדבריו, ייתכן שגרמניה תצטרך לאמץ "פתרון בסגנון וולוו", כלומר, כניסת משקיע אסטרטגי זר, אולי סיני, שיביא עמו טכנולוגיה, הון ושווקים חדשים. שולאריק הזכיר כי וולוו השוודית שייכת מאז 2010 לקבוצת ג'ילי הסינית, מהלך שהציל את החברה ממשבר והחזיר אותה לקדמת הבמה העולמית.

הדיון מסתכל אחורה

הביקורת של שולאריק אינה כלפי החברות בלבד, אלא גם כלפי השיח הציבורי והפוליטי בגרמניה. לדבריו, המדינה עסוקה בויכוחים מיושנים על תעשיית הדיזל והאנרגיה במקום להתמודד עם האתגר הבא: הרכב האוטונומי. "יש לי חשש אמיתי שאנחנו שוכחים את המהפכה הבאה", אמר. "בזמן שאנחנו מתווכחים על מה שהיה, סין וארה”ב כבר משקיעות הון עתק במערכות נהיגה אוטונומיות ובינה מלאכותית לרכב".

שולאריק טען כי אם גרמניה לא תבצע שינוי מיקוד טכנולוגי אמיתי, היא תמצא עצמה מאחור בעידן שאחרי המנוע החשמלי, עידן הנהיגה החכמה.

תגובות נגד: “תחזית מנותקת מהמציאות”

יו״ר התאחדות תעשיית הרכב הגרמנית (VDA) דחתה את תחזיתו של שולאריק וכינתה אותה “אבסורדית”. לדבריה, היצרניות הגרמניות הן עדיין “חברות מצליחות ובעלות עתיד,” אך הן סובלות ממדיניות אנרגיה לא עקבית, עלויות ייצור גבוהות ומיסוי מכביד. פוליטיקאי בכיר מהמפלגה הירוקה, שהינו המועמד לתפקיד ראש ממשלת באדן-וירטמברג, לב תעשיית הרכב, הביע אופטימיות זהירה: “דיימלר לא תהיה בידיים סיניות כל עוד נעשה את העבודה שלנו,” אמר. “אם כולנו, החל בממשלה וכלה במהנדסים, ניקח אחריות, נוכל לשמור על המובילות של גרמניה בתחום התחבורה.”

- שינוי חד בחוקי ההגירה וההתאזרחות בגרמניה

- גרמניה חותמת על הסכם הגנה נגד רחפנים עם סטארט-אפ מקומי

- המלצת המערכת: כל הכותרות 24/7

המשבר בתעשיית הרכב הגרמנית

הפסדי עתק וירידות חדות ברווחיות מציבים את תעשיית הרכב הגרמנית בנקודת מפנה. פולקסווגן ופורשה דיווחו על הפסדים של מיליארדי יורו, ומרצדס-בנץ רשמה ירידה של 50% ברווח הנקי ברבעון האחרון. במקביל, הייצור הסיני הזול של רכבים חשמליים, לצד מכסים אמריקניים גבוהים ומדיניות אירופית מסורבלת, חונקים את כושר התחרות של היצרניות האירופיות.

בנוסף, שערוריית הדיזל-גייט ממשיכה לפגוע באמון הצרכנים ובמיתוג “Made in Germany”.

טראמפ מצייץ, נוצר באמצעות AI

טראמפ מצייץ, נוצר באמצעות AIטראמפ מבטיח "דיבידנד מכסים" של 2,000 דולר לכל אמריקאי

בציוץ ברשת החברתית שלו טראמפ מציג יוזמה לחלק "דיבידנד מכסים" של עד 2,000 דולר לאזרח, שימומן מההכנסות המיסוי על יבוא; את המתנגדים לתכנית טראמפ מכנה "טיפשים"

נשיא ארצות הברית, דונלד טראמפ, פרסם פוסט חריג ברשת Truth Social, שבו הוא מגן על מדיניות המכסים האגרסיבית שלו וכינה את מתנגדיה "טיפשים". לדבריו, מדיניות זו חיזקה את הכלכלה האמריקאית, הפכה את ארצות הברית ל"מדינה העשירה והמכובדת ביותר בעולם" והביאה לשווקים פיננסיים בשיא של כל הזמנים.

"אנשים שמתנגדים למכסים הם שוטים!", כתב טראמפ, כשהוא מייחס את מצבה הכלכלי של ארצות הברית להטלת המכסים על יבוא. הוא טען כי ארצו נהנית כיום מ"אינפלציה כמעט אפסית" ומ"שוק מניות בשיא היסטורי", והוסיף כי תוכניות הפנסיה האמריקאיות (401(k)) נמצאות ברמות הגבוהות ביותר אי פעם.

טראמפ הוסיף כי הכנסות המדינה ממסים על יבוא עומדות על "טריליוני דולרים", שלדבריו יסייעו להתחיל לצמצם את החוב הלאומי, העומד כיום על כ-37 טריליון דולר. לדבריו, המדיניות מביאה לראשונה מזה שנים לזרימת הכנסות ישירה לקופת המדינה ממדינות זרות, במקום הסתמכות על חוב או גירעון.

דבריו מגיעים על רקע המשך הוויכוח הציבורי סביב מדיניות המכסים התמוכים רואים במכסים כלי לשיקום התעשייה האמריקאית ולחיזוק עצמאותה הכלכלית, בעוד כלכלנים מזהירים כי מדובר בצעד שמעלה את יוקר המחיה ומכביד על הצרכן המקומי.

- ממשל טראמפ ישיק מכרז ענק לקידוחי נפט וגז במפרץ מקסיקו

- מכה לטראמפ ולרפובליקנים: שריל נבחרה למושלת ניו ג'רזי

- המלצת המערכת: כל הכותרות 24/7

לצד ההתבטאויות התקיפות, טראמפ ממשיך לרמוז כי בכוונתו להשתמש בהכנסות מהמכסים למימון תשלומים ישירים לציבור מהלך שכינה בעבר "דיבידנד מכסים" של עד 2,000 דולר לאזרח אבל בשלב זה מדובר ברעיון בלבד שטרם עוגן בתוכנית כלכלית רשמית.

הציוץ שפרסם הנשיא טראמפ ברשת Truth Social