אורלנדו או תל אביב: איזה שוק נדל"ן אטרקטיבי יותר היום?

שוק הנדל"ן האמריקאי אינו מקשה אחת, ובניגוד לישראל הזעירה בממדיה, שבה התרחשות נדל"נית באזור מסוים מחייבת זליגה לאזורים אחרים, הרי שבשוק האמריקאי הקשר בין שוק הנדל"ן בשיקגו, למשל, לשוק הנדל"ן בפלורידה הוא לעיתים חלש ביותר.

בחרנו להתמקד בהשוואה בין תל אביב לאורלנדו שבפלורידה כהשוואה מייצגת במחירי הדיור (לא כולל מסחרי), אם כי המסקנה כנראה נכונה גם למקומות אחרים. הממצאים לספטמבר 2023 מפתיעים למדי.

מעבר לסיכוני הנדל"ן הבסיסיים הקיימים בכל אזור, השקעה בחו"ל כרוכה בשני סיכונים נוספים: סיכון מט"ח וסיכון ניהול בשלט רחוק. שני גורמי סיכון אלו, לגבי משקיע ישראלי, מחייבים את המסקנה כי התשואה הצפויה בהשקעה באורלנדו חייבת להיות מהותית גבוהה יותר כדי לפצות על סיכונים אלו.

כמו כן יש לקחת בחשבון שלמרות קיומה של אמנת מס בין ישראל לארה"ב, בישראל קיים פטור מהכנסה משכר דירה עד 5471 שקל לחדש, אך בארה"ב יידרש המשקיע לשלם מס מלא על הכנסה שוטפת, עובדה המקוזזת במעט בשל מס רווחי הון נמוך יותר בארה"ב. כלומר, בסופו של דבר משקיע ישראלי בנדל"ן אמריקאי ישלם את מלוא המס בישראל.

- כמה תקבלו היום על הריבית בפיקדונות?

- כלל בתשואה חלשה השנה בקרנות ההשתלמות, מה בטווח הארוך ומה עשו המתחרות באוגוסט?

- המלצת המערכת: כל הכותרות 24/7

נבחן את שאלת הכדאיות:

מחיר יחידת מגורים ממוצעת באורלנדו הינו 1,413,000 שקל (שער חליפין 3.8) ושכר הדירה הממוצע הינו בין 77 ל-89 שקל לחודש למ"ר בהתאם לגדל היחידה (שכ"ד יורד עם הגודל). התשואה השנתית ברוטו הנה 9.88%. בהתחשב בעובדה כי באורלנדו בעלי הנכס משלמים מכיסם מס רכוש (ארנונה) ודמי אחזקה (סוג של ועד בית) הרי לצורך השוואה עם ישראל התשואה ברוטו יורדת ל- 8.5%. שיעור עלות התחזוקה באורלנדו גבוהה מישראל שכן חלק ניכר מהמבנים הם עשויי עץ. יתירה מזו, מוסר התשלומים באורלנדו נמוך יותר, כאשר השוכר אמור לשלם פיקדון של חדש אחד בלבד ללא ערבויות נוספות. בנוסף לכך, משקיע ישראלי חייב להשתמש בשירותיו של מנהל נכסים מקומי/סוכן מקומי המחייב אותו ב-5% מתוך שכר הדירה כדמי ניהול. להערכתנו, התשואה השוטפת נטו הנה בסביבות 4.5-5.5% לשנה. הנתון הזה מהימן יותר מפרסומים שרלטניים של גורמים מקומיים המבטיחים תשואה דו ספרתית.

בתל אביב התמונה נראית פחות משלהבת במונחי התשואה השוטפת. מחיר ממוצע ל-מ"ר הינו 56,100 שקל והשכירות הממוצעת 112.6 שקל לחודש למ"ר. להערכתנו, לאחר הוצאות תחזוקה, שהנן מנת חלקו של בעל הנכס, התשואה השוטפת נטו הנה לכל היותר 2.1%.

לא די בנתונים אלו כדי להגיע למסקנה כלשהיא, שכן הגורם המרכזי שעדיין לא נלקח בחשבון הנה התשואה הצפויה כתוצאה משינוי ערך הנכס (רווח הון).

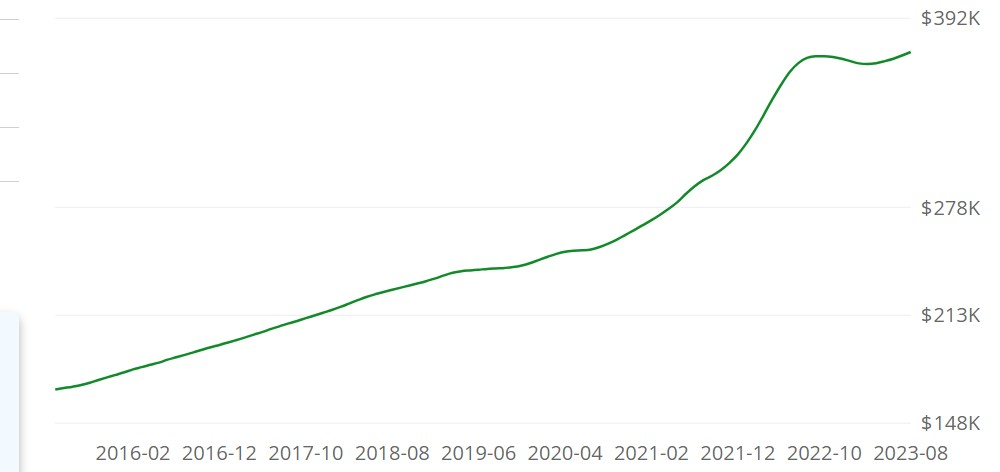

להלן התנהגות מחירי הנדל"ן הממוצעים באורלנדו ב-7.5 השנים האחרונות, בסמוך לתחילת תקופת ההתאוששות לאחר משבר 2008. שיעור עליית ערך הנכסים הממוצעת עומד על13.2% לשנה!! (ראה גרף. מקור: (Zillow בתל אביב בתקופה הדומה עלו ערכי הנכסים לדיור (לפי הלמ"ס) בשיעור שנתי של כ-5.4%.

- קניתם דירה ב-80/20 לפני שנתיים - האם תוכלו לבטל את העסקה?

- אזורים תקים 147 יח"ד בבאר יעקב לאחר שזכתה במכרז רמ"י

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- חובת דיווח על הכנסות משכר דירה: בעד ונגד והסיכויים להצלחה

התנהגות מחירי הנדל"ן באורלנדו:

יחד עם זאת, בתקופה הנוכחית, בעוד שבתל אביב המחיר הממוצע למ"ר הינו כ-56,000 שקל, הרי שבאורלנדו הוא 8315 שקל למ"ר בלבד. יתירה מזו, בתל אביב נדרשות 281 משכורות חודשיות ממוצעות להגיע לדירה ממוצעת ובאורלנדו כ-64 חדשים בלבד (בארה"ב מחשבים יכולת קניית נדל"ן באמצעות מה שקרוי Affordability Index שירד לאחרונה לרמה הנמוכה ביותר מזה עשרים שנה עקב עליית ריבית המשכנתאות בשנה האחרונה).

נתון זה מאותת על חסם מסוים בעלייה עתידית של ערכי הדיור (בהנחה ששערי המשכנתאות ימשיכו להישאר גבוהים). לפיכך ניתן להעריך כי מגמת העלייה במחירי נדל"ן באורלנדו תמשיך להיות חיובית יותר מאשר בתל אביב (מן הראוי לציין שבמשבר 2008 ירדו מחירי הנדל"ן באורלנדו בשיעור חד של כ-40%). בינתיים, בשנה האחרונה, אין סמנים לירידת מחירי נדל"ן מהותית למרות עליית שערי הריבית שכן השוק חי וקיים, בניגוד גמור למה שאירע ב-2008. בחודשיים האחרונים ניכרת התחממות מסוימת בשוק, למרות שערי הריבית הגבוהים.

- 2.שום מדינה לא אטרקטיבית בריבית עולה .אג"ח -$ -ריבית (ל"ת)קשקש 26/09/2023 12:17הגב לתגובה זו

- 1.ברי 26/09/2023 11:20הגב לתגובה זותשווה ערים בישראל לערים במזרח התיכון או יוון קפריסין ספרד ופורטוגל לפחות. מה הקשר לערים בארה"ב שבאוקיינוס האטלנטי.

- 99 27/09/2023 20:02הגב לתגובה זובא לו להשוות את אורלנדו לתל אביב. לגיטימי לגמרי.

- עוד קורא לעצמו פרופסור ... פחחחח (ל"ת)ברי 26/09/2023 15:55הגב לתגובה זו

רז אברהם. קרדיט: רון כהן

רז אברהם. קרדיט: רון כהןמבצעי הייאוש של הקבלנים מלמדים שירידת מחירי הדירות תימשך

רז אברהם, משפטן ושמאי מקרקעין, על המלאי הענק, הטריקים להשארת מחיר הדירה הרשמי יציב כשבפועל המחיר בירידה דרמטית

שוק הדיור הישראלי עבר בשנתיים האחרונות שינוי משמעותי: יותר תנודתיות והרבה יותר יצירתיות שיווקית מצד יזמים. מי שמחפש תשובה פשוטה (עולה/יורד) מפספס את הסיפור. מי שמנסה להבין מה באמת קורה למחיר - לא צריך להסתכל על המספרים, אלא על מה שמנסים להסתיר מאחוריהם.

עודף מלאי חדש: כשההיצע נהיה שחקן פעיל

עפ״י נתוני הלמ״ס בסוף אוקטובר 2025 נותרו למכירה כ־83,580 דירות חדשות, עם 29.2 חודשי היצע. כלומר בקצב המכירות הנוכחי יידרשו מעל שנתיים עד לסיום מכירת המלאי הקיים. כבר כאן עולה מצוקת היזמים

על פני השטח: כשיש כל כך הרבה דירות על המדף, הקבלן חייב למכור כדי לפתור לעצמו בעיות מימון, תזרים וודאות.

ועוד נתון שמחדד איפה הלחץ יושב: כ-32% מהמלאי שנותר למכירה נמצא במחוז תל אביב (26,570 דירות) וכ-25% במחוז המרכז (20,750 דירות). כלומר: עודף

המלאי מתרכז באזורי ביקוש - בדיוק המקומות שבהם הקונים הכי רגישים למחיר, לריבית ולתחושת הסיכון.

בשלושת החודשים אוגוסט- אוקטובר 2025 נמכרו כ-19,870 דירות (חדשות + יד שנייה, ירידה של 9.8% לעומת שלושת החודשים הקודמים). מתוך זה, 40.2% דירות חדשות (כ-7,990),

ומתוכן כ־35.6% מהדירות החדשות שנמכרו היו במסגרת סבסוד ממשלתי.

- קניתם דירה ב-80/20 לפני שנתיים - האם תוכלו לבטל את העסקה?

- אושרה תכנית להקמת שכונת "מצפה תלפיות" בהיקף של כ-900 יח"ד

- המלצת המערכת: כל הכותרות 24/7

זה אומר משהו לא נעים לקבלנים אבל אמיתי: כשחלק גדול מהפעילות נשען על מסלולים מסובסדים, השוק החופשי מאותת שהוא מתקשה לייצר ביקוש במחירים שהיזמים רוצים - והפער הזה הוא הדלק למבצעים.

לזה הקבלנים לא ציפו - מבול של ביטולי עסקאות בפתח

הרוכשים במבצעים של 80/20, 90/10 מגלים שהעסקה שהם עשו כבר לא טובה - גל של ביטולים צפוי השנה ומה יציעו הקבלנים לרוכשים כדי שהעסקה לא תבוטל?

זוכרים את מבצעי 90/10? מבצעים מפתים מאוד לרכישת דירה שניתנו בשלוש השנים האחרונות. ה-90/10 היה חלק ממשפחה של מבצעים כשה-80/20 היה הדומיננטי בהם. במבצעים האלו קיבלתם מתנה ענקית - הקבלן אמר לכם, הדירה תהיה מוכנה בערך עוד 2-3 שנים, אבל אתם משלמים רק 20% עכשיו ובמסירה את היתר. "מה, אתה רציני?", "כן, הכל בשבילכם".

רבבות דירות נמכרו במבצעים כאלו ואז הגיע בנק ישראל וסיים את החגיגה. הוא ביקש יותר ביטחונות מהבנקים שמממנים עסקאות במבצעי הנחה מימונית. יותר ביטחונות לבנקים זה יותר ריבית ללווים. הרי ברור שאם בנק מרתק יותר הון להלוואה הוא יגלגל את זה על הלווים. במילים אחרות, בנק ישראל פגע בעצם ברוכשי דירות כי הריבית שלהם עלתה, אבל הוא בהחלט הפחית דרמטית את העסקאות האלו.

הרוכשים בינתיים מחכים. הם שילמו 10%, 20% מערך הדירה, אבל זה לא מסתכם בכך - הם סיפקו לקבלן עסקת קנייה, הקבלן הלך עם העסקה לבנק וקיבל מימון. המימון הזה חליפי למימון אחר שהקבלן מקבל מהבנק, רק שהוא מימון טוב יותר - כי המימון הזה הוא בעצם משכנתא של הרוכש שהקבלן אחראי לשלמה עד המסירה. כלומר, הרוכש בפועל לקח משכנתא שהקבלן אחראי עליה. זה נראה לכם עניין טכני בלבד, אבל הכל טוב ויפה כל עוד הרוכשים באמת רוצים ויכולים לקנות את הדירה. כשהם מתחרטים ולא רוצים לממש את "האופציה" הזו - מתחילות בעיות.

למה בעצם? כי המשכנתא על שמם. כי יש קנסות שהם צריכים לשלם מעבר לתשלום של 10% ו-20%. הכל תלוי בהסכם הספציפי של הרוכשים מול הקבלן, אבל לרוב זה לא ניתוק ברגע. ולמה שיהיה ניתוק והם ירצו לבטל את העסקה? שימו לב למצב הבא: מי שרכש לפני שנתיים ושילם 20%, פתאום מגלה שהוא לא קיבל בכלל הנחה בהינתן ירידת המחירים של קרוב ל-10% בשטח בשנה האחרונה. בתל אביב הירידות חזקות ביותר, בכל הארץ (כמעט) בין 5% ל-10%. ירושלים חריגה בעלייה.

- קניתם דירה ב-80/20 לפני שנתיים - האם תוכלו לבטל את העסקה?

- מבצעי הייאוש של הקבלנים מלמדים שירידת מחירי הדירות תימשך

- המלצת המערכת: כל הכותרות 24/7

ואז מתקבל הדבר הבא - ההנחה בעסקה ה-80/20 שהיא בעצם מלאכותית מוערכת ב-6%-7%. במקום לשלם 80% מערך הדירה באופן ליניארי על פני שנתיים, אתה כרוכש מקבל גרייס של שנה. מימונית זה לשלם 80% בסוף במקום ממוצע--מח"מ של קצת יותר משנה. כלומר קיבלתם גרייס של שנה על 80% בהלוואת-משכנתא בריבית של 5.5%. מדובר על הטבה של 4.4%. אם הדירה היא למסירה בעוד 3 שנים ההטבה היא 6.6%.