האם הורדת דירוג כבר מתבטאת בבורסה בת"א?

אלכס זבז'ינסקי, הכלכלן הראשי של מיטב על כך שהשוק מתמחר באופן מסוים הורדת דירוג, על שער הדולר שצפוי לעלות ועל שוק המניות המקומי - "השוק זול, לכן הרגישות שלו לחדשות טובות היא מאוד גדולה"

"אי הוודאות פחתה בגלל שהחקיקה היתה צפויה" אומר אלכס זבז'ינסקי, הכלכלן הראשי , "אנחנו ציפינו לזה והשוק ציפה לזה כשבמקביל אי הוודאות ירדה גם כי יש ודאות גדולה יותר שהדירוג שלנו עומד לרדת".

אלכס זביזנסקי, צילום: רמי זרנגר

המשמעות היא שבעצם הורדת הדירוג כבר מעודכנת באופן משמעותי במחירי האג"ח, ובפועל אכן רואים שהתשואה של אגרות החוב הממשלתיות הדולריות משקפת הורדה. "הסיכון כבר מגולם בשוק, אך לא בטוח לגמרי. בכל מקרה, אם החוסך-משקיע שם כסף בפנסיה וגמל, אזי מנהלים מקצועיים מנהלים לו את הכסף והוא לא צריך להחליף את שיקול דעתם. בשביל זה יש את הניהול המקצועי".

מה לגבי חשיפה לדולר?

"צריך להיחשף למט"ח יותר, נראה שערים לדעתי שהם מעל 3.7 שקל לדולר, אך לא צריך להגזים בחשיפה כי יש תנודות חדות ובכל זאת קיים סיכון. בכל מקרה, לפי נתוני בנק ישראל, יש בתיק הנכסים של הציבור יותר חשיפה למט"ח וזה אומר שבגופים המנהלים כבר הגדילו חשיפה. כלומר מי שמשקיע דרך מנהלים מקבל דרכם גידול בחשיפה לדולר.

- "אין מניות זולות" התחזית ל-2026 של אלכס זבז'ינסקי

- למה המחירים בסופר עולים? הסיבה האמיתית

- המלצת המערכת: כל הכותרות 24/7

"בשוק המניות הישראלי יש חברות שחשופות לחו"ל, עדיף להסתכל עליהן מאשר חברות שעיקר פעילותן הוא בישראל. מה שיגרום לתיקון בשוק זה בעיקר חדשות חיוביות ופחות נתונים כלכליים. השוק זול, לכן הרגישות שלו לחדשות טובות היא מאוד גדולה".

מה יקרה לכלכלה עם הרפורמה-מהפכה תימשך?

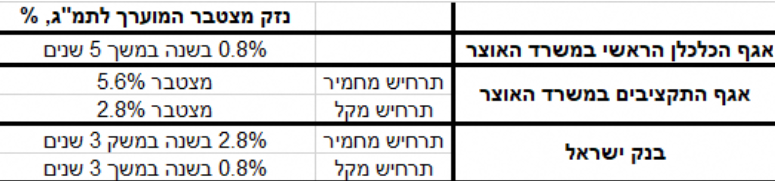

"אישור הרפורמה המשפטית בלי הסכמה הפך לתרחיש מאקרו כלכלי המרכזי", אומר זבז'ינסקי, "התחזיות להשפעה כלכלית של תרחיש זה הוצגו לפני מספר חודשים ע"י הכלכלנית הראשית במשרד האוצר, אגף התקציבים, בנק ישראל וגופים נוספים. לפי התחזיות, המשק צפוי להיפגע מהורדת דירוג האשראי שתוביל לעלייה בפרמיית הסיכון, עלייה במרווח מול הריבית בחו"ל, ירידה בהשקעות בישראל, בביקושים המקומיים ובביקושים ליצוא. בטבלה מטה מוצגים האומדנים לפגיעה בצמיחת המשק כפי שהופיעו בתחזיות.להלן ריכוז התחזיות למשק עקב הרפורמה:

השלכות הרפורמה-מהפכה על הכלכלה

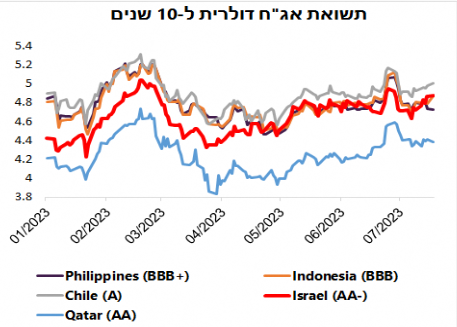

"פרמיית הסיכון של ישראל כבר עלתה בפועל ורואים זאת במחירי האג"ח", סבור זבז'ינסקי, "הפרמיה על האג"ח הדולרית של ישראל התרחקה מהתמחור שמתאים לדירוג AA מינוס ונסחר בתשואה דומה לאג"ח הדולריות של המדינות בדירוגי A ואפילו BBB". במילים אחרות הורדת דירוג כבר מתבטאת בשערים של אגרות החוב.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

תשואת אגח דולרית ל-10 שנים

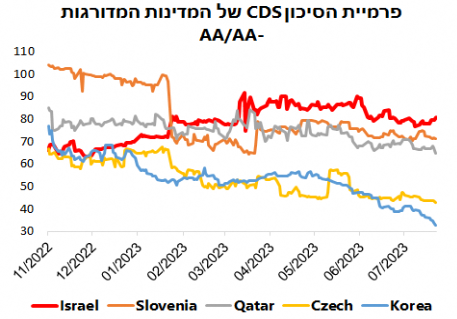

גם פרמיית הסיכון CDS שלנו התרחקה מהמדינות המדורגות ע"י S&P בדירוגי AA/AA- ונסחרת קרוב יותר למדינות בקבוצת הדירוג A.

פרמיית הסיכון - CDS

זבז'ינסקי מעריך כי השקל פוחת בכ-12% יותר לעומת השער שהיה אמור להיות אילו הקשר ל-S&P500 היה ממשיך, כפי שהתקיים בשנים האחרונות - "אנו מעריכים שהלחצים לפיחות ימשיכו ולכן כדאי להחזיק חשיפה גבוהה יחסית למט"ח.

"שוק המניות עשה התאמה משמעותית לסיכון. מתחילת השנה הוא עלה רק בכ-3%, פחות אפילו מהשוק הסיני שנמצא במשבר כלכלי עמוק, וזאת לעומת עלייה של כ-17.5% ב-MSCI World. הניסיון מלמד ששינויים מבנים כפי שקרו בישראל יכולים להוביל להתנתקות אף חזקה יותר, אך בינתיים אנו ממשיכים לשמור על המלצה ניטרלית לשוק המניות בישראל.

"שוק האג"ח, הממשלתי והקונצרני כמעט לא הושפע מהאירועים הפוליטיים. מדדי האג"ח הממשלתי השקלי והקונצרני השקלי השיגו ב-3 החודשים האחרונים תשואה עודפת של כ-4% לעומת המדדים המקבילים בארה"ב. תשואת האג"ח הממשלתית ל-10 שנים בישראל עלתה מתחילת השנה בשיעור כמעט זהה לארה"ב, למרות שבאותה התקופה הריבית בארה"ב עלתה רק ב-1% לעומת עלייה של 1.5% בישראל.

"לגבי האפיק הממשלתי אפשר להיות רגוע יותר. בשלב זה, הוא צפוי להתנהל בהתאם לתחזיות האינפלציה והריבית. יחד עם זאת, היינו מצפים לפרמיית סיכון כלשהי באג"ח הארוכות".

- 13.תקשיבו לספקולציות השוק פה טוב מאוד כל אחד מברבר פה 30/07/2023 23:06הגב לתגובה זותקשיבו לספקולציות השוק פה טוב מאוד כל אחד מברבר פה מפוזיציה דיי לשקר לציבור !!!

- 12.תקשיבו לספקולציות השוק פה טוב מאוד כל אחד מברבר פה 30/07/2023 23:05הגב לתגובה זותקשיבו לספקולציות השוק פה טוב מאוד כל אחד מברבר פה מפוזיציה דיי לשקר לציבור !!!

- 11.מאריק 30/07/2023 21:23הגב לתגובה זוכשהחוקים יעברו.. נגלה שמנעי הצמיחה לא ידוכאו כי צריך לשלם לעבאס, שאירן לא כאן ובאבן גבירול לא יחויבו להניח תפילין, שבו חולי סרטן יהודים יקבל עדיפות על חולים ערבים, ושבו נשים תושלכנה אל אחורי האוטובוס, והומואים ייתלו ברחובות.

- מפתיע שיש עוד אנשים חשוכים עם דעות בתקופת ימי הביניים (ל"ת)אלון 30/07/2023 23:08הגב לתגובה זו

- 10.מיקי לוי 30/07/2023 18:28הגב לתגובה זוכשיש ראש ממשלה שקרן! נוכל! רמאי! עבריין... חשוב להשקיע במדדי חו"ל, השנה כבר הרווחתי 20% בs&p ועוד היד נטויה, אל תשימו כלום על יראל

- 9.דני המולטי מיליונר 30/07/2023 16:33הגב לתגובה זוהיום קניתי קולים חודשי ב400000 שח בסוףהחודש יהיו לי כ 2500000 מליון שח להתראות בפקיעה החודשית

- 8.ישראל 30/07/2023 16:31הגב לתגובה זובתי המשפט. כמו ששם הלירה קרסה מול הדולר גם כאן החליטו לפרק את השקל מול הדולר. קידומת 4 בקרוב וזו רק ההתחלה.

- 7.ר 30/07/2023 16:23הגב לתגובה זואלכס אחד מכלכלני המאקרו הטובים בארץ

- 6.ק 30/07/2023 16:04הגב לתגובה זוהשוק לא היה יורד בחדות. החקיקה הפתיעה את השוק שהעריך שלבסוף תימצא איזשהיא פשרה, לכן ירד.

- 5.ספרטקוס 30/07/2023 15:58הגב לתגובה זונוסע בדרך זבוטנסקי רואה בניינים שברעידת אדמה הבאה זה יהיה פארק הגורטאות הכי גדול בעולם והם מתעסקים שנה שלמה בפיסקת ההתגברות...לה' פיתרונים

- פחות ממשפטי נתניהו וצעדי ההפיכה שלכם (ל"ת)אורן 31/07/2023 11:34הגב לתגובה זו

- 4.הכל טוב 30/07/2023 15:57הגב לתגובה זואנשים רעים רוצים לפגוע בכלכלת ישראל

- 3.רועי 30/07/2023 15:12הגב לתגובה זוכסף יותא מהאר, אנשים עוזבים, אין חזרה של הייטק. כל החקיקה שהנילוות למהפיכה המשפטית מתאימה למדינות לא דמוקרטיות, כמו החוקים הדתיים, והרס התקשורת שקרעי מציע. זה כיוון אחד וזה למטה. יקח 7 שנים לתקן את השיט סטורם הזה. וזה רק במידה והממשלה תיפול בקרוב. אחרת לא נחזור להיות מה שהייינו.

- 2.בנק ישראל מעלה את הדולר שחקן פוליטי אבל לא לאורך ז 30/07/2023 14:55הגב לתגובה זובנק ישראל מעלה את הדולר שחקן פוליטי אבל לא לאורך זמן

- הדדולר 30/07/2023 18:29הגב לתגובה זואם בנק ישראל לא היה מוכר בשקט עשרות מיליארדים בשנה האחרונה הדול שקל היה מזמן ארבע שח

- אכן שיווי המשקל בין כניסה ויציאה של דולרים הוא 3.4 (ל"ת)מאזן ישראל 30/07/2023 16:10הגב לתגובה זו

- 1.מספיק לפמפם-הבורסה בדרך להתרסקות (ל"ת)משה 30/07/2023 14:22הגב לתגובה זו

- . 30/07/2023 16:41הגב לתגובה זולמשה..אתה צודק. איני מבין מדוע הכלכלן הבכיר של מיטב שידוע כידען מופלג משכמו ומעלה....אינו מתייחס ואף הייתי טוען שמזלזל בבעיה הכאוטית שאנו נמצאים בה...

- dw 30/07/2023 15:54הגב לתגובה זומוזמן כמובן למכור את המדד המקומי אבל קצת חבל. הוא כולל למשל את בזן שנסחרת במכפיל חד ספרתי נמוך. ומנגד, אם נקנה מדד אמריקאי אז נקנה גם טסלה במכפיל 80. זה לא זול.

- אז תצא בחוץ, במקום לפמפם. אני דווקא נכנס. (ל"ת)כלכלן בכיר 30/07/2023 14:44הגב לתגובה זו

- לבכיר 30/07/2023 16:43לאן אתה בדיוק נכנס??? לקריסה היסטרית שטרם נחוותה במקומותינו....?

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.