קרנות נאמנות במאי: גיוסים חזקים גם בקרנות הסל והמחקות, מהמסורתיות נפדו עוד 2 מיליארד שקל

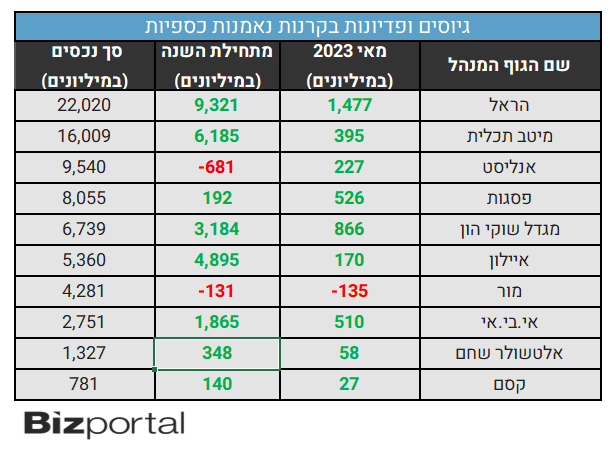

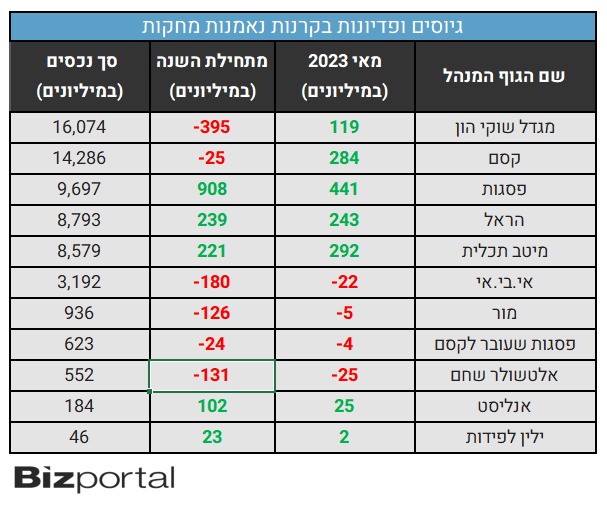

התעשייה המסורתית איבדה רבע משוויה תוך שנה - מכה גדולה לחברות; בחודש מאי הקרנות המחקות גייסו 1.4 מיליארד שקל, קרנות הסל גייסו 2.6 מיליארד ובכספיות - 4.1 מיליארד

גם חודש מאי המשיך את המגמה של השנה האחרונה - פידיונות בקרנות המנוהלות, שאיבדו למעשה עשרות מיליארדים בשנה האחרונה. אבל מנגד - הקרנות הכספיות ממשיכות לגייס במספרים גדולים וזה מסתיר את נפילת הכספים בתעשייה המסורתית. בתי ההשקעות רוצים את הכסף בעיקר בקרנות המסורתיות - משם מגיעים דמי הניהול שלהם. כאשר הכסף הולך לתעשייה הפאסיבית זו בעצם הצבעה ברגליים של הציבור שאומר: לא צריך את הניהול האקטיבי שלכם, לא רוצים את דמי הניהול הגבוהים שלכם - רוצים לחסוך ובלי שאתם תנהלו לנו את הכסף; למדריך קרנות כספיות - ומדוע מנהלי הכספים הקפיצו את דמי הניהול בקרנות הכספיות?

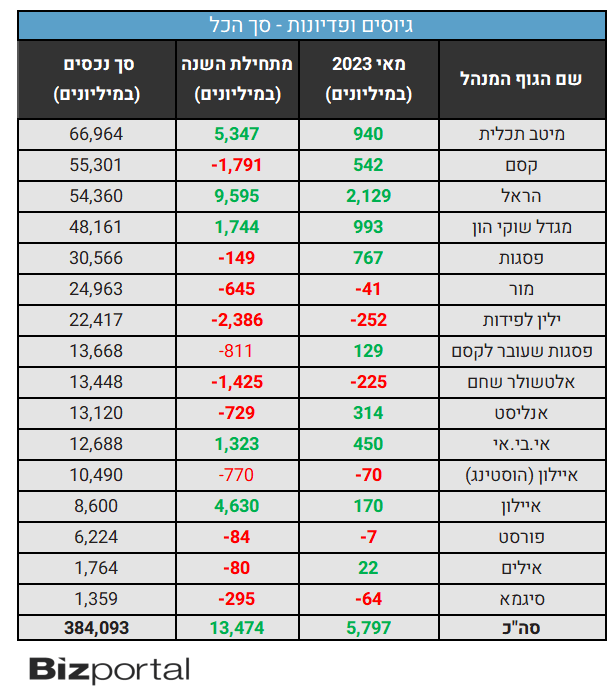

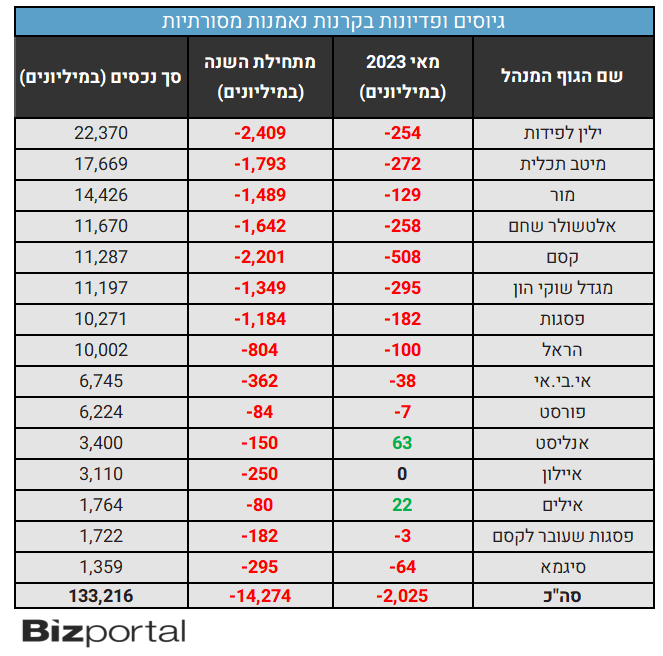

אז בחודש מאי התעשייה המסורתית פדתה עוד 2 מיליארד שקל (פחות מבחודשים הקודמים). מנגד - הקרנות הכספיות גייסו עוד 4.1 מיליארד שקל, וגם התעשייה הפאסיבית נהנתה מגיוסים יפים: הקרנות המחקות גייסו 1.4 מיליארד שקל וקרנות הסל גייסו 2.6 מיליארד שקל.

מתחילת השנה התעשייה המסורתית איבדה איבדה 14.3 מיליארד שקל וזאת אחרי שבשנה שעברה הקרנות המסורתיות איבדו עוד 27 מיליארד שקל. כלומר - תוך שנה התעשייה דיממה 40 מיליארד שקלים, שהם 24% מהנכסים. מנגד, הקרנות הכספיות גייסו מתחילת השנה 25.3 מיליארד שקל שמתווספים ל-33 מיליארד בשנה שעברה. הגיוסים הגדולים בקרנות הכספיות ממש לא מהווה נחמה למנהלים. דמי הניהול שם נמוכים משמעותית, כמעט אפסיים.

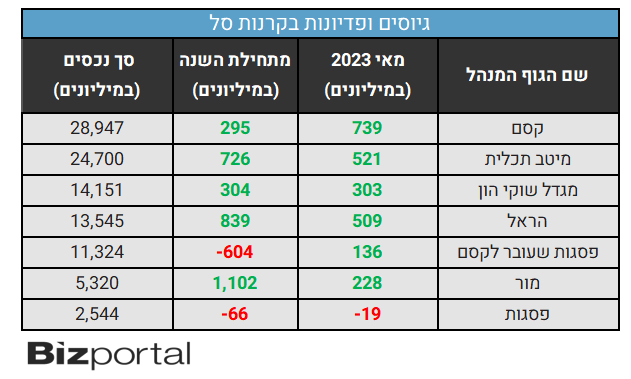

הנה טבלאות הגיוסים והפידיונות המלאים לחודש מאי:

- מליסרון בתחזית חיובית ל-2025: ה-FFO יגדל ל-1.27 מיליון שקל

- IBI קוואליטי נכנסת לתחום המשכנתאות הארוכות

- המלצת המערכת: כל הכותרות 24/7

התעשייה הפאסיבית:

- מחר אין מסחר, אבל בשני המניה הזו תזנק

- מדוע המשקיע העצמאי כמעט תמיד מפסיד: המחקרים המדעיים שחושפים את האמת המרה

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הציבור קונה בפאניקה: המשקיעים הפרטיים מרימים את וול סטריט...

למדור קרנות נאמנות של ביזפורטל

- 3.אנונימי 03/06/2023 14:54הגב לתגובה זוועכשיו צריך להסביר לחברות ניהול התיקים שאם לא יפרדו מקרנות מסורתיות גם הכספים מחברות ניהול התיקים יצאו למקומות ראויים יותר

- 2.ממשלת מושחתים על מלא 02/06/2023 13:15הגב לתגובה זובקרן הפנסיה.

- 1.פוקסי 02/06/2023 01:00הגב לתגובה זואפשר בבקשה פילוח לפי למשל מנייתי, כללי, 20/80 ולא פילוח לפי "פסיביות" או "מסורתיות"??? תגיד לי כמה אחוז יצא מהמניות וזהו

משקיע מאוכזב. צילום: Andrea Piacquadio, Pexels

משקיע מאוכזב. צילום: Andrea Piacquadio, Pexelsמדוע המשקיע העצמאי כמעט תמיד מפסיד: המחקרים המדעיים שחושפים את האמת המרה

מה הגורמים שמשפיעים על משקיעים פרטים בהשקעות? וגם - משקיעים פרטיים מאבדים עד 10% בשנה בגלל סחר מוגזם וביטחון יתר

בשנים האחרונות אתם מרוויחים הרבה כסף בהשקעות שלכם - גם משקיעים-חוסכים דרך גופים מוסדיים וגם משקיעים באופן ישיר. השקעה עצמאית יכולה להיות נהדרת, אתם עוקפים את דמי הניהול, אתם אמורים גם להרוויח יותר כי אן לכם דמי ניהול והבנצ'מרק-מדד הוא בהישג יד ודווקא הגופים המוסדיים לרוב לא מגיעים למדד, ומעבר לכך - אם אתם קוראים, לומדים, משקיעים זמן ויש לכם סבלנות, אתם יכולים להרוויח תשואה עודפת.

צריך לזה אופי, צריך משמעת, צריך הבנה בקריאת דוחות, מגמות, קריאת המפה, ובעיקר סבלנות כי שווקים יכולים לרדת. זו התורה שלנו להשקעות ויש לא מעטים שפועלים בדרך הזו ומייצרים תשואות מצוינות על פני זמן.

אבל בשנים האחרונות רוב המשקיעים העצמאיים עשו כסף גם בלי מחשבה, בלי ניתוח, אלא אחרי נהירה להייפיים - מניות כמו פלנטיר, קרנות על הביטקוין, טסלה, אנבידיה ועוד הן ההשקעות המרכזיות של משקיעים עצמאיים. חלק קטן יחסית מושקע במניות בארץ, הרוב בוול סטריט.

דווקא בגלל שמשקיעים עצמאיים הרוויחו הרבה, דווקא בגלל שחלקם עשו זאת באופן אוטומטי, בלי לחשוב, אל פשוט בהתחברות למגמה, כדאי להם לקרוא מה קרה בעבר בשיטות ההשקעה האלו - בגדול, משקיעים הפסידו. אז תפעלו איך שתרצו, זה הכסף שלכם, אבל תנסו לראות גם את הצד השני.

- הדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- המלצת המערכת: כל הכותרות 24/7

על פי המחקרים בתחום, משקיעים פרטיים מאבדים עד 10% בשנה בגלל סחר מוגזם - ביטחון יתר הוא האשם המרכזי. המסקנה הכואבת עולה מסדרה של מחקרים מקיפים: המשקיע הפרטי הממוצע פשוט לא מצליח להכות את השוק. יותר מכך - ככל שהוא סוחר יותר בניירות הערך שלו, כך הוא דווקא מפסיד יותר כסף. שניתח 66,465 משקי בית בהובלת פרופ' בראד ברבר וטרנס אודיאן מאוניברסיטת קליפורניה, מגלה תמונה מדאיגה: המשקיע העצמאי הפעיל ביותר מפסיד כ-10% בשנה לעומת מדד השוק.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגמחר אין מסחר, אבל בשני המניה הזו תזנק

פתיחת שנה חיובית בת"א, מחר אין מסחר; בשני צפויות עליות בזכות העליות בוול סטריט - הנה המניות הבולטות

הבורסה סיימה שנה נהדרת והתחילה את 2026 בסערה - מניות הבנקים זינקו כמעט 4%. מה זה השיגעון הזה? לא ברור. אולי גופים שחיכו בסוף 2025 והסיטו השקעות בתחילת 2026. אלו תופעות לא הכי בריאות. שוק אמור להיות שוק רציונלי וכאשר מניות יורדות בכמה אחוזים ביומיים ומזנקות ב-4% ביום אחד, זה מלמד על תנודתיות, על פעילות "קלה על ההדק". יש מוכרים ויש קונים והם עצבניים - ממהרים למכור וממהרים לקנות. זה בולט בעיקר במניות הביטוח. יורדות בשבוע 10%, אחרי זינוק של 25% בחודש, מתקנות ביום אחד במעל 2%. הרי בסוף מדובר בשווי של חברות - האם שווי הבנקים ביום אחד באמת עלה ב-4%. האם חברות הביטוח באמת איבדו מעל 10% בשבוע, או עלו בשווי ב-25% בחודש? לא.

שוק מבטא גם הרבה פסיכולוגיה. תופעת העדר, וההתנהגות האנושית של משקיעים היא ההסבר הכי טוב להתנהגות מניות בטווח הקצר. בטווח הארוך הניתוח הפונדמנטלי מנצח. ראו כאן - מדוע המשקיע העצמאי כמעט תמיד מפסיד: המחקרים המדעיים שחושפים את האמת המרה.

כששוק מטולטל למעלה ולמטה כמו הבורסה המקומית, יש מקום לדאגה. זה לא אומר שהוא לא יעלה, אבל הסיכון גדל.

מחר אין מסחר, אבל יש כבר הערכות על המסחר ביום שני. אנחנו מביאים כאן את הפרומו, נרחיב בהמשך (הלילה ובעיקר מחר)

המניות הדואליות חוזרות עם פער חיובי של 0.6%. זה ידחוף את הבורסה ביום שני. המניות הבולטות ביותר יהיו מניות השבבים ובינהן, המניה הבולטת ביותר תהיה קמטק עם זינוק של מעל 8%. הנה הרשימה של הדואליות הגדולות, נובה תעלה במעל 5%, טאואר בכ-3%.

- הבורסה פתחה את 2026 ברגל ימין: המדדים עלו 2.4%, הביטוח עלה 1.2%; נקסט ויז'ן ונופר קפצו 9.6%

- היום האחרון של 2025 ננעל בירידות: ת"א 35 איבד 0.8, הביטוח נפל 1.6% - בכמה הסתכמו התשואות במדדים השנה

- המלצת המערכת: כל הכותרות 24/7