האם הנפילה החדה במניות סלקום ופרטנר היא הזדמנות?

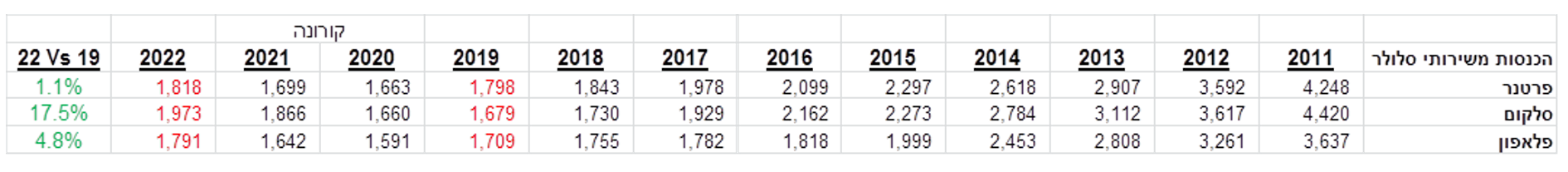

בתקופות של חוסר וודאות, הן ביטחונית והן כלכלית-פוליטית, מצופה ממניות חברות תקשורת לתפקד טוב יחסית. הציפייה נובעת מכך שהביקוש קשיח (ב-2023 סלולר ואינטרנט זה מוצר צריכה בסיסי) וההוצאה החודשית של הצרכן על תקשורת אינה מהגבוהות בסל הצריכה (בוודאי ביחס לדיור, מזון, תיירות וכדומה).

אולם, מתחילת השנה מניות חברות הסלולר מציגות תשואות חסר: פרטנר פרטנר -0.58% ירדה ב-33% וסלקום סלקום -6.23% ירדה ב-29%, זאת בזמן שת"א 125 ירד ב-5% ומדד המניות העולמי עלה ב-7%.

מהיכן מגיעים ביצועי החסר הללו והאם מחירי המניות מגלמות תמחור אטרקטיבי? ננסה להשיב על שתי השאלות בטור הבא.

פני סקטור התקשורת השתנו דרמטית בעשור האחרון באספקטים שונים – החל ממבנה התחרות (עד לא מאד מזמן היינו במצב של שלושה מתחרים וחשבוניות חודשיות של 400 שקלים, קנסות על יציאה מתוכניות), מבנה הבעלות של החברות (אילן בן דב, האצ'יסון, מיכאל גולן, נוחי דנקנר ואיידיבי, חיים סבן), רפורמות משמעותיות (דמי קישור, ניוד עם שימור מספר הסלולר) וירידה דרמטית ברווחים (את 2010 סלקום ופרטנר סיימו עם רווח מצרפי של כ-2.5 מילארד שקלים ו-EBITDA של 5.1 מיליארד שקלים, ב-2022 הרווח המצרפי עמד על 327 מיליון שקלים וה-EBITDA על 2.2 מיליארד שקלים...).

עם הירידה ברווחים בשנים האחרונות, ככל שהתחרות התגברה – החברות מצד אחד נקטו בהתייעלות אגרסיבית, כשהורידו אלפי תקנים (לדוגמה בפרטנר מצבת העובדים ירדה מרמות של מעל ל-8,000 עובדים בשיא לרמות של כ-2,500 עובדים כיום) ומצד שני החברות יצאו במהלך בו הן מנסות להתבסס כקבוצות תקשורת ולא רק מפעילות סלולר וכך הקימו פלטפורמת טלויזיה ופורסות תשתיות סיבים אופטיים לאינטרנט. כמובן שהמהלך הזה כרוך בהוצאות משמעותיות וגם במקרה הזה חזינו באבולוציה בשנים האחרונות (תחילה החברות פרסו לבדן את הרשת, לאחר מכן עברו לשיתופי פעולה עם IBC ולאחרונה גם עם בזק; גם בטלויזיה, תחילה הן רכשו תכנים יקרים אך עם הזמן הן עוברות למודל רזה יותר).

- אמאר סוברמאניה עובר לאפל - במשימה להוציא אותה מהשיתוק הטכנולוגי

- לקראת פתיחת שבוע המסחר בוול סטריט - מה האנליסטים צופים?

- המלצת המערכת: כל הכותרות 24/7

כשמסתכלים על מבנה התחרות בענף, לאחר שסבל מעודף תחרות וכמות שחקנים גדולה, בשנים האחרונות ניכר שינוי מגמה כשגם מספר השחקנים הצטמצם (גולן טלקום נרכשה על ידי סלקום) וגם מבנה הבעלות השתנה (בפרטנר, סלקום ואקספון התחלפו הבעלים) והבעלים החדשים, חלקם ממונפים, ישמחו ליציבות בהכנסות ויכולת לחלק דיבידנד. התמורות הללו מתבטאות בין היתר בירידה בעצימות התחרות (נרשמה התייצבות במחיר המנוי השולי ונראה שהמחיר הממוצעARPU מצא תחתית) וירידה בשיעור הנטישה והמעבר בין החברות.

בנוסף, החברות ניצלו את השנים האחרונות כדי להתייעל, בין היתר בחסות הקורונה ורגולטור שמבין שכדי לקבל תשתיות תקשורת מתקדמות (דור 5) החברות צריכות להרוויח (וכך אישר מיזוגים והקמת מגדלי תקשורת משותפים).

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

נסכם בקצרה את הרקע מהשורות מעלה: רמת התחרות ירדה, החברות יעילות יותר, הסקטור יציב יותר.

אם כך, מדוע המניות בביצועי חסר מתחילת השנה?

נסתכל על הדוחות האחרונים של החברות – סך הכל התוצאות היו סבירות: ההכנסות צמחו בשיעור של 3-5%, ה-ARPU זחל מעלה לכיוון ה-50 שקלים והרווח הנקי עלה משמעותית (אם כי מספרי ההשוואה של 2021 בעייתיים שכן היו השפעות קורונה).

למרות זאת, נראה שהמשקיעים חשדנים וחוששים משני פרמטרים עיקריים:

- הוצאות ה-CAPEX ממשיכות להיות גבוהות, בעיקר עקב השקעה בתשתיות הסיבים. הדבר פוגע משמעותית בתזרים המזומנים של החברות והשוק קיווה שתהיה התמתנות בסעיף הוצאות זה, דבר שלא קרה.

- ה-ARPU מתאושש, אך בקצב איטי מהציפיות ויש חשש שיהיה קשה למחירים לעלות מהרמה הנוכחית. המעבר לדור 5 עשוי לסייע במהלך כזה, אך מוקדם לדעת.

- שירותי נדידה – החברות נהנות מרווחיות גבוהה בחבילות תקשורת ליוצאים לחו"ל וניכר שהתחרות התגברה, הן על ידי כרטיסי סים גלובליים ובעיקר על ידי סים אלקטרוני שלאט לאט תופס נתח שוק.

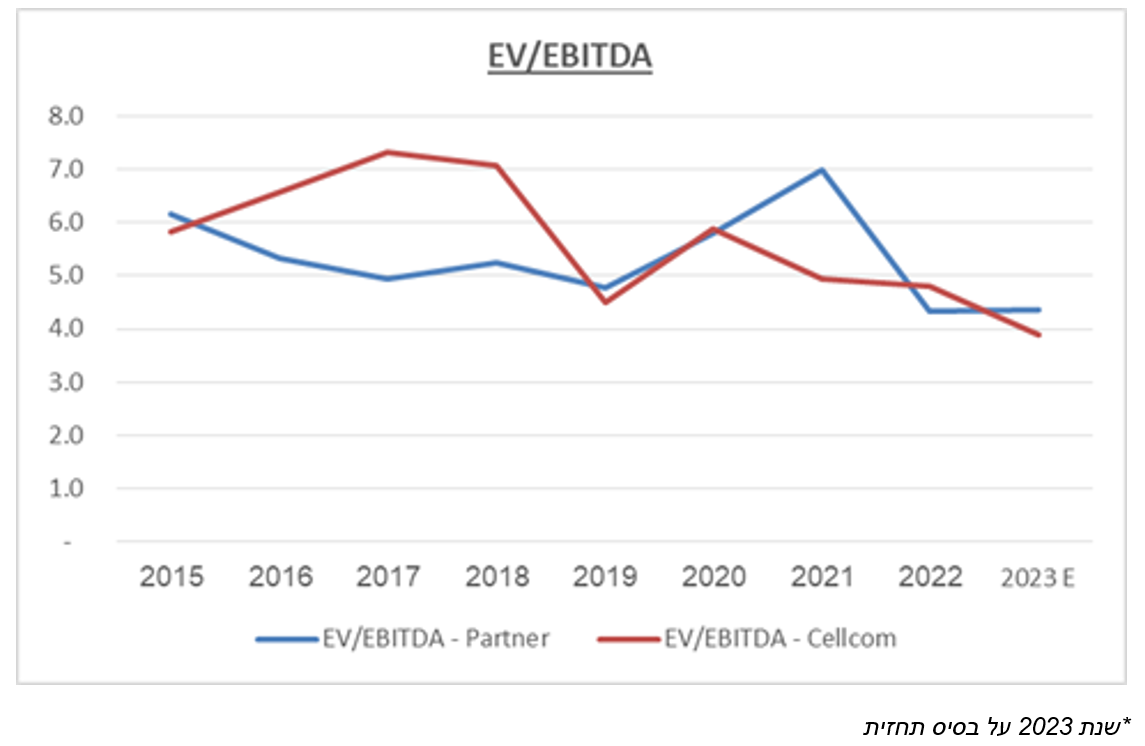

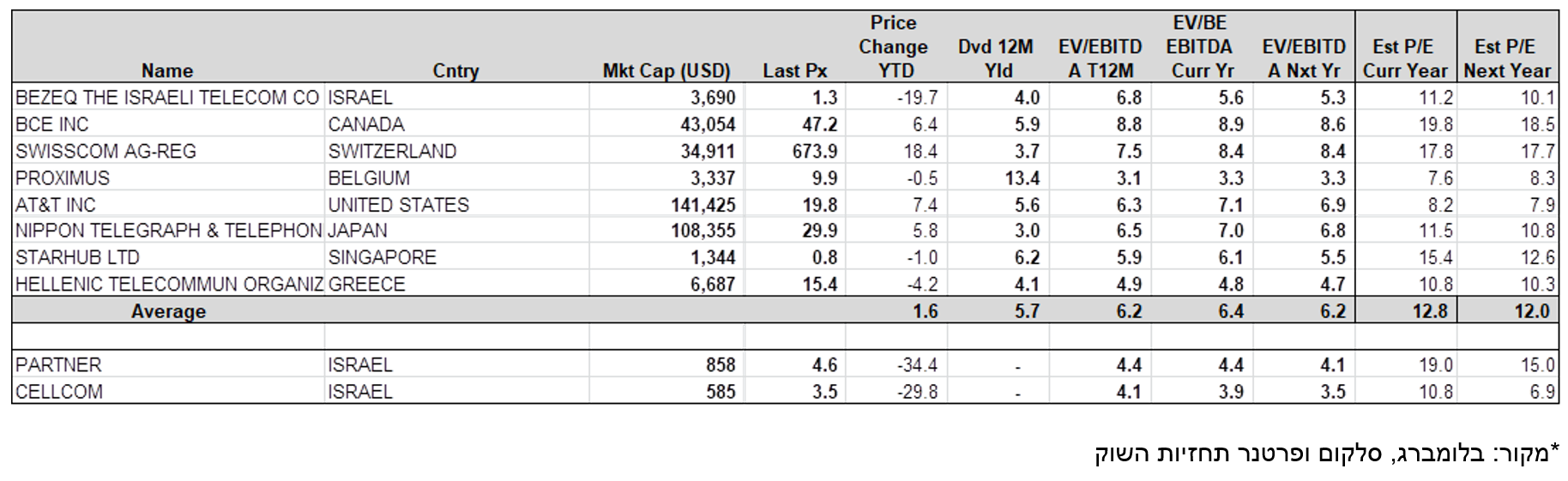

אלה בהחלט שתי נקודות משמעותיות שהמשקיע לוקח בחשבון. מכאן ניגש לבדוק, ביחס לעבר ובאופן יחסי לחברות תקשורת אחרות – האם תמחור המניות מגלם את החששות האלו והמניות אטרקטיביות?

כמובן שיש היבטים נוספים שמעיבים על מחירי המניות (בין היתר - המינוף של סלקום והלחץ המסחרי שנובע מרצון בעלת השליטה למכור מניות, השינויים הרבים בהנהלה הבכירה ודרג הביניים בפרטנר ומחיקת המוניטין במרץ השנה, חוסר וודאות רגולטורי עם כניסת שר התקשורת החדש) וכמו תמיד, התמונה מורכבת יותר אך בטור קצר זה ניסינו להציג את שוק הסלולר ממספר זוויות ולתת נקודות למחשבה בנוגע לשאלה- האם המניות הגיעו למחיר אטרקטיבי.

יובל באר אבן. צילום: גל חרמוני

הכותב הוא מנהל השקעות עמיתים בחטיבת ההשקעות, מגדל ביטוח

- 7.אנליסט 20/04/2023 16:28הגב לתגובה זוסלקום נמצאת על המדף כבר הרבה זמן ובעלת השליטה דסקש כבר התחילה למכור אחוזים ניכרים בשוק החופשי. בנוסף הם כבר קיבלו אישור למכור 9.5% נוספים מהחברה בשוק אז או שהשוק מוצף במניות סלקום או שהקונים חוששים שדסקש תציף את השוק במניות.

- 6.סוחר ותיק 18/04/2023 16:05הגב לתגובה זוסלקום פרטנר נסחרות בתל אביב 90 - שם המדד חטף קריסה משמעותית הרבה יותר ממדד תא35, הירידה של 40% במניית סלקום קשורה אך ורק לסנטימנט של המדד בו היא נסחרת ואין לכל הנתונים שמוצגים בכתבה כל קשר לכך.

- אתה מקשקש, 125 זה מדד היחס של מניות ישראל (ל"ת)שטויות במיץ 20/04/2023 16:20הגב לתגובה זו

- הבורסה 18/04/2023 21:38הגב לתגובה זולא דרמה ביחס לסלולר

- 5.אחד שלא יודע 18/04/2023 11:58הגב לתגובה זו"מומחים" ו"פרשנים" שאינם נוקטים במאמר עמדה ברורה, לטעמי אין מה להעלות את המאמר שלהם.

- אנליסט 18/04/2023 21:39הגב לתגובה זונראה שהבחור נתן כלים תומכים לקבלת החלטה. מכאן כל אחד צריך להחליט, ככה גם קשה יותר להאשים אחרים בהמלצות שלהם :)

- 4.חיים אובקסיס 17/04/2023 23:18הגב לתגובה זוהייתי מחכה עוד קצת לגבי מניית סלקום באזור שער 10 יהיה הזדמנות קניה. כמובן לא בטוח שתגיע לשם. אני אישית אקנה שם אם תגיע. כמובן לא ממליץ וכו'

- 3.דני 17/04/2023 22:47הגב לתגובה זוהחברה היחידה שהיא באמת קבוצת תיקשורת מקצועית עים וותק וניסיון מוחכים של שנים בטלוויזיה אינטרנת סלולר בקיצור מס אחת

- 2.יריב 17/04/2023 21:39הגב לתגובה זוגם בהשוואה למדדים בינלאומיים, החברות הישראליות בנקודת שפל. השקעה מסוכנת אך יכולה להשצלם בגדול בטווח הארוך. חכו לשפל במאי-יוני ואז שקלו לקנות.

- 1.מנהל השקעות מספר 1 בשוק (ל"ת)אחד שיודע - באבא 17/04/2023 16:34הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?