קרנות השתלמות מסלול מנייתי, הראל מתברגת בצמרת

בדרך כלל אתם לא רגילים לראות את מנורה תופסת את המקום הראשון בביצועים, אבל בחודש מאי, בעקבות הירידות הגדולות בשווקים - היא הצליחה להפסיד הכי פחות במסלול המנייתי. עד כמה זה חריג? בטווחים הבינוניים-ארוכים היא נמצאת בתחתית הטבלה וקשה להיזכר מתי הייתה הפעם הקודמת שהיא הייתה במקום הראשון. את שנת 2021 היא סיימה במקום האחד לפני האחרון, כאשר רק הביצועים הגרועים של אלטשולר שחם בשנה וחצי האחרונות חילצו אותה מהמקום האחרון. ב-2020 היא הייתה אחרונה ובפער גדול משאר הגופים. דמי ניהול החברה יודעת לגבות, אבל מה עם ניהול והשאת תשואה למשקיעים? החודש היא מפתיעה כאמור לטובה, אבל זה המקרה החריג.

מי שממשיכה לתפוס את המקומות הראשונים מתחילת השנה ובשנה האחרונה היא הראל, ובטווח הבינוני ל-3 ו-5 שנים אנליסט ממשיכה להיות הראשונה, ובפער גדול. אבל התוצאות הטובות של אנליסט הן בעיקר בזכות העובדה שהיא מוכנה לשים נתח גדול יותר על מניות. הצד הבעייתי? כאשר השווקים נופלים - היא מובילה את הירידות ומאבדת הכי הרבה מכולם. בטווח הארוך זה מוכיח את עצמו כמשתלם למשקיעים, אבל הם צריכים לזכור לא לברוח ולא לצאת כשיש ירידות - אחרת הם יישארו רק עם ההפסדים ולא עם התשואות הטובות, וזה החלק הקשה בסיפור הזה.

>>> לתשואות קרנות ההשתלמות במסלול הכללי בחודש מאי - מגדל מפתיעה במקום הראשון

>>> לתשואות קופות הגמל להשקעה בחודש מאי - מי בצמרת אחרי היעדרות ממושכת?

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- יורחבו תנאי הפטור ממס לקופות גמל

- המלצת המערכת: כל הכותרות 24/7

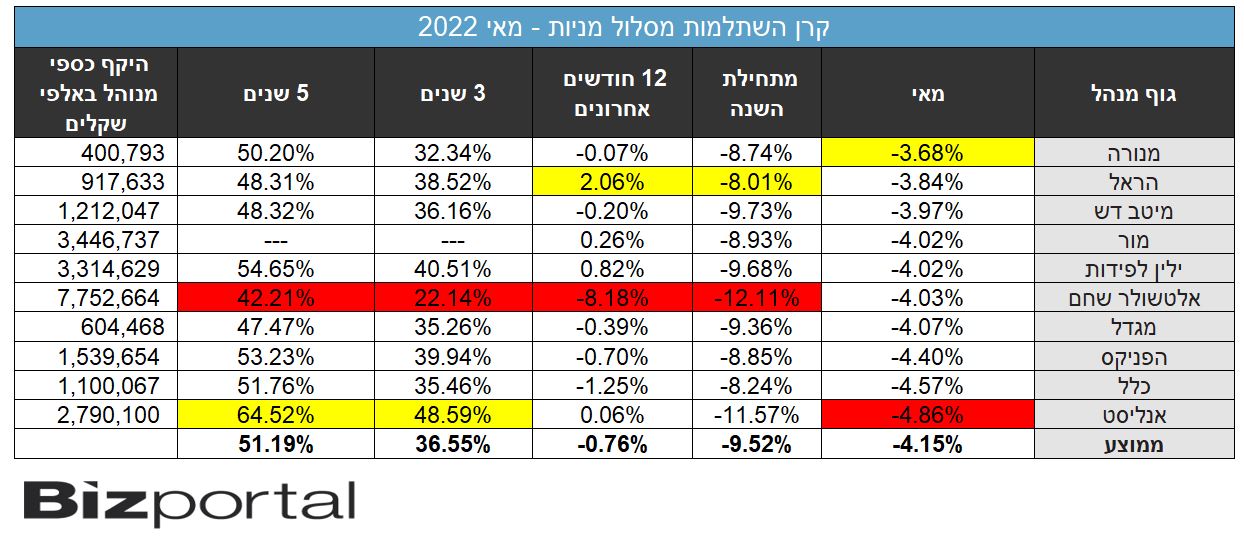

חודש מאי היה גרוע בשוק המקומי. המדדים איבדו גובה ונפלו משמעותית. התוצאה: הירידות החדות ביותר מאז הקורונה. במסלול הכללי הפסידו הקרנות בממוצע 2.5% ואילו במסלול המנייתי ההפסד כמעט כפול ועומד על 4.15%. אבל צריך לזכור - מסלול מנייתי הוא מסוכן יותר, ומנגד גם הסיכוי להרוויח בו גבוה יותר. אין סיכוי בלי סיכון, זה הכלל הבסיסי של שוק ההון, ובאמת - התשואות במסלול המנייתי בטווח הבינוני הן כפולות מהתשואות במסלול הכללי.

הנה טבלת התשואות לחודש מאי במסלול המנייתי:

- 2.בקטנה 18/06/2022 17:36הגב לתגובה זוואכן מדד המעוף כשהוא הושק הושק במחיר 100. הייתי צריך להסביר למה עדיין זו מניפולציה על מספרים. אבל אז הייתי צריך להסביר את משבר הבנקים ואיך כל זה קשור. ומעבר לזה זו תהיה ווכחנות כי את העקרונות שאתם מקדמים להתנהלות בשוק ההון אני מקבל ומסכים להם.

- אבי כהן 19/06/2022 09:35הגב לתגובה זוכתבו 1900% וצדקו, וממשיכים לכתוב 1900% ושוב צודקים. איפה הטעות שלהם? זה שהבורסה עשתה את זה לא אומר שגם המשקיעים שברחו עשו את זה... מסקנה - אל תברח

- 1.כלכלן 18/06/2022 11:56הגב לתגובה זומי שהאמין לסוכנים והשקיע באלטשולר אכל אותה והוא מקום אחרון בכל טווח השקעה

- אנונימי 18/06/2022 15:53הגב לתגובה זונכון, וגם שילם דמי נהול מהגבוהים.

חיסכון (בעזרת AI)

חיסכון (בעזרת AI)הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

איך עובד המנגנון כיום ולמה הוא כל כך חשוב, מה האוצר רצה לשנות ואיך זה היה משפיע על החוסכים

ועדת הכספים אישרה הארכה נוספת של הוראת השעה במנגנון הבטחת התשואה בקרנות הפנסיה עד סוף 2028. זו דחייה משמעותית של הרפורמה שמשרד האוצר ביקש להחיל על חלוקת רשת הביטחון הממשלתית לחוסכים. התכנון המקורי היה להתחיל ביישום המודל החדש בינואר 2025, אך זה נדחה תחילה לינואר 2026, וכעת שוב - לתקופה ארוכה בשלוש שנים נוספות.

הבטחת התשואה מהווה רכיב מרכזי ביציבות המוצר הפנסיוני בישראל, במיוחד עבור חוסכים קרובים לפרישה או אלו שכבר נמצאים בשלב קבלת הקצבה. המנגנון מפחית את התנודתיות בשווקים ומאפשר לקרנות לספוג תקופות חלשות מבלי לגרום לזעזוע חד בגובה הקצבה החודשית. בעוד השיח הציבורי מתמקד בדמי ניהול ובתשואות, חשיבות ההגנה הזו אינה נופלת מהם כלל.

המנגנון הנוכחי החליף את האג"ח המיועדות שהבטיחו בעבר ריבית קבועה של 4.86% לחוסכים. מאז 2023, הכספים מושקעים בשוק ההון הפתוח, אך המדינה מתחייבת להשלים תשואה של 5.15% בשנה על כ-30% מנכסי הקרן, אם התשואה בפועל נמוכה מכך. זהו מנגנון המפחית משמעותית את הסיכון בתקופות חלשות בשווקים, ובולט במיוחד אצל מקבלי קצבה חודשית, שם היעד המרכזי הוא לצמצם תנודתיות ולמנוע פגיעה ישירה בקצבה.

האם יש באמת הבטחת תשואה? תלוי בגיל שלכם

החלוקה הנוכחית של ההגנה בין קבוצות הגיל נותנת עדיפות את הפנסיונרים, שמקבלים הגנה על כ-60% מהנכסים שלהם. אצל שאר החוסכים, ההגנה מתחלקת באופן שוויוני יותר. קיים כאן עיוות מסוים, שכן נראה הגיוני שחוסך בן 30 יקבל פחות הגנה מחוסך בן 62, אך המנגנון הנוכחי מנסה לאזן בין הצרכים השונים של כל קבוצות הגיל.

- חושבים להתחיל להשקיע בשוק ההון ולא בטוחים מתי? פשוט תתחילו

- לבחור שלא לבחור: הטעות הגדולה ביותר של החוסך הישראלי בשנת 2025

- המלצת המערכת: כל הכותרות 24/7

האוצר קידם מודל שבו רק חוסכים מעל גיל 60 היו מקבלים הבטחת תשואה מוגדלת, עם הגנה על 40% מהחיסכון, בעוד חוסכים צעירים יותר היו נשארים עם הגנה נמוכה משמעותית. הבעיה המרכזית היא מבנית: במסלול השקעה אחד, כל העמיתים מחזיקים באותו סל נכסים בדיוק, ולא ניתן לתת השלמת תשואה שונה לאנשים שונים באותו מסלול.