לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

האנליסטים מסכמים שבוע נוסף של טלטלה בשווקים, שנגמר בירידות שערים, על רקע החשש בעקבות הופעת הזן החדש של נגיף הקורונה - אומיקרון, ונאום יו"ר הפד' בסנאט האמריקאי, שטרף את הקלפים עבור משקיעים רבים. האנליסטים מנסים להצביע על הגורמים המרכזיים שמניעים את שוק המניות, ולהעריך האם הצמיחה צפויה להיפגע מהאירועים האחרונים.

>>> המומחים של ביזפורטל ילמדו אותך השקעות (ללא עלות) - להרשמה לקורס

הצמיחה לא תרד כל כך מהר

למרות האזהרות מצד יו"ר קרן המטבע העולמית והורדת תחזית הצמיחה של בנק ההשקעות גולדמן זאקס, אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש, לא מעריך שהפסקת הרכישות של הפד' ועליית ריבית, כפי שמגולמת, תוביל לירידה בצמיחה.

לדבריו, "הפסקות בהקלה כמותית לא פגעו בצמיחת המשק האמריקאי בעשור לפני המגפה. מאז שנת 2010 בתקופות ה-QE הצמיחה השנתית הממוצעת הייתה כ-1.9%. בתקופות בהן ה-FED לא עשה QE, הצמיחה הממוצעת הייתה 2.3%. הצבענו בתחזית לשנה הבאה שפרסמנו לפני שבוע על שורה של סיבות שהופכות את ההתרחבות הנוכחית בכלכלה לחזקה ולייחודית במאפייניה. הצמיחה לא מתבססת רק על הריבית הזולה. הפסקת רכישות ועליית ריבית בשיעור של 1.5%-2.0% לא צפויה לפגוע משמעותית בהתקדמות הכלכלה."

- גליה מאור, חדוה בר ורוני חזקיהו- מה משותף להם?

- הנחיות חדשות במימון: איך משפיע קיבוע הקלות המשכנתא על הזינוק בהלוואות "לכל מטרה"?

- המלצת המערכת: כל הכותרות 24/7

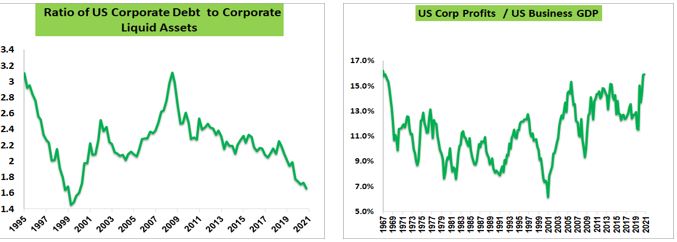

כמו כן, הוא מצביע על כך שרווחיות החברות במגזר העסקי האמריקאי נמצאת ברמות שיא של חמישים השנים האחרונות. "החברות אומנם ממונפות וחשופות לשינוי בריבית, אך הן מחזיקות כמות מאוד גבוהה של נכסים נזילים. היחס בין סך החוב לנכסים נזילים ירד לאחת הרמות הנמוכות היסטורית. שילוב בין רווחיות חזקה ורמה גבוהה של נכסים נזילים צפויה לשפר עמידות המגזר העסקי מפני עליית ריבית".

מקור: Bloomberg, מיטב דש ברוקראז

לבסוף, "המינוף של משקי הבית בארה"ב הוא אחד הנמוכים היסטורית (ראו תחזית 2022). המגזר הממשלתי אומנם ממונף מאוד, אך נראה שנסיגת ה-FED לא גורמת (לפחות בינתיים) לעלייה בעלויות מימון שלו".

- הפד נכנס ל-2026 מפולג: אינפלציה עקשנית, שוק עבודה מתקרר ויו"ר חדש באופק

- למרות ההבנות: סין ממשיכה להגביל חומרי גלם קריטיים לתעשייה האמריקאית

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

אנחנו נכנסים לתקופה מאתגר

לאור הטלטלה שעובר על השווקים, גיא בית-אור, הכלכלן הראשי של פסגות, מנסה להסביר מה מניע את השווקים. לדבריו "כשאנו מנתחים את שוק המניות ממבט של 30 אלף רגל, אנו מתבוננים על שני ווקטורים מרכזיים. הווקטור הראשון הוא נתוני הבסיס כמו רווחי החברות שמשתקפים גם דרך נתוני המאקרו, והווקטור השני הוא הנזילות שנקבעת על ידי הבנקים המרכזיים דרך המדיניות המוניטארית".

בנוגע לווקטור הראשון, אין ספק שרמת הפעילות הכלכלית עודנה חזקה אך אנו כבר כמה זמן רואים את מגמת ההאטה שנמצאת מעבר לפינה בין אם בחולשה המסתמנת בצריכה הפרטית, או התעשייה שמושפעת מהשיבוש המתמשך בשרשראות האספקה ומשבר האנרגיה בעולם - ואל תוך אלו הגיע אומיקרון שצפוי רק להחריף את מגמות אלו בחודשים הקרובים.

וזה מביא אותנו אל ווקטור הנזילות - על פי כללי הספר בעבר, בתקופה כזו הבנקים המרכזיים נוטים לתת יותר נזילות אך הפעם לבנקים המרכזיים אין את המותרות הללו שכן האינפלציה גבוהה וכפי שפאואל אמר, כבר לא ניתן לומר שהיא טרנזיטורית. לאור זאת, אנו לא באמת צריכים להיות מופתעים מחולשה בשוקי המניות, שלהערכתנו עוד צפויה ללוות אותנו בשבועות הקרובים".

השיפור במשק העבודה האמריקאי נמשך

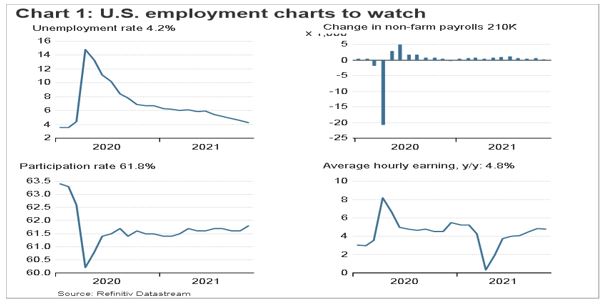

לצד האירועים המרכזיים שטלטלו את השווקים התפרסמו בשבוע החולף כמה נתוני מאקרו חשובים. בסקירתם השבועית, הכלכלן הראשי של בנק לאומי ד"ר גיל בפמן, ואסטרטג הריביות של לאומי שוקי הון, דודי רזניק, מצביעים על כך שדו"ח התעסוקה לחודש נובמבר בארה"ב אמנם הצביע על תוספת משרות נמוכה יחסית אך השיפור בשוק העבודה בארה"ב נמשך.

התעסוקה עלתה ב-210,000 בנובמבר, פחות מן הקונצנזוס שצפה עלייה של כ-550,000. עם זאת, היו עדכונים כלפי מעלה בנתוני התעסוקה של חודשים קודמים: הנתון לספטמבר עודכן מעלה ב-67,000, ל-379,000, והנתון לאוקטובר עודכן מעלה ב-15,000, ל-546,000, ובסך הכול כ-82,000 יותר ממה שדווח בעבר, כך שבמצטבר הפער מול הצפי המוקדם פחות גדול.

שיעור האבטלה ירד ב-0.4 נקודת אחוז בנובמבר ל-4.2%, ירידה שהינה גדולה יותר מאשר ציפיות הקונצנזוס. עליות בתעסוקה התרחשו בשירותים מקצועיים ועסקיים, תחבורה ואחסנה, בנייה וייצור. התעסוקה במסחר הקמעונאי ירדה ותעסוקה בתחום הפנאי והאירוח השתנה רק מעט בנובמבר. מה שיכול ללמד להערכתם "על בלימה של החזרה לפעילות 'נורמלית' בתחומים הרגישים למגפה, כמו תיירות, בילוי ורכישות קמעונאיות". בחודש נובמבר, השכר המשיך ועלה ובמהלך 12 החודשים האחרונים נרשמה עלייה בשיעור של 4.8%, זאת בדומה לשיעור העלייה בחודש אוקטובר.

מקור: סקירת לאומי שוקי הון

מספר המובטלים בארה"ב ירד ב-542 אלף ל-6.9 מיליון, כך שהשיפור בשוק העבודה נמשך בהדרגה. נתון חיובי נוגע לכך ששיעור ההשתתפות בכוח העבודה עלה ל-61.8% בנובמבר, אך זהו שיעור הנמוך עדיין ב-1.5 נקודות אחוז מאשר בפברואר 2020. נרשמה ירידה משמעותית מאז תחילת המגיפה בשיעורי ההשתתפות של עובדים בגילאי 45 ומעלה, שככל הנראה בחרו לפרשו מוקדם מן הצפוי, לפחות באופן זמני - "מצב היוצר מחסור ניכר בעובדים במשק האמריקאי".

הנתונים טובים האמון נמוך

במשך לכך, כלכלני בנק הפועלים מפנים זרקור לכך שהאינדיקטורים הכלכליים מצביעים על צמיחה גבוהה ברבעון הרביעי בארה"ב, אך אמון הצרכנים בירידה. מדדי מנהלי הרכש של ה-ISM הוסיפו לעלות. המדד לענפי התעשייה עלה לרמה של 61.1 נקודות והמדד למגזר השירותים ל- 69.1 נקודות. חרף השיבושים בשרשרת האספקה, ענפי השירותים בארה"ב ממשיכים להתאפיין בהתרחבות משמעותית בפעילות. המחסור ברכיבים בענף כלי-הרכב עדיין ניכר. ההזמנות ממפעלים עלו באוקטובר ב-1.0% וללא כלי רכב נרשמה עלייה של 1.6%.

- 7.חנוך 05/12/2021 23:22הגב לתגובה זובצמיחה מדברים פה?

- 6.אורן 05/12/2021 22:29הגב לתגובה זויעני, חורי תחת מטונפים..

- 5.שבוע תיקונים ועליות בנאסדק (ל"ת)טל 05/12/2021 21:25הגב לתגובה זו

- 4.המון בולשיט בלי מסקנה אחת (ל"ת)אנונימי 05/12/2021 20:39הגב לתגובה זו

- אורן 05/12/2021 22:30הגב לתגובה זוערימת מטומטמים משמקשקשים בשביל 4 שקל..

- 3.עוזי שחף 05/12/2021 20:38הגב לתגובה זוהשווקים ירדו המון,ולא מעט מניות נחתכו כבר ביותר מ 30-40% . זה תמיד זמן טוב לכניסה,עם ראיה לטווח ארוך,כי מי שמסתכל לטווח הקצר,סופו בדרכ להפסיד,גם במסחר היומי,וגם במסחר הסווינג, ובעיקר בהשקעה לטווח ארוך.

- 2.אופטימי לגבי הדולר 05/12/2021 20:08הגב לתגובה זוקורונה פד ריבית אינפלציה אוקראינה כל אלה מספקים סיבות למכירה של מניות והורדת השוק כנראה תיקון קל אבל יכול להפוך בקלות למיני מפולת .

- 1.שמע ישראל (ל"ת)ם 05/12/2021 18:37הגב לתגובה זו

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

השקעה בחו"ל: חמישה יעדים אטרקטיביים לרכישת דירה – עד מיליון שקל

בדיקה מקיפה: חמישה יעדי השקעה אטרקטיביים באירופה והסביבה שעדיין אפשריים עם תקציב ישראלי ממוצע

רכישת דירה בישראל הפכה לאתגר כלכלי עבור רבים, ולעיתים אף לחלום שהולך ומתרחק. וכאשר המחירים ממשיכים לנסוק, משקיעים רבים מחפשים אלטרנטיבות מעבר לים, במדינות שבהן סכום של כמיליון שקל (כ-230,000 יורו או 250,000 דולר נכון לדצמבר 2025) עדיין מאפשר רכישת נכס שלם ואף מניב.

בכתבה זו נסקור חמישה יעדים פופולריים בקרב משקיעים ישראלים: טביליסי (גאורגיה), אתונה (יוון), ליברפול (בריטניה), ליסבון (פורטוגל) וסופיה (בולגריה). נבחן את יתרונותיהם וחסרונותיהם, כולל נתוני מחירים, תשואות שכירות ממוצעות, שכר מקומי ואיכות החיים הכללית, כדי לספק תמונה מלאה עבור המשקיע הפוטנציאלי.

יוצאים לדרך: דרכון אירופי לא יזיק

לפני שנצלול לפרטי היעדים, חשוב להבין שבעלות על דרכון אירופי משנה את כללי המשחק. עבור ישראלים רבים המחזיקים בדרכון כזה (בעיקר פורטוגלי, רומני, פולני או גרמני), ההשקעה הופכת לפשוטה יותר מבחינה בירוקרטית ומיסויית. אזרחי האיחוד האירופי יכולים בדרך כלל לרכוש נכסים ללא הגבלות מיוחדות, ליהנות מחופש תנועה ומגורים, ולעיתים אף לזכות בהטבות מס מקומיות.

במדינות כמו יוון ופורטוגל, משקיעים ללא דרכון אירופי עשויים להיות זכאים לתוכניות "ויזת זהב", המעניקות אישור שהייה בתמורה להשקעה בסכום מסוים - אך מי שמחזיק כבר בדרכון חוסך את התהליך המורכב הזה.

- מחירי הדירות ירדו, ריבית המשכנתא ירדה - מתי יחזרו המשקיעים?

- מיומנו של יועץ השקעות - על הדילמה בין השקעה בבורסה להשקעה בדירה

- המלצת המערכת: כל הכותרות 24/7

טביליסי, גאורגיה: עיר מתפתחת עם תשואות שיא

בירת גאורגיה הפכה בשנים האחרונות למוקד משיכה למשקיעים המחפשים הזדמנויות בשווקים מתפתחים. העיר העתיקה והיפה, עם המרחצאות הטרמליים והתרבות הים תיכונית-מזרח אירופית שובת הלב, מציעה שילוב של מחירים נמוכים ואפשרויות לתשואה גבוהה.