איזה בנק מחלץ הפד' בפעולותיו האחרונות?

בספטמבר האחרון נאלץ הפד' להזרים עשרות מיליארדי דולרים למערכת הפיננסית במטרה להציל את שוקי הריפו. הפד' טען בהתחלה כי מדובר ב"אירוע טכני וזמני", אך הגדלת ההתערבות מצידו בחודשים האחרונים, שהגיעה לשיא ביום חמישי האחרון עם הודעה על כך שהבנק צפוי להזריק כ-500 מיליארד דולר נוספים לשוקי הריפו עד סוף השנה (לכתבה המלאה) מאותתים כי מצוקת הנזילות במערכת הבנקאית גדולה הרבה יותר משנדמה היה בהתחלה.

על הגורמים שהביאו לסיטואציה הנוכחית כבר דנו מספר רב של פעמים, אך השאלה המעניינת באמת היא איזה גוף נקלע כעת למצוקת נזילות וצריך עזרה מהפד'?

את התשובה לכך לא נקבל מהפד', שמסיבות מובנות לא צפוי לפרסם את הסכום הספציפי שהוא מעביר לכל בנק (אם היה עושה זאת, אותו הבנק הבעייתי היה חדל פירעון במהירות), אך בהחלט ניתן לספק השערה מושכלת – דויטשה בנק, הבנק שהוגדר בשנים האחרונות כ"גדול מכדי ליפול".

הבנק הגדול בגרמניה ממשיך להציג נתונים חלשים במיוחד: את הרבעון ה-3 של 2019 סיים הבנק עם הפסד של 832 מיליון דולר לעומת רווח של 229 מיליון אירו בתקופה המקבילה אשתקד. מתחילת 2019 הסתכם ההפסד של הבנק ב-3.78 מיליארד אירו.

נזכיר כי הבנק עלה בשנה האחרונה לכותרות ברקע לניסיונות ההנהלה לבצע מהלכי התייעלות משמעותיים הכוללים פיטורים של עד 20 אלף עובדים, במקביל לניסיונות הבנק למכור נכסים כמו חטיבת הברוקראז' שלו.

- המומלצות של דויטשה למחצית הבאה: 17 מניות, 4 סקטורים

- "מניות אירופה מעולם לא היו זולות יותר"

- המלצת המערכת: כל הכותרות 24/7

אך החולשה בנתונים הפיננסיים והצעדים הדראסטיים שמבצעת הנהלת הבנק בשנה האחרונה הם רק רמז אחד למצוקת הבנק. רמז נוסף ניתן למצוא בדו"חות של הבנק. כפי שדיווחנו מוקדם יותר השנה (לכתבה המלאה), מאז הרבעון האחרון של 2018, הבנק שינה לחלוטין את פירוט מקורות המימון שלו, כאשר בדו"חות האחרונים הבנק מציין רק את נתוני יחס הנזילות שלו (LCR), שניתן לעוות אותו בקלות. האם לבנק יש סיבה טובה להסתיר את מקורות המימון שלו בשנה האחרונה?

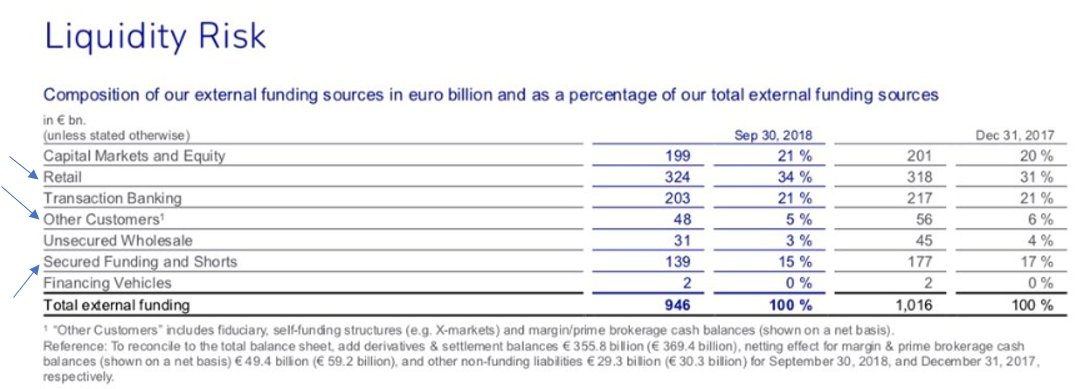

נכון לדו"חות האחרונים של סוף הרבעון ה-3 של 2018, כ-15% ממקורות המימון של הבנק מגיעים משוק הריפו (SECURED FUNDING) ועוד 3% מהמימון מגיע מקרנות הפד' (UNSECURED WHOLESALE).

אם זה לא מספיק, בשנה האחרונה היו מספר דיווחים על כך שקרנות הגידור החלו לעזוב את הבנק, כאשר המקרה הבולט ביותר הוא של "רנסאנס טכנולוגיות", קרן הגידור הנחשבת למוצלחת ביותר בעולם, שהחליטה לא לקחת סיכונים ולמשוך את הכספים מהבנק הבעייתי (לכתבה המלאה). הכסף של אותן קרנות שיצאו הוא סעיף ה-"Other Customer", כלומר עוד 3% ממקורות המימון של הבנק.

- מצרים מפחיתה ריבית בפעם החמישית השנה: האינפלציה בירידה

- השקעה בחו"ל: חמישה יעדים אטרקטיביים לרכישת דירה – עד מיליון שקל

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

בסה"כ, האירועים האחרונים הביאו לפגיעה של 23% ממקורות המימון של הבנק, מבלי להתייחס לתוצאות החלשות שמפרסם הבנק.

פירוט מקורות המימון של הבנק בדו"חות לרבעון ה-3 של 2018, מאז הבנק מסתיר סעיף זה

רמז נוסף לעובדה כי דויטשה בנק נמצא בבעיות מימון משמעותיות הוא דרך הפעולה של הפד'. בשבוע שעבר פרסם ה-BIS כי לקרנות הגידור היה חלק משמעותי בזינוק של ריבית הריפו בספטמבר האחרון (לכתבה המלאה).

ייתכן מאוד כי לקרנות הגידור יש חלק משמעותי באירועים האחרונים, אך דרך הפעולה של הפד' מאותתת כי הוא לא מנסה (לפחות כעת) להציל את קרנות הגידור, אלא להציל בנק גדול. הזרקות ההון שמבצע הפד' מבוצעות למערכת הנקראת Tri-party בעוד קרנות הגידור משתמשות ב-FICC sponsore. לנוכח הגבלות ה-G-SIB של הבנקים הגדולים, הנזילות בשוק לא צפויה לחלחל למטה עד סוף השנה אלא להיתקע בבנקים הגדולים.

הפד' יודע זאת, ועדיין בחר לבצע הזרקות. מדוע? כי יש בנק גדול שנמצא בבעיות. במקרה (או שלא), דויטשה בנק מוגדר כ-PRIMARY DEALER, ולכן יש לו גישה חופשית לכסף מהפד'.

- 8.חשוב 17/12/2019 10:59הגב לתגובה זוחייבים למכור נכסים בשביל לאזן את המאזן. לא כדאי לקחת סיכונים מיותרים שמחירי המניות בשיא של כל הזמנים.

- 7.שהגרמנים העשירים יחלצו את הבנק הכושל שלהם.למה הפד צריך (ל"ת)שי.ע 17/12/2019 09:51הגב לתגובה זו

- 6.ואו 17/12/2019 09:44הגב לתגובה זוהעולם קורס ב 70%

- 5.fu,c 17/12/2019 09:24הגב לתגובה זועל דויטשה בנק הגרמני-כתבנו לפני שנה -לצאת הם לא יתנו לבנק -ליפול הם יגרמו לאיחוד שני בנקים והזרמה ללל 40 שנה- ל הצלתם נפילת הגרמני- זה כדור שלג - של זמן -האם ב 2021 ?

- 4.זה הסיבה למה דולר יורד, הפד' מדפיס כבר ללא הבחנה. (ל"ת)סרגיי 17/12/2019 08:48הגב לתגובה זו

- ממש לא 17/12/2019 10:59הגב לתגובה זואין לך הרבה הבנה.

- 3.גיל 17/12/2019 08:22הגב לתגובה זוהחגיגה עומדת להסתיים. הייתה תשואה של 20 אחוז באפיק המנייתי רק בשנה הזו. יהיה מימוש עצבני השנה.

- 2.הפד מחלץ 17/12/2019 02:03הגב לתגובה זוהגרעון עולה.הרבית אפס .עשר שנים ואין צמיחה בת קיימא.

- 1.יוסי 16/12/2019 23:54הגב לתגובה זועד מתי ?

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

מצרים מפחיתה ריבית בפעם החמישית השנה: האינפלציה בירידה

האינפלציה במצרים 12.3%, הריבית על הלוואות כ-20%

הבנק המרכזי של מצרים הודיע על הפחתת ריבית חמישית בשנת 2025, לאחר שהאינפלציה הפתיעה כלפי מטה ואפשרה למעשה מדיניות מוניטרית מקלה יותר. הריבית על פיקדונות ירדה ב-100 נקודות בסיס לרמה של 18%, והריבית על הלוואות ירדה באותו שיעור ל-21%.

המהלך, של הבנק המרכזי שיצר הפתעה בקרב חלק מהכלכלנים, משקף את ניסיונה של קהיר לאזן בין הורדת עלויות המימון של המדינה והמערכת הבנקאית לבין שמירה על יציבות מחירים. למרות שהאינפלציה עדיין נמצאת ברמה דו-ספרתית, ההאטה האחרונה בקצב עליית המחירים מאפשרת לבנק המרכזי להמשיך בהדרגתיות במסלול ההורדות.

אינפלציה נמוכה מהצפוי

הגורם המרכזי שהביא להורדת הריבית הנוספת הוא ירידת האינפלציה הכללית ל-12.3% בנובמבר, נתון מפתיע לנוכח קיצוץ בסובסידיות הדלק שנעשה כחלק מרפורמות בתמיכת קרן המטבע. הבנק המרכזי ציין כי עדיין קיים לחץ מתמשך באינפלציה שאינה מזון, כמו עלויות שירותים וסחורות שאינן בסיסיות, וכן מתיחות גיאופוליטית עולמית כגורמי סיכון. המסר הוא שהקיצוץ מהווה התאמה זהירה לנתונים ולא שינוי מהותי במדיניות.

נזכיר כי בתחילת 2024, מצרים העלתה את הריבית לשיא והפחיתה את ערך המטבע בכ-40%. צעדים אלו היו חלק מתיקון רחב שנועד לייצב את שוק המטבע, לצמצם עיוותים ולאפשר כניסת מימון חיצוני. במקביל, מצרים קיבלה חבילת תמיכה גלובלית בהיקף של כ-57 מיליארד דולר כדי להתמודד עם לחצים חריפים כמו מחסור במטבע זר ותשלומי ריבית כבדים על התקציב. כל שינוי בריבית נבחן גם דרך הפריזמה של שירות החוב: ריבית גבוהה מדי מכבידה על המדינה, אך ריבית נמוכה מדי עלולה לפגוע ביכולת למשוך הון זר.

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- זהב וכסף שוברים שיאים כשהמתיחות בעולם והציפיות להורדות ריבית ברקע

- המלצת המערכת: כל הכותרות 24/7

המטרה: אטרקטיביות למשקיעים זרים

מאז תחילת 2025, מצרים מבצעת הורדה הדרגתית בריבית תוך שמירה על פער מספיק גדול כדי להישאר אטרקטיבית למשקיעים זרים באפיקי חוב מקומיים. זהו איזון מורכב: הורדת הריבית מקלה על התקציב ועל פעילות עסקית, אך אם היא מהירה מדי, עלולה להתחדש לחץ על המטבע ועל האינפלציה.