דירוג קופות הגמל להשקעה - הפניקס ואנליסט מככבות

קופות הגמל להשקעה הן מכשיר מבוקש ומתחרה ראש בראש בקרנות נאמנות. במהלך החודש החולף (הנובמבר) השיאו הקופות לחוסכים באפיק הכללי והמנייתי תשואה של 2.1% ו-3.45% בהתאמה. מתחילת השנה רשמו הקרנות זינוק של כ-12.7% במסלול הכללי וכ-21% במסלול המנייתי. לקריאה נוספת : > קופת גמל להשקעה עדיפה על קרן נאמנות - הנה הסיבות היתרון הבולט שלו על פני הקרנות נאמנות נעוץ בכך שאפשר לשנות מסלולים מבלי להיכנס לאירוע של מימוש ולשלם מס על הרווחים. בקרנות נאמנות זה לא אפשרי, ונדגים. נניח שהשקעתם 100 אלף שקל במסלול מנייתי והרווחתם 40 אלף שקל וכעת אתם רוצים להוריד חשיפה. אם אתם בקרנות נאמנות אתם חייבם למכור את הקרן ולשלם מס על הרווח - מס של 10 אלף שקל. אם אתם בקופת גמל להשקעה אתם עוברים לקופה סולידית. חסכתם תשלום של 10 אלף שקל. אחרי תקופה אתם רוצים לחזור למניות, מעולה - חזרתם עם 140 אלף שקל, בעוד שאם הייתם בקרנות הייתם חוזרים עם 130 אלף שקל.

היתרון הגדול של קופת גמל להשקעה מול קרנות הנאמנות

זו דחיית מס שמגדילה את ההון שלכם ואגב, אמרו לנו כבר מומחים למסים - דחיית מס היא בעצם תשלום מס נמוך. דמיינו שהמשחק בקופות גמל להשקעה הוא עד לפנסיה, כי אין לכם צורך בכסף (למרות שהוא נזיל). אתם חוסכים באופן שוטף מסים של 25% מהרווח ומגדילים את ההון העצמי לצורך רווחים - בפועל, זה הרבה יותר מחיסכון של 25% בלבד. זה יתרון מאוד גדול, וזה איום מאו משמעותי על קרנות הנאמנות שאומנם מספקות שער מדי יום והן נזילות מדי יום, אבל כמה אנשים באמת רוצים לדעת מה עשתה הקרן מדי יום. מספיק להם לדעת במובן החודשי ואת זה מספקות קופות הגמל להשקעה. בקופות האלו יש יתרונות נוספים - מעבר לנזילות והטבות מס, חיסכון עד גיל 60 יאפר לכם הטבות נוספות ומשיכת קצבה פטורה. ומה לגבי התשואות? הן דומות לקרנות ההשתלמות ולגמל. הרי מדובר באותם גופי השקעה.דירוג ביזפורטל - מי הציג את התשואות הטובות ביותר?

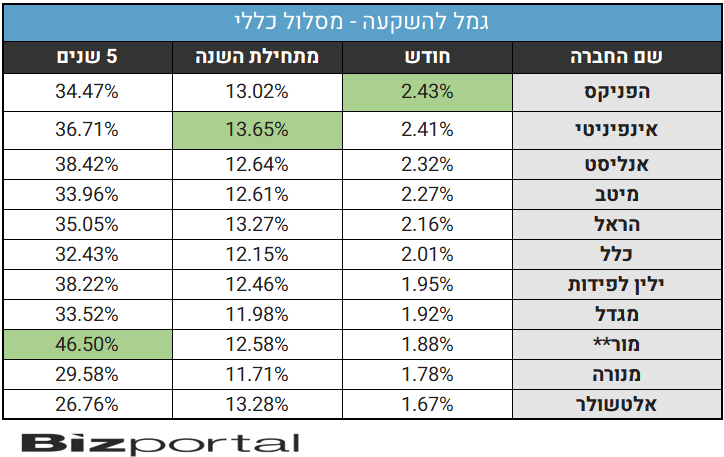

מבין החברות השונות שמנהלות את קופות הגמל להשקעה, הפניקס השיגה את התשואה הטובה ביותר במסלול הכללי - 2.43% בחודש נובמבר. אחריה ניתן למצוא את בתי ההשקעות אינפינטי (2.4%) ואנליסט (2.3%) שנייה במסלול הכללי שהוא המסלול הגדול ביותר (בדומה לקרנות ההשתלמות) ומחלק את הנכסים בין מניות - כ-40% לאגרות חוב - כ-60% ומטה. מתחילת השנה, מובילים את הטבלה אינפיניטי (13.6%), אלטשולר (13.3%) והפניקס (13%).

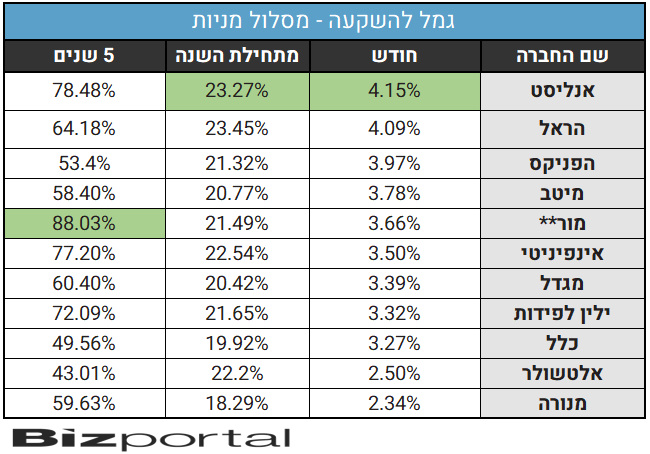

אנליסט והראל מובילים במסלול המנייתי

במסלול המנייתי הובילה בחודש אוגוסט אנליסט עם תשואה של 4.15% ואחריה הראל (4.1%). בתחתית הרשימה ניתן למצוא את מנורה (2.3%) ואלטשולר שחם (2.5%) שלמרות החולשה הציגה בצועים טובים במבט שנתי.

האם לעבור קופה?

מעבר בין קופות גמל להשקעה יכול להיעשות משתי סיבות - שינוי בתמהיל ההשקעות הרצוי או אכזבה מביצועי הקופה. אם מסיבות שונות החלטתם להפחית את הסיכון או להעלות את הסיכון בתיק, אתם צריכים כמובן לעבור מסלול. אם החלטתם לעזוב את הקופה הספציפית בשל ביצועים כדאי לזכור כמה תובנות - תשואות זה מדד חשוב, אבל ככל שתקופת הבדיקה ארוכה יותר כך כל הגופים המנהלים מתכנסים לממוצע. כלומר, יכול להיות שהקופה הלא טובה שלכם, תחזור למקומות טובים בהמשך. זה לא אומר שלא צריך לבחון את התיק ולבצע בו שינויים, רק שצריך להסתכל בפרספקטיבה על הבית כולו, על המנהלים ולהעריך אם מדובר במעידה חד פעמית או משהו קבוע.האם לעבור מקרן נאמנות לקופת גמל להשקעה?

התשובה כאן היא נחרצת. על פי כל המבחנים אנשים מחזיקים קרנות נאמנות לזמן יחסית קצר, בממוצע אולי שנה. הם מממשים וקונים קרן אחרת, או פיקדון וחוזר חלילה. ואם כך, אז מעבר בתוך המסלולים של קופות הגמל להשקעה מבטיח להם חיסכון גדול במס.- 2.שכחת לציי שדמי ניהול בקופות גמל להשקעה משני את המשוואה (ל"ת)משה אגס 31/12/2024 06:03הגב לתגובה זו

- 1.נובח סירתי 18/12/2024 17:27הגב לתגובה זורק אנליסט