השוק בריא. עובר תחלופה של סקטורים. יש הרבה מניות מעניינות

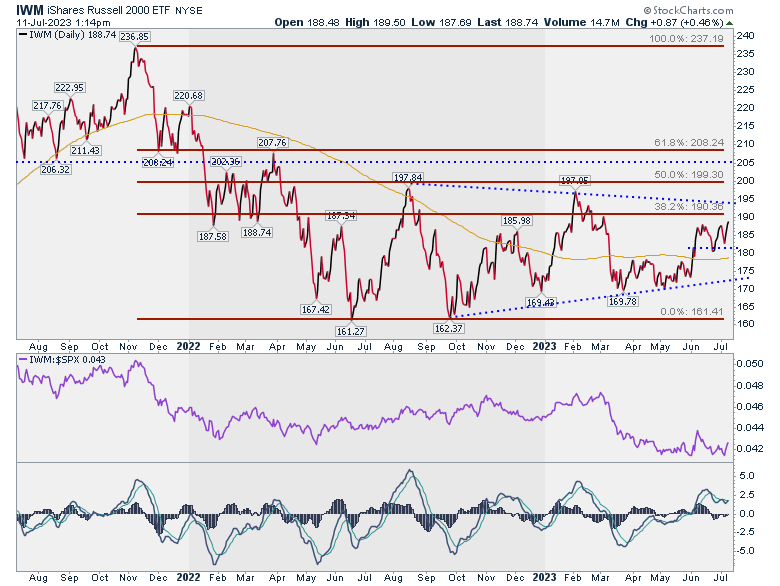

יש לנו הרבה גרפים מעניינים לדבר עליהם אז ניכנס ישר לעניינים.נתחיל בשוק. ובשורה התחתונה -הוא נראה לי בסדר גמור. מה שקורה עכשיו הוא קצת חילופי מושכות. מניות טכנולוגיה כבדות משחררות קצת (לא כולן) ובקרוב ישחררו קצת ממשקלן במדד הנאסד״ק. מניות אחרות נכנסות מתחת לאלונקה. על התחזקות סקטור התעשיה ומשמעותה דיברנו. סקטור הצרכנות המחזורית חזק כבר זמן רב (מעיד על אופטימיות צרכנית שיכולה ל״הרגיז״ קצת את הפד). אליהם מצטרפים הנדל״ן, התחבורה, הפיננסים ואולי גם האנרגיה. הסקטורים הדיפנסיביים: בריאות, תקשורת, צרכנות קבועה ותשתיות נותרים חלשים. תנועה בריאה בשוק.מדד ה - ראסל 2000 מייצג את לוחמי השורה השניה: המניות של החברות הקטנות יותר. כפי שתראו על הגרף, הוא ממש ״נשכב״ על הרצפה ותמך בשוק בתבנית אופטימית של משולש מתחת לרמת התנגדות קשוחה ב - 208. תעיפו מבט על הגרף של IWM ותראו את המשולש ואת ההתנגדות. מהלך מעל 208 יתן רוח גבית לשוק כשהמדד יעבור מהגנה להתקפה. בינתיים אתם יכולים לראות הרבה מניות קטנות, שסוקרו כאן וכאלו שלא, שעולות יפה. מניות סיניות - לקראת קפיצה?נושא נוסף שרציתי להעלות היום הוא המניות הסיניות. התעוררותן נמשכת. הגרף של BABA מראה את התמודדותה עם תבנית המשולש והממוצע הנע ל - 200 יום. עוד צעד קטן והמניה בדרך לקפיצה משמעותית.

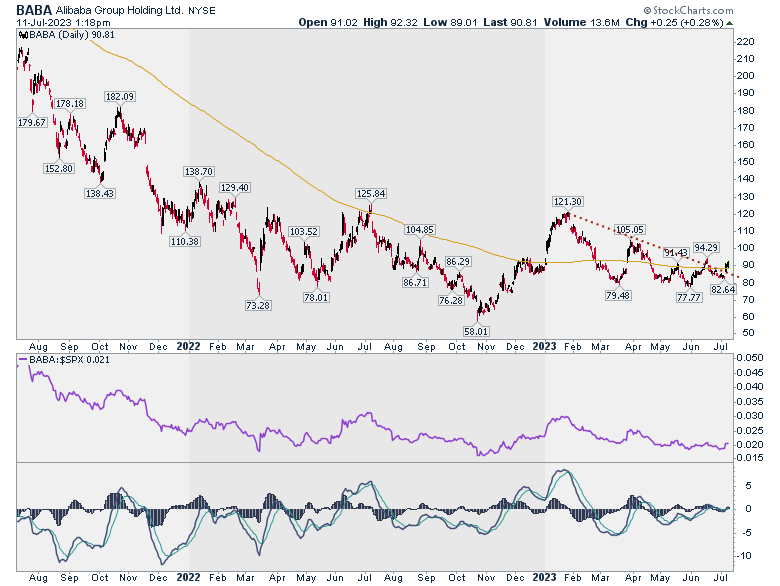

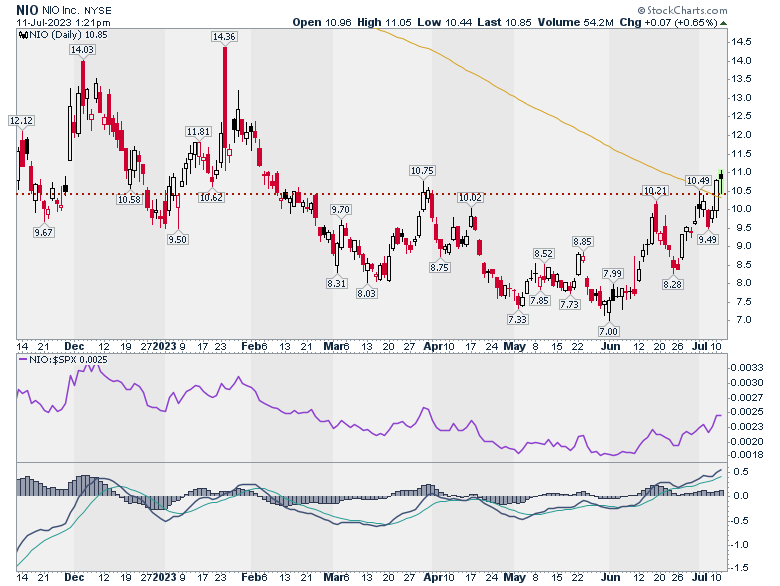

מניות סיניות - לקראת קפיצה?נושא נוסף שרציתי להעלות היום הוא המניות הסיניות. התעוררותן נמשכת. הגרף של BABA מראה את התמודדותה עם תבנית המשולש והממוצע הנע ל - 200 יום. עוד צעד קטן והמניה בדרך לקפיצה משמעותית. המניה השניה שאעדכן לגביה היא NIO. יושבת על משבצת הרכבים החשמליים המתחממת ועל הטריטוריה הסינית. פרצה גם רמת התנגדות משמעותית וגם ממוצע נע ל - 200 יום. עוד צעד קטן וגם היא יכולה לזנק.

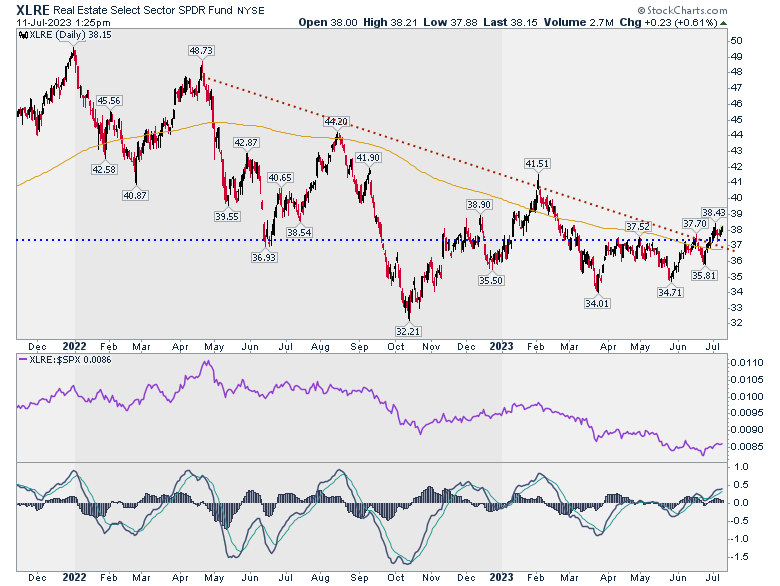

המניה השניה שאעדכן לגביה היא NIO. יושבת על משבצת הרכבים החשמליים המתחממת ועל הטריטוריה הסינית. פרצה גם רמת התנגדות משמעותית וגם ממוצע נע ל - 200 יום. עוד צעד קטן וגם היא יכולה לזנק. היום אנחנו בטור ״מבזקי״ אז ממשיכים.דיברנו כבר על התחזקות סקטור הבניה בארה״ב, בניגוד מוחלט למה שקורה כאן בישראל לצערי. קרן הסל שמייצגת את הסקטור בתוך ה - S&P500 היא XLRE. יש פריצה של קו מגמה יורד. יש פריצה של רמת התנגדות. אין מניעה שתמשיך לעלות.

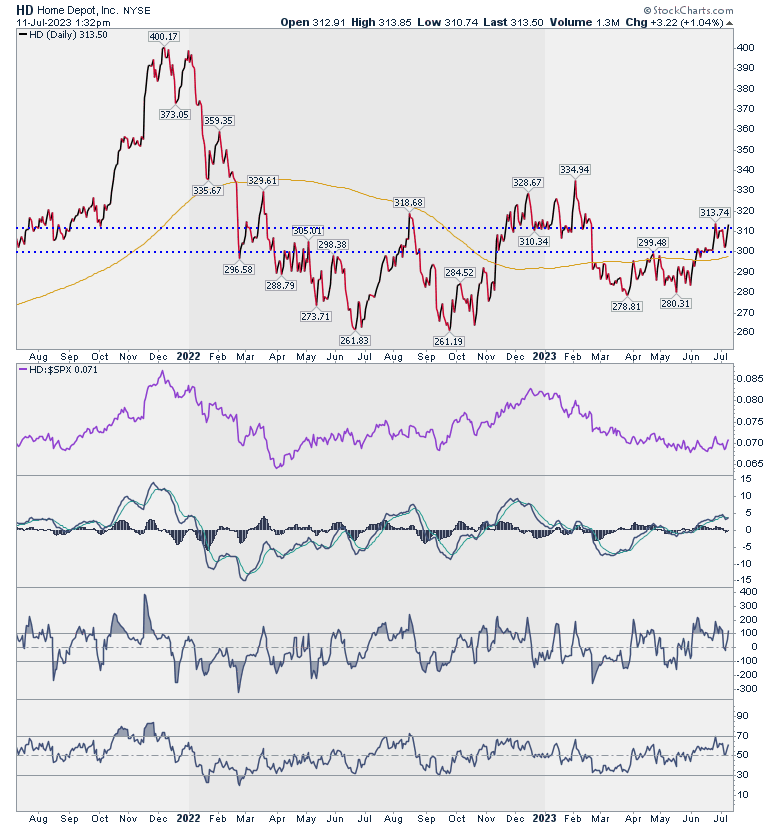

היום אנחנו בטור ״מבזקי״ אז ממשיכים.דיברנו כבר על התחזקות סקטור הבניה בארה״ב, בניגוד מוחלט למה שקורה כאן בישראל לצערי. קרן הסל שמייצגת את הסקטור בתוך ה - S&P500 היא XLRE. יש פריצה של קו מגמה יורד. יש פריצה של רמת התנגדות. אין מניעה שתמשיך לעלות. HD היא נציגתנו מהסקטור. יצרה תמיכה יפה וגם עבורה, עוד מהלך קטן של פריצה יכול להניב קפיצה.

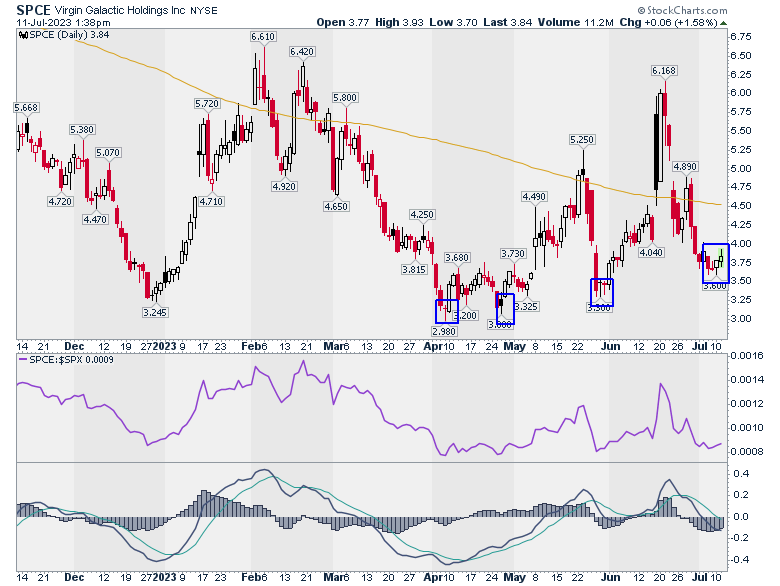

HD היא נציגתנו מהסקטור. יצרה תמיכה יפה וגם עבורה, עוד מהלך קטן של פריצה יכול להניב קפיצה. עוד סקטור מתעורר שגם קת׳י ווד סימנה אותו במבט העתידי שלה (והקרנות שלה מתעוררות יפה) הוא סקטור החלל. שימו לב ל - SPCE. היא נראית לפני המראה. המראה אחת כשלה. המניה זנקה ואז חזקה חזרה. מה שמשך את תשומת ליבי הוא מה שניתן לכנות ״פטישים בעליה״. סימנתי אותם עבורכם על הגרף. זה אומר שבכל פעם התחתית יותר גבוהה ובכל פעם מגיעים קונים נחושים. מריחה חימום מנועים לקפיצה.

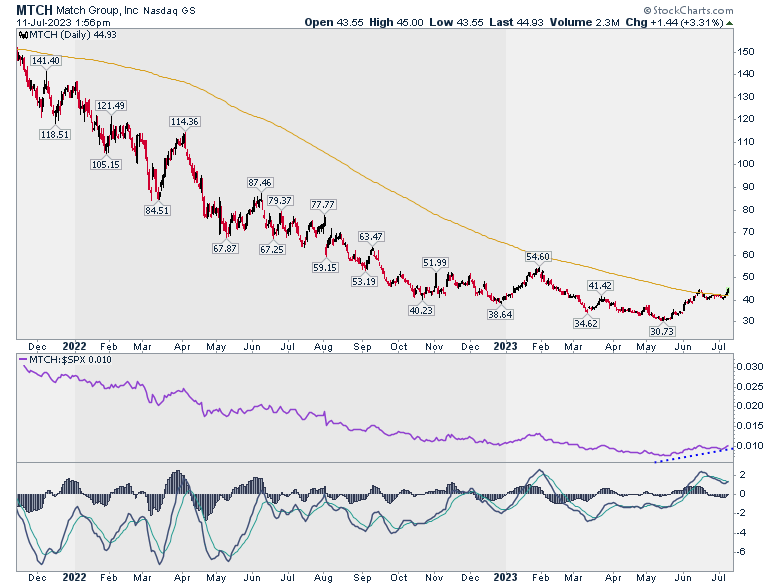

עוד סקטור מתעורר שגם קת׳י ווד סימנה אותו במבט העתידי שלה (והקרנות שלה מתעוררות יפה) הוא סקטור החלל. שימו לב ל - SPCE. היא נראית לפני המראה. המראה אחת כשלה. המניה זנקה ואז חזקה חזרה. מה שמשך את תשומת ליבי הוא מה שניתן לכנות ״פטישים בעליה״. סימנתי אותם עבורכם על הגרף. זה אומר שבכל פעם התחתית יותר גבוהה ובכל פעם מגיעים קונים נחושים. מריחה חימום מנועים לקפיצה. ומהחלל לעניינים שבלב. מי לא רוצה להשקיע בזוגיות? ובכן, MTCH חוותה נטישה של משקיעים ועכשיו נראה שהם חוזרים אליה. בחרתי כאן מבט ארוך טווח של הגרף על מנת שתחושו את משמעות הפריצה שמתרחשת לנגד עיננו (כותב את המאמר בשעות המסחר האחרונות ביום שלישי).

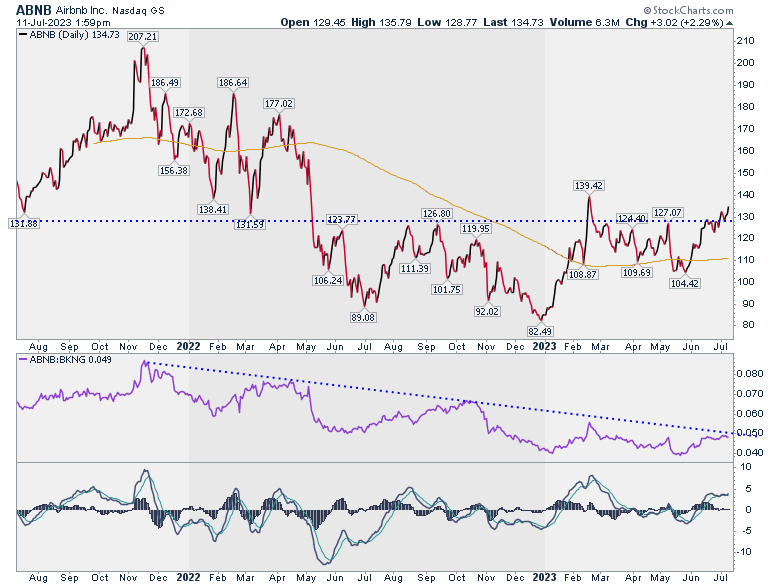

ומהחלל לעניינים שבלב. מי לא רוצה להשקיע בזוגיות? ובכן, MTCH חוותה נטישה של משקיעים ועכשיו נראה שהם חוזרים אליה. בחרתי כאן מבט ארוך טווח של הגרף על מנת שתחושו את משמעות הפריצה שמתרחשת לנגד עיננו (כותב את המאמר בשעות המסחר האחרונות ביום שלישי). ״הרשימה החמה״היום נפתח עוד רשימה שבינתיים אקרא לה ״הרשימה החמה״. חבר טוב ומקצוען ואנוכי מצליבים רעיונות טכניים ועובדים על שדרוג הסתברויות ותוצאות.אחת המניות ברשימה שלנו היא ABNB. מתחברת לסקטור התיירות שחם בעולם ופחות בבורסה. מומחית התיירות שסיפרתי על שיחתי איתה בשבוע שעבר סיפרה לי שמחקרים מראים שכל אחד יהיה תיירן במהלך חייו. הנה גם אני מוצא את עצמי עוסק (ולא רק במקלדת) בהנחיה למסעות, טיולים, נוודות דיגיטלית ואירוח מצפאי. ABNB, לפחות בחזון שלה, מאפשרת לכל אחד להיות תיירן ולהשכיר את ביתו. הגרף מראה שהיא נערכת למהלך עליה. פרצה רמת התנגדות מאוד חשובה. הקו הסגול מראה שלטווח הארוך BKNG נותנת תשואה טובה יותר (וגם היא פורצת למעלה) אבל כדאי לעקוב שבוע שבועיים לראות אולי גם פה יהיו חילופים.

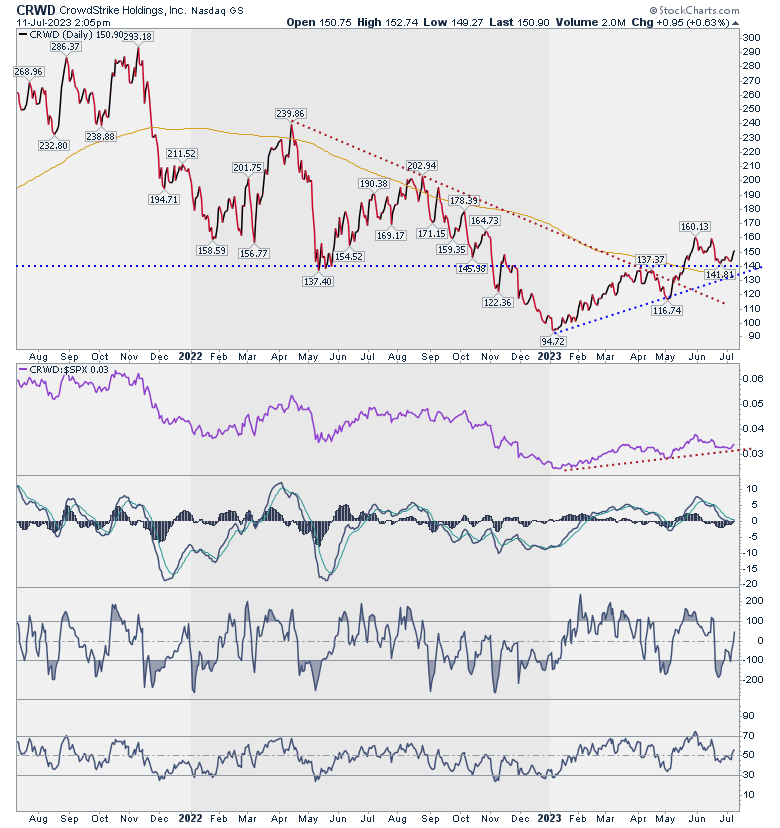

״הרשימה החמה״היום נפתח עוד רשימה שבינתיים אקרא לה ״הרשימה החמה״. חבר טוב ומקצוען ואנוכי מצליבים רעיונות טכניים ועובדים על שדרוג הסתברויות ותוצאות.אחת המניות ברשימה שלנו היא ABNB. מתחברת לסקטור התיירות שחם בעולם ופחות בבורסה. מומחית התיירות שסיפרתי על שיחתי איתה בשבוע שעבר סיפרה לי שמחקרים מראים שכל אחד יהיה תיירן במהלך חייו. הנה גם אני מוצא את עצמי עוסק (ולא רק במקלדת) בהנחיה למסעות, טיולים, נוודות דיגיטלית ואירוח מצפאי. ABNB, לפחות בחזון שלה, מאפשרת לכל אחד להיות תיירן ולהשכיר את ביתו. הגרף מראה שהיא נערכת למהלך עליה. פרצה רמת התנגדות מאוד חשובה. הקו הסגול מראה שלטווח הארוך BKNG נותנת תשואה טובה יותר (וגם היא פורצת למעלה) אבל כדאי לעקוב שבוע שבועיים לראות אולי גם פה יהיו חילופים. ולסיום בכל זאת קצת טכנולוגיה. מניה נוספת ברשימה שלנו היא CRWD. גם מתחזקת מול ה-S&P500, גם נתמכת מעל רמת התנגדות שנפרצה וגם נראית טוב על האינדיקטורים.

ולסיום בכל זאת קצת טכנולוגיה. מניה נוספת ברשימה שלנו היא CRWD. גם מתחזקת מול ה-S&P500, גם נתמכת מעל רמת התנגדות שנפרצה וגם נראית טוב על האינדיקטורים. מקווה שאהבתם את המאמר ה״מבזקי״. לפעמים אני במוד כזה. עלו והרוויחו!כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

מקווה שאהבתם את המאמר ה״מבזקי״. לפעמים אני במוד כזה. עלו והרוויחו!כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 3.דוד 13/07/2023 09:26הגב לתגובה זואוהב מאד.

- 2.אייל 13/07/2023 09:18הגב לתגובה זואוהב את הראיה הכוללת שלך ואוהב את הענווה שלך. עלה והצלח .. וקח אותנו איתך יחד.

- 1.אחלה המבזק! (ל"ת)אנונימי 12/07/2023 23:13הגב לתגובה זו