צילום: brendan church, unsplash

מעבר לים

מיתון או נחיתה רכה: מה אומר המדד רחב ההיקף שמנבא מיתון בהצלחה?

מאקרו: LEI הוא מדד המורכב מעשרה אינדיקטורים שונים ונחשב למנבא טוב לשינויי כיוון כלכליים - מה ניתן ללמוד ממנו על הצפוי בכלכלה האמריקאית? וגם: הביקורת של קלאודיה סהם על הפד' - הגיע זמן לעצירת העלאות הריבית? מיקרו: האם יש הזדמנויות בשוק האנרגיה הגרעינית?

מאקרו: LEI - מה אומר המדד של המדדים?

עונת הדוחות של הרבעון הרבעון הראשון של שנת 2023 נפתחה, השבוע דווחו וידווחו חברות בשווי כולל של 10 טריליון דולר, ונדמה שבינתיים עסקים כרגיל. 68% מהחברות שדווחו היכו את תחזיות האנליסטים. יבול יום שלישי בערב לאחר הנעילה: גוגל – הכתה את התחזיות. מיקרוסופט – היכתה את התחזיות. נפלא לא? לא ממש.

למדנו כבר להתייחס בספקנות לתחזיות מופחתות של האנליסטים. רק כדי לסבר את האוזן, באמצע שנת 2022 תחזית הרווח למניה לחברות ה-SP500 היה 240 דולר, כעת הוא עומד על 225. זה אומר DO שהעליות מתחילת השנה התבססו על התרחבות המכפילים ולא על עלייה ברווח, התרחבות שנבעה מהציפייה להתמתנות האינפלציה ושינוי מדיניות של הפד' בתוספת תקווה לנחיתה רכה. האם זה מה שאכן יקרה?

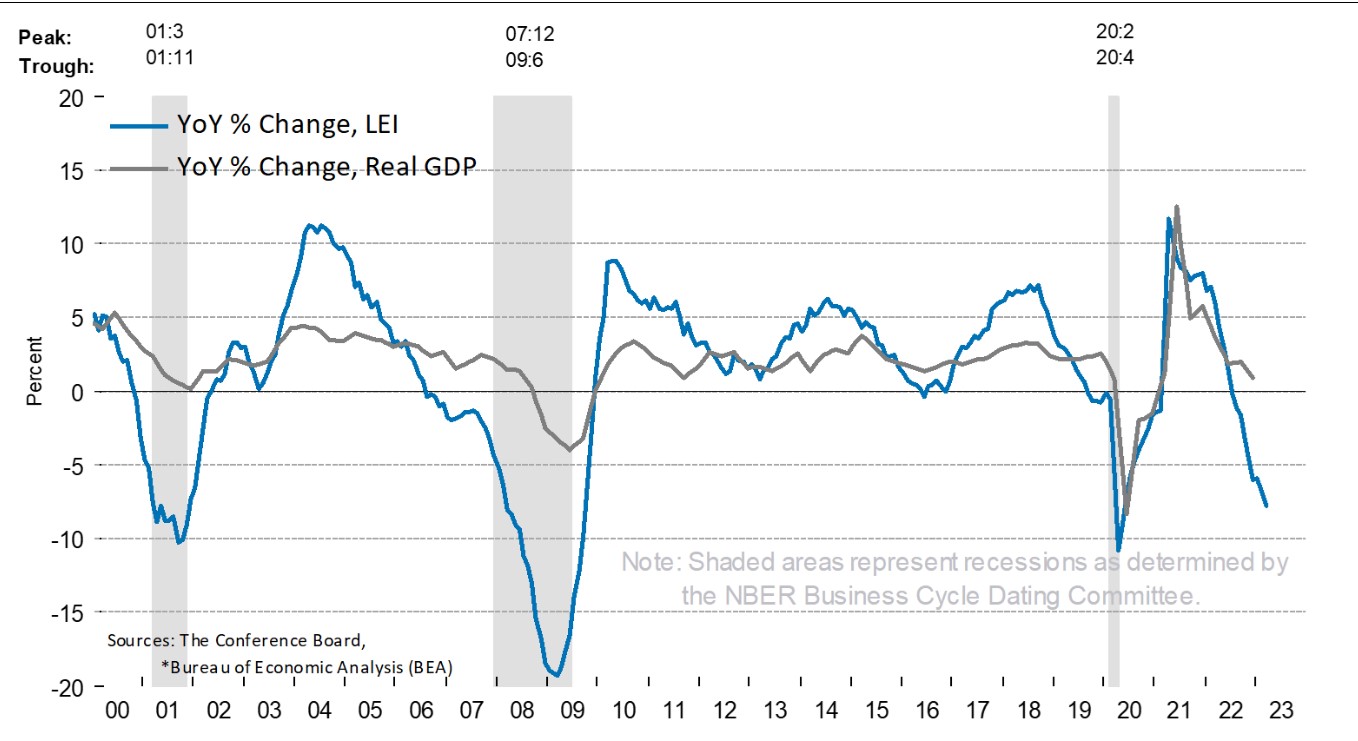

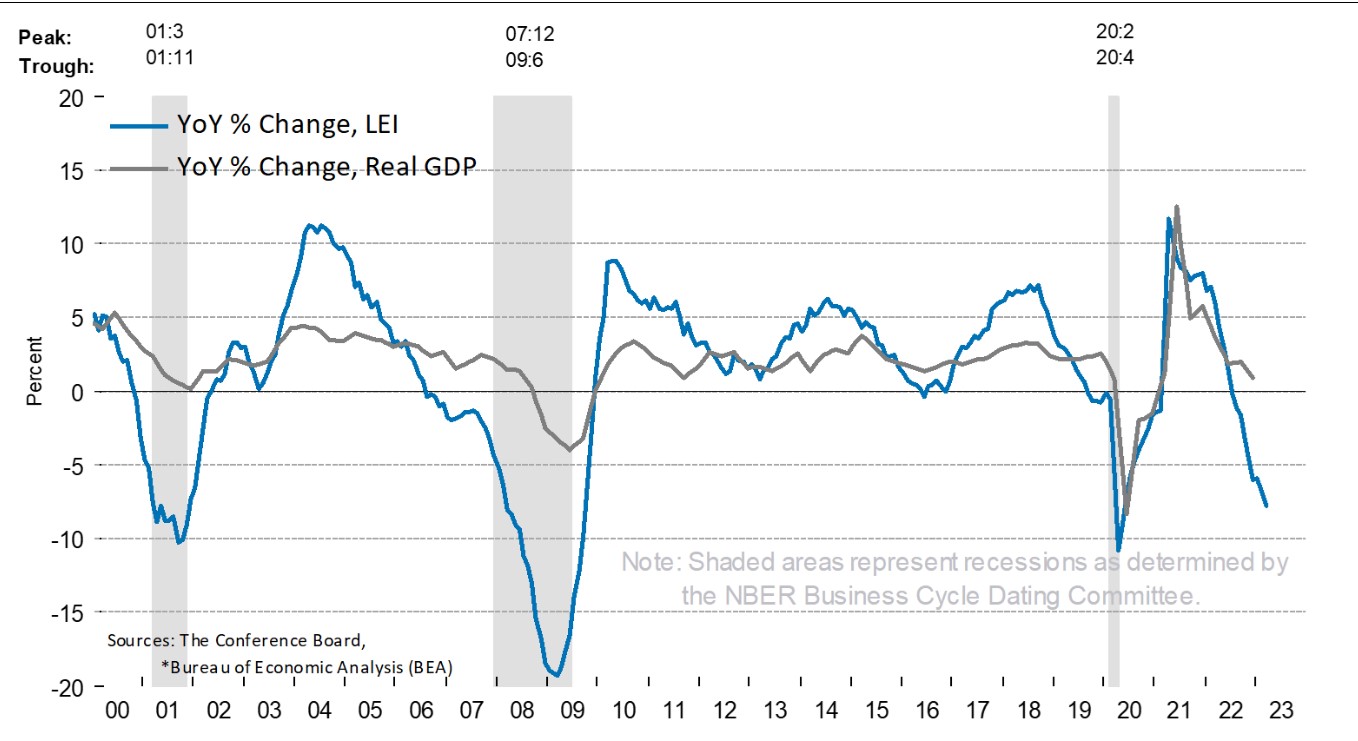

הכירו את LEI – מדד האינדיקטורים המובילים של ארצות הברית. המדד מחושב על ידי ארגון לא ממשלתי (The Conference Board), ומפורסם במהלך ימי המסחר הראשונים של כל חודש. הוא מורכב מעשרה אינדיקטורים שונים האמורים לנבא את הפעילות העסקית העתידית. האינדיקטורים האלה מתאפיינים בכך שהם מתחילים לרדת עוד לפני שמגיע מיתון ומתחילים לעלות עוד לפני שמתחילה התרחבות כלכלית. בכך המדד נחשב לכלי יעיל בניבוי שינויי כיוון עתידיים. בין השאר האינדיקטורים כוללים הזמנות חדשות ממפעלים, אישורי בנייה, מחירי מניות, היצע הכסף, מדד סנטימנט הצרכנים של אוניברסיטת מישיגן ועוד.

אז מה מראה מדד האינדיקטורים המובילים? בינתיים הכיוון כלפי מטה. במרץ המדד ירד ב-1.2%, לאחר ירידה של 0.5% בפברואר. סך הכל ירד המדד ב-4.5% בששת החודשים האחרונים, ו-3.5% בששה החודשים שלפניהם. כלומר, לא רק שהוא יורד, אלא שקצב הירידה מואץ. ג'סטין זינסקה-לה מוניקה, חברת הקונפרנס בורד שמחשב את המדד אמרה כי "החולשה במרכיבי המדד הייתה נרחבת במרץ והייתה כך במהלך ששת החודשים האחרונים, מה שדוחף את שיעורי השינוי של ה -LEI עמוק יותר לתוך טריטוריה שלילית... התחזית של הקונפרנס בורד צופה שהחולשה הכללית תחמיר ותתפשט בצורה רחבה יותר בכל הכלכלה האמריקאית בחודשים הקרובים, מה שיוביל למיתון באמצע שנת 2023".

נציין שלמרות האופטימיות בשוק המניות, הנתונים מהכלכלה הריאלית ממשיכים להחמיר ולא נותנים הרבה מקום לאופטימיות מבוססת נתונים ולא מבוססת משאלות לב. בין השאר שוק הדיור מראה על חולשה, מספר החברות הפרטיות והציבוריות שהודיעו על פשיטת רגל מטפס ועוד. יחד עם זאת ההערכה למיתון עד אמצע שנת 2023 נראית קצת נועזת. נתוני התוצר בזמן אמת של שלוחת הפד' באטלנטה מנבאת עליית תוצר של 2.5% ברבעון הראשון – די רחוק ממיתון, ובכל מקרה לא יהיו שני רבעונים של התכווצות בתוצר (ההגדרה המקובלת למיתון) עד אמצע שנת 2023.

מה שהחזיק את הכלכלה עד עכשיו ומנע את הכניסה למיתון היה שוק העבודה החזק שסרב להגיב למאמצי הפד' והמשיך להצביע על נתונים חזקים היסטורית, אבל כעת נראה שגם התחום הזה מתחיל לשדר סימני אזהרה. מספר התביעות הראשונות לדמי אבטלה טיפס שוב בשבוע האחרון מ-240 אלף ל-245 אלף, מספר המשרות החדשות בחודש מרץ היה 236 אלף, הקטן ביותר מזה שנתיים, מספר המשרות הפתוחות ירד מתחת ל-10 מיליון בפעם הראשונה מאז מאי 2021, והפיטורים ההמוניים ממשיכים בחברות הגדולות. חברת 3M הייתה האחרונה שהודיעה על פיטורי 6000 עובדים.

הדאגה משוק העבודה מתחילה לחלחל לציבור הרחב. מדד אמון הצרכנים לחודש אפריל הצביע על ירידה ל-101.3 נקודות, הנמוך ביותר מאז יולי 2022, לעומת 104 באפריל. אחד הגורמים העיקריים לירידה – חשש משוק התעסוקה הנחלש. בכיר נוסף בקונפרנס בורד, עטמאן אוזילדירים מסר הצהרה עם פרסום הנתונים: "הצרכנים הפכו לפסימיים יותר בנוגע לצפי של התנאים העסקיים ושל שוק העבודה. בהשוואה לחודש שעבר, פחות משקי בית מצפים שהתנאים העסקיים ישתפרו ויותר מצפים להרעת התנאים ב-6 החודשים הקרובים. הם גם מצפים לכך שפחות משרות יהיו זמינות בטווח הזמן הקצר".

האם מצב הרוח היותר פסימי של הצרכנים השפיע על הצריכה? נדע ביום שישי, אז יתפרסם נתון הצריכה לחודש מרץ. אין הכוונה בשורות אלו לנבא שחורות (גם אם זה נשמע כך) אלא להצביע על נקודות שיש לשים לב אליהן במסגרת התנהלות כלכלית זהירה. חשוב עם זאת לזכור שעד כה הכלכלה האמריקאית הפגינה עמידות מופלאה לנוכח תנאים קשים באופן יוצא דופן – מגיפה עולמית, מלחמה עם השלכות על שוק הסחורות הגלובלי, אינפלציה, צמצום מאזן (שנבלם לאחרונה), פילוג פוליטי ואידיאולוגי עמוק בציבור האמריקאי ולאחרונה גם התמוטטות בנקים בינוניים – כל אחד מהגורמים האלה היה יכול בעבר לזרוק את הכלכלה למיתון עמוק, ובכל זאת אנחנו מסתכלים על צמיחה של 2% וצפונה ברבעון הראשון ועל עליה דו ספרתית בנאסד"ק מתחילת שנה (אמנם לאחר ירידות חדות בשנה הקרובה). עוצמה בלתי רגילה של הכלכלה שכנראה בכל זאת מנוהלת בצורה נכונה.

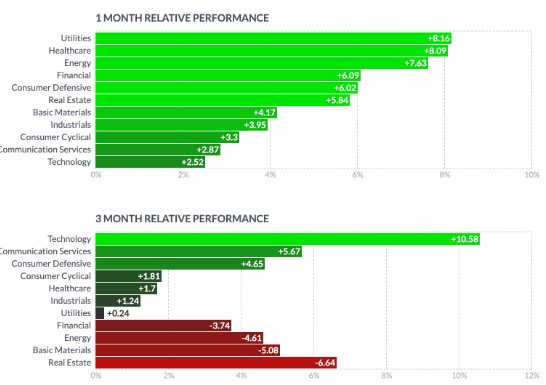

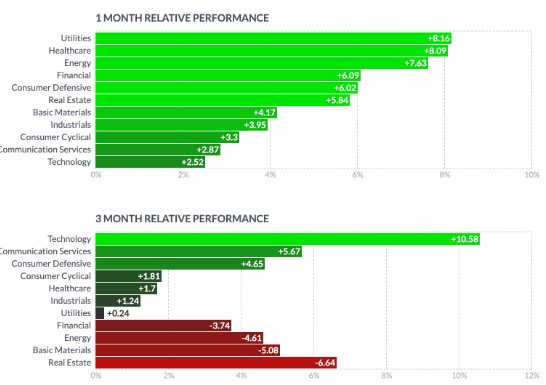

בינתיים שוק המניות לפחות משדר אטפטימיות. יום המסחר האחרון לפני כתיבת הטור, יום שלישי, היה הפעם הראשונה מזה זמן שנרשמו ירידות חדות של קרוב ל-2% בנאסד"ק. כנראה בגלל החשש מפני פרסום דוחות ענקיות הטק (שבינתיים לא הפתיעו לרעה לכל הפחות). האם מדובר בשינוי מגמה? קשה לדעת. במבט על החודש האחרון שוק המניות עדיין נראה חזק. כך נראה שוק המניות חודש אחורה ושלושה חודשים אחורה, בחלוקה ל-11 הסקטורים המסורתיים:

נציין שלמרות האופטימיות בשוק המניות, הנתונים מהכלכלה הריאלית ממשיכים להחמיר ולא נותנים הרבה מקום לאופטימיות מבוססת נתונים ולא מבוססת משאלות לב. בין השאר שוק הדיור מראה על חולשה, מספר החברות הפרטיות והציבוריות שהודיעו על פשיטת רגל מטפס ועוד. יחד עם זאת ההערכה למיתון עד אמצע שנת 2023 נראית קצת נועזת. נתוני התוצר בזמן אמת של שלוחת הפד' באטלנטה מנבאת עליית תוצר של 2.5% ברבעון הראשון – די רחוק ממיתון, ובכל מקרה לא יהיו שני רבעונים של התכווצות בתוצר (ההגדרה המקובלת למיתון) עד אמצע שנת 2023.

מה שהחזיק את הכלכלה עד עכשיו ומנע את הכניסה למיתון היה שוק העבודה החזק שסרב להגיב למאמצי הפד' והמשיך להצביע על נתונים חזקים היסטורית, אבל כעת נראה שגם התחום הזה מתחיל לשדר סימני אזהרה. מספר התביעות הראשונות לדמי אבטלה טיפס שוב בשבוע האחרון מ-240 אלף ל-245 אלף, מספר המשרות החדשות בחודש מרץ היה 236 אלף, הקטן ביותר מזה שנתיים, מספר המשרות הפתוחות ירד מתחת ל-10 מיליון בפעם הראשונה מאז מאי 2021, והפיטורים ההמוניים ממשיכים בחברות הגדולות. חברת 3M הייתה האחרונה שהודיעה על פיטורי 6000 עובדים.

הדאגה משוק העבודה מתחילה לחלחל לציבור הרחב. מדד אמון הצרכנים לחודש אפריל הצביע על ירידה ל-101.3 נקודות, הנמוך ביותר מאז יולי 2022, לעומת 104 באפריל. אחד הגורמים העיקריים לירידה – חשש משוק התעסוקה הנחלש. בכיר נוסף בקונפרנס בורד, עטמאן אוזילדירים מסר הצהרה עם פרסום הנתונים: "הצרכנים הפכו לפסימיים יותר בנוגע לצפי של התנאים העסקיים ושל שוק העבודה. בהשוואה לחודש שעבר, פחות משקי בית מצפים שהתנאים העסקיים ישתפרו ויותר מצפים להרעת התנאים ב-6 החודשים הקרובים. הם גם מצפים לכך שפחות משרות יהיו זמינות בטווח הזמן הקצר".

האם מצב הרוח היותר פסימי של הצרכנים השפיע על הצריכה? נדע ביום שישי, אז יתפרסם נתון הצריכה לחודש מרץ. אין הכוונה בשורות אלו לנבא שחורות (גם אם זה נשמע כך) אלא להצביע על נקודות שיש לשים לב אליהן במסגרת התנהלות כלכלית זהירה. חשוב עם זאת לזכור שעד כה הכלכלה האמריקאית הפגינה עמידות מופלאה לנוכח תנאים קשים באופן יוצא דופן – מגיפה עולמית, מלחמה עם השלכות על שוק הסחורות הגלובלי, אינפלציה, צמצום מאזן (שנבלם לאחרונה), פילוג פוליטי ואידיאולוגי עמוק בציבור האמריקאי ולאחרונה גם התמוטטות בנקים בינוניים – כל אחד מהגורמים האלה היה יכול בעבר לזרוק את הכלכלה למיתון עמוק, ובכל זאת אנחנו מסתכלים על צמיחה של 2% וצפונה ברבעון הראשון ועל עליה דו ספרתית בנאסד"ק מתחילת שנה (אמנם לאחר ירידות חדות בשנה הקרובה). עוצמה בלתי רגילה של הכלכלה שכנראה בכל זאת מנוהלת בצורה נכונה.

בינתיים שוק המניות לפחות משדר אטפטימיות. יום המסחר האחרון לפני כתיבת הטור, יום שלישי, היה הפעם הראשונה מזה זמן שנרשמו ירידות חדות של קרוב ל-2% בנאסד"ק. כנראה בגלל החשש מפני פרסום דוחות ענקיות הטק (שבינתיים לא הפתיעו לרעה לכל הפחות). האם מדובר בשינוי מגמה? קשה לדעת. במבט על החודש האחרון שוק המניות עדיין נראה חזק. כך נראה שוק המניות חודש אחורה ושלושה חודשים אחורה, בחלוקה ל-11 הסקטורים המסורתיים:

מאקרו: קלאודיה סהם: יש לעצור עכשיו את העלאות הריבית

הזכרנו בעבר את כלכלנית הפד לשעבר קלאודיה סהם, שכעת עובדת כיועצת מאקרו כלכלית עצמאית. בזמן עבודתה בפד' היא יצרה את "חוק סהם" לפיו נקבע מיתון בהתאם לשיעור האבטלה.

מדובר ללא ספק בקול שונה בעולם הכלכלה עם נטייה מובהקת לשמאל (כלכלי). היא קוראת (כמובן), לפד' לעצור את העלאות הריבית לאחר 9 העלאות רצופות, ובניגוד לעמדת פאוול היא טוענת שההשלכות של מיתון על השכבות החלשות קשות יותר מאשר ההשלכות של האינפלציה.

מאקרו: קלאודיה סהם: יש לעצור עכשיו את העלאות הריבית

הזכרנו בעבר את כלכלנית הפד לשעבר קלאודיה סהם, שכעת עובדת כיועצת מאקרו כלכלית עצמאית. בזמן עבודתה בפד' היא יצרה את "חוק סהם" לפיו נקבע מיתון בהתאם לשיעור האבטלה.

מדובר ללא ספק בקול שונה בעולם הכלכלה עם נטייה מובהקת לשמאל (כלכלי). היא קוראת (כמובן), לפד' לעצור את העלאות הריבית לאחר 9 העלאות רצופות, ובניגוד לעמדת פאוול היא טוענת שההשלכות של מיתון על השכבות החלשות קשות יותר מאשר ההשלכות של האינפלציה.

נציין שלמרות האופטימיות בשוק המניות, הנתונים מהכלכלה הריאלית ממשיכים להחמיר ולא נותנים הרבה מקום לאופטימיות מבוססת נתונים ולא מבוססת משאלות לב. בין השאר שוק הדיור מראה על חולשה, מספר החברות הפרטיות והציבוריות שהודיעו על פשיטת רגל מטפס ועוד. יחד עם זאת ההערכה למיתון עד אמצע שנת 2023 נראית קצת נועזת. נתוני התוצר בזמן אמת של שלוחת הפד' באטלנטה מנבאת עליית תוצר של 2.5% ברבעון הראשון – די רחוק ממיתון, ובכל מקרה לא יהיו שני רבעונים של התכווצות בתוצר (ההגדרה המקובלת למיתון) עד אמצע שנת 2023.

מה שהחזיק את הכלכלה עד עכשיו ומנע את הכניסה למיתון היה שוק העבודה החזק שסרב להגיב למאמצי הפד' והמשיך להצביע על נתונים חזקים היסטורית, אבל כעת נראה שגם התחום הזה מתחיל לשדר סימני אזהרה. מספר התביעות הראשונות לדמי אבטלה טיפס שוב בשבוע האחרון מ-240 אלף ל-245 אלף, מספר המשרות החדשות בחודש מרץ היה 236 אלף, הקטן ביותר מזה שנתיים, מספר המשרות הפתוחות ירד מתחת ל-10 מיליון בפעם הראשונה מאז מאי 2021, והפיטורים ההמוניים ממשיכים בחברות הגדולות. חברת 3M הייתה האחרונה שהודיעה על פיטורי 6000 עובדים.

הדאגה משוק העבודה מתחילה לחלחל לציבור הרחב. מדד אמון הצרכנים לחודש אפריל הצביע על ירידה ל-101.3 נקודות, הנמוך ביותר מאז יולי 2022, לעומת 104 באפריל. אחד הגורמים העיקריים לירידה – חשש משוק התעסוקה הנחלש. בכיר נוסף בקונפרנס בורד, עטמאן אוזילדירים מסר הצהרה עם פרסום הנתונים: "הצרכנים הפכו לפסימיים יותר בנוגע לצפי של התנאים העסקיים ושל שוק העבודה. בהשוואה לחודש שעבר, פחות משקי בית מצפים שהתנאים העסקיים ישתפרו ויותר מצפים להרעת התנאים ב-6 החודשים הקרובים. הם גם מצפים לכך שפחות משרות יהיו זמינות בטווח הזמן הקצר".

האם מצב הרוח היותר פסימי של הצרכנים השפיע על הצריכה? נדע ביום שישי, אז יתפרסם נתון הצריכה לחודש מרץ. אין הכוונה בשורות אלו לנבא שחורות (גם אם זה נשמע כך) אלא להצביע על נקודות שיש לשים לב אליהן במסגרת התנהלות כלכלית זהירה. חשוב עם זאת לזכור שעד כה הכלכלה האמריקאית הפגינה עמידות מופלאה לנוכח תנאים קשים באופן יוצא דופן – מגיפה עולמית, מלחמה עם השלכות על שוק הסחורות הגלובלי, אינפלציה, צמצום מאזן (שנבלם לאחרונה), פילוג פוליטי ואידיאולוגי עמוק בציבור האמריקאי ולאחרונה גם התמוטטות בנקים בינוניים – כל אחד מהגורמים האלה היה יכול בעבר לזרוק את הכלכלה למיתון עמוק, ובכל זאת אנחנו מסתכלים על צמיחה של 2% וצפונה ברבעון הראשון ועל עליה דו ספרתית בנאסד"ק מתחילת שנה (אמנם לאחר ירידות חדות בשנה הקרובה). עוצמה בלתי רגילה של הכלכלה שכנראה בכל זאת מנוהלת בצורה נכונה.

בינתיים שוק המניות לפחות משדר אטפטימיות. יום המסחר האחרון לפני כתיבת הטור, יום שלישי, היה הפעם הראשונה מזה זמן שנרשמו ירידות חדות של קרוב ל-2% בנאסד"ק. כנראה בגלל החשש מפני פרסום דוחות ענקיות הטק (שבינתיים לא הפתיעו לרעה לכל הפחות). האם מדובר בשינוי מגמה? קשה לדעת. במבט על החודש האחרון שוק המניות עדיין נראה חזק. כך נראה שוק המניות חודש אחורה ושלושה חודשים אחורה, בחלוקה ל-11 הסקטורים המסורתיים:

נציין שלמרות האופטימיות בשוק המניות, הנתונים מהכלכלה הריאלית ממשיכים להחמיר ולא נותנים הרבה מקום לאופטימיות מבוססת נתונים ולא מבוססת משאלות לב. בין השאר שוק הדיור מראה על חולשה, מספר החברות הפרטיות והציבוריות שהודיעו על פשיטת רגל מטפס ועוד. יחד עם זאת ההערכה למיתון עד אמצע שנת 2023 נראית קצת נועזת. נתוני התוצר בזמן אמת של שלוחת הפד' באטלנטה מנבאת עליית תוצר של 2.5% ברבעון הראשון – די רחוק ממיתון, ובכל מקרה לא יהיו שני רבעונים של התכווצות בתוצר (ההגדרה המקובלת למיתון) עד אמצע שנת 2023.

מה שהחזיק את הכלכלה עד עכשיו ומנע את הכניסה למיתון היה שוק העבודה החזק שסרב להגיב למאמצי הפד' והמשיך להצביע על נתונים חזקים היסטורית, אבל כעת נראה שגם התחום הזה מתחיל לשדר סימני אזהרה. מספר התביעות הראשונות לדמי אבטלה טיפס שוב בשבוע האחרון מ-240 אלף ל-245 אלף, מספר המשרות החדשות בחודש מרץ היה 236 אלף, הקטן ביותר מזה שנתיים, מספר המשרות הפתוחות ירד מתחת ל-10 מיליון בפעם הראשונה מאז מאי 2021, והפיטורים ההמוניים ממשיכים בחברות הגדולות. חברת 3M הייתה האחרונה שהודיעה על פיטורי 6000 עובדים.

הדאגה משוק העבודה מתחילה לחלחל לציבור הרחב. מדד אמון הצרכנים לחודש אפריל הצביע על ירידה ל-101.3 נקודות, הנמוך ביותר מאז יולי 2022, לעומת 104 באפריל. אחד הגורמים העיקריים לירידה – חשש משוק התעסוקה הנחלש. בכיר נוסף בקונפרנס בורד, עטמאן אוזילדירים מסר הצהרה עם פרסום הנתונים: "הצרכנים הפכו לפסימיים יותר בנוגע לצפי של התנאים העסקיים ושל שוק העבודה. בהשוואה לחודש שעבר, פחות משקי בית מצפים שהתנאים העסקיים ישתפרו ויותר מצפים להרעת התנאים ב-6 החודשים הקרובים. הם גם מצפים לכך שפחות משרות יהיו זמינות בטווח הזמן הקצר".

האם מצב הרוח היותר פסימי של הצרכנים השפיע על הצריכה? נדע ביום שישי, אז יתפרסם נתון הצריכה לחודש מרץ. אין הכוונה בשורות אלו לנבא שחורות (גם אם זה נשמע כך) אלא להצביע על נקודות שיש לשים לב אליהן במסגרת התנהלות כלכלית זהירה. חשוב עם זאת לזכור שעד כה הכלכלה האמריקאית הפגינה עמידות מופלאה לנוכח תנאים קשים באופן יוצא דופן – מגיפה עולמית, מלחמה עם השלכות על שוק הסחורות הגלובלי, אינפלציה, צמצום מאזן (שנבלם לאחרונה), פילוג פוליטי ואידיאולוגי עמוק בציבור האמריקאי ולאחרונה גם התמוטטות בנקים בינוניים – כל אחד מהגורמים האלה היה יכול בעבר לזרוק את הכלכלה למיתון עמוק, ובכל זאת אנחנו מסתכלים על צמיחה של 2% וצפונה ברבעון הראשון ועל עליה דו ספרתית בנאסד"ק מתחילת שנה (אמנם לאחר ירידות חדות בשנה הקרובה). עוצמה בלתי רגילה של הכלכלה שכנראה בכל זאת מנוהלת בצורה נכונה.

בינתיים שוק המניות לפחות משדר אטפטימיות. יום המסחר האחרון לפני כתיבת הטור, יום שלישי, היה הפעם הראשונה מזה זמן שנרשמו ירידות חדות של קרוב ל-2% בנאסד"ק. כנראה בגלל החשש מפני פרסום דוחות ענקיות הטק (שבינתיים לא הפתיעו לרעה לכל הפחות). האם מדובר בשינוי מגמה? קשה לדעת. במבט על החודש האחרון שוק המניות עדיין נראה חזק. כך נראה שוק המניות חודש אחורה ושלושה חודשים אחורה, בחלוקה ל-11 הסקטורים המסורתיים:

מאקרו: קלאודיה סהם: יש לעצור עכשיו את העלאות הריבית

הזכרנו בעבר את כלכלנית הפד לשעבר קלאודיה סהם, שכעת עובדת כיועצת מאקרו כלכלית עצמאית. בזמן עבודתה בפד' היא יצרה את "חוק סהם" לפיו נקבע מיתון בהתאם לשיעור האבטלה.

מדובר ללא ספק בקול שונה בעולם הכלכלה עם נטייה מובהקת לשמאל (כלכלי). היא קוראת (כמובן), לפד' לעצור את העלאות הריבית לאחר 9 העלאות רצופות, ובניגוד לעמדת פאוול היא טוענת שההשלכות של מיתון על השכבות החלשות קשות יותר מאשר ההשלכות של האינפלציה.

מאקרו: קלאודיה סהם: יש לעצור עכשיו את העלאות הריבית

הזכרנו בעבר את כלכלנית הפד לשעבר קלאודיה סהם, שכעת עובדת כיועצת מאקרו כלכלית עצמאית. בזמן עבודתה בפד' היא יצרה את "חוק סהם" לפיו נקבע מיתון בהתאם לשיעור האבטלה.

מדובר ללא ספק בקול שונה בעולם הכלכלה עם נטייה מובהקת לשמאל (כלכלי). היא קוראת (כמובן), לפד' לעצור את העלאות הריבית לאחר 9 העלאות רצופות, ובניגוד לעמדת פאוול היא טוענת שההשלכות של מיתון על השכבות החלשות קשות יותר מאשר ההשלכות של האינפלציה.

בפוסט ארוך בבלוג שלה היא מצביעה על הדברים הטובים שהיא רואה בהתאוששות לאחר תקופת הקורונה, וקוראת להילחם למענם. היא מציגה חמש נקודות חיוביות לדעתה, שהיא תופסת כתוצאה של תגובת הממשל (שני הממשלים, יש לומר) למגפת הקורונה. תגובה שהיא הייתה שותפה בעיצובה."I am concerned that the Fed is underestimating the risks to workers from going too fast and too high with interest-rate hikes. The Fed has a dual mandate of stable prices and maximum employment, and it must pursue both."https://t.co/fo0hLhHosQ

— Claudia Sahm (@Claudia_Sahm) April 20, 2023

ראשית, לראשונה מאז שנת 1972 שיעור התעסוקה בקרב שחורים השתווה לזה שבקרב לבנים (שיעור התעסוקה, לא רמות השכר כמובן). "סגירת הפער שנמשך יותר מחמישים שנה הוא הישג מרכזי" לדבריה. ההישג השני – עלייה בשיעור התעסוקה של אנשים בעלי מוגבלות לשיעור הגבוה אי פעם. ייתכן שניתן לייחס את השינוי לאפשרויות העבודה מהבית שנפתחו לאחר עבודת הקורונה שיותר מתאימה לאנשים עם מוגבלויות. הנקודה השלישית באמת מפתיעה – למרות המשבר(ים) האחרונים שעברה הכלכלה האמריקאית, הבטחון התזונתי עלה, שלא כמו במיתונים קודמים שפגעו בו. הסיבה ככל הנראה הוא התמיכה הממשלתית רחבת ההיקף. במקביל – פחות אנשים בארצות הברית חיים ללא ביטוח בריאותי, וזאת הודות לשינוי מדיניות זמני של הממשלה בעקבות המגיפה, שינוי שפג בסוף מרץ האחרון. ונקודה אחרונה – פחות אנשים בארצות הברית חיים ללא חשבון בנק. גם פה התמיכה הממשלתית גרמה לכך שיותר אנשים עמדו בתנאי הסף לפתיחת חשבון בנק. היא קוראת לממשלה להמשיך בתוכניות האלו ובמדיניות זו. חשוב לציין כמובן שזוהי מדיניות שמעודדת אינפלציה, אך לדעתה, כאמור, עדיפה אינפלציה על הקשיים האחרים. "כן, האינפלציה גבוהה עכשיו באופן יחסי, אבל זה יעלה ביוקר בטווח הארוך לוותר על היתרונות של שוק עבודה חזק עכשיו... אני רוצה שהאינפלציה תרד, ותמכתי מאד בהעלאות הריבית עד הסתיו האחרון, למרות שמאד לא הסכמתי עם העלאת ריבית של 0.75%. הן היו גדולות מדי. הפד' צריך לעצור עכשיו (והיה צריך לעשות זאת בפגישה האחרונה כבר) ולתת לכלכלה להתאושש... הפד' יצא מאיזון, הקונגרס לא פועל, קובעי המדיניות מסכנים את התקדמות שהשגנו". כך לדבריה, שמשקפים קולות מתגברים בקרב הכלכלנים לעצור את המדיניות המצמצת. מיקרו: אנרגיה – אבל אחרת שוק האנרגיה היה מהמובילים בשנת 2022, ולמרות חולשה יחסית בחודשים הוא חזר להתאושש בחודש האחרון. השבוע נציג שתי מניות ששיכות לנישה מאד ספציפית בשוק האנרגיה – אנרגיה גרעינית. אחת מארצות הברית והשניה מצרפת. אנרגיה גרעינית נמצאת במחלוקת קשה בין משקיעים ואפילו בין מדינות. חלק רואים בה כשווה לאנרגיה המסורתית מבחינת עקרונות ה-ESG, כלומר מסוכנת ומזיקה, ואילו אחרים חושבים שיש לה פוטנציאל לפתור את משבר האנרגיה העולמית. זוהי מחלוקת ארוכת שנים בין גרמניה לצרפת למשל. בעוד גרמניה פועלת בנחישות לסגור את כל מפעלי האנרגיה האטומית שבשטחה, צרפת דווקא מסתמכת עליהם. בקצרה, הטענות נגד נוגעות כמובן לסכנת אסון גרעיני דוגמת צ'רנוביל וכן לפסלות הגרעינית הרעילה שנוצרת גם במסגרת התפקוד התקין של המפעלים. הטענות בעד הן שמדובר באנרגיה אמינה (לא תלויה ברוח או שמש) ונקיה, ושגם רמת הבטחון עלתה מאז ימי אסון צ'רנוביל. כך או כך ישנן חברות שפעילות בתחום, וחלקן גם מרוויחות כסף לפעמים. נציג שתי חברות, שאף שלא עוסקות בבלעדיות בתחום הזה, מחזיקות בו פעילות משמעותית. BWX Technologies BWX Technologies עוסקת בייצור רכיבים לתעשיית הגרעין. החברה המעסיקה 7000 עובדים ופועלת בשני סקטורים, ממשלתי ומסחרי. שווי החברה הוא 5.8 מיליארד דולר, שמשקף מכפיל רווח של כ-24, ומתחילת השנה עלתה מנייתה בכ-9%. החברה מעלה את הדיבידנד השנתי מדי שנה מאז 2012 לפחות. מדובר במניה מאד לא תנודתית, שלא עולה בחדות אבל גם לא נופלת בתקופות קשות בשוק, כלומר, מניה דפנסיבית, אם כי היא נהנית מצפי צמיחה שנתי של 34% בהכנסות. ייתכן, עם זאת, שהצמיחה הזו גלומה כבר במחיר הנוכחי. 7 אנליסטים המסקרים את המניה ממליצים עליה בקניה או בקניה חזקה ואנליסט אחד ממליץ החזק. Electricité de France S.A (סימול: EDF.PA) חברת חשמל צרפתית בשווי 47 מיליארד אירו שמושקעת בפרוייקטי אנרגיה גרעינית רבים בצרפת, בריטניה, איטליה ועוד. החברה פועלת גם בתחום האנרגיה הסולרית, אנרגיית רוח, אנרגיה מדלקים פוסיליים וביומסה. בתחום הגרעיני היא מפעילה 58 כורים ב-19 אתרים שונים ויש לה אחזקות גם בכור אטומי בסין. בשנת 2022 הסתכמו מכירות החברה ב-143 מיליארד אירו, אם כי באותה שנה גם נרשם הפסד יוצא דופן עקב עבודות תחזוקה בכורים האטומיים בצרפת שהפחיתו את התפוקה באופן משמעותי, ועקב אמצעים שנקטה הממשלה להקפאת מחירים לאור משבר האנרגיה. לאחרונה עכבה החברה את החזרת הכורים לפעולה.מה שמסכן גם את התחזית לשנת 2023. מחיר מניית החברה יציב יחסית מתחילת השנה. תשואת הדיבידנד השנתי עומדת על 4.76%. 12 אנליסטים מחזיקים בהמלצת החזק או תשואת חסר לעומת 9 שבעמדת קניה או קניה חזקה. כנראה שהעננה מעל פעילות הכורים בצרפת מחזיקה את המניה ב"הולד" עד שיתברר מה יקרה בדיוק."Let’s talk about what’s good in the recovery; there is much to talk about in that respect. If we don’t talk about the good from the recovery, it could slip through our fingers, and that’s a real danger now." 🧵 pic.twitter.com/xm9yOA4xvi

— Claudia Sahm (@Claudia_Sahm) April 23, 2023

- 6.שי 26/04/2023 18:59הגב לתגובה זומשחק אותה שמפריעה לו האינפלציה. בינתיים אתה מקריס משפחות חלשות בכל העולם. העיקר שהמשכורת שלו דופקת 150 אלף בחודש.

- 5.כמו שאמרתי שורט צים זהב ונסדק לונג לא טועה (ל"ת)עודד 26/04/2023 18:07הגב לתגובה זו

- 4.אלי 26/04/2023 10:17הגב לתגובה זובמידה ולא יעלו את תקרת החוב, נראה שכל מי שרכש דולר יתרסק. נראה מה יהיה ביום חמישי בשוק המטח

- 3.כל יום מספרים לנו על מדד כזה או אחר שמנבא משהו, בולשיט (ל"ת)קלבסיאלה 26/04/2023 09:18הגב לתגובה זו

- 2.הכל שטויות קנו מניות נסדק יזנקו במאות אחוזים (ל"ת)עודד 26/04/2023 08:19הגב לתגובה זו

- 1.אלי 26/04/2023 08:16הגב לתגובה זועושה הכל כדי להפיל את שוק המניות. זה השיקול היחיד שלו. מנצל את זקנתו של הנשיא שלו. המיתון פוגע הרבה יותר מאינפלציה של 5 אחוזים.