ניתוח טכני - ההשקעה באנרגיה עדיין ראויה

תודה על המיילים עם דברי הפרגון והשאלות שאני מקבל מכם. השבוע הגיעו יותר מיילים מהרגיל ומשמח אותי לראות שמעגל הקוראים מתרחב בהתמדה. הגיעו הרבה שאלות לגבי מניות וקרנות ספציפיות. אענה היום על שתיים. חוץ מזה נדבר על השוק, אנרגיה ומניות אנרגיה וקריפטו.

מצב השוק

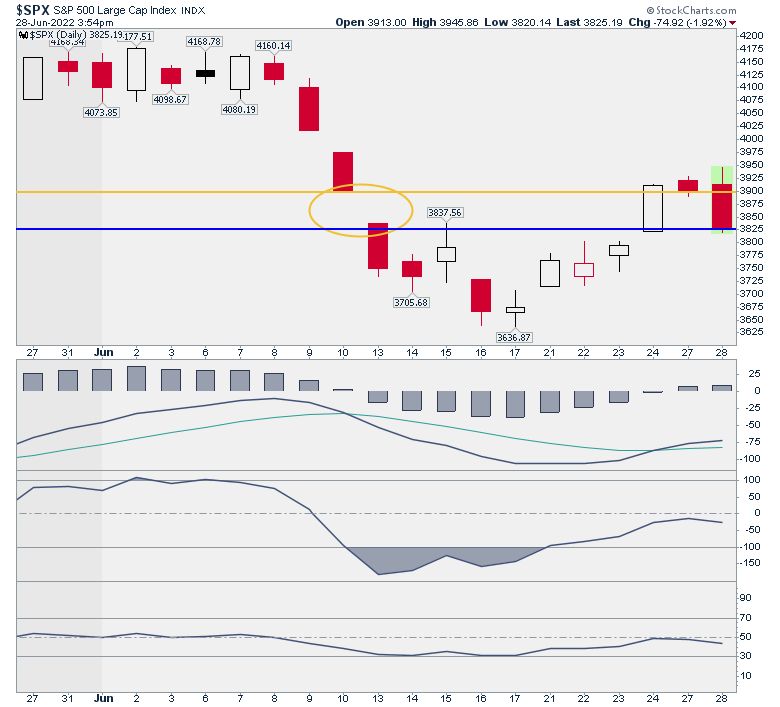

הירידות ביום שני השאירו את ה-S&P500 מעל קו התמיכה שהוצג כאן ביום שישי. גם בשלישי בבוקר החוזים היו חיוביים אבל המסחר התהפך לאדום. עכשיו תשומת הלב ממוקדת בנקודה שממנה פער המחיר העולה נפתח. העברתי קו גם שם. המשמעות היא מתח רב לקראת פתיחה המסחר היום (את המאמר אני כותב ביום שלישי לקראת סיום המסחר אז למעשה המתח מתחיל מכאן). להערכתי, בנקודת הזמן של הכתיבה, הסיכוי לעליות עדיין נשאר אם כי הוא מאותגר מאוד. מהלך מחודש מעל 3900 יהיה סימן שורי מאוד (מאוד בגלל שהוא יהיה גם תגובה לירידות אמש). מהלך מתחת ל-3800 יחזיר את מגמת הירידה.

לחזור לאנרגיה

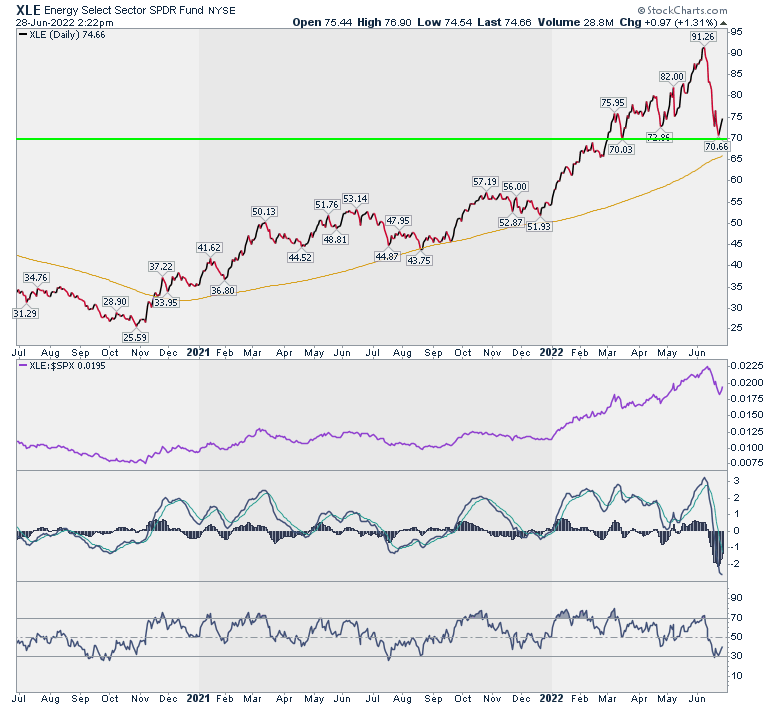

מניות האנרגיה, כמו סחורות ומניות סחורות אחרות, ירדו בתקופה האחרונה ואולי שדרו הקלה אפשרית באינפלציה. מבחינת הניתוח הטכני, מניות האנרגיה הגיעו למצב קניה. תראו את XLE, קרן הסל שכוללת את כל מניות האנרגיה המצויות במדד ה - S&P500. יש לה תמיכה יפה על הגרף באזור ה - 70 דולר ותמיכה כפולה של ה - RSI באזור ה-30. יש גם סימני התחזקות מחודשים וראשוניים בהשוואה ל - S&P500.

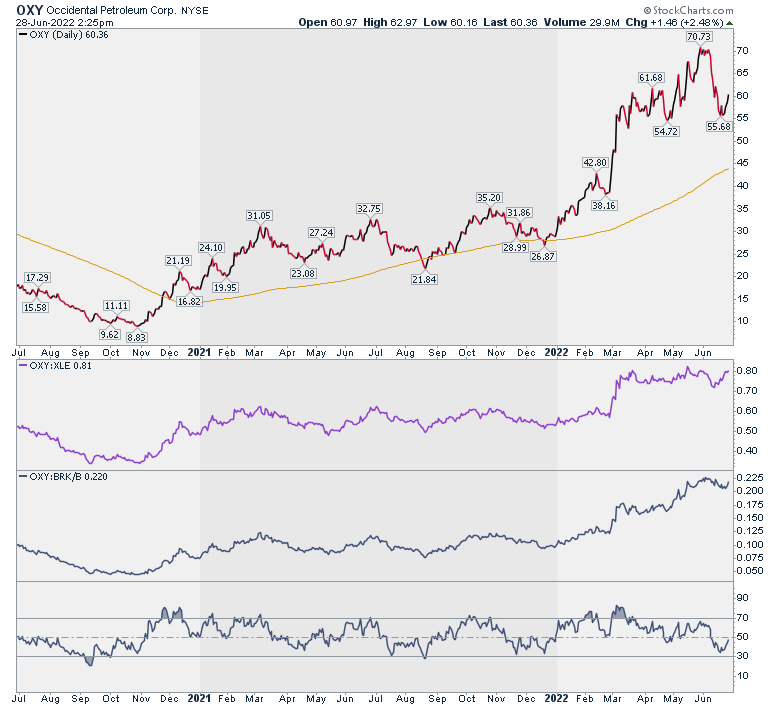

וורן באפט הגדיל אחזקות ב-OXY והוא מחזיק עכשיו כ-16% מהחברה. על הגרף תוכלו לראות את אותה תצורה כמו XLE אבל נראה שבסך הכל OXY נוטה להיות חזקה מ - XLE ולכן עדיפה מבחינה זו (באפט יודע מה הוא עושה...). הוספתי גרף מעניין שמשווה בין OXY למניית ברקשייר ואפשר לראות שכבר שנה וחצי, OXY עדיפה. כרגע, מבחינת הניתוח הטכני, אם יש לכם את BRK-B אפשר לשקול החלפה ל - OXY. כמובן שזה ידרוש מעקב מתי לבצע החלפה חזרה.

- לקראת הנפקת ספייסX: המהלך שישנה את כללי המשחק בהנפקות הענק בוול סטריט

- ARK Invest: 40% תשואה ב-2025 והימורים על קריפטו וסין

- המלצת המערכת: כל הכותרות 24/7

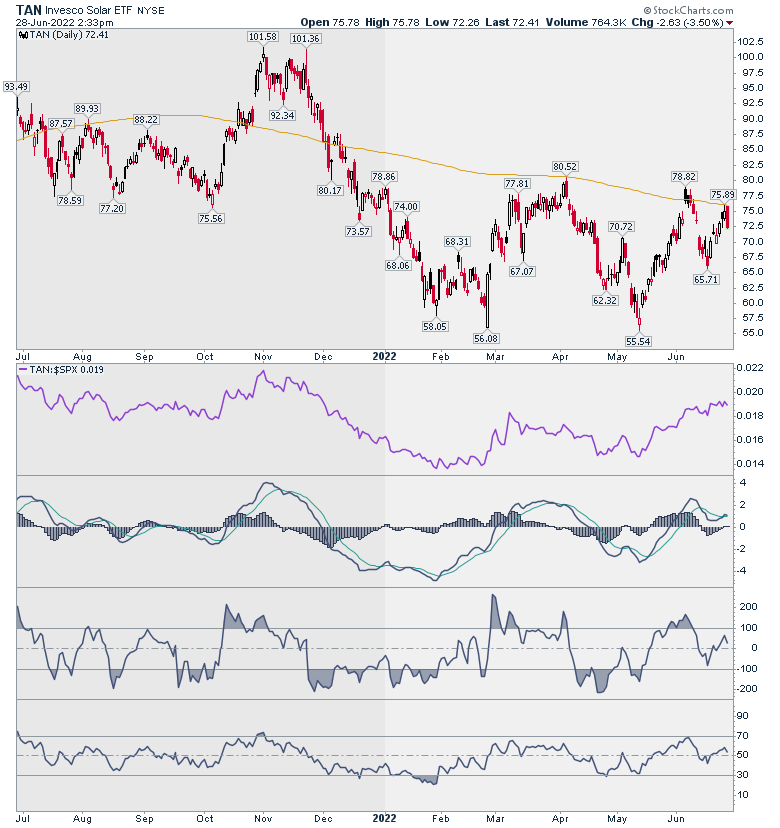

בהקשר של אנרגיה, הקורא א.ד מחזיר לדיון שלנו את רעיון ההשקעה ב-TAN, קרן הסל שחושפת לחברות אנרגיה סולארית. תוכלו לראות על הגרף את העוצמה בהשוואה ל-S&P500 מצד אחד ואת ההתנגדות המתמשכת של הממוצע הנע ל - 200 יום מצד שני. המשמעות היא שאם אתם מחויבים להחזקת מניות, TAN ראויה. מבחינת רכישה על פי ניתוח טכני, ברמות המחיר האלו אפשר לחכות לפריצה כלפי מעלה של הממוצע הנע. אפשרות שנייה היא לנסות רכישה מעל 70 דולר והגנה מתחת.

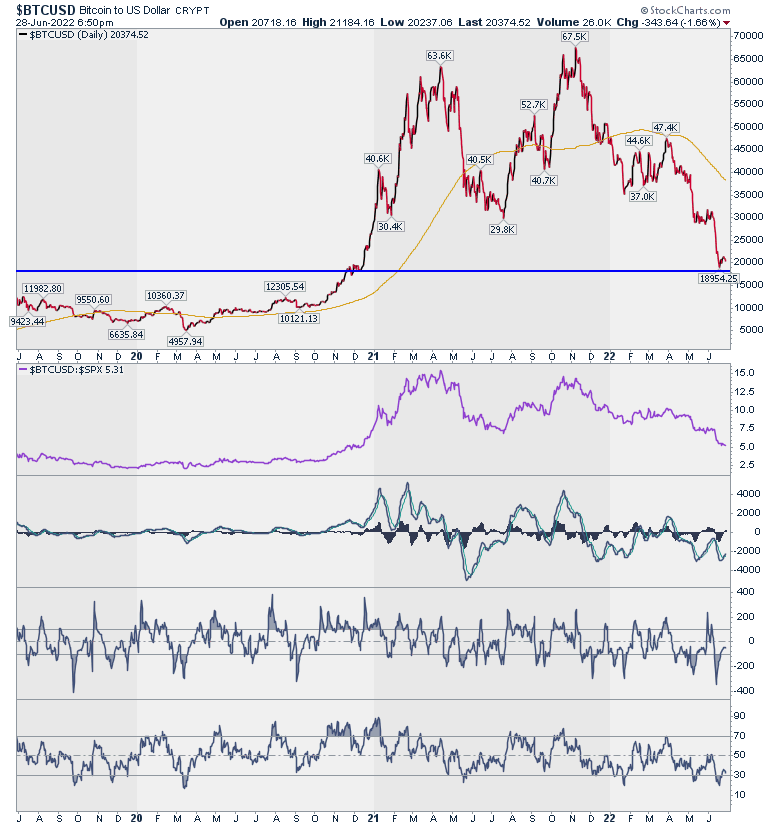

מצב הביטקוין

המחלוקת ביחס לעתיד הקריפטו מתרחבת. נראה שאלו ששמחים לאמר ״אמרתי לכם״ ביחס להיות הביטקוין נכס ללא ערך קולניים יותר מאלו שעדיין מאמינים במוצר ואולי אפילו נהנים לאסוף ממנו בשקט.

על הגרף תוכלו לראות שרמת התמיכה האחרונה שהוצגה כאן מחזיקה מעמד והאינדיקטורים הטכניים הראו סימני התאוששות שהתהפכו אתמול. יש עדיין סיכוי שהתמיכה הזו תעבוד.

- המספר היומי - 30 טריליון דולר, היקף שוק האג"ח האמריקאי שמטולטל מבפנים ומבחוץ

- סין מורה לבנקים: צמצמו מיד את החשיפה לאג"ח אמריקאי

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

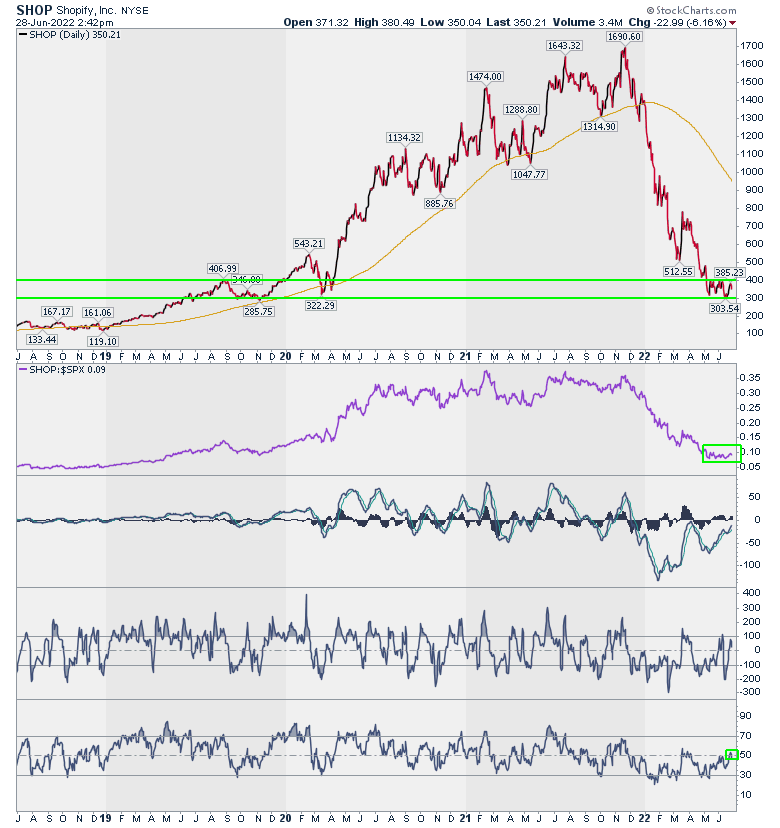

לסיום, הקורא מ.ש ביקש שאנתח את SHOP. היא אומנם לא מהנושאים שבחרתי לדבר עליהם היום אבל אכן מצטרפת לרשימת ההזדמנויות. תוכלו לראות בעצמכם את התמיכה מעל רמת התמיכה באזור ה - 300 דולר, את ההתייצבות בהשוואה ל-S&P500 ואפילו ניצוץ קטן חיובי על ה-RSI שעלה מעל 50. מהלך מעל אזור ה-400 דולר יהיה סימן רכש משמעותי.

- 2.בחרת יום מעולה להמליץ על TAN :) (ל"ת)אנונימי 30/06/2022 16:39הגב לתגובה זו

- 1.זיו חריף כתמיד (ל"ת)חנני 29/06/2022 21:15הגב לתגובה זו