הדולר צונח? השווקים המתעוררים הם המרוויחים הגדולים

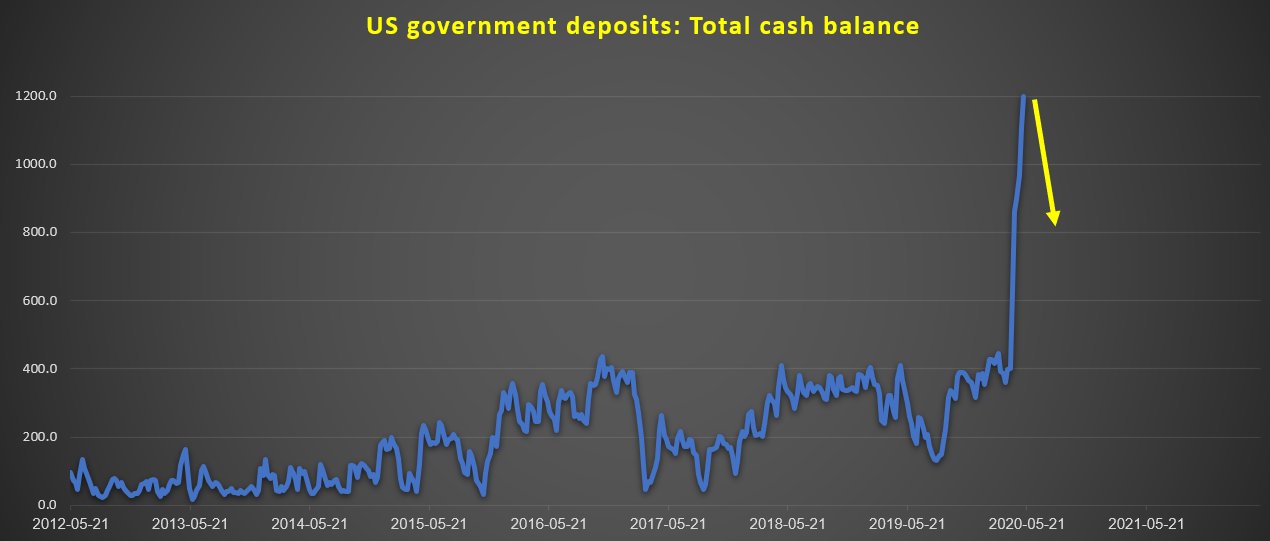

השנים האחרונות היו לא פשוטות עבור השווקים המתעוררים: לאחר עשור שלם שמדינות רבות התרגלו ל"כסף הזול" של תוכניות הרכישות מצד הפד' והגדילו את ההלוואות הדולריות, הבנק החליט ב-2018 "להדק את החגורה". התוצאה הייתה בריחת הון מאותן מדינות ופיחות חד בערך המטבע המקומי. אם היה נדמה שהלחץ עובר בעקבות התערבות הפד' בספטמבר האחרון, הגיעה הקורונה ושינתה את הסיפור לחלוטין."אלה זמני חירום שלא נראו כמותם" טענה יו"ר קרן המטבע הבינלאומית קריסטלינה גיאורג'יבה, לפני קצת יותר מחודש.גיאורג'יבה טענהבזמנו כי הבלימה של הכלכלה העולמית גרמה לכך שמחצית ממדינות העולם ביקשו סיוע מהקרן. עיקר הבקשות הגיעו כמובן מהמדינות החלשות - השווקים המתעוררים (לכתבה המלאה).כעת, ייתכן מאוד שהגרוע מכל עבור השווקים המתעוררים נמצא מאחורינו.כפי שכבר הסברנו בחודשיים האחרונים ב-BIZPORTAL (לכתבה המלאה), הצרכן הגדול ביותר של דולרים בעולם (שהוא הממשל האמריקני), עובר החל מהימים הקרובים לשלבשל "בעיקר הוצאות", כאשר כמות הנפקות האג"ח צפויה לרדת בחדות. כאשר השחקן הגדול ביותר בשוק צורך פחות, יש יותר כסף לשאר השחקנים במשחק ובפרט לשחקנים החלשים - השווקים המתעוררים.כמה זה במספרים? קופת האוצר האמריקנית עמדה בסוף השבוע האחרון על 1.27 טריליון דולר - שיא כל הזמנים. עד סוף החודש הבא הקופה צפויה לרדת לרמה של 800 מיליארד דולר. עוד הזרמה של 470 מיליארד דולר לשווקים. נזכיר כי הקופה של ארה"ב עמדה בשנים האחרונות בטווח של 300-400 מיליארד ותיאורטית היא יכולה לעמוד על מתחת ל-100 מיליארד דולר. הממשל האמריקני רוצה שווקים בשיא עד לבחירות והוא בהחלט יכול להשיג זאת עם קופת מזומנים כזו - ויש לכך גם השפעה בשוקי המט"ח.אם לוקחים בחשבון כי הפד' עדיין מבצע רכישות בשוקי האג"ח וצפוי להתחיל להפעיל בימים הקרובים מספר תוכניות שהכריז בחודשים האחרונים - מצוקה של דולרים בשווקים כמעט ולא צפויה להיות קיימת בחודשים הקרובים.קופת האוצר האמריקני: דולרים בשפע בחודשים הקרובים

למרות הסיטואציה החלשה, ייתכן מאוד כי יש כאן הזדמנות עבור המשקיעים. לאחר שנים של "רוח פנים", הכסף הגדול חוזר להשקיע בשווקים המתעוררים (לפחות לחודשים הקרובים)

למרות הסיטואציה החלשה, ייתכן מאוד כי יש כאן הזדמנות עבור המשקיעים. לאחר שנים של "רוח פנים", הכסף הגדול חוזר להשקיע בשווקים המתעוררים (לפחות לחודשים הקרובים)

- 2.חיפאי 26/05/2020 23:08הגב לתגובה זוכל השווקים המתעוררים חכנסו לאינפלציה מסחררת שיהיה שם פיחות נוראי וגם בארץ אבטלה תזרים מזומנים התחייבויות דולאריות ועליה במחיר הנפט כולל בסין שעדיין לא מפרסמת מה אצלה במאגר כאאשר חברות עוברות להודו למרוקו תקראו תמפה והזהרו

- 1.אחד העם 26/05/2020 18:32הגב לתגובה זולהמליץ