בעזרת הפד' והרכישות החוזרות: בנק אוף אמריקה מכה את התחזיות

עונת הדו"חות בוול סטריט ממשיכה לצבור תאוצה, כאשר הפוקוס השבוע מתמקד בסקטור הבנקאות. בנק (סימול:BAC) הצליח להכות את התחזיות המוקדמות, כאשר תוכנית הרכישות העצמיות האגרסיבית שמבצע הבנק ופעולות הפד' בחודשים האחרונים מספקים רוח גבית לבנק.הבנק מדווח על הכנסות של 22.3 מיליארד דולר ברבעון האחרון, ירידה של 1% ביחס לתקופה המקבילה אשתקד, אך גבוה מהתחזיות המוקדמות שעמדו על הכנסות של 22.22 מיליארד דולר. בשורה התחתונה, הבנק רושם רווח נקי (GAAP) של 7 מיליארד דולר או 0.74 דולר למניה, מעט גבוה מהצפי המוקדם שעמד על רווח של 0.7 דולר למניה.בדומה לדו"חות של ג'יי פי מורגן אתמול (לכתבה המלאה), גם בנק אוף אמריקה נהנה מהעובדה שהפד' חזר בחודשים האחרונים לבצע רכישות בשוק האג"ח. ההכנסות של הבנק מחטיבת הסחר באגרות חוב מטבעות וסחורות (FICC) בלטו עם עלייה של 25% ביחס לרבעון האחרון של 2018 (היה חלש במיוחד) והסתכמו ב-1.8 מיליארד דולר. ההכנסות ממסחר במניות ירדו ב-4% לרמה של 1 מיליארד דולר, כאשר בבנק מציינים כי הייתה ירידה בפעילות בשוק הנגזרים.הורדות הריבית בחודשים האחרונים של 2019 העיבו על התוצאות, כאשר ההכנסות שתלויות בריבית הסתכמו ב-12.3 מיליארד דולר, ירידה של 400 מיליון דולר ביחס לתקופה המקבילה אשתקד. בנק דיווח כי מרווח הריבית נטו (Net Interest Margin) ירד ב-13 נק' בסיס לרמה של 2.53% בלבד, נמוך מהצפי המוקדם בשווקים.הכנסות הבנק מהריבית ומרווח הריבית נטו, מתוך דו"חות הבנק אז כיצד הבנק מצליח להציג עליה של 6% ברווח למניה, למרות פגיעה משמעותית בפעילות הליבה של הבנק? התשובה לכך היא הרכישות החוזרות של הבנק. הבנק ביצע במהלך השנה האחרונה רכישות חוזרות וחלוקת דיבידנד בהיקף עצום של 34 מיליארד דולר, דבר שהוריד באופן משמעותית את כמות המניות הצפות בשוק.הרכישות החוזרות של הבנק בשנים האחרונות וכמות המניות הצפות בשוק

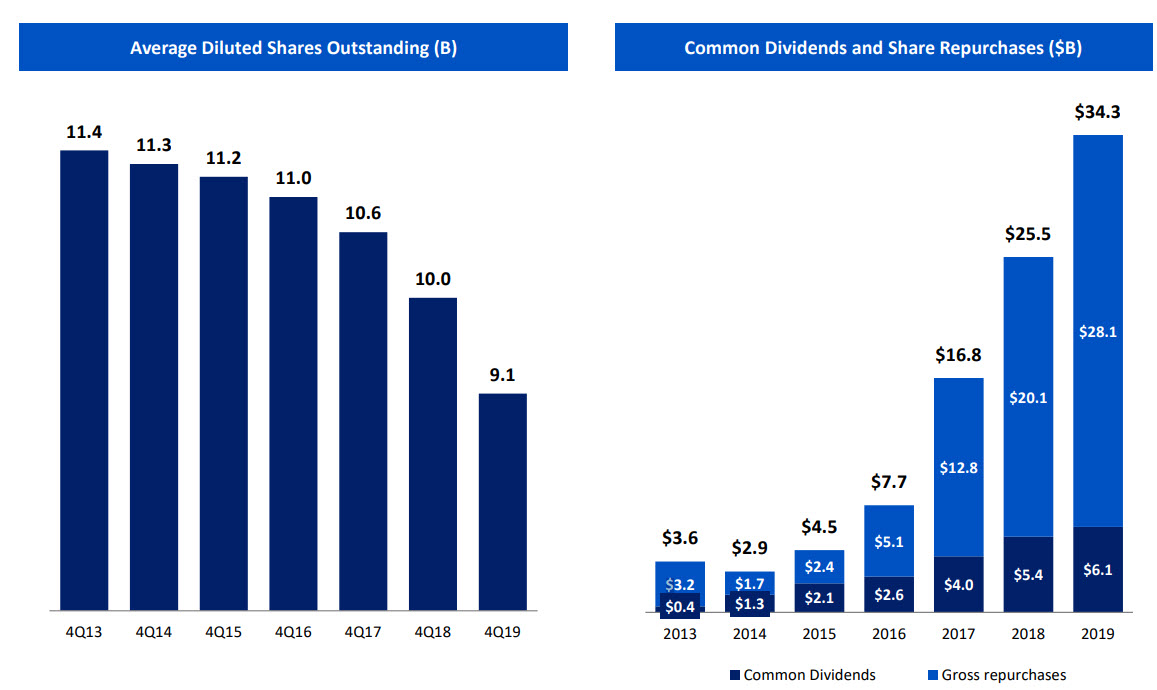

אז כיצד הבנק מצליח להציג עליה של 6% ברווח למניה, למרות פגיעה משמעותית בפעילות הליבה של הבנק? התשובה לכך היא הרכישות החוזרות של הבנק. הבנק ביצע במהלך השנה האחרונה רכישות חוזרות וחלוקת דיבידנד בהיקף עצום של 34 מיליארד דולר, דבר שהוריד באופן משמעותית את כמות המניות הצפות בשוק.הרכישות החוזרות של הבנק בשנים האחרונות וכמות המניות הצפות בשוק