הפד' מותיר את הריבית ללא שינוי, פאואל רומז על הרחבת הרכישות

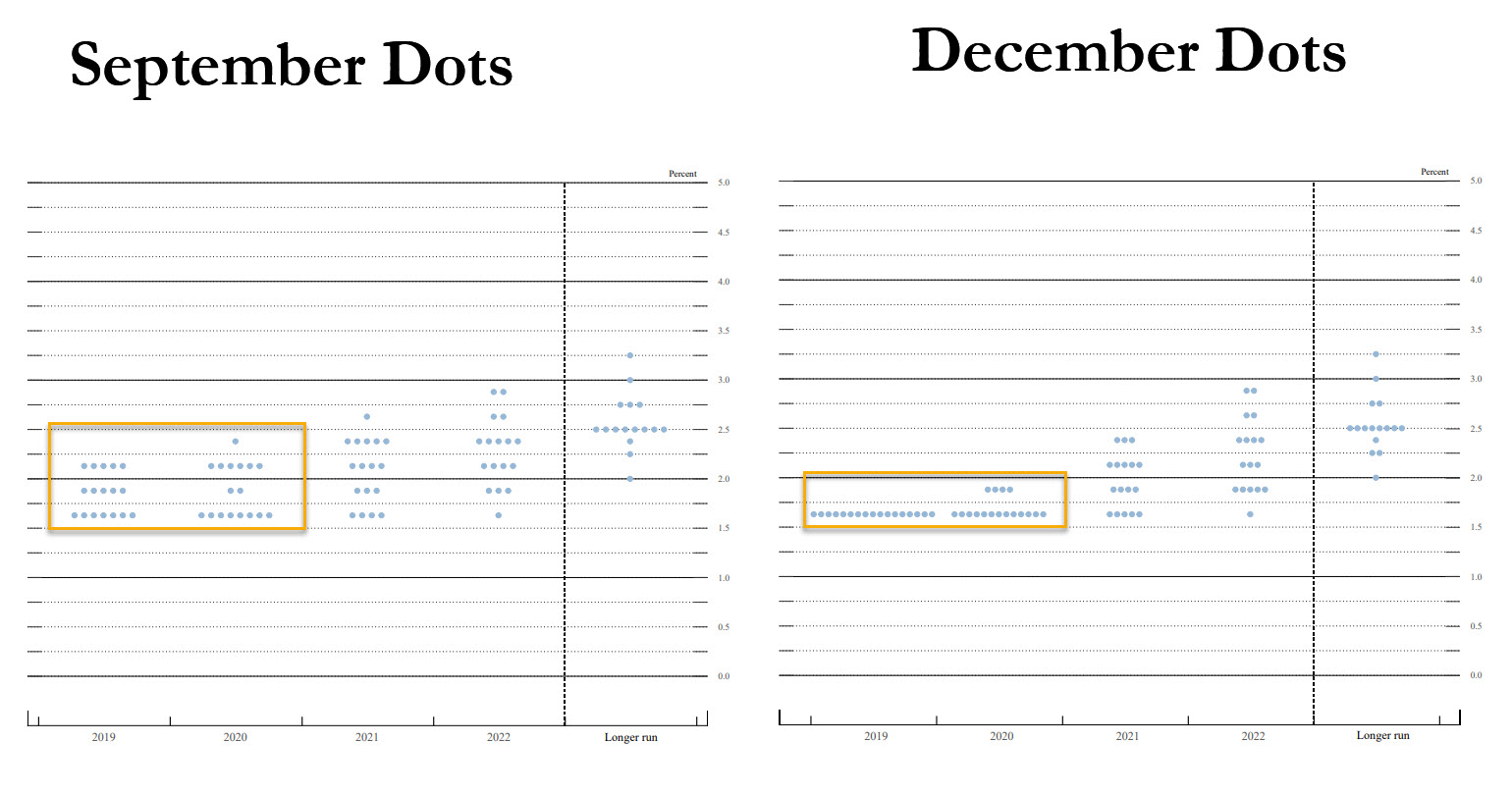

ועדת השוק הפתוח של הפד' (FOMC) פרסמה את החלטת הריבית לחודשים הקרובים. כצפוי, הפד' בחר להותיר את טווח הריביות בארה"ב ברמה של 1.75%-1.5%. נזכיר כי ההחלטה מגיעה לאחר שהבנק הוריד 3 פעמים את הריבית במהלך החודשים האחרונים.בהצהרת הבנק נטען כי הריבית צפויה להישאר ברמתה הנוכחית לאורך כל שנת 2020, כאשר הם טוענים כי המדיניות הנוכחית מספיקה בשביל לשמור על המשך הצמיחה בכלכלה ההאמריקנית. תרשים הנק' של הבנק מצביע כי הריבית בארה"ב תעלה רק בתחילת 2021, כאשר עוד העלאת ריבית צפויה במהלך 2022. בנוסף, בבנק מורידים את ההגדרה "חוסר ודאות" ביחס לצפי הכלכלי.השינויים בתרשים הנקודות של הבנק ביחס לפגישה בספטמבר

- 7.עושים הרחבה לGS שתרד ל100 (ל"ת)מחכה לגל 2 מגיב כך 12/12/2019 01:26הגב לתגובה זו

- 6.עושים הרחבה לWFC שתגיע ל30 (ל"ת)מחכה לגל 2 מגיב כך 12/12/2019 01:25הגב לתגובה זו

- 5.אחד 11/12/2019 22:14הגב לתגובה זוהרי המצב מצוין והכל דבש. אל תתבלבלו. המניפולציה הכי גדולה בהיסטוריה לקראת הסיום שלה. אלוהים ישמור אותנו מבנקאים תאווי בצע.

- 4.ולהדפיס (ל"ת)ממשיכים להדפיס 11/12/2019 22:03הגב לתגובה זו

- 3.מה קורה 11/12/2019 21:58הגב לתגובה זומאז ההודעה. שווה לעקוב

- 2.צופה 11/12/2019 21:31הגב לתגובה זוהדולר עומד לזנק.

- 1.מי האידיוט שקונה זבל 11/12/2019 21:30הגב לתגובה זו... אה זה הפד.