צילום: Jason Briscoe on Unsplash

איפה משקיעים הישראלים וכמה מתכננים להגדיל את ההשקעה בארץ?

סקר חדש שמפרסם היום בנק מזרחי טפחות חושף אור על אופי המשקיע הישראלי (גברים, שכירים) והעדפות ההשקעה שלהם (55% משלבים בין ישראל לחו"ל) והאופן שבו המלחמה השפיעה על תיק המניות שלהם

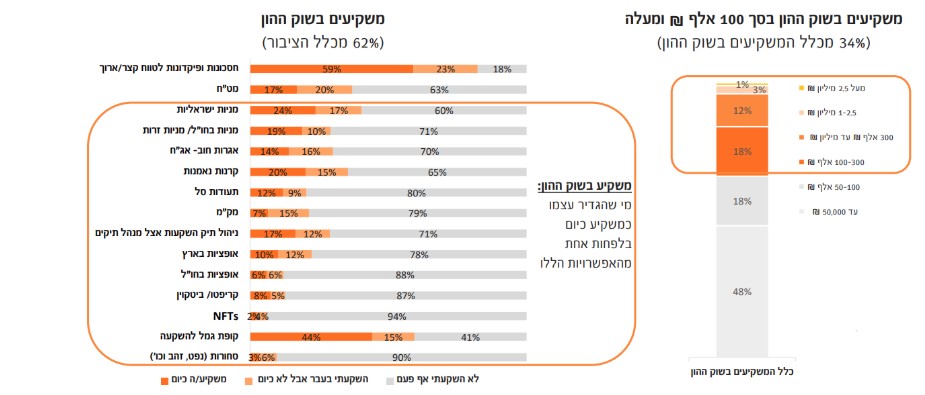

36% מהמשקיעים בישראל מתכננים להגדיל את השקעותיהם בשוק ההון בשנה הקרובה כך עולה מסקר שמפרסם היום בנק מזרחי טפחות. עוד עולה, כי 71% מהמשקיעים הישראלים דבקו בתיק שלהם בשנה וחצי האחרונות ולא שינו אותו עקבות המלחמה.בנק מזרחי טפחות מפרסם היום את סקר "המשקיע הישראלי לשנת 2024", אשר בוצע על ידי מכון המחקר KANTAR ובחן את ההעדפות, המוטיבציות והצרכים של המשקיעים הפעילים בישראל המחזיקים בתיק השקעות בשווי של לפחות 100 אלף שקל (למעלה מ-500 משיבים), זאת על רקע המציאות המורכבת בישראל ובהתייחס לאירועים גלובליים המשפיעים על השווקים.

איך המשקיע הישראלי מקבל החלטות?

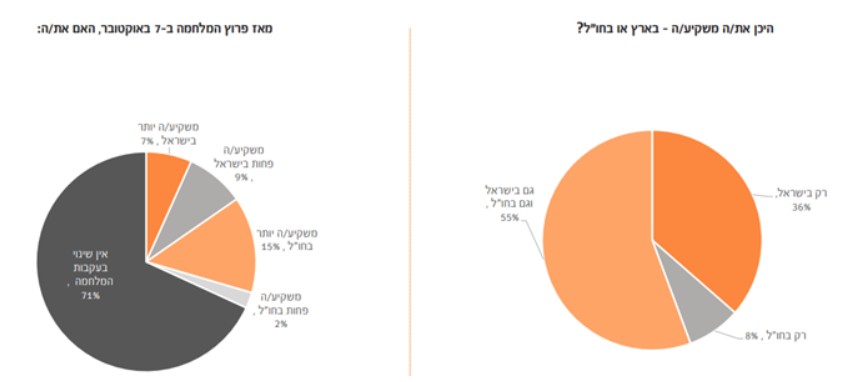

הסקר חושף את הפרופיל של המשקיע הישראלי בשוק ההון - רובם גברים (64%), שכירים (59%). נתון מעט מפתיע נוגע למצטרפים החדשים, כאשר 43% מהמשקיעים שנסקרו נכנסנו לשוק ההון בחמש השנים האחרונות.באשר לתמהיל התיק,36% משקיעים רק בישראל, 8% רק בחו"ל ו-55% משלבים בין שני האפיקים. בתוך כך, 57% מהמשקיעים מושקעים במניות ישראליות.9 מתוך 10 משקיעים ציינו כי מרכיב ההחלטה המרכזי שלהם בנודע להשקעה הוא התשואה. כשנשאלו מה היו עושים אם היו מקבלים מיליון שקל במתנה, איפה היו משקיעים - 39% בחרו בהשקעת נדל"ן ואילו 35% השיבו כי ישקיעו בשוק ההון. בנוסף, 39% העידו שהם מוכנים לסכן את כספם למען סיכוי לרווח גדול יותר, ו-52% מוכנים לספוג עד 5% הפסד לפני שיעזבו השקעה, לצד ממצאים אלו, עולה כי 61% נוטים להשקעות סולידיות עם סיכון נמוך. סקר "המשקיע הישראלי לשנת 2024". קרדיט: מזרחי טפחות.במקומות הראשוניםביחס למוצרים הפיננסיים המובילים של המשקיעים הפעילים ניתן למצוא את התוכניות חיסכון ופקדונות (טווח ארוך/קצר) וקופת גמל להשקעה (71%) ואחריהם המניות הישראליות (57%).כעל פי הסקר, השיקולים המרכזיים להשקעה הינם תשואה וזמינות הכסף, ומקורות המידע המשמעותיים ביותר למשקיעים הישראליים הם התקשורת הכלכלית (40%) יועץ השקעות בבנק (37%), חברים ומשפחה (36%) ודוחות כספיים של חברות באתר הבורסה (25%).לבסוף נמצא ש-56% מהמשקיעים פועלים עצמאית דרך פלטפורמה דיגיטלית או אפליקציה של הבנק, אך בפועל רוב המשקיעים משתפים פעולה עם גורם מקצועי.יותר ממחצית מהמשיבים בוחרים לשלב השקעות בישראל ובחו"ל, בהתייחס למלחמת חרבות ברזל, 71% השיבו כי לא ישנו את תמהיל ההשקעות שלהם, 7% אף דיווחו כי ישקיעו יותר בישראל, ו-15% דיווח על השקעה יתרה בחו"ל

סקר "המשקיע הישראלי לשנת 2024". קרדיט: מזרחי טפחות.במקומות הראשוניםביחס למוצרים הפיננסיים המובילים של המשקיעים הפעילים ניתן למצוא את התוכניות חיסכון ופקדונות (טווח ארוך/קצר) וקופת גמל להשקעה (71%) ואחריהם המניות הישראליות (57%).כעל פי הסקר, השיקולים המרכזיים להשקעה הינם תשואה וזמינות הכסף, ומקורות המידע המשמעותיים ביותר למשקיעים הישראליים הם התקשורת הכלכלית (40%) יועץ השקעות בבנק (37%), חברים ומשפחה (36%) ודוחות כספיים של חברות באתר הבורסה (25%).לבסוף נמצא ש-56% מהמשקיעים פועלים עצמאית דרך פלטפורמה דיגיטלית או אפליקציה של הבנק, אך בפועל רוב המשקיעים משתפים פעולה עם גורם מקצועי.יותר ממחצית מהמשיבים בוחרים לשלב השקעות בישראל ובחו"ל, בהתייחס למלחמת חרבות ברזל, 71% השיבו כי לא ישנו את תמהיל ההשקעות שלהם, 7% אף דיווחו כי ישקיעו יותר בישראל, ו-15% דיווח על השקעה יתרה בחו"ל סקר "המשקיע הישראלי לשנת 2024". קרדיט: מזרחי טפחות.עדי שחף, מנהל החטיבה הפיננסית בבנק מזרחי טפחות: "השנה האחרונה הייתה מאתגרת במובנים רבים, כשגם הכלכלה הישראלית עברה תהפוכות ושוק ההון הגיב בהתאם. במחקר בחנו כיצד התמודדו המשקיעים עם האתגרים הרבים, ועד כמה הושפעה הפעילות שלהם בשוק ההון. בתוצאות המחקר ראינו משקיעים נבונים, מעודכנים, חוקרים, שלא מבצעים החלטות פזיזות, אף שאינם נרתעים מהשקעות מגוונות בעלות סיכון גבוה. נקודה בולטת במחקר היא האופטימיות והאמונה שעולה מתשובותיהם לגבי השוק הישראלי. התוצאות האופטימיות הללו משקפות את חוסנה וחוזקה של הכלכלה הישראלית ויכולתה להתאושש מאירועי השנה האחרונה".

סקר "המשקיע הישראלי לשנת 2024". קרדיט: מזרחי טפחות.עדי שחף, מנהל החטיבה הפיננסית בבנק מזרחי טפחות: "השנה האחרונה הייתה מאתגרת במובנים רבים, כשגם הכלכלה הישראלית עברה תהפוכות ושוק ההון הגיב בהתאם. במחקר בחנו כיצד התמודדו המשקיעים עם האתגרים הרבים, ועד כמה הושפעה הפעילות שלהם בשוק ההון. בתוצאות המחקר ראינו משקיעים נבונים, מעודכנים, חוקרים, שלא מבצעים החלטות פזיזות, אף שאינם נרתעים מהשקעות מגוונות בעלות סיכון גבוה. נקודה בולטת במחקר היא האופטימיות והאמונה שעולה מתשובותיהם לגבי השוק הישראלי. התוצאות האופטימיות הללו משקפות את חוסנה וחוזקה של הכלכלה הישראלית ויכולתה להתאושש מאירועי השנה האחרונה".- 2.עברון 17/12/2024 16:10הגב לתגובה זובתקוה שהחרדים יתגייסו לצה"ל וישתלבו בשוק העבודה והכלכלה. הדבר ידחוף את המשק הישראלי.

- שלמה 17/12/2024 22:03הגב לתגובה זולנצח נחיה כפרזיטים

- 1.סווינגר 17/12/2024 12:20הגב לתגובה זובמהלך השנתיים האחרונות. 80% בארהב, 20% ישראל. בישראל אני סוחר, ואת הרווחים מעביר לחו"ל.