אלספק: הכפילה את הרווח במחצית ל-6.3 מיליון שקל; נסחרת במכפיל רווח של 7

אלספק אלספק 0.83% מדווחת על הכנסות בסך 46 מיליון שקל במחצית הראשונה לשנה, צמיחה של 40% בהשוואה למחצית המקבילה אשתקד. החברה רשמה צמיחה בשני התחומים העיקריים שלה - מערכות מדידה לרשתות חשמל ואנרגיה ומערכות ניטור, ניהול הספק ויעול של רשתות חשמל ואנרגיה. תחום חשוב שהחברה ספקית משמעותית בו הוא מערכות המדידה והניהול לתחנות רוח.הרווח במחצית הסתכם ב-6.3 מיליון שקל כפול מתקופה קודמת. מדובר על קצב רווחים של 12.6 מיליון שקל כשהחברה נסחרת בשווי של 84 מיליון שקל (אחרי עלייה של 13%). מדובר במכפיל רווח של כ-7 כשלחברה קופת מזומנים נטו של 20 מיליון שקל.מנגד, צבר ההזמנות של החברה דווקא ירד - מ-22 מיליון שקל בסוף 2022 ל-18 מיליון שקל בסוף המחצית הראשונה.הנהלת החברה מעדכנת כי במגזר המערכות הספק-יעול נרשמה עליה בשיעור של כ-7% ל-20.8 מיליון שקל, ובמגזר מערכות המדידה וניתוח נרשמה עליה בשיעור של כ-40% ל-25.2 מיליון שקל.הרווח הגולמי הסתכם ב-23 מיליון שקל (50% מסך ההכנסות), צמיחה של 34% ביחס למחצית המקבילה אשתקד שהסתכם ב-16.5 מיליון שקל. בשורת הרווח התפעולי נרשמה צמיחה של 67% כאשר הרווח התפעולי הסתכם ב-5.5 מיליון שקל לעומת 3.3 מיליון שקל במחצית המקבילה אשתקד. הגידול ברווח מיוחס גם להכנסות מימון של 1.3 מיליון שקל.

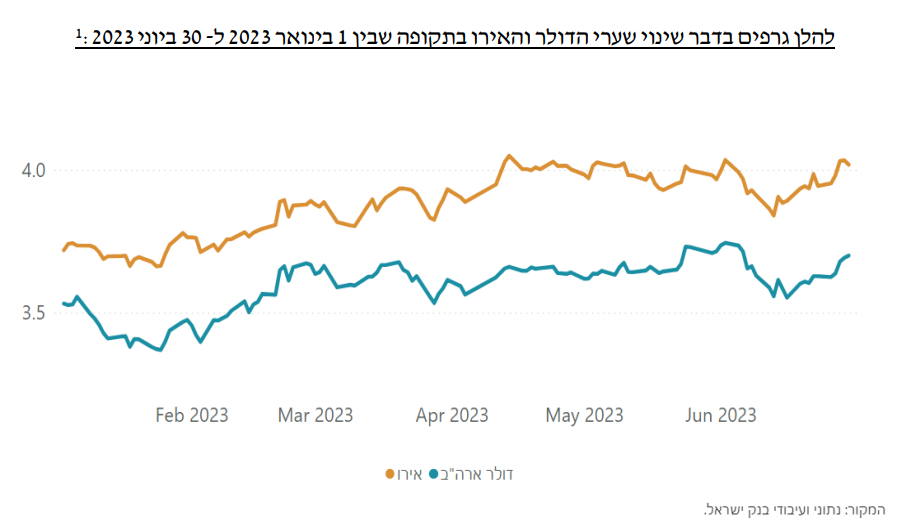

שערי המט"ח עזרו לרווח

החברה נהנתה מעליית שערי המט"ח. שערי הדולר והאירו עלו בשיעור של כ-5% וכ-7% בהתאמה במחצית הראשונה. הנהלת החברה מדגישה כי עיקר מכירותיה מיועדות ליצוא, ולכן לתנודתיות שערי המטבעות השפעה מהותית על התוצאות העסקיות: נתוני מט"חתזרים המזומנים של החברה מפעילות שוטפת עבר משלילי לחיובי בסך 1.2 מיליון שקל לעומת תזרים שלילי של 3.4 מיליון שקל במחצית המקבילה אשתקד;תזרים המזומנים מפעילות שוטפת נובע בעיקר מהרווח הנקי בתוספת פחת והפחתות בקיזוז השינוי בהון החוזר, בעיקר גידול ביתרת הלקוחות ובמלאי חומרי הגלם.מניית אלספק רשמה עלייה של 60% מתחילת השנה ונסחרת במחיר של 4.4 שקל ושווי שוק של 88 מיליון שקל עם מכפיל על פי הרווחים במחצית של כ-7.

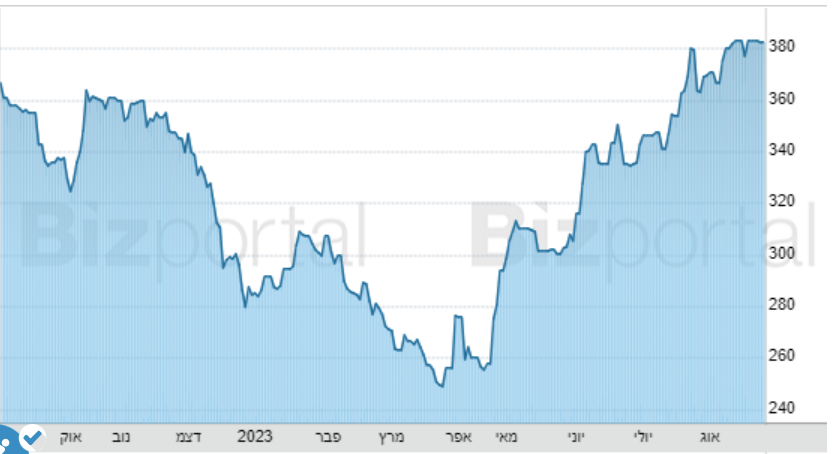

נתוני מט"חתזרים המזומנים של החברה מפעילות שוטפת עבר משלילי לחיובי בסך 1.2 מיליון שקל לעומת תזרים שלילי של 3.4 מיליון שקל במחצית המקבילה אשתקד;תזרים המזומנים מפעילות שוטפת נובע בעיקר מהרווח הנקי בתוספת פחת והפחתות בקיזוז השינוי בהון החוזר, בעיקר גידול ביתרת הלקוחות ובמלאי חומרי הגלם.מניית אלספק רשמה עלייה של 60% מתחילת השנה ונסחרת במחיר של 4.4 שקל ושווי שוק של 88 מיליון שקל עם מכפיל על פי הרווחים במחצית של כ-7. גרף אלספק

גרף אלספק