אלטשולר שחם עצר את העלאת השכר של הראל ויזל מפוקס

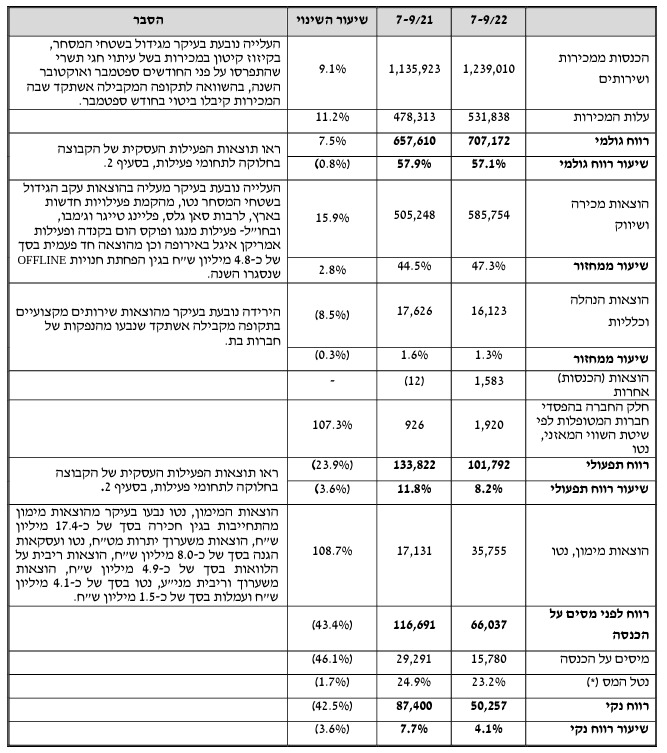

אלטשולר שחם עצרו את העלאת השכר להראל ויזל, הבעלים ומנכ"ל רשת פוקס פוקס -0.8% . אסיפת בעלי המניות בנוגע למדיניות התגמול ועדכון תנאי הכהונה של בעלי השליטה ומקורביהם תזוז ל-22 בדצמבר ונראה שיתפרסם דוח מתוקן ובו תנאי השכר המקובלים על הגופים המוסדיים, לרבות אלטשולר שחם שהינו המוסדי הגדול ביותר עם החזקה של כ-16% בחברה.על פי ההצעה הקודמת מדיניות התגמול תשתנה כאשר המרכיב המשתנה שכולל מענקים ומניות חסומות, בתגמול של ויזל יעלה מ-70% ל-80% מסך התגמול. תקרת השכר שלו תעלה מ-8.7 מיליון שקל ל-10.5 מיליון שקל בשנה ושווי המניות החסומות שיקבל יעלה ב-25% ל-25 מיליון שקל.הכוונה היתה לתת לויזל מניות חסומות בהיקף של 0.35% מהחברה בדילול מלא, שיחולקו בפעימות שוות לאורך שלוש שנים. 25%ההבשלה של רוב המניות האלו תהיה כפופה לביצועים עסקיים. אז הצעה זו נדחתה, כשבינתיים יצביעו בעלי המניות על שכר הקרובים לבעלי השליטה ובעלי שליטה אחרים: השכר של אחיו של הראל ויזל, אסף ויזל, המשמש משנה בכיר למנכ"ל ומנכ"ל פוקס ישראל, יעלה ל-78.5 אלף שקל לעומת 75 אלף שקל בשנה קודמת. כמו כן, יקבל אסף ויזל, וכך גם - אלעד ורד ומיכל ריבקינד-פוקס - בתו של אברהם פוקס ומנכ"לית רשת הסטוק היוונית ג'מבו בישראל, ששייכת לקבוצה, מניות חסומות בשיעור של 0.08% מהחברה.כך או אחרת, השנה של פוקס -0.8% בבורסה קשה - המניה ירדה בכ-39% לשווי של 4.6 מיליארד שקל. הסיבה - התוצאות של חברת האופנה חוזרות למציאות. החברה רשמה ברבעון השלישי רווח של 50.3 מיליון שקל לעומת 87.4 מיליון ברבעון המקביל. נכון, יש הוצאות מימון משמעותיות ברבעון הנוכחי של 36 מיליון שקל (בהשוואה ל-17 מיליון אשתקד) ולכן אפשר גם להגיד שהרווח ברבעון הוא 60 מיליון שקל, אבל בכל מקרה זה מביא את החברה לקצב רווחים שנתי מייצג של200-250 מיליון שקל בשנה. הרווחים בשנה הקודמת היו על רקע סגרי הקורונה, הירידה בהוצאות, והמכירות העצומות דרך הרשת.פוקס הכניסה ברבעון השלישי של 2022 1.24 מיליארד שקל, עליה של 9.1% לעומת 1.14 מיליארד ברבעון המקביל בשנה שעברה. עם זאת, הרווחיות הגולמית נשחקה מעט ל-57.1% לעומת 57.9% ברבעון המקביל. הוצאות המכירה והשיווק זינקו ב-16% ל-586 מיליון שקל (לעומת 505 מיליון אשתקד).התוצאה היא נפילה של 24% ברווח התפעולי שעמד על 101.8 מיליון שקל (שיעור רווחיות של 8.2%), לעומת 133.8 מיליון שקל (11.8%) ברבעון המקביל, ובהשוואה ל-143.6 מיליון שקל ברבעון השלישי בשנת 2019, (רווחיות של 19.3%). הרווח הנקי כאמור נפל ב-42.5% ועמד על 50.3 מיליון שקל, לעומת 87.5 מיליון ברבעון המקביל. שיעור הרווחיות הנקייה נפל ל-4.1%, לעומת 7.7% ברבעון המקביל.

- 4.שמ 23/12/2022 08:50הגב לתגובה זוהפסידו לנו בעלי קופות הגמל 11% מערכן ב 2022.מוטב ירגיעו כל חלוקת דיבידנדים ושכר חזירי כדרישת ה בכירק'ס.

- 3.avnersh1 19/12/2022 19:26הגב לתגובה זוחבל שהקרן הזאת לא משפיעה על שכרם של חברי הכנסת.

- 2.מקווה שגם יגור ברחוב (ל"ת)דני 19/12/2022 09:01הגב לתגובה זו

- 1.במקום למכור את המניות הם עושים יחסי ציבור בשקל (ל"ת)מבין2 19/12/2022 08:56הגב לתגובה זו

- למה שימכרו?,החברה מצוינת (ל"ת)טלי 19/12/2022 10:44הגב לתגובה זו