בעקבות הביקורת בביזפורטל - פנינסולה תספק גילוי מלא למשקיעים על סיכוני האשראי

במסגרת הגילוי חברות נדרשות להפריד בין החובות של החברה שטרם הגיע מועד פרעונן לבין חברות שהגיע מועד פרעונן וטרם נפרעו, גם אם החוב נפרס מחדש. כמו כן, במסגרת הגילוי, נדרשת החברות לבחון את החשיפה שלה ללווים בודדים, אף אם לווים אלו לוו מהחברה באמצעות תאגידים שונים שבבעלותם. בנוסף, ביחס לפילוח שחברה נדרשת להציג אודות רמות סיכון האשראי, סגל הרשות סבור כי חברת אשראי חוץ בנקאי נדרשת להציג בדוחות הכספיים דוח גיול אשראי (פילוח אשראי לפי תקופות פיגור) או לחילופין לתאר מדוע היא אינה מדווחת אודות גיול אשראי באופן סדור לאנשי המפתח בהנהלה ובדירקטוריון, אלא אם החברה משתמשת ומציגה בדוחות הכספיים מדד אחר לצורך פילוח רמות סיכון האשראי שיוכל לחזק את ההבנה של המשקיעים לגבי סיכון מרכזי זה.

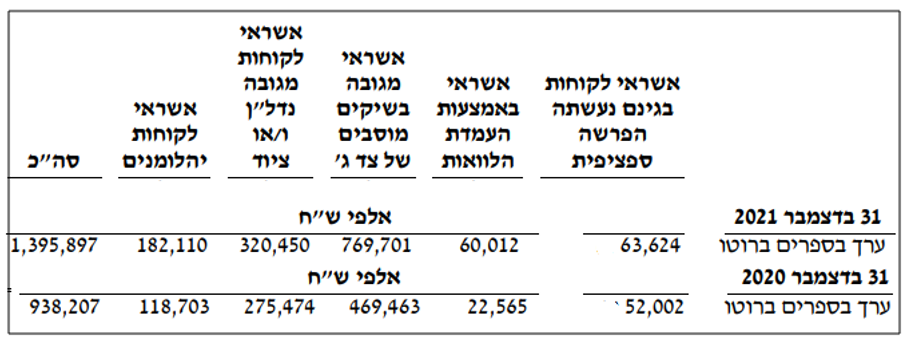

ד"ר רונן התייחס בטוריו לכמה טעויות-הסתרות בדוחות של פנינסולה. הראשונה ערבוב בין סוגי חובות, כך, למשל, ביתרת החובות בסך של 52 מיליון ש"ח שבגינם "נעשתה הפרשה ספציפית" ביום 31.12.2020 מערבבת פנינסולה חובות שלב 2 יחד עם חובות משני השלבים האחרים:

להרחבה:

>>> הסתירות, הטעויות וההסתרות בדוחות של פנינסולה.

שתי טעויות בסיסיות גלומות בהצהרת "מדיניות ההפרשה הספציפית" בדוח 2021. טעות בסיסית אחת היא הטענה כאילו IFRS מחייב חישוב הפרשה ספציפית בגין חובות כלשהם. הוא לא. בוודאי שלא בגין חובות בעלי "אינדיקציה המראה הידרדרות משמעותית בסיכון האשראי", אך הם אינם פגומים. טעות בסיסית שנייה היא הטענה כי מתן גילוי ליתרת החובות בגינם חושבה הפרשה ספציפית מאיינת את דרישת ה-IFRS למתן גילוי נפרד ליתרת החובות בכל אחד ואחד משלושת השלבים.

- בנק ישראל: גידול בביקוש לאשראי צרכני ועסקי ברבעון האחרון של 2025

- ישראכרט וקרן מרתון משיקות מודל מימון נדל”ן בהיקף מאות מיליוני שקלים

- המלצת המערכת: כל הכותרות 24/7

רשות ניירות ערך התייחסה בעיקר לצורך לבטא את הסיכון סיכון האשראי ולתת גילוי לסיכון האשראי. רונן הסביר כי הגילוי נעשה על פי התקינה הבינלאומית בהתאם לשני תקנים. באחד, 9IFRS, קבועים כללי מדידה, כגון כללי מדידת ההפרשה להפסדי אשראי. באחר, 7IFRS, קבועות דרישות גילוי, כגון הדרישה למתן גילוי כמותי אודות יתרת החובות ברוטו בכל אחד משלושת השלבים. בגין חוב בשלב 1 הפרשה להפסדי אשראי נמדדת על בסיס אירועי כשל אפשריים ב-12 החודשים שלאחר תאריך המאזן. ואילו בגין חוב שחלה עלייה משמעותית בסיכון האשראי שלו (והוא מסווג לשלב 2 או שלב 3) ההפרשה נמדדת על בסיס אירועי כשל אפשריים לכל אורך חיי ההלוואה (שכמובן עשויים להיות ארוכים משמעותית מ-12 חודשים).

עובדה מובנת מאליה היא כי עבור הלוואות שאורך חייהן הנותר ביום המאזן נמוך מ-12 חודשים, שתי שיטות המדידה נותנות את אותה התוצאה. בדוחות שנת 2018, 2019 ו-2020, פנינסולה עשתה שימוש בעובדה טריוויאליות זו (אודות שיטות מדידה) כדי לתרץ אי ציות לדרישת 7IFRS למתן גילוי כמותי אודות יתרת חובות בשלב 2: "לגבי נכסים פיננסים שאינם שוטפים – הקבוצה בוחנת בכל תאריך דוח על המצב הכספי האם חלה עליה משמעותית בסיכון האשראי של הנכס הפיננסי ממועד ההכרה בו לראשונה, על בסיס אינדיבידואלי או על בסיס קבוצתי". כלומר, פנינסולה מודיעה כאן כי אינה טורחת לזהות חובות שלב 2 בקרב החובות השוטפים – וכפועל יוצא אינה מדווחת לציבור על יתרתם – כי זיהוי שכזה אינו משפיע על מדידת הפרשה בגין חובות שאורך חייהם הנותר נמוך מ-12 חודשים.

ואת זה רשות ניירות ערך באה לתקן.

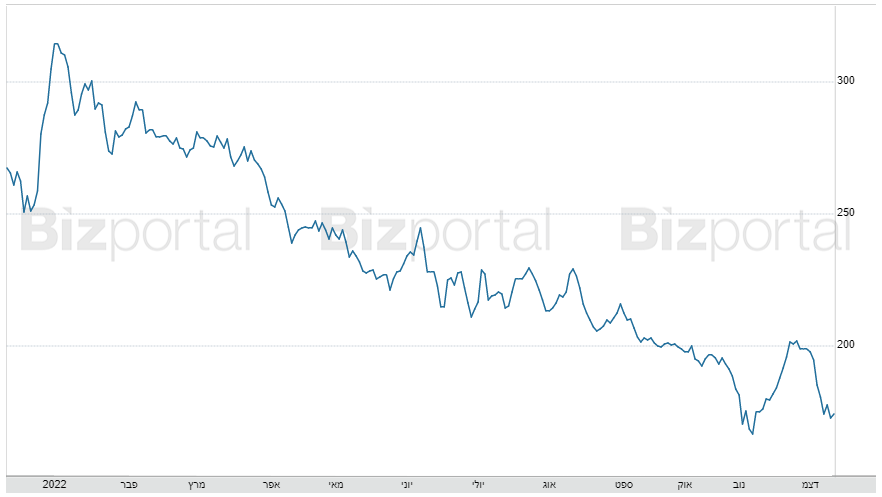

מניית פנינסולה ירדה ב-43% מתחילת השנה למחיר של 1.7 שקל המבטא שווי חברה של 406.5 מיליון שקל. להלן גרף המניה מתחילת השנה:

- 5.חברה פח (ל"ת)אנונימוס 14/12/2022 13:27הגב לתגובה זו

- 4.מאז שמיכה אבני עזב הכל שם מתדרדר (ל"ת)לקוח 14/12/2022 07:44הגב לתגובה זו

- 3.מה עם ערך פיננסים? (ל"ת)אני 13/12/2022 09:00הגב לתגובה זו

- 2.בלי מילה על כחלון ?? אתם מאכזבים !! (ל"ת)ברבור שחור 13/12/2022 08:36הגב לתגובה זו

- 1.כל הכבוד לביזפורטאל (ל"ת)בעז שנקר 13/12/2022 07:58הגב לתגובה זו