להב רוכשת 4 נכסים בגרמניה תמורת 19 מיליון אירו

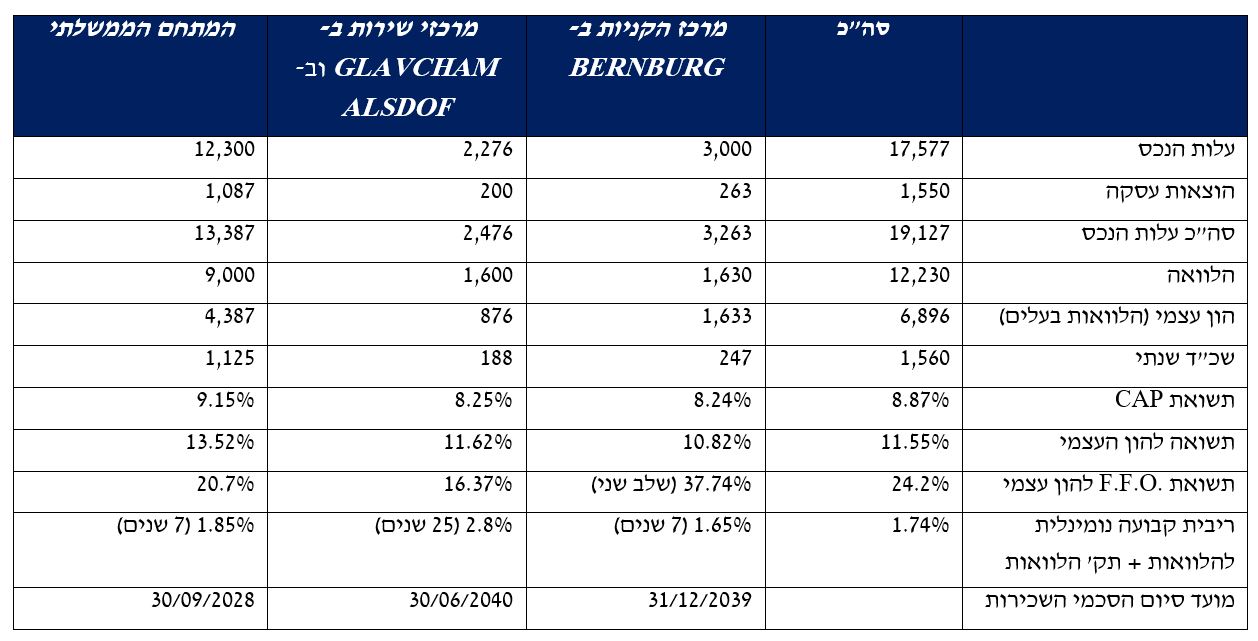

חברת להב -0.97% אל.אר בשליטת אבי לוי (44.2%) רוכשת ארבעה נכסים בגרמניה, בתמורה ל-19 מיליון אירו. המשרד הממשלתי נרכש תמורת 12.3 מיליון אירו, מרכז הקניות נרכש תמורת 3 מיליון אירו, ומרכזי השירות נרכשים תמורת 2.3 מיליון אירו. התשואה הממוצעת עומדת על 8.87% (CAP) והתשואה להון העצמי עומדת על 11.55%, בריבית ממוצעת שנתית של 1.74%.שכ"ד השנתי בארבעת הנכסים עומד על 1.6 מיליון אירו בשלב הראשון וכ-2.1 מיליון אירו בשלב השני. בחודשיים האחרונים בעל השליטה אבי לווי רכש מניות החברה בהיקף של כ- 11.4 מיליון שקל.המתחם הממשלתי בעיר Bad Honnef מושכר לממשלת גרמניה, עד ספטמבר 2028, על שטח של 43.4 דונם, עם משרדים ומלון בהיקף של 7,286 מ"ר הכולל 100 חדרים.בחברה מאמינים שהשכירות תימשך גם מעבר לתקופה הזו ואם לא - היא מתכננת להשתמש בו למשרדים, מגורים, מסחר ומלון. התשואה לעסקה (CAP) צפויה להיות להערכת החברה 9.15%, והתשואה להון העצמי צפויה לעמוד על 13.52%.מרכז הקניות ממוקם בעיר BERNBURG. נכון לעכשיו, התשואה לעסקה (CAP) צפויה לעמוד על 8.24% בשלב הראשון (9.68% בשלב השני), כאשר התשואה להון העצמי צפויה לעמוד על 10.82% בשלב הראשון (28.98% בשלב השני). מרכז הקניות מושכר עד סוף 2024 לרשת Hagebau "עשה זאת בעצמך" (D.I.Y.) והוא לא יוארך. אבל במקביל נחתמו הסכמים מחייבים עם מספר רשתות לשכור את כל השטחים בנכס, בשכ"ד שנתי גבוה יותר "מהותית" עד לשנת 2039.בנוסף, לקרקע תב"ע קיימת לבניית כ- 2,500 מ"ר נוספים.שני מרכזי השירות ב-Glavcham וב-Alsdof מושכרים לרשת המוסכים Mobi באמצעות A.U.T, עד יוני 2040, בשכ"ד דירה ממוצע שנתי של כ- 188 אלף אירו. התשואה לעסקה (CAP) צפויה לעמוד על 8.52%, כאשר התשואה להון העצמי צפויה לעמוד על 11.62%.אבי לוי, יו"ר החברה: "אנו ממשיכים להגדיל פורטפוליו הנכסים המניבים המסחריים שלנו בגרמניה בעסקאות בעלות פוטנציאל השבחה לפיתוח והגדלת שכ"ד שיניבו תשואה גבוהה לחברה ולמשקיעים ובתנאי מימון מצוינים. הנכסים מושכרים לשוכרים חזקים, לתקופות ארוכות, במקומות איכותיים, המשרתים את צרכי האוכלוסייה בגרמניה".

- 4.אברהם גדל במליסרון היה מצוין, אבל חברים שאתה מתנהל 10/07/2022 17:19הגב לתגובה זואברהם גדל במליסרון היה מצוין, אבל חברים שאתה מתנהל בכסף האישי של החברה שבבעלותך זה עולם אחר, לילה טוב

- 3.החברה עדיין יהלום חבוי (ל"ת)סתם אחד 10/07/2022 14:34הגב לתגובה זו

- 2.גגג 10/07/2022 13:27הגב לתגובה זוגידור איפה

- 1.לא סתם אבי לוי קנה המון מניות בחודשיים האחרונים (ל"ת)מושיקו 10/07/2022 13:18הגב לתגובה זו