מה עדיף - פוליסת חיסכון או קופת גמל להשקעה?

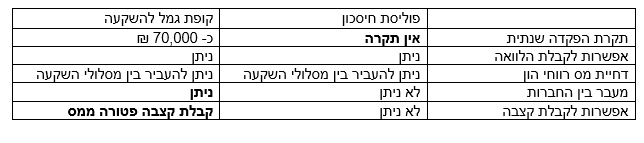

כשהריבית בפיקדונות הבנקאים כל כך נמוכה, אין פלא שחוסכים רבים מחפשים פתרונות חיסכון אלטרנטיביים. שני פתרונות פשוטים שמציעות חברות הביטוח ובתי ההשקעות הן פוליסת החיסכון וקופת הגמל להשקעה. הן לקופת הגמל להשקעה ולפוליסת החיסכון ישנם מאפיינים דומים כמו ליתר המוצרים הפנסיונים, אך לכל אחד מהם ישנם יתרונות שעשויים להיות רלוונטיים לחלק מהחוסכים.>>> לכל הטורים של נדב טסלרקופת גמל להשקעה ופוליסת חיסכון – החלקים הדומיםשני מוצרי החיסכון מאפשרים לבצע הפקדות שוטפות או חד פעמיות למוצר, את הכספים ניתן למשוך בכל שלב בכפוף למס רווחי הון בשיעור של 25% בדומה להשקעות אחרות בשוק ההון. במרבית החברות ניתן לקחת הלוואה על כספי החיסכון בשיעור של 80% מהכספים, כאשר מרבית החוסכים משתמשים באפשרות זו לצורך מינוף כספי החיסכון.הן חברות הביטוח והן בתי ההשקעות מציעות מגוון רחב של מסלולי השקעה בהם מסלולי השקעה פאסיביים. בניגוד למעבר בין קרנות נאמנות בבנק כאשר בכל מעבר בין קרן נאמנות אחת לשנייה מתבצעת "מכירה" ונשלם מס רווחי הון, בקופת הגמל להשקעה ובפוליסת החיסכון את תשלום המס רווחי הון נשלם רק בפדיון הכספים. כך שניתן לעבור בין מסלולי ההשקעה בכל שלב מבלי שהמעבר יחייב אותך בתשלום מס רווחי הון.בשני המוצרים ניתן לגבות דמי ניהול על ההפקדות השוטפות ועל הצבירה הקיימת. אך עליכם להקפיד כי אתם משלמים דמי ניהול רק על הצבירה.לקריאה נוספת:>קרנות ברירת המחדל החדשות בפנסיה: האם להמתין או להצטרף?> מתקרבים לפרישה והפנסיה קטנה – האם יש עוד מה לעשות?>ראש בראש: איך עדיף לחסוך - קרן פנסיה, תיק השקעות או דירה להשקעה?מה ההבדל בין קופת גמל להשקעה לפוליסת חיסכון?ראינו כי ישנם נקודות דמיון רבות בין שני המוצרים, אך ישנם מספר מאפיינים ספציפיים לכל מוצר ומוצר שעשויים להפוך אותו לאטרקטיבי יותר בעיני חלק מהחוסכים.היתרונות של קופת הגמל להשקעהקופת הגמל להשקעה היא מוצר חצי פנסיוני, כלומר מצד אחד ניתן למשוך את הכספים בכל שלב בכפוף לתשלום מס רווחי הון, אך מנגד ניתן להשאיר את הכספים עד לגיל 60 והחל מגיל 60 להעביר את הכספים אל קרן הפנסיה או אל חברת הביטוח לצורך קבלת קצבת זקנה. קצבה הזקנה שמקורה בכספים שנצברו בקופת הגמל להשקעה היא פטורה ממס ויכולה להוות רובד נוסף בהכנסה שלנו בפרישה.יתרון נוסף של קופת הגמל להשקעה הוא האפשרות למעבר בין החברות, כשם שניתן לשנות את מסלול ההשקעה בקופת הגמל להשקעה בכל שלב, כך ניתן להעביר את הכספים בין חברות הביטוח ובתי ההשקעות. בצורה הזאת החוסך יכל לבחור את מסלול ההשקעה מתוך היצע החברות המנהלות הקימות בשוק.החסרונות של קופת הגמל להשקעהקופת הגמל להשקעה מוגבלת בתקרת הפקדה שנתית, השנה, 2021, התקרה עומדת על 70,913 שקל. חוסכים שמעוניינים להשקיע סכומים גבוהים יותר יצטרכו לפצל את ההשקעה בין שני בני הזוג. חוסכים להם יש יותר מ- 140 אלף ₪ יצטרכו לבחון את היתרונות של פוליסת החיסכון.היתרונות בחיסכון בפוליסת החיסכוןבניגוד לקופת הגמל להשקעה, החיסכון בפוליסה אינו מוגבל בתקרה. גם חוסכים להם יש מאות אלפי שקלים יכולים לפתוח פוליסת חיסכון. לא פעם חוסכים בוחרים לקחת הלוואה על חשבון כספים אלו ולהשקיע את הכספים במוצרי חיסכון אחרים. חוסכים מבוגרים, כאלה שנולדו במהלך 1948 או קודם לכן יכולים לנצל את סעיף 125ד בפקודת מס הכנסה המקנה פטור מריבית כנגד הרווחים שנצברו בפוליסת החיסכון. הסעיף מקנה פטור ליחיד של כ- 13,000 שקל ולזוג כ – 16,000 שקלכנגד הרווחים שנצברו בפוליסה ולא ניתן לנצל אותו במוצרים פנסיונים כדוגמת קופת הגמל להשקעה או תיקון 190. השימוש בפטור שווה לחוסך אלפי שקלים בשנה.לדוגמה, כנגד רווח של 13,000 שקל ישלם החוסך מס רווחי הון של 3,250 שקל. באמצעות חיסכון בפוליסה החוסך יחסוך את תשלומי המס. (לצורך החזר המס יש להגיש דוח שנתי למס הכנסה).החסרונות בפוליסת החיסכוןבדומה לקופת הגמל להשקעה, גם בפוליסת החיסכון ניתן להעביר את הכספים בין מגוון מסלולי ההשקעה שקיימים בתוכנית. אך בניגוד אליה, לא ניתן להעביר את הכספים בין החברות השונות או אפילו לייצר מהכספים קצבה חודשית. חוסכים שירצו לעבור מחברה אחת לחברה אחרת יגלו שעליהם לפדות את הכספים לשלם מס רווחי הון ולהפקיד את הכספים בחברה אחרת. בנוסף, רק חברות הביטוח מנהלות פוליסת חיסכון והיצע החברות המנהלות קטן בהרבה מאשר החברות המנהלות קופת גמל להשקעה. בשורה התחתונהחברות הביטוח ובתי ההשקעות מנהלים מוצרים גם לטווח קצר שמאפשרים לחוסכים לנהל את כספם גם מחוץ לבנק. המוצרים השונים נהנים מהיתרונות של המוצרים הפנסיונים בהם דחיית מס רווחי הון ואפשרות לקבלת הלוואה בתנאים אטרקטיביים על כספי החיסכון.הכותב הינו נדב טסלר, מתכנן פרישה, סמנכ"ל מקצועי בקוואליטי שירותים פיננסים, מרצה במכללת נתניה ובעל הבלוג: פנסיוני, להבין את הפנסיה

בשורה התחתונהחברות הביטוח ובתי ההשקעות מנהלים מוצרים גם לטווח קצר שמאפשרים לחוסכים לנהל את כספם גם מחוץ לבנק. המוצרים השונים נהנים מהיתרונות של המוצרים הפנסיונים בהם דחיית מס רווחי הון ואפשרות לקבלת הלוואה בתנאים אטרקטיביים על כספי החיסכון.הכותב הינו נדב טסלר, מתכנן פרישה, סמנכ"ל מקצועי בקוואליטי שירותים פיננסים, מרצה במכללת נתניה ובעל הבלוג: פנסיוני, להבין את הפנסיה

- 6.אבי 07/10/2021 06:36הגב לתגובה זוhttps://www.simplifynance.co.il/blog/investment-gemel-fund

- 5.מה קשור? שני מוצרים שונים לגמרי מבחינת מיסוי, גובה 06/10/2021 20:34הגב לתגובה זומה קשור? שני מוצרים שונים לגמרי מבחינת מיסוי, גובה ההפקדה ודמי הניהול.

- זה בדיוק מה שכתוב בכתבה תקרא (ל"ת)א 07/10/2021 06:44הגב לתגובה זו

- 4.עוזי 06/10/2021 19:29הגב לתגובה זופה כתוב שהמס במשיכה הוא 25% ובפירסומים של פדיון בגמל 190 כתבו 15% מס על הרווחים

- אבי 07/10/2021 01:32הגב לתגובה זוא.גמל 190 לא מיועד לחיסכון רגיל , אלא לאנשים מבוגרים שכבר מקבלים קצבה מקרן פנסיה / לכספי פיצויים . ב .בגמל להשקעה / כל אפיק בשוק ההון המס 25% ריאלי, בתיקון 190 זה 15% נומינלי .

- 3.אופיר 06/10/2021 14:36הגב לתגובה זויסביר נדב טסלר כיצד קופת גמל להשקעה משלמת קצבה, כשאין לקופת גמל מנגנון אקטוארי.

- אבי 07/10/2021 01:35הגב לתגובה זואת הכספים מקופת הגמל להשקעה מעבירים לקרן פנסיה ורק לאחר מכן ניתן לפרוש ולקבל קצבה חודשית .

- בני 06/10/2021 17:36הגב לתגובה זוכתוב שיש להעביר את הכספים

- 2.אלדן 06/10/2021 14:02הגב לתגובה זויש לך טעות. בפוליסת חסכון יש אפשרות לקצבה פטורה.

- לא נכון (ל"ת)אלכס 06/10/2021 17:36הגב לתגובה זו

- 1.חיסרון של פוליסת חיסכון, שלא ניתן לקזז רווח/הפסד (ל"ת)עמי 06/10/2021 13:58הגב לתגובה זו

- אין שם כמעט הפסדי הון (ל"ת)1 13/10/2021 21:04הגב לתגובה זו