בנק ONE ZERO השיק פלטפורמת מסחר בתמחור מנצח: כל הפרטים

ONE ZERO מציע לראשונה: מסחר בני"ע זרים בתוך הבנק במחיר של בית השקעות. כמה תחסוך אם תעבור ל-ONE ZERO?

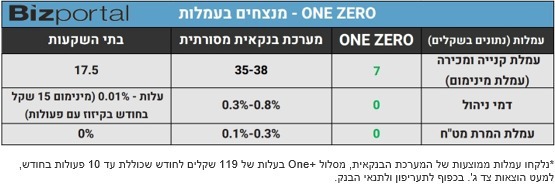

יותר מ-90% מעדיפים לנהל את ההשקעות שלהם דרך הבנק, כאשר מיעוט הלקוחות מעביר את פעילות המסחר לגופי הברוקראז' של בתי ההשקעות הגדולים שם העמלות נמוכות משמעותית. אבל, מסתבר שאפשר גם וגם - גם בנק וגם עמלות נמוכות. בנק ONE ZERO, שבשליטת פרופ' אמנון שעשוע,שהושק לפני כחצי שנה, מציע עלויות אטרקטיביות בחשבונות ניירות ערך. הבנק, שמציע יתרונות בפיקדונות בנקאיים עם ריבית טובה מהמתחרים ללא מינימום של הפקדה עכשיו משיק את פלטפורמת המסחר בניירות ערך עם מודל חדשני בשיטת "הכל כלול".המודל מאפשר עלות החל מ-7 שקלים לפעולה (בהשוואה ל-70 ש״ח לפעולה במערכת הבנקאית המסורתית) וללא עמלות נוספות: ללא עמלת קנייה ומכירה, ללא דמי ניהול, ללא עמלת המרת מט״ח ועוד שלל עמלות שיכולות להגיע לאלפי שקלים בשנה במערכת הבנקאית המסורתית.לפרטים ופתיחת חשבון בנק >>>במקום לחשב את כל העמלות שקיימות במערכת הבנקאית, העמלות ב-ONE ZERO יותר נגישות ופשוטות. בדקנו, הנה הממצאים:אז כאמור בדמי הניהול אין מה להשוות. ONE ZERO עדיף. לפי מחשבון העמלות של הבורסה, בבנקים תשלמו בממוצע על תיק של 400 אלף שקל דמי שמירה ממוצעים של סביב 0.3% לשנה, כלומר 1200 שקל בשנה, לפני שביצעת פעולת מסחר אחרת – עלות שמתקרבת לדמי המנוי השנתיים של ONE ZERO עם עד 120 פעולות מסחר כלולות.וזה עוד לפני שכללתם עלויות נוספות כמו המרת מט"ח. זו הוצאה גדולה. אתם מתעסקים במניות זרות. בבנקים זה עולה לכם הרבה כסף - יש כאלו שמשלמים גם 1% מסכום ההשקעה, אבל הרוב כבר משלם פחות - ועדיין זה לפחות 0.2%-0.3% ודמיינו שזה לכל כיוון - גם בקנייה וגם במכירה.העמלה הזו קיימת גם אצל רוב הברוקרים הפרטיים, אם כי היא נמוכה מאשר אצל הבנקים. גם כאן ONE ZERO מנצח. אין לו עמלת המרת מט"ח, הכל תחת החבילהולעמלות קנייה ומכירה. ב-ONE ZERO תשלמו כאמור עלחבילה של עד 10 פעולות בחודשבני"ע זרים, עד 120 פעולות בשנה, עלות חודשית של 119 שקל. מדובר על תוספת של 70 שקלים לחבילת דמי המנוי המרכזית – ONE. כלומר כל פעולה בנייר ערך עולה 7 שקלים אם מבצעים 10 פעולות. אבל מספיק שתקנו ותמכרו שתי מניות בחודש (4 פעולות), תשלמו 17.5 שקל לפעולה (5 דולרים) בלבד – דומה לעמלת המינימום שגובים היום בתי ההשקעות על כל פעולה. בבנקים עמלות המינימום כבר מגיעות לעד 25 דולר (יותר מ-80 שקל לפעולה).

יותר מ-90% מעדיפים לנהל את ההשקעות שלהם דרך הבנק, כאשר מיעוט הלקוחות מעביר את פעילות המסחר לגופי הברוקראז' של בתי ההשקעות הגדולים שם העמלות נמוכות משמעותית. אבל, מסתבר שאפשר גם וגם - גם בנק וגם עמלות נמוכות. בנק ONE ZERO, שבשליטת פרופ' אמנון שעשוע,שהושק לפני כחצי שנה, מציע עלויות אטרקטיביות בחשבונות ניירות ערך. הבנק, שמציע יתרונות בפיקדונות בנקאיים עם ריבית טובה מהמתחרים ללא מינימום של הפקדה עכשיו משיק את פלטפורמת המסחר בניירות ערך עם מודל חדשני בשיטת "הכל כלול".המודל מאפשר עלות החל מ-7 שקלים לפעולה (בהשוואה ל-70 ש״ח לפעולה במערכת הבנקאית המסורתית) וללא עמלות נוספות: ללא עמלת קנייה ומכירה, ללא דמי ניהול, ללא עמלת המרת מט״ח ועוד שלל עמלות שיכולות להגיע לאלפי שקלים בשנה במערכת הבנקאית המסורתית.לפרטים ופתיחת חשבון בנק >>>במקום לחשב את כל העמלות שקיימות במערכת הבנקאית, העמלות ב-ONE ZERO יותר נגישות ופשוטות. בדקנו, הנה הממצאים:אז כאמור בדמי הניהול אין מה להשוות. ONE ZERO עדיף. לפי מחשבון העמלות של הבורסה, בבנקים תשלמו בממוצע על תיק של 400 אלף שקל דמי שמירה ממוצעים של סביב 0.3% לשנה, כלומר 1200 שקל בשנה, לפני שביצעת פעולת מסחר אחרת – עלות שמתקרבת לדמי המנוי השנתיים של ONE ZERO עם עד 120 פעולות מסחר כלולות.וזה עוד לפני שכללתם עלויות נוספות כמו המרת מט"ח. זו הוצאה גדולה. אתם מתעסקים במניות זרות. בבנקים זה עולה לכם הרבה כסף - יש כאלו שמשלמים גם 1% מסכום ההשקעה, אבל הרוב כבר משלם פחות - ועדיין זה לפחות 0.2%-0.3% ודמיינו שזה לכל כיוון - גם בקנייה וגם במכירה.העמלה הזו קיימת גם אצל רוב הברוקרים הפרטיים, אם כי היא נמוכה מאשר אצל הבנקים. גם כאן ONE ZERO מנצח. אין לו עמלת המרת מט"ח, הכל תחת החבילהולעמלות קנייה ומכירה. ב-ONE ZERO תשלמו כאמור עלחבילה של עד 10 פעולות בחודשבני"ע זרים, עד 120 פעולות בשנה, עלות חודשית של 119 שקל. מדובר על תוספת של 70 שקלים לחבילת דמי המנוי המרכזית – ONE. כלומר כל פעולה בנייר ערך עולה 7 שקלים אם מבצעים 10 פעולות. אבל מספיק שתקנו ותמכרו שתי מניות בחודש (4 פעולות), תשלמו 17.5 שקל לפעולה (5 דולרים) בלבד – דומה לעמלת המינימום שגובים היום בתי ההשקעות על כל פעולה. בבנקים עמלות המינימום כבר מגיעות לעד 25 דולר (יותר מ-80 שקל לפעולה).

מעבר לכך, מדובר בחבילה שכוללת את כל השירותים הבנקאים, עם בנקאים זמינים 24/6 לכל השירותים הבנקאיים לצד שירות ייעודי לניירות ערך הזמין בשעות פעילות המסחר בחו"ל בימי שני עד חמישי. הבנק פיתח טכנולוגיה חכמה מבוססת בינה מלאכותית שסורקת באופן יומיומי את חשבונות הלקוחות, מעדכנת על כל אירוע חשוב תוך הצעה לטיפול באמצעות מנהלי כספים מנוסים. הסוחרים בני"ע נהנים גם מעדכוני מקרו שבועיים על שוק המניות ובעתיד יתווספו תובנות חכמות גם על תיק ההשקעות וכן ייעוץ השקעות חכם.לפרטים ופתיחת חשבון בנק >>>

מעבר לכך, מדובר בחבילה שכוללת את כל השירותים הבנקאים, עם בנקאים זמינים 24/6 לכל השירותים הבנקאיים לצד שירות ייעודי לניירות ערך הזמין בשעות פעילות המסחר בחו"ל בימי שני עד חמישי. הבנק פיתח טכנולוגיה חכמה מבוססת בינה מלאכותית שסורקת באופן יומיומי את חשבונות הלקוחות, מעדכנת על כל אירוע חשוב תוך הצעה לטיפול באמצעות מנהלי כספים מנוסים. הסוחרים בני"ע נהנים גם מעדכוני מקרו שבועיים על שוק המניות ובעתיד יתווספו תובנות חכמות גם על תיק ההשקעות וכן ייעוץ השקעות חכם.לפרטים ופתיחת חשבון בנק >>>