מחירי השילוח בירידה - למה צים מזנקת ב-6%?

מניית צים צים רשמה עלייה מרשימה של כ160% מתחילת השנה, והיא מזנקת גם היום. הזינוק הפעם נובע מהשבתה גדולה שצפויה בנמלים בארה"ב. הדבר יעצור את ההובלה השוטפת שכן יהיו אוניות שלא יוכלו לשחרר את הסחורה, ומכאן שהיצע האוניות יקטן, והצפי הוא לעלייה בהמשך, כתלות במשך השביתה.

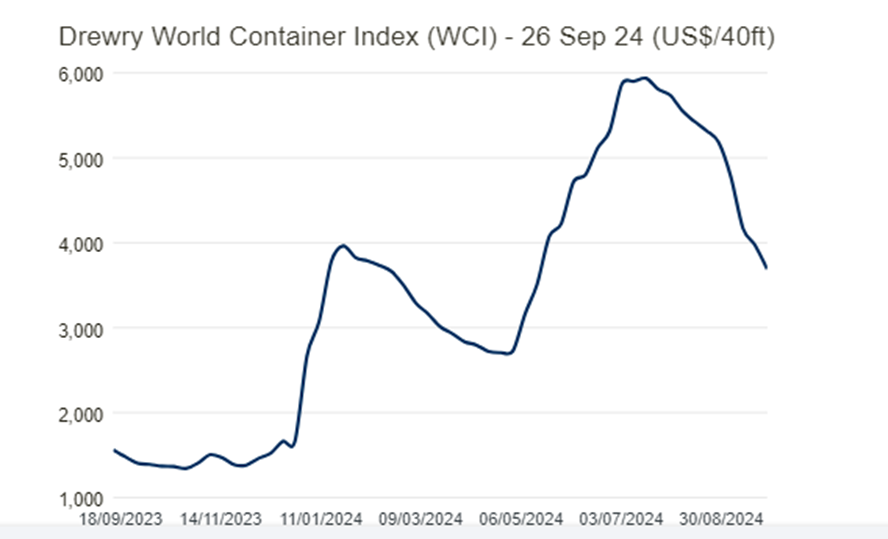

עם זאת, בזמן האחרון המגמה היא של ירידת מחירי ההובלה. בעוד שמדד דרורי (Drewry WCI) עומד על 3,691 דולר למכולת 40 רגל – ירידה של 64% מהשיא במגפת הקורונה בספטמבר 2021. החברה הצליחה להתאים את פעילותה לשינויים בשוק תוך התייעלות תפעולית וגמישות עסקית. צים ממשיכה לנצל חוזים ארוכי טווח ושיפור ביצועים בקווים מסוימים כדי לשמור על רווחיות ולהשיג יתרון תחרותי בשוק הסוער של 2024.

היא עושה זאת בין היתר באמצעות גמישות בהתאמת מודל עסקי ותפעול. למרות הירידה הדרמטית במחירי השילוח, צים הצליחה לנצל את התנודתיות בשוק באמצעות חוזים יציבים ארוכי טווח והתאמת פעילותה הגלובלית לשינויים בביקוש. ברבעון הראשון של 2024, הכנסות החברה עמדו על 1.562 מיליארד דולר, נמוך מהשיאים של 2021, אך גבוה מהתחזיות, דבר המצביע על יכולת החברה להתמודד עם מגבלות השוק הנוכחי.

- קנון נערכת למימוש מניות צים בחצי מיליארד דולר

- דיווח: החותים הגיעו להסכם עם סין ורוסיה - לא יתקפו ספינות שלהם

- המלצת המערכת: כל הכותרות 24/7

ייתכן שחלק נוסף מהעליה שמציגה צים הינו בשל עלייה מתונה בתעריפים במקומות ספציפיים. למרות הירידה הכללית במחירי השילוח, ישנם קווים מסוימים שבהם תעריפי השילוח עלו, מה שמסייע לחברות שילוח מסוימות לשמור על רווחיות. לדוגמה, מחירי השילוח מניו יורק לרוטרדם ורוטרדם לניו יורק עלו ב-1% ל-722 דולר ו-2,067 דולר למכולת 40 רגל, בהתאמה. קווים כמו אלו מספקים לחברות כמו צים פוטנציאל להמשיך ולהגדיל את הרווחים בקווים הרווחיים הללו, למרות שהמחירים בקווים אחרים, בעיקר בין אסיה לאירופה, יורדים.

בנוסף, צים הציגה ירידה בהוצאות התפעוליות ושיפור משמעותי ביעילות לאורך השנה. בשנת 2024, על אף הכנסות נמוכות יותר (7.58 מיליארד דולר לפי תחזיות), החברה הציגה התאמות פנימיות וצמצום עלויות תפעול, מה שסייע לה לשמור על יציבות בתזרים המזומנים. לדוגמה, הרווח לפני מס (EBT) של החברה עמד על 1.494 מיליארד דולר, מעל התחזיות.

לאן צים עוד יכולה לעלות?למרות ההאטה בביקוש בשוק השילוח באסיה לאירופה, ישנן תחזיות לעלייה במחירי השילוח בקווים אחרים, במיוחד בשל חשש לשביתות עבודה והשפעת חגים בסין, כגון שבוע הזהב (Golden Week). עלייה אפשרית בתעריפי השילוח בקווים טראנס-אטלנטיים וטראנס-פסיפיים עשויה לתרום להכנסות החברה ברבעונים הבאים של 2024.

- טורקיה מתכננת העלאת מס במטרה לרסן את האינפלציה

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

צים ממשיכה להרחיב ולנצל את נוכחותה בשווקים מתפתחים, בהם הביקוש לשילוח ימי גבוה ומחירי השילוח עדיין יציבים יחסית. החברה גם השיגה עסקאות וחוזים חדשים שיספקו לה הכנסות נוספות גם בתנאים פחות נוחים.

בצד הטכני - האם הגיעה הפריצה?

לפי מבט בניתוח טכני ניתן להבחין כי צים פרצה התנגדות שנבנתה למשך תקופה של כשנה. ניתוח טכני אומנם לא תמיד מציג מידע מהימן לכיוון העתיד, אך לפעמים יש בו מן ההגיון. לדוגמה במקרה זה, צים מגיעה לראשונה מזה שנתיים לשווי שוק של 3.07 מיליארד דולר, משמע יש משקיעים בשוק שמאמינים שמדובר בשווי נמוך מהשווי האמיתי (שכן, אילולא חשבו כך, לא היו משקיעים וקונים במחיר של היום).

נחזור למבט הפונדמנטלי, למרות שמחירי השילוח העולמיים יורדים באופן כללי, צים מצליחה לשמור על יציבות ואף להציג עליות במניה בזכות ניהול פיננסי חכם, גמישות בהתאמת מודל עסקי ושימוש בקווים רווחיים יותר. התחזיות להמשך 2024 מצביעות על שיפור אפשרי בתעריפי השילוח בקווים מסוימים, מה שיכול להבטיח יציבות לחברה גם בעתיד הקרוב.

"המחצית השנייה של צים תהיה טובה יותר מהראשונה"

חברת הספנות הישראלית צים הציגה תוצאות מרשימות ברבעון האחרון, עם שיעור EBITDA של 40%, הגבוה ביותר בתעשייה מבין החברות שדיווחו עד כה. מנכ"ל החברה אלי גליקמן התגאה בהישג זה בראיון עם ביזפורטל, וציין כי החברה נהנית מההחלטה האסטרטגית שקיבלה בתקופת מגפת הקורונה להגדיל את צי האוניות שלה.

"אנחנו למעשה נשלים הצטיידות של 46 אוניות חדשות כאשר חסרות לנו מתוכן 8 אוניות," אמר המנכ"ל. "אנחנו בשוק מאתגר ולכן הצטיידנו באוניות יותר חסכוניות ופחות מזהמות." הוא הוסיף כי המצור החות'י והמשבר בתעלת פנמה תרמו לתוצאות החיוביות על ידי צמצום ההיצע בשוק.

למרות האופטימיות לטווח הקצר, המנכ"ל הזהיר מפני אתגרים עתידיים: "אנחנו הזהרנו שכשהמשבר החות'י יחלוף תהיה ירידה דרמטית במחירים. היא יכולה להגיע גם מירידה בביקוש אבל אין ספק שיהיה גם עודף היצע." עם זאת, הוא ציין כי התוצאות במחצית השנייה של השנה צפויות להיות חזקות יותר מהמחצית הראשונה.

בהתייחסו לעתיד החברה לאחר שהמשברים הנוכחיים יחלפו, המנכ"ל הביע זהירות אופטימית. "זה תלוי במחירים," אמר. "אני יכול לומר שהתוצאות שלנו יהיו משמעותית טובות יותר ביחס לצי הישן. אני יכול להניח שהתוצאות יהיו תחרותיות, כי זו פעם ראשונה שיהיו לנו את הכלים המתאימים להתחרות בחברות אחרות."

- 1.פספוס 30/09/2024 21:16הגב לתגובה זו- ים סוף -שביתה

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

מצרים מפחיתה ריבית בפעם החמישית השנה: האינפלציה בירידה

האינפלציה במצרים 12.3%, הריבית על הלוואות כ-20%

הבנק המרכזי של מצרים הודיע על הפחתת ריבית חמישית בשנת 2025, לאחר שהאינפלציה הפתיעה כלפי מטה ואפשרה למעשה מדיניות מוניטרית מקלה יותר. הריבית על פיקדונות ירדה ב-100 נקודות בסיס לרמה של 18%, והריבית על הלוואות ירדה באותו שיעור ל-21%.

המהלך, של הבנק המרכזי שיצר הפתעה בקרב חלק מהכלכלנים, משקף את ניסיונה של קהיר לאזן בין הורדת עלויות המימון של המדינה והמערכת הבנקאית לבין שמירה על יציבות מחירים. למרות שהאינפלציה עדיין נמצאת ברמה דו-ספרתית, ההאטה האחרונה בקצב עליית המחירים מאפשרת לבנק המרכזי להמשיך בהדרגתיות במסלול ההורדות.

אינפלציה נמוכה מהצפוי

הגורם המרכזי שהביא להורדת הריבית הנוספת הוא ירידת האינפלציה הכללית ל-12.3% בנובמבר, נתון מפתיע לנוכח קיצוץ בסובסידיות הדלק שנעשה כחלק מרפורמות בתמיכת קרן המטבע. הבנק המרכזי ציין כי עדיין קיים לחץ מתמשך באינפלציה שאינה מזון, כמו עלויות שירותים וסחורות שאינן בסיסיות, וכן מתיחות גיאופוליטית עולמית כגורמי סיכון. המסר הוא שהקיצוץ מהווה התאמה זהירה לנתונים ולא שינוי מהותי במדיניות.

נזכיר כי בתחילת 2024, מצרים העלתה את הריבית לשיא והפחיתה את ערך המטבע בכ-40%. צעדים אלו היו חלק מתיקון רחב שנועד לייצב את שוק המטבע, לצמצם עיוותים ולאפשר כניסת מימון חיצוני. במקביל, מצרים קיבלה חבילת תמיכה גלובלית בהיקף של כ-57 מיליארד דולר כדי להתמודד עם לחצים חריפים כמו מחסור במטבע זר ותשלומי ריבית כבדים על התקציב. כל שינוי בריבית נבחן גם דרך הפריזמה של שירות החוב: ריבית גבוהה מדי מכבידה על המדינה, אך ריבית נמוכה מדי עלולה לפגוע ביכולת למשוך הון זר.

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- המלצת המערכת: כל הכותרות 24/7

המטרה: אטרקטיביות למשקיעים זרים

מאז תחילת 2025, מצרים מבצעת הורדה הדרגתית בריבית תוך שמירה על פער מספיק גדול כדי להישאר אטרקטיבית למשקיעים זרים באפיקי חוב מקומיים. זהו איזון מורכב: הורדת הריבית מקלה על התקציב ועל פעילות עסקית, אך אם היא מהירה מדי, עלולה להתחדש לחץ על המטבע ועל האינפלציה.