לקראת פתיחת שבוע המסחר בוול סטריט - האנליסטים מנתחים

וול סטריט תפתח מחר שבוע נוסף בסימן נתוני התעסוקה - ביום שלישי יתפרסמו נתוני המשרות הפנויות של הלמ"ס האמריקאית (JOLT), שלפי הצפי יעידו על 7.64 מיליון משרות פנויות באוגוסט לעומת 7.67 מיליון משרות פנויות בחודש יולי. ביום חמישי נתוני הבקשות החדשות לדמי אבטלה צפויות להצביע על 221 אלף בקשות בספטמבר לעומת 218 אלף בקשות באוגוסט, וביום שישי נתוני המשרות החדשות צפויות לעמוד על 144 אלף בספטמבר לעומת 142 אלף באוגוסט.

מדד המחירים לצריכה אישית (PCE)

בשבוע שעבר פורסם מדד המחירים לצריכה אישית (PCE) שנחשב למדד האינפלציה המועדף על הפד'. מחירי הליבה של הצריכה הפרטית (PCE), ללא מזון ואנרגיה, עלה ב-0.1% בלבד באוגוסט בהשוואה לחודש הקודם. נתון זה נמוך מהתחזיות המוקדמות שצפו עלייה של 0.2%, ומהווה סימן מעודד לקובעי המדיניות בבנק המרכזי האמריקאי. בהשוואה שנתית, מדד הליבה של ה-PCE עמד על 2.7% באוגוסט, עלייה קלה מ-2.6% שנרשמו ביולי. בהתאם לציפיות הכלכלנים בוול-סטריט.

"מדד המחירים של ה-PCE הוסיף 0.1% מתונים יחסית באוגוסט, והביא את האינפלציה השנתית ל-2.2% קרובים מאוד ליעד האינפלציה של הפד'", כותב יוני פנינג, האסטרטג הראשי של מזרחי טפחות. "בדומה ל-CPI, ההרכב פה ממשיך להצביע על ירידה מכיוון מחירי המוצרים, בניגוד לעליות בשירותים. הירידה במוצרים, בפרט, מובלת הפעם על ידי סעיפי הדלקים, אשר מאבדים 0.6% החודש, ל-10.1% בשנתיים, מגמה אשר צפויה להימשך לפחות אל תוך ספטמבר. סעיפי המזון, כנ"ל, ממשיכים לעלות בקצב איטי מאוד של פחות מ-0.1% במהלך החודש, ואלה מסייעים לכלל קטגוריית המוצרים להצביע על ירידת מחירים של 0.9%, במהלך השנה האחרונה.

סעיפי השירותים באופן בלתי נמנע ממשיכים להיות הגורם האינפלציוני, עם עלייה של 0.2% במהלך החודש. מתוך זה, מחירי הדיור ממשיכים להוביל את הקטגוריה, ואת האינפלציה כולה, עם עלייה של כ-0.3% החודש, דומה מאוד לארבעת החודשים האחרונים. אבל פחות מבתקופה הקודמת של השנה. זה מסייע לתרומה השנתית מהסעיף לכלל ה-PCE להתמתן מ-0.915% ל-0.901%, קרי, קצת פחות מנ"ב הפעם. אם חסר למדד כ-20 נ"ב כדי להגיע ליעד, זה כמובן משמעותי", מוסיף פנינג.

- נייקי עולה 2%, אינטל יורדת 3% ומהי המגמה בחוזים?

- התמ״ג עלה 4.3% בניגוד לציפיות

- המלצת המערכת: כל הכותרות 24/7

"מדד הליבה של מחירי הצריכה הפרטית נותר גבוה, וההוצאה הפרטית עלתה בקצב מתן בלבד", כתבו בבנק הפועלים. "מדד ה-PCE לחודש אוגוסט עלה ב-0.1%, בדומה לציפיות, וב-12 החודשים הוא עלה ב-2.2%, התמתנות מרמה של 2.5% בחודש הקודם. מדד הליבה של ה-PCE, המדד ללא מזון ואנרגיה, עלה גם הוא ב-0.1%, מתחת לציפיות לעליה של 0.2%, אך הקצב השנתי עלה ל-2.7% מ-2.6%.

ההכנסה הפרטית עלתה באוגוסט ב-0.2%, מתחת לצפי לעלייה של 0.4%. ההוצאה הפרטית עלתה גם היא פחות מהציפיות בשיעור של 0.2%, כשההוצאה הפרטית הריאלית עלתה ב-0.1% בלבד. החיסכון הפרטי מתוך הכנסה הפנויה הוסיף לרדת לרמה של 4.8%. כמו כן, הזמנות מוצרים בני קיימא נותרו באוגוסט ללא שינוי וללא כלי רכב הן עלו ב-0.5%", הוסיפו בפועלים.

מדד מנהלי הרכש ועדכון הנתונים הכלכליים

"יחד עם הנתונים, ה-BEA פרסמה גם עדכון משמעותי כלפי מעלה בנתונים ההיסטוריים של החיסכון הפרטי – אם עד כה קצב השימוש בחסכונות הצביע על מיצוי החיסכון העודף מהקורונה בסביבות פברואר, הרי שעתה זה במאי. בפרט, ניכר שהחיסכון העודף נהנה מגידול איטי במיוחד בנתוני ההוצאה הפרטית, ב-0.2% במהלך החודש, מה שעשוי להתיישב עם אינפלציה נוחה יותר, בהמשך", הוסיף פנינג.

- טורקיה מתכננת העלאת מס במטרה לרסן את האינפלציה

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

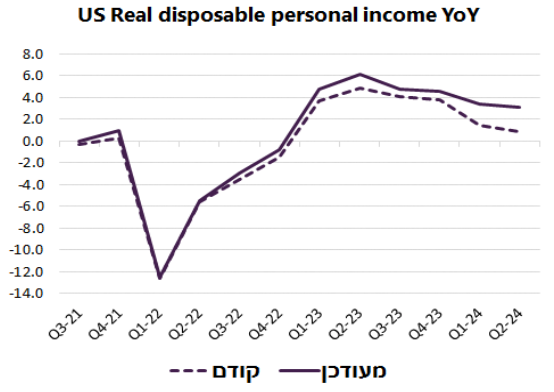

"בארה"ב בוצע עדכון של הנתונים הכלכליים לשנים האחרונות. מסתבר שהמשק האמריקאי צמח הרבה יותר חזק ב-2022 ובמחצית הראשונה של 2023 ממה שדווח קודם", הוסיף אלכס זבז'ינסקי, כלכלן ראשי בבית ההשקעות מיטב. "השינוי המשמעותי והרלוונטי לפעילות הכלכלית הנוכחית והעתידית היה עדכון כלפי מעלה בקצב הגידול בהכנסה הצרכנית הריאלית. לפני העדכון נרשמה ירידה משמעותית בקצב הגידול שלה שלא הסתדרה עם הצריכה הפרטית החזקה שהייתה עד לאחרונה שעכשיו יותר מובנת".

"הצמיחה בצריכה הפרטית עצמה בשנה האחרונה עודכנה רק במעט כלפי מעלה. גידול גבוה יותר בהכנסות הצרכנים ללא עדכון מקביל בצריכה הוביל לעדכון משמעותי כלפי מעלה בשיעור החיסכון שלפני העדכון התקרב לרמות שפל היסטוריות. שיעור חיסכון גבוה יותר יכול לסייע לצריכה הפרטית בשנה הקרובה בהתמודדות עם חולשה צפויה בשוק העבודה. עדכון חיובי בנתוני הצמיחה בארה"ב לשנים האחרונות ולנתונים הנלווים אמור לשפר עמידות המשק מפני התמתנות, אך לא להפוך אותו לחסין", הוסיף זבז'ינסקי.

"מדדי מנהלי הרכש PMI בספטמבר מצביעים על המשך התרחבות בענפי השירותים (55.4) אך התכווצות בתעשייה (47.0)", כותבים יונתן כץ וכלכלני לידר שוקי הון. "מדד ה-PMI המשולב נותר כמעט יציב על 54.4 (מעל הצפי של 53.0). חשוב להדגיש שרכיבי המחירים במדדי–PMI מצביעים על האצה בקצב עליות המחירים, בפרט בענפי השירותים. בסופו של דבר, אין עדיין סימנים להרעה של ממש בפעילות הכלכלית בארה"ב. לפי הערכתנו, קיים ויכוח אמיתי לגבי תרחיש ה-landing-soft, ותרחיש ה-landing-no. תוואי הורדת ריבית הפד צפוי להיות מתון יחסית לציפיות. אנו צופים שתי הורדות ריבית של 0.25% עד סוף השנה".

"מדד ה-PMI לענפי השירותים ירד בספטמבר אך הוא עדיין מצביע על התרחבות בפעילות ברמה של 55.4 נקודות, ובמדד לענפי התעשייה נמשכה מגמת ההתכווצות והוא ירד החודש לרמה של 47 נקודות", כתבו בבנק הפועלים. "מדדי אמון הצרכנים בארה"ב הצביעו על מגמה שונה החודש, אך שניהם נותרו ברמה נמוכה יחסית לשנים האחרונות. מדד אמון הצרכנים של הקונפרנס בורד לחודש ספטמבר ירד ב-7 נקודות לאחר שנתוני החודש הקודם עודכנו כלפי מעלה.

הירידה נרשמה הן במדד למצב השוטף והן במדד הציפיות. מנגד, מדד אמון הצרכנים של אוניברסיטת מישיגן רשם עליה קלה בחודש ספטמבר. שוק העבודה בארה"ב נותר יציב יחסית. מספר דורשי דמי אבטלה ראשוניים ירד בשבוע האחרון לרמה של 218 אלף, ומספר דורשי דמי אבטלה מתמשכים נותר יציב בקירוב ברמה של 1.83 מיליון", הוסיפו בפועלים.

שוקי המניות דוחות נייקי

"מדדי המניות בוול סטריט ממשיכים לשבור שיאים חדשים למרות המוניטין השלילי של חודש ספטמבר", כתבו בהפניקס. "מדד ה-S&P500 רשם עלייה של 0.6% בשבוע האחרון ו-1.6% מתחילת החודש, בעוד מדד נאסד"ק טיפס ב-1% בשבוע האחרון, ומדד דאו-ג'ונס הוסיף 0.6%. בכל הנוגע לכיוון הריבית כפי שעולה מהתמחור בחוזים, הריבית צפויה לרדת עד סוף השנה בכ-77 נ"ב במצטבר (כלומר עוד הפחתה של 0.5% ו-0.25%), ובמהלך 2025 תרד במצטבר בכ-120 נ"ב".

לצד זאת, ענקית הנעלת וביגוד הספורט נייקי תדווח השבוע על תוצאותיה לרבעון שנגמר באוגוסט. האנליסטים צופים שהחברה תדווח על הכנסות של 11.65 מיליארד דולר לצד רווח של 52 סנט למניה, זאת בהשוואה להכנסות של 12.9 מיליארד דולר ורווח של 94 סנט למניה ברבעון המקביל.

מניית נייקי NIKE זינקה אחרי ההודעה על עזיבתו של המנכ"ל ג'ון דונהיו, שחלק גדול מאי ההצלחה של החברה בשנים האחרונות מיוחס לו. את מקומו של דונהיו יתפוס אליוט היל, ותיק החברה שעזב בשנת 2020. נייקי מתמודדת עם אתגרים משמעותיים בשוק ביגוד הספורט, הצמיחה האיטית במכירות, בעיקר בשל התחרות הגוברת והביקוש החלש בסין, ממשיכה להעיב על ביצועי החברה. האנליסטים מזהירים כי הם לא רואים פתרונות בטווח הקרוב וכי האתגרים צפויים להמשיך ולהכביד על החברה גם תחת ניהולו של היל.

סניף נייקי; קרדיט: טוויטר

מת'יו בוס, אנליסט בחברת ג'יי.פי. מורגן, מציין כי הדוחות של נייקי ישקפו את האתגרים הללו. הוא מעריך כי המכירות יישארו חלשות, הן בערוץ המכירה הישירה לצרכן והן בערוץ הסיטונאי. הנתונים מצביעים על ירידה משמעותית בתנועה לאתר האינטרנט של נייקי, וכן על ירידה במכירות הסיטונאיות בצפון אמריקה.

גם טסלה TESLA INC צפויה לתפוס כותרות השבוע עם נתוני המסירות לרבעון השלישי. האנליסטים צופים שהחברה של אילון מאסק תדווח על 462 אלף מסירות ברבעון, 6% מעל לרבעון המקביל ובהמשך ל-444 אלף מסירות ברבעון השני.

עקיפה של צפי האנליסטים בדרך כלל תורמת לעליה במניה, אך לא כך היה עבור טסלה במחצית הראשונה של השנה - טסלה מסרה כ-831,000 כלי רכב במחצית הראשונה של השנה, ירידה של כ-7% לעומת המחצית הראשונה של 2023. הירידה במסירות היא אחת הסיבות לביצועים החלשים במניה של טסלה.

טסלה; קרדיט: טוויטר

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

מצרים מפחיתה ריבית בפעם החמישית השנה: האינפלציה בירידה

האינפלציה במצרים 12.3%, הריבית על הלוואות כ-20%

הבנק המרכזי של מצרים הודיע על הפחתת ריבית חמישית בשנת 2025, לאחר שהאינפלציה הפתיעה כלפי מטה ואפשרה למעשה מדיניות מוניטרית מקלה יותר. הריבית על פיקדונות ירדה ב-100 נקודות בסיס לרמה של 18%, והריבית על הלוואות ירדה באותו שיעור ל-21%.

המהלך, של הבנק המרכזי שיצר הפתעה בקרב חלק מהכלכלנים, משקף את ניסיונה של קהיר לאזן בין הורדת עלויות המימון של המדינה והמערכת הבנקאית לבין שמירה על יציבות מחירים. למרות שהאינפלציה עדיין נמצאת ברמה דו-ספרתית, ההאטה האחרונה בקצב עליית המחירים מאפשרת לבנק המרכזי להמשיך בהדרגתיות במסלול ההורדות.

אינפלציה נמוכה מהצפוי

הגורם המרכזי שהביא להורדת הריבית הנוספת הוא ירידת האינפלציה הכללית ל-12.3% בנובמבר, נתון מפתיע לנוכח קיצוץ בסובסידיות הדלק שנעשה כחלק מרפורמות בתמיכת קרן המטבע. הבנק המרכזי ציין כי עדיין קיים לחץ מתמשך באינפלציה שאינה מזון, כמו עלויות שירותים וסחורות שאינן בסיסיות, וכן מתיחות גיאופוליטית עולמית כגורמי סיכון. המסר הוא שהקיצוץ מהווה התאמה זהירה לנתונים ולא שינוי מהותי במדיניות.

נזכיר כי בתחילת 2024, מצרים העלתה את הריבית לשיא והפחיתה את ערך המטבע בכ-40%. צעדים אלו היו חלק מתיקון רחב שנועד לייצב את שוק המטבע, לצמצם עיוותים ולאפשר כניסת מימון חיצוני. במקביל, מצרים קיבלה חבילת תמיכה גלובלית בהיקף של כ-57 מיליארד דולר כדי להתמודד עם לחצים חריפים כמו מחסור במטבע זר ותשלומי ריבית כבדים על התקציב. כל שינוי בריבית נבחן גם דרך הפריזמה של שירות החוב: ריבית גבוהה מדי מכבידה על המדינה, אך ריבית נמוכה מדי עלולה לפגוע ביכולת למשוך הון זר.

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- המלצת המערכת: כל הכותרות 24/7

המטרה: אטרקטיביות למשקיעים זרים

מאז תחילת 2025, מצרים מבצעת הורדה הדרגתית בריבית תוך שמירה על פער מספיק גדול כדי להישאר אטרקטיבית למשקיעים זרים באפיקי חוב מקומיים. זהו איזון מורכב: הורדת הריבית מקלה על התקציב ועל פעילות עסקית, אך אם היא מהירה מדי, עלולה להתחדש לחץ על המטבע ועל האינפלציה.