האם קרפור תהפוך מנטל לנכס - ואיך יראו דוחות האם, אלקטרה צריכה?

ההגעה של רשת הקמעונאות קרפור לפני יותר משנתיים לוותה בקול תרועה רמה, אך לחברה הצרפתית לקח זמן רב להתאקלם בארץ. בזמן שההנהלה שלה דיברה על מחירים נוחים לצרכן וחוויה אירופאית, בסוף זה היה "עוד סניף של סופר". החברה סבלה מהפסדים גדולים ושרפה מזומנים. עם זאת, ברבעון הראשון של שנת 2024 חל שינוי מסויים וקרפור הראתה סימנים שהיא מסוגלת להגיע לרווח.

התאקלמות קשה

קרפור לא הביאה מהפכת מחירים, קרפור ייצרה הפסדי ענק ולקחה את האמא - אלקטרה צריכה אלקטרה צריכה -5.25% , שמנוהלת על ידי צביקה שווימר להפסדים. האמא אומנם מפוזרת על תחומים נוספים - חשמל, מזגנים, ספורט, אבל היא השקיעה משאבים גדולים בקמעונאות המזון ושרפה כסף לצד פגיעה תדמיתית קשה. קרפור היתה נטל.

צביקה שווימר, מנכ"ל אלקטרה צריכה - הביא את קרפור לארץ

קרפור - מנטל לנכס

ואז השתנתה האסטרטגיה. בשביל מה להילחם עם כולם, להקים ולשפץ את סניפי מגה במיליונים כדי להעביר אותם לסניף של קרפור אם אפשר בזול וביעילות. בסוף - הצרכן רוצה שירות סביר ומוצרים טובים.

השינוי החל בסוף השנה שעברה, והוא לווה ברה ארגון, החלפת הנהלה והשקעה נוספת של אלקטרה צריכה והפניקס לצד משקיע חדש - סימון פינטו מצרפת. החברה הבינה שכדי להרוויח, צריך להפחית את ההשקעות בסניפים החדשים, להעביר את סניפי מגה במהירות למודל סניפי קרפור ולא להתפרע בהנחות ובמלחמה מול הרשתות האחרות. תחרות לא בריאה לשורה התחתונה.

- אלקטרה צריכה: עלייה קלה בהכנסות, שיפור בשורה התחתונה

- אלקטרה צריכה: השיפור בקרפור ממשיך להוביל את החברה

- המלצת המערכת: כל הכותרות 24/7

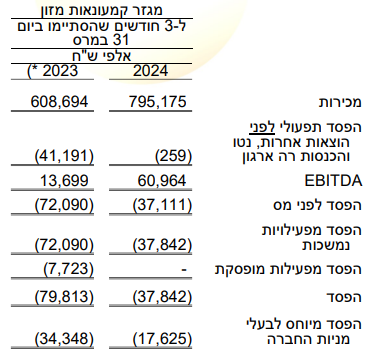

ואכן, התוצאות שופרו בהדרגה, כשברבעון הראשון רשמה אלקטרה עלייה של 31% בהכנסות מגזר הקמעונאות ל-795 מיליון שקל, כאשר ההפסד המגזרי (לפני הוצאות חד פעמיות בגלל הפסי רשת 7ELEVEN ) התאפס:

קרפור משתפרת

המכירות בסניפים שהוסבו לקרפור ופעלו באופן מלא ברבעון הראשון גדלו ברבעון ב-53.4%. ומכאן שככל שיוסבו יותר סניפים כך המכירות יעלו והקצב של הסבת סניפים גבוה.

מה אפשר ללמוד מדוחות שופרסל על דוחות קרפור?

כשמסתכלים על דוחות שופרסל רואים צמיחה מרשימה בהכנסות ברבעון השני לעומת הרבעון הקודם בתחום הקמעונאות - כ-7.7%. בקרפור הצמיחה תהיה כנראה גדולה יותר (בשל הזינוק במכירות אחרי הסבת סניפים). כשבוחנים את הרווחיות הגולמית של שופרסל רואים שיפור של 2% במרווח הגולמי. המרווח התפעולי עלה ביותר.- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

הדוחות של שופרסל יכולים ללמד מה צפוי בקרפור. הסביבה היתה טובה לתחום רשתות המזון - אנשים טסו פחות לחו"ל, הצריכה עלתה, אנשים אוכלים יותר בתקופות של אי וודאות, ולבסוף אנשים פחות בוחנים ומשווים מחירים בתקופה כזו.

קרפור עשויה לעבור לרווח תפעולי משמעותי. זה יכול לעלות על 10 מיליון שקל, אפילו 20 מיליון שקל. אולי יותר. זה לא יגיע לרווחיות התפעולית של שופרסל - כ-6%, אבל זה דווקא מעיד על הפוטנציאל להמשך.

- 6.עוד רשת סתמית (ל"ת)MAX 21/08/2024 06:23הגב לתגובה זו

- 5.פספוס רציני 20/08/2024 23:12הגב לתגובה זוהמחירים בקארפור לא הגיונים, אי אפשר שפסטה תעלה 10 שח המחירים ככ גבוהים שזה משתלם כלכלית לקנות ברמי לוי את המוצרים היבשים. ראפור ליד הבית קונים בעיקר מוצרי יסוד

- 4.צרכן נבון 20/08/2024 20:01הגב לתגובה זוכשהיו מבצעים היו לקוחות, אבל כעת נכנסים רק להשלמות ולא לקניות גדולות

- 3.קלמן 20/08/2024 18:08הגב לתגובה זושתשרוד כך.

- 2.חושב שאתה צודק (ל"ת)חזי 20/08/2024 17:38הגב לתגובה זו

- 1.יקרה בעשרות אחוזים מהמתחרים, אני הפסקתי לקנות שם (ל"ת)איתן 20/08/2024 17:16הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

פי 1,200 - עמירם לוין, אלוף במיל מלמד את כולנו שהשקעות זה כמובן גם - מזל, אבל גם הרבה שכל-ידע

800 אלף שקל של השקעה הפכו בעת שנקסט ויז'ן הונפקה ל-31 מיליון שקל. זה היה לפני 4 שנים, מאז האלוף עמירם לוין מימש מספר פעמים וירד מרף הדיווח של ה-5%, אבל לביזפורטל נודע שהוא עדיין מחזיק במניות החברה. אם לוין לא היה מממש הוא היה מחזיק כיום מניות ב-1 מיליארד שקל. אבל לוין מימש ובצדק - אף אחד לא יכול היה לדעת שזו השקעה שתניב פי 1,200! ופי 40 מאז שהיא החלה להיסחר.

על פי ההערכות ובהסתמך על מכירות שכן דווחו, לוין נפגש עם כ-250 מיליון שקל במזומן והוא עדיין מחזיק בכמות מניות משמעותית, - לאחר שהמניה עלתה פי ארבע בשנה האחרונה - בלכל הפחות 400 מיליון שקל. בסך הכל מדובר על 650 מיליון שקל, וזו הערכה שמרנית. בפעם הקודמת שניסינו לשאול את לוין על ההשקעה הוא אמר - "בטח שאני מחזיק, אבל זו השקעה פרטית ואני לא מדווח".

עמירם לוין מלווה את החברה מההתחלה. המייסדים היו צריכים דמות מוכרת, דומיננטית, פותחת דלתות ולוין הצטרף. הוא האמין בחברה, השקיע בה, והצליח. ההצלחה של נקסט ויז'ן היא הרבה מזל. לוין הרוויח תשואה של כ-120,000%, זה מזל, אבל לא רק. זו ידיעה, זה ניסיון, זה הרבה שכל. שכל של בניית הדברים הנכונים, הסתכלות מאוד ממוקדת על מה שטוב לחברה ולא מקלישאה, בניית חברה אמיתית והבנה שוטפת של צרכי השוק במטרה לספק את המוצרים הטובים והנכונים לצבאות ולמשתמשים.

- יו"ר נקסט ויז'ן: "יהיו עוד הזמנות גדולות, לא יודע אם כזאת, אבל הביקוש מאוד חזק"

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- המלצת המערכת: כל הכותרות 24/7

אם תרצו - היה אולי הרבה מזל, אבל המזל הולך עם הטובים - נקסט ויז'ן היא חברה אמיתית ולוין זיהה את האנשים וההנהלה ואת המוצר ועזר להביא אותו למקומות הגבוהים. עכשיו הוא מחוץ לחברה, אין לו תפקיד רשמי, אך הוא עדיין מאמין בחברה ומשקיע בה.