מניות התשתיות - האם זה הזמן לקנות?

מניות התשתיות הגדולות לרבות שפיר הנדסה, אשטרום קבוצה, אלקטרה ודניה סיבוס סבלו מירידות משמעותיות מתחילת השנה, אך בהמשך להערכה שסיפקנו לפני מספר שבועות שהמגמה בעסקי החברות השתנתה לטובה המניות עלו בשבועיים האחרונים כשהרוח הגבית היא הסיכויים הגוברים לעסקה עם החמאס.

בימים האחרונים חלה התקדמות ממשלתית באישורי פרויקטי תשתיות גדולים - כביש 6 ופרויקט המטרו. אם היה חשש מסוים שהממשלה תעדיף לחכות עם פרויקטים גדולים לאור הגירעון הכלכלי בתקציב, הרי שעל פניו החשש הוסר. המדינה ממשיכה להשקיע בפרויקטי תשתיות. רואים את זה גם בשטח - אין פרויקטים שנעצרו או נדחו, הכל עובד כרגיל.

מירי רגב, משרד התחבורה מספק עבודה רבה לחברות התשתיות (שאול לנדנר)

כנסו לעמדי החברות למידע מלא:

שפיר הנדסה -4.38%

- אלקטרה תקים ותפעיל את מערך מס הגודש בגוש דן בהיקף של כ-1.25 מיליארד שקל

- אלקטרה: ההכנסות גדלו אבל הרווח נחתך בחצי

- המלצת המערכת: כל הכותרות 24/7

אשטרום קבוצה -3.29%

אלקטרה -2.78%

דניה סיבוס -2.12%

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

כל החברות האלו לא פועלות באופן טהור בתשתיות בשוק המקומי, הן גם בונות, גם יזמיות, גם פועלות בחו"ל, אבל אצל ארבעתן תחום התשתיות כמובן מהותי מאוד לפעילות. גם שיכון ובינוי -3.79% בתחום אך נראה שאצלה הערבוב עם פעילויות נוספות אפילו רחב יותר.

המדינה מקדמת פרוייקטי תשתיות

למרות החשש שהוסר, התחום עדיין מתמודד עם איומים נוספים לרבות קושי בגיוס עובדים. המחסור בעובדים בתחום הבנייה והתשתיות מאז תחילת המלחמה הוא גדול, אלא שמבדיקה אצל החברות הגדולות נראה שהם עובדים בהיקף קרוב למצב הרגיל בחודש האחרון. היה מחסור בהיקף העובדים, אבל הוא לא בא לידי ביטוי משמעותי בחברות הגדולות, הוא היה בעיקר בחברות הקטנות והבינוניות. בפרויקטי התשתיות הגדולים העבודה ירדה, אבל בחודש-חודש וחצי האחרונים היא חזרה להיקף קרוב לעבר.

החברות הגדולות הצליחו להימנע מירידה גדולה בכוח אדם - מסתבר שיש בארץ כ-20-25 אלף שב"חים פלסטינאים שעובדים בתחומי הבנייה והתשתיות, כשלצד העובדים הזרים הנוספים שהגיעו מספקים היקף עבודה סביר.

אלא שאצל הגופים הקטנים והבינוניים המצב מאוד קשה. שם אין עובדים ושם התזרים שלילי, יש הפסדים שוטפים והמצב הפיננסי מאתגר. בפועל, הבנקים מחזיקים את החברות האלו דרך דחיות של תשלומי ריבית וחוב.

סיכום ביניים - חזרה לכמעט עסקים כרגיל בחברות הגדולותהנקודות המעודדות כאמור הן המשך השקעה בפרויקטי תשתיות גדולים, לצד התגברות על המחסור בפועלים, אבל חברות התשתיות הגדולות סובלות מריבית גבוהה והוצאות מימון גדולות וחמור יותר - מעלייה משמעותית בעלויות השוטפות (תשומות שוטפות בעיקר שכר עבודה) וכשזה פוגש מלכתחילה רווחיות מאוד נמוכה יש בעיה בשורה התחתונה.

הרווחיות בתחום התשתיות בארץ היא אחוזים בודדים. התחום הזה מגלגל פרויקטי ענק ולכן בשורה התחתונה יש רווח אבסולוטי משמעותי, אבל הרגישות למחיר ולעלויות היא מאוד גבוהה וכל פיפס של שינוי מביא לשינוי דרמטי ברווח.

דמיינו את המצב הבא - פרויקט של 2 מיליארד שקלים ברווחיות של 3% ודמיינו שהתשומות עלו ב-5%. במצב כזה הפרוייקט הפך להפסדי, אבל ברוב הגדול של המקרים, העסקה צמודה למדד מחירי תשומות בתשתיות, וכאן אומרים בענף יש בעיה גדולה. המדד לא משקף את המצב בפועל. בעוד שהיתה התייקרות של 5%-6% בעלויות, המדד עלה ב-2%-3%. הסיבה היא בעיקר התייחסות לעלויות השכר של הפועלים הזרים שזינק כשההלמ"ס האחראית על המדד לא מגלמת אותו באופן הנכון במדד הכולל (לא נכללות ההוצאות והתשלומים מסביב לשכר של העובד). זה מצב מסוכן, כי זה מחסל את הרווח לחלוטין.

הנושא הזה ידוע וקבלני התשתיות אמורים לקבל פיצוי מסוים, אבל עד שזה לא נסגר, זה לא נסגר. במצב הנוכחי החברות האלו מגלגלות כסף גדול, אבל לא מרוויחות. עם זאת, חשוב לציין שלכל הגדולות יש פעילויות גדולות נוספות. ההתייחסות כאן היא לפרויקטי תשתיות בארץ.

הגורמים שדיברנו איתם, מסבירים שלכולם ברור שהמדינה תצטרך לעדכן את המחירים של הפרויקטים ולפצות על ההתייקרות הזו, אם זה יקרה אז לא תהיה פגיעה ברווחיות, אלא שזה יכול לקחת זמן ובינתיים החצי שנה הראשונה סבלה מירידה בפעילות ובהתאמה ירידה ברווחיות. הדוחות ברבעון השני ימשיכו להיות חלשים, בהמשך לדוחות רבעון ראשון חלשים, אבל ביוני כאמור חלה התאוששות וזה נמשך ואמור להתבטא ברבעון שלישי משופר.

סיכום ביניים - ירידה בהיקף הפעילות בחצי שנה הראשונה, עלייה בעלויות ושחיקה ברווחיות

מכלול הסיכונים והסיכויים הביא את המניות בתחום לירידה חדה, אך בחודש האחרון יש כאמור התאוששות מסוימת. הירידות עלולות להימשך כשהשק יבין שהרבעון השני חלש מאוד, אבל מה שחשוב זה ההמשך ושם נראה שהכיוון חיובי - סוג של חזרה לשגרה, אם כי עדיין יש סימני שאלה גדולים.

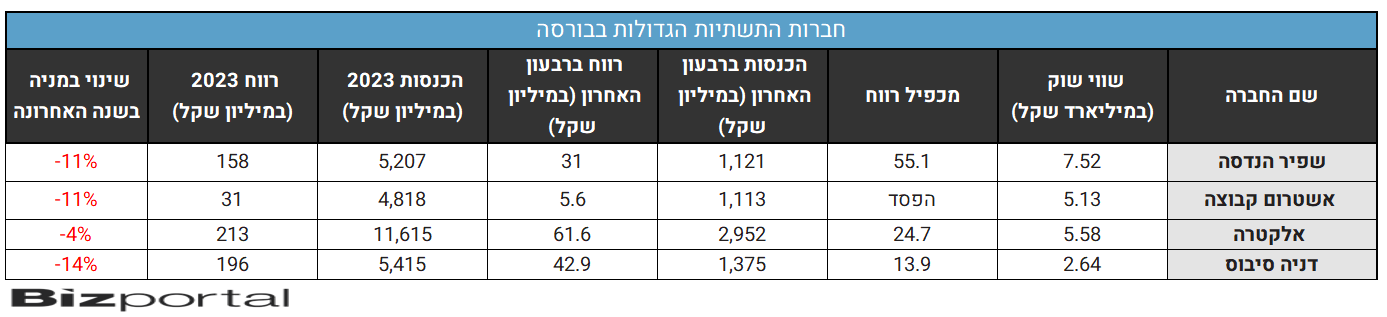

נתוני החברות בתחום

- 7.לא לקנות כלום השווקים גמורים רק נכסי נדלן (ל"ת)צחי 17/07/2024 18:44הגב לתגובה זו

- 6.הגדלתי שורטים ופוטים היום רווח 27000 (ל"ת)סמדר 17/07/2024 18:44הגב לתגובה זו

- 5.הגדלתי שורטים ופוטים היום רווח 27000 (ל"ת)סמדר 17/07/2024 18:35הגב לתגובה זו

- 4.ישחילו לכם כמו את טבע בזק אל על ועוד בו מן (ל"ת)חיים הכט 17/07/2024 18:35הגב לתגובה זו

- 3.רק פוטים מפולת בדרך אלינו והתחילה (ל"ת)חיים הכט 17/07/2024 18:35הגב לתגובה זו

- 2.מפולת 2008-9 בדרך לכאן כבר התחילה. (ל"ת)רובין 17/07/2024 18:33הגב לתגובה זו

- 1.בני 17/07/2024 14:54הגב לתגובה זוחייבים לפצות את כל קבלני התשתיות

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

פי 1,200 - עמירם לוין, אלוף במיל מלמד את כולנו שהשקעות זה כמובן גם - מזל, אבל גם הרבה שכל-ידע

800 אלף שקל של השקעה הפכו בעת שנקסט ויז'ן הונפקה ל-31 מיליון שקל. זה היה לפני 4 שנים, מאז האלוף עמירם לוין מימש מספר פעמים וירד מרף הדיווח של ה-5%, אבל לביזפורטל נודע שהוא עדיין מחזיק במניות החברה. אם לוין לא היה מממש הוא היה מחזיק כיום מניות ב-1 מיליארד שקל. אבל לוין מימש ובצדק - אף אחד לא יכול היה לדעת שזו השקעה שתניב פי 1,200! ופי 40 מאז שהיא החלה להיסחר.

על פי ההערכות ובהסתמך על מכירות שכן דווחו, לוין נפגש עם כ-250 מיליון שקל במזומן והוא עדיין מחזיק בכמות מניות משמעותית, - לאחר שהמניה עלתה פי ארבע בשנה האחרונה - בלכל הפחות 400 מיליון שקל. בסך הכל מדובר על 650 מיליון שקל, וזו הערכה שמרנית. בפעם הקודמת שניסינו לשאול את לוין על ההשקעה הוא אמר - "בטח שאני מחזיק, אבל זו השקעה פרטית ואני לא מדווח".

עמירם לוין מלווה את החברה מההתחלה. המייסדים היו צריכים דמות מוכרת, דומיננטית, פותחת דלתות ולוין הצטרף. הוא האמין בחברה, השקיע בה, והצליח. ההצלחה של נקסט ויז'ן היא הרבה מזל. לוין הרוויח תשואה של כ-120,000%, זה מזל, אבל לא רק. זו ידיעה, זה ניסיון, זה הרבה שכל. שכל של בניית הדברים הנכונים, הסתכלות מאוד ממוקדת על מה שטוב לחברה ולא מקלישאה, בניית חברה אמיתית והבנה שוטפת של צרכי השוק במטרה לספק את המוצרים הטובים והנכונים לצבאות ולמשתמשים.

- יו"ר נקסט ויז'ן: "יהיו עוד הזמנות גדולות, לא יודע אם כזאת, אבל הביקוש מאוד חזק"

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- המלצת המערכת: כל הכותרות 24/7

אם תרצו - היה אולי הרבה מזל, אבל המזל הולך עם הטובים - נקסט ויז'ן היא חברה אמיתית ולוין זיהה את האנשים וההנהלה ואת המוצר ועזר להביא אותו למקומות הגבוהים. עכשיו הוא מחוץ לחברה, אין לו תפקיד רשמי, אך הוא עדיין מאמין בחברה ומשקיע בה.