קרנות השתלמות - ילין לפידות ואלטשולר שחם בצמרת; הראל בתחתית

חודש יוני היה חודש טוב בשווקים וזה מתבטא בתשואות של קרנות ההשתלמות. הקרנות המנייתיות הניבו בממוצע 1.7% והקרנות במסלול כללי הניבו כ-1.1%. העליות בוול סטריט וגם בבורסה המקומית אחראיות על התשואה הטובה כשמתחילת השנה הניבו הקרנות במסלול הכללי תשואה ממוצעת של 5.4% ואילו הקרנות במסלול המנייתי הניבו מעל 10%.

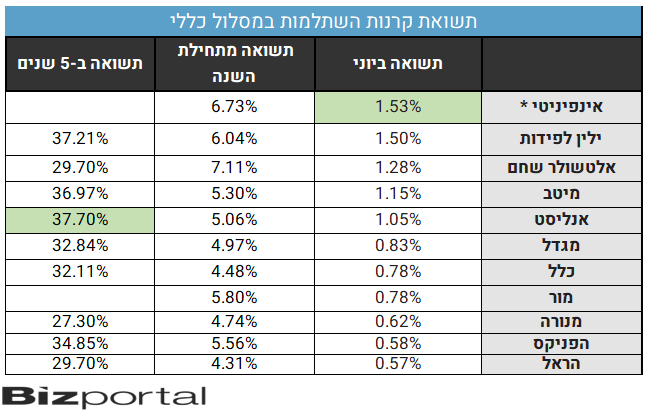

בחודש יוני בלטו לטובה במסלול הכללי אינפיניטי שהיא קרן קטנה, ילין לפידות עם תשואה של 1.5% ואלטשולר שחם עם תשואה של 1.28%. מנגד בתחתית - הראל עם תשואה של 0.57%.

ביצועים חלשים מאוד להראל

הראל גם חלשה בביצועים מתחילת השנה ובביצועים לחמש השנים האחורנות. החוסכים שם הפסידו אלטרנטיבה טובה - אם היו משקיעים במקום אחר היו מרוויחים בממוצע במשך 5 שנים כ-5% נוספים. גם השנה היא פתחה פיגור של מעל 1% מהממוצע.

בצמרת מתחילת השנה נמצאות במסלול הכללי הקרנות של אלטשולר שחם עם 7.1% וילין לפידות עם 6.73%.

בהינתן שהעליות בשווקים נמשכים גם במחצית הראשונה של חודש יולי גם בוול סטריט וגם בארץ, צפוי שהתשואות ימשיכו להיות חזקות גם ביולי.

- אלטשולר שחם מתרחבת “בונים תמהיל חדש - יותר רגליים שמייצרות יציבות”

- אלטשולר: ירידה במספר העמיתים, אך עלייה בהכנסות ובנכסים המנוהלים ויציבות ברווח הנקי

- המלצת המערכת: כל הכותרות 24/7

הראל מאכזבת - בכל התקופות

המסלול הכללי בקרנות ההשתלמות מהווה את רוב כספי הציבור שנמצאים בקרנות השתלמות - כ-250 מיליארד שקל, אבל הוא לא הרווחי ביותר. הוא כולל מרכיב של מניות בשיעור של כ-40% (תלוי במנהל הקרן ובתקופה) כששאר ההחזקות הן לרוב בשוק האג"ח. המסלול המנייתי מניב לרוב תשואה גבוהה יותר, אם כי יש כמובן גם סיכון גדול יותר.

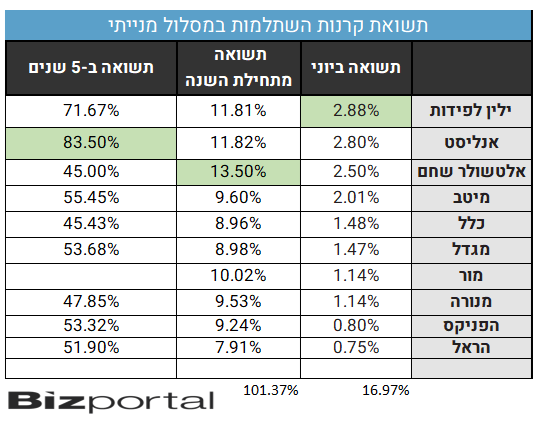

במסלול המנייתי בלטו בחודש יוני - ילין לפידות ואנליסט עם תשואה של כ-2.8%. מתחילת השנה בולטת הקרן של אלטשולר שחם עם תשואה של 13.5%. הראל תופסת את המקום האחרון בדירוג החודשי ומתחילת השנה גם במסלול המנייתי.

- הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מס בדלת האחורית על קרנות השתלמות - ככה התכווצה ההטבה ב-33%

- 5.מישה בורובסקי הלוי 15/07/2024 17:47הגב לתגובה זותשואות תשואות ומה עם עמלות?? מיטב דש דמי ניהול 0.26 אלטשולר דמי ניהול 0.80 גנבים!

- אודי 23/07/2024 11:02הגב לתגובה זוצריך לשלם....

- 4.אלטשולר חזרו לנצנץ. (ל"ת)עמית 15/07/2024 16:12הגב לתגובה זו

- 3.מי שחלשה זו דווקא מנורה (ל"ת)ג'ואנה 15/07/2024 15:12הגב לתגובה זו

- 2.יעקב מחדרה 15/07/2024 14:00הגב לתגובה זוחוזרים לעצמם אלטשולר

- 1.נחום 15/07/2024 13:57הגב לתגובה זומה החברה עושה ע"מ להשתפר?

- סמי וסוסו 15/07/2024 16:11הגב לתגובה זומידיעה - ראש חטיבת ההשקעות בהראל צריך ללכת הביתה. הוא וביבי נאחזים בכיסא.

- לא הבנתי את הבדיחה עם ההמבורגר?? (ל"ת)לחמניה 15/07/2024 15:48הגב לתגובה זו

- המבורגר הפך לצ'יזבורגר (ל"ת)Robin Hood 15/07/2024 15:41הגב לתגובה זו

חיסכון (בעזרת AI)

חיסכון (בעזרת AI)הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

איך עובד המנגנון כיום ולמה הוא כל כך חשוב, מה האוצר רצה לשנות ואיך זה היה משפיע על החוסכים

ועדת הכספים אישרה הארכה נוספת של הוראת השעה במנגנון הבטחת התשואה בקרנות הפנסיה עד סוף 2028. זו דחייה משמעותית של הרפורמה שמשרד האוצר ביקש להחיל על חלוקת רשת הביטחון הממשלתית לחוסכים. התכנון המקורי היה להתחיל ביישום המודל החדש בינואר 2025, אך זה נדחה תחילה לינואר 2026, וכעת שוב - לתקופה ארוכה בשלוש שנים נוספות.

הבטחת התשואה מהווה רכיב מרכזי ביציבות המוצר הפנסיוני בישראל, במיוחד עבור חוסכים קרובים לפרישה או אלו שכבר נמצאים בשלב קבלת הקצבה. המנגנון מפחית את התנודתיות בשווקים ומאפשר לקרנות לספוג תקופות חלשות מבלי לגרום לזעזוע חד בגובה הקצבה החודשית. בעוד השיח הציבורי מתמקד בדמי ניהול ובתשואות, חשיבות ההגנה הזו אינה נופלת מהם כלל.

המנגנון הנוכחי החליף את האג"ח המיועדות שהבטיחו בעבר ריבית קבועה של 4.86% לחוסכים. מאז 2023, הכספים מושקעים בשוק ההון הפתוח, אך המדינה מתחייבת להשלים תשואה של 5.15% בשנה על כ-30% מנכסי הקרן, אם התשואה בפועל נמוכה מכך. זהו מנגנון המפחית משמעותית את הסיכון בתקופות חלשות בשווקים, ובולט במיוחד אצל מקבלי קצבה חודשית, שם היעד המרכזי הוא לצמצם תנודתיות ולמנוע פגיעה ישירה בקצבה.

האם יש באמת הבטחת תשואה? תלוי בגיל שלכם

החלוקה הנוכחית של ההגנה בין קבוצות הגיל נותנת עדיפות את הפנסיונרים, שמקבלים הגנה על כ-60% מהנכסים שלהם. אצל שאר החוסכים, ההגנה מתחלקת באופן שוויוני יותר. קיים כאן עיוות מסוים, שכן נראה הגיוני שחוסך בן 30 יקבל פחות הגנה מחוסך בן 62, אך המנגנון הנוכחי מנסה לאזן בין הצרכים השונים של כל קבוצות הגיל.

- חושבים להתחיל להשקיע בשוק ההון ולא בטוחים מתי? פשוט תתחילו

- לבחור שלא לבחור: הטעות הגדולה ביותר של החוסך הישראלי בשנת 2025

- המלצת המערכת: כל הכותרות 24/7

האוצר קידם מודל שבו רק חוסכים מעל גיל 60 היו מקבלים הבטחת תשואה מוגדלת, עם הגנה על 40% מהחיסכון, בעוד חוסכים צעירים יותר היו נשארים עם הגנה נמוכה משמעותית. הבעיה המרכזית היא מבנית: במסלול השקעה אחד, כל העמיתים מחזיקים באותו סל נכסים בדיוק, ולא ניתן לתת השלמת תשואה שונה לאנשים שונים באותו מסלול.