האם שוק האג"ח הישראלי מפגין לאחרונה אופטימיות מוגזמת?

עלייה כמעט רצופה בחודש האחרון בשוק האג"ח הישראלי, למרות אי הוודאות הביטחונית, מעוררת תהיה לגבי ההצדקה הכלכלית לעלייה זו. לא בכדי סבורים רבים כי היא משקפת אופטימיות מוגזמת, אולם ניתוח של התנהגות שוק האג"ח בשנתיים האחרונות נוטה להצדיק את המגמה הנוכחית.

מאז ה-30 לאוקטובר, נקודת השפל של שוק האג"ח בישראל לאחר פרוץ המלחמה, עלה מדד האג"ח הצמוד למדד המחירים בכ-5.2% ועבר את רמתו טרום המלחמה. מדד הלא צמודות עלה בשיעור דומה של 5.04%. יחד עם זאת שוק האג"ח רחוק עדיין משיאו ב-6.1.22.

האם אכן השוק מפגין אופטימיות יתרה שבאה לידי ביטוי בעלייה בלתי מוצדקת? ניתוח עובדתי מראה שכנראה תמחור השוק נכון.

נתחיל בניתוח שוק האג"ח צמוד המדד ומתוך כך נשליך על המסקנה לגבי שוק האג"ח הלא צמוד. שלוש השפעות מהותיות התרחשו לגבי שוק האג"ח הצמוד בשנתיים האחרונות: 1. עלייה בלתי צפויה בשערי הריבית החל מינואר 2022. 2. עלייה בפרמיית הסיכון עקב החשש מהאטה כלכלית או מיתון ולאחרונה עלייה מתבקשת בפרמיית הסיכון עקב פרוץ המלחמה. 3. שיעור האינפלציה הצפויה והשיעור בפועל.

בשלב ראשון ננסה לנטרל את השפעת עליית שערי הריבית על ידי בחירת נקודת התחלה להשוואה בתקופה שבין ינואר 2022 ועד מרץ 2023. ההנחה היא שבתקופה זו היה לשוק מספיק זמן לגלם את עלית הריבית ומחירי האג"ח משקפים את המידע הידוע לגבי הצפי לשינוי בשערי הריבית. נקודת המוצא, אם כך, היא ממוצע המחירים בתקופה זו.

- איך תרוויחו קרוב ל-20% אם הריבית תרד ל-3.5% ומהם הסיכונים?

- היכונו לירידת התשואות: למה אין קרנות נאמנות אג"חיות ארוכות בישראל?

- המלצת המערכת: כל הכותרות 24/7

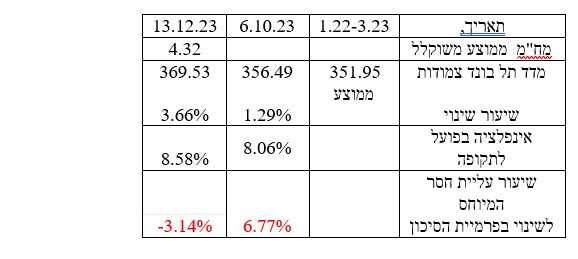

הטבלה הבאה מראה מדוע עלול להתעורר החשש, שהעלייה בחדש האחרון של כ-5% בשוק האג"ח, כרוכה באופטימיות מוגזמת, אך יחד עם זאת נראה שהנתון מטעה.

אופטימיות מוגזמת? העלייה בשוק האג"ח בחודש האחרון

הנתון באדום מציג עליית חסר ביחס למדד המחירים לצרכן. בעוד שעד המלחמה עליית החסר הייתה בשיעור 6.77%, עובדה שניתן ליחסה לעלייה בפרמיית הסיכון כתוצאה מחשש מהאטה כלכלית, הרי שמאז החלה המלחמה, ירדה פרמיית הסיכון, במונחי שיעור השינוי במדד תל בונד צמודות, בשיעור של 3.14%. ברור שעל פניו נתון זה מפתיע, אך צורת הצגה זו, המשמשת את הבסיס לפרשנות שהשוק מפגין אופטימיות מוגזמת, הנה מטעה.

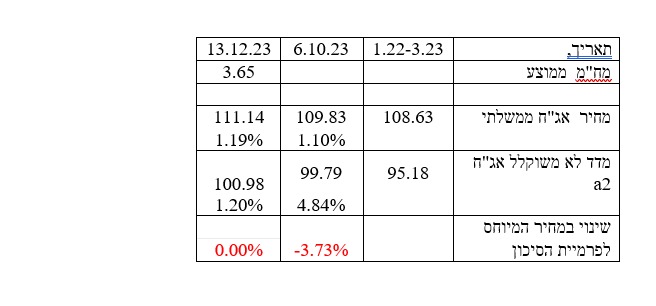

שתי סיבות לכך: נתחיל במדידה ממוקדת יותר של השינוי בפרמיית הסיכון על ידי בחינת מחיריהם של אג"ח חסר סיכון (ממשלתי) לעומת מדד מחירי אג"ח המדורגים, למשל, A או a2, כאשר בשניהם המח"מ הנו בסביבות 4.

- העוצמה של הבורסה ב-2025 הורגשה גם באג"ח - מה הצפי קדימה?

- 10 דברים חשובים על אגרות חוב - מדריך למשקיעים

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- העוצמה של הבורסה ב-2025 הורגשה גם באג"ח - מה הצפי קדימה?

הטבלה הבאה מציגה מצב הפוך: בתקופה טרום המלחמה גילה השוק אופטימיות יתרה, אך התעשת במידה מסוימת עם פרוץ המלחמה. כלומר, הפער בין אג"ח ממשלתי לאג"ח בעל סיכון עסקי, הבא לידי ביטוי בשיעור השינוי היחסי במחירים, מראה כי הוא קטן בתקופה שלפני המלחמה בשיעור של 3.73% אך התרחב במעט לאחר פרוץ המלחמה.

מה קרה לאג"ח לפני ובמהלך המלחמה?

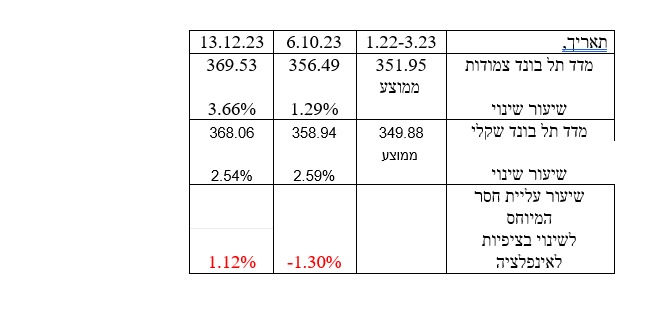

סיבה שנייה לראיה השגויה המגולמת בטבלה הראשונה הנה העובדה, שאנחנו מתייחסים לאינפלציה בפועל ומתעלמים מהצפי לאינפלציה. לצורך כך נשווה את התנהגות המחירים של מדד האג"ח הצמוד לאג"ח השקלי.

טבלה המתארת את הצפי לאינפלציה לפני ובמהלך המלחמה

מהטבלה עולה כי בתקופת טרום המלחמה עליית החסר בצמודות בשיעור של 1.12% מייצגת ירידה בציפיות לאינפלציה ואילו לאחר פרוץ המלחמה ניכרת עלייה בציפיות לאינפלציה, שבאות לידי ביטוי בעליית חסר של המגזר השקלי בשיעור 1.36%. כלומר, חלק מהעלייה בחדש האחרון מיוחסת לעלייה בציפיות אינפלציה ולא לירידה בלתי מוסברת בפרמיית הסיכון. במילים אחרות, פרמיית הסיכון המגולמת במחירי האג"ח להיום, גם לאחר העלייה המשמעותי בחדש האחרון, משקפת עלייה ולא ירידה.

לסיכום, קשה יהיה לייחס את העלייה בשוק האג"ח בחדש האחרון לאופטימיות מוגזמת, מה גם שבשלב מסוים יהיה חייב המגזר הצמוד לשקף פחות או יותר את האינפלציה בפועל מאז 2022, שכרגע היא מגולמת בחסר בשיעור של כ- 3.5%. כלומר, אם פרמיית הסיכון תתייצב ברמה שהייתה לפני פרוץ המלחמה ובהנחה שלא יחולו שינויים בשער הריבית, מתחייב כי שוק האג"ח במגזר הצמוד ישלים עלייה נוספת של כ-3.5% ועוד עלייה נוספת, שהיא בתוחלת האינפלציה הצפויה. אם לא יחולו שינויים בתוחלת האינפלציה הצפויה, הרי שגם המגזר הלא צמוד יתנהג בצורה דומה. כל האמור למעלה נכון בהנחה סבירה למדי ששער הריבית ותוחלת האינפלציה הצפויה יישארו ברמתם הנוכחית.

אם כך, יש מקום לאופטימיות בשוק האג"ח המקומי, במיוחד במגזר צמוד מדד. בהינתן שהשוק נוטה להגיב לפני שמציאות מסוימת מתממשת בוודאות, הרי שהשינוי החזוי עשוי להתרחש בקרוב.

אייל ויסבלום, מגדל שוקי הון, צילום: אייל טואג

אייל ויסבלום, מגדל שוקי הון, צילום: אייל טואגהעוצמה של הבורסה ב-2025 הורגשה גם באג"ח - מה הצפי קדימה?

אחרי עליות שנתיות שהגיעו עד לכ-11% באפיק הממשלתי ועליות בטווח של כ-5%-7% באפיקי האג"ח הקונצרניים המרכזיים, הצפי הוא לשנה חיובית גם ב-2026

שנת 2025 תיזכר כשנת שיאים בשוק המניות המקומי, אבל בזמן שמדדי המניות כיכבו בכותרות, גם שוק החוב רשם מהלך חיובי. האג"ח הממשלתיות והקונצרניות בתל אביב הניבו למשקיעים תשואות חיוביות, בחלק מהמקרים גבוהות מהצפוי, והדגישו שהחוזקה של הבורסה המקומית באה לידי ביטוי לא רק באפיק המנייתי אלא גם באפיק הסולידי.

לקראת סיום השנה, ובהתאם לשינוי בסביבת הריבית ולציפיות להמשך הפחתות במהלך 2026, השאלה היא מה התמהיל הנכון כרגע. אייל ויסבלום, מנהל השקעות במגדל שוקי הון, מסכם את 2025 באפיק האג"ח המקומי, מנתח את הגורמים שהשפיעו על הביצועים, ומשרטט את נקודות המפתח וההחזקה המועדפות לקראת השנה הקרובה.

עליה דו-ספרתית באג"ח הממשלתיות הארוכות

בסיכום שנתי, סדרות האג"ח הממשלתיות השקליות לטווח ארוך (10-30 שנה) בלטו בעליות בטווח של כ-8%-11%, המסתכמות בכ-5% בטווחים הקצרים-בינוניים (2-5 שנים), בעוד השקעה באפיק הממשלתי צמוד המדד הניבה תשואה שנתית ממוצעת בטווח של כ-3%-5% ואילו המדדים העיקריים באפיק הקונצרני (מדדי התל-בונד המרכזיים) מסכמים את השנה בעליות של כ-5%-7%.

במבט קדימה, הורדות הריבית של בנק ישראל הניצבות על הפרק בשנה הקרובה צפויות לספק תמיכה לשוק האג"ח המקומי, בדומה לצפי בקשר לשוק המנייתי, כך שהמגמה ב-2026 באפיק האג"ח הממשלתי והקונצרני צפויה להמשיך את הכיוון החיובי של שנה הנוכחית, גם אם לא באותן עוצמות.

- הבורסה משיקה מדדי אג"ח חדשים: יותר פיזור ושליטה

- שוק העבודה האמריקאי ממשיך להיות יציב - הסיכוי להפחתת ריבית יורד

- המלצת המערכת: כל הכותרות 24/7

שנת 2025 בשוק האג"ח בתל-אביב נפתחה ברגל שמאל, עם המשך עליית תשואות מ-2024 והפסדים נוכח התארכות המלחמה, הורדת הדירוג של ישראל על-ידי סוכנויות הדירוג הזרות ועליית פרמיית הסיכון של ישראל.