איך להשקיע בימים האלה, למה חשוב לחזור לכללי ההשקעה של ג'ון בוגל ומה המגמה ב-S&P 500?

התובנות שכדאי לעגן בימים אלו ואיך נדע מה העתיד של השוק? כמה באמת אנחנו עצמאיים בבחירת המניות לתיק שלנו וכמה אנחנו חשופים לשני כוחות מזיקים: מניפולציות מידע מצד אחד ודפוסי מחשבה, קבלת החלטות ורגשות מזיקים אצלנו מצד שני. היום נדבר על הנושאים האלו בשילוב התייחסות למגמות העל בשווקים.

התמסרו לניתוח הטכני

לפני מעל שלושים שנה התחלתי את המסע שלי לעולם הניתוח הטכני. ב-1995 התחלתי לכתוב פעם בשבוע בגלובס. מאמרים נכתבו בכתב יד על פני שישה עמודים, נשלחו עם שליח למערכת ביום ראשון, עם גרפים מודפסים, ופורסמו ביום שלישי. שנים ארוכות StockCharts.com הוא האתר שאני עובד איתו. האתר התפתח עם השנים ובבד בבד שמר את כל הרשימות, הרעיונות וההרגלים שלי.

כאשר אני רוצה להתעדכן, אני פותח בראש ובראשונה את StockCharts.com. צורך מידע גולמי - שערים וגרפים ללא מילים שמועמסות עליו. רואה מה קורה למדדים, מה קורה למניות בתיקים שבניהולי, מה קורה למניות שאני כותב ניתוחים עליהן. מתוך המידע הטכני אני מנסה להבין את הסיפור של השוק וזה הסיפור שאני מספר גם לכם. במקביל, אני קורא ספרות מקצועית, מנהל שיחות עם קולגות, נוסע לסמינרים והרצאות ומתמקצע. עובדות - גרפים - התפתחות מקצועית. בלי רעשים מיותרים. זו ההצעה שלי לכם.

הפילוסופיה והמתודולוגיה של הניתוח הטכני מאפשרת לכם להוציא את עצמכם מהתמונה (ככל האפשר), להתמסר לכוחות שפועלים בשוק ולנטרל רעשים והשפעות חיצוניות. דאו אמר שישנם שלושה גלים: ראשי - למשקיעים לטווח הארוך, משני - למסחר ומקסום רווחים מתנודות השוק וזניח - רעש שצריך להתעלם ממנו. בואו תתחילו לנטרל את הזניח מחייכם כמשקיעים ובכלל. בדקו: איזה רעשים אתם עדיין צורכים והם רק מעמיסים על התודעה שלכם ללא תמורה ממשית?

- UBS: מדד S&P 500 צפוי לעלות כ-12% ב-2026

- מורגן סטנלי: ה-S&P 500 יגיע ל-7,800 ב-12 החודשים הקרובים

- המלצת המערכת: כל הכותרות 24/7

זו אחת ההחלטות שאתם יכולים לקחת מהתקופה: להעיף רעשים מהחיים ובהקשר שלנו - להתמסר לגלי השוק. לא לגלים הרגשיים שלכם או לגלים שמישהו מייצר בתודעתכם. אני מוכן לעשות אתכם את הצעדים וללמד שוב ושוב את יסודות הניתוח הטכני. לפעמים אני צריך לזכור שבצד הקוראים הוותיקים, שעוקבים אחרי כבר כמעט 30 שנה, ישנם חדשים וצעירים. תזכירו לי את זה ותשלחו שאלות להבהרה והעמקה.

התמסרו לקרנות הסל

ג׳ון בוגל הוא שם שאתם צריכים להכיר (להרחבה: 10 הכללים הפשוטים להשקעה של ג'ון בוגל, שאותו כינה באפט: "הגיבור שלי"). הוא המציא את קרנות הסל. הוא רצה להגן על כולנו משני דברים:1. העמלות והעלויות שתעשיית הפיננסים גובה מאיתנו והאינטרסים שלה שנמשיך לשלם את העמלות האלו.

2. העובדה שרוב המשקיעים לא מצליחים להניב תשואה גבוהה יותר ממדדי המניות.

השילוב בין קרנות סל לניתוח הטכני יעזור לכם גם לרכב על גלי השוק ולזהות נקודות כניסה ומסחר פוטנציאליות וגם לפזר את התיק ולהגן על עצמכם מסיכוני מניות בודדות. תתחילו בקרנות המדדיות הגדולות ואז לאט לאט תוסיפו לכם עוד קרנות מעניינות.

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

כך אתם מתמסרים לשני כוחות העל: הכוחות הכלכליים שדוחפים מניות למשקל גבוה במדדים כמו S&P500 ו - נאסד״ק 100 ולגלי השוק שמניעים את המדדים האלו.

שימו לב ל-10 המובילות של ה-S&P 500, הן 2% מהמניות במדד, אבל יותר מ-30% משווי השוק שלו. AAPL ובייחוד MSFT, META ,GOOG ו-AMZN ובתוספת ה-AI שמיוצגת על ידי NVDA הם ממשלת התודעה וזרימת הכסף בעולם. ברמה האישית אולי אנחנו צריכים להגן על עצמנו מפניהן. כמשקיעים, ה-S&P500 דואג שנישאר עם החזקים. אם יש איזה מניית אנדרדוג שלאט לאט תופסת מקום בזירה הכלכלית, המדד ישקף זאת. ישנם גם קריטריונים כלכליים להיכללות במדד וכמובן שאין רגשות בבחירת רשימת המניות.

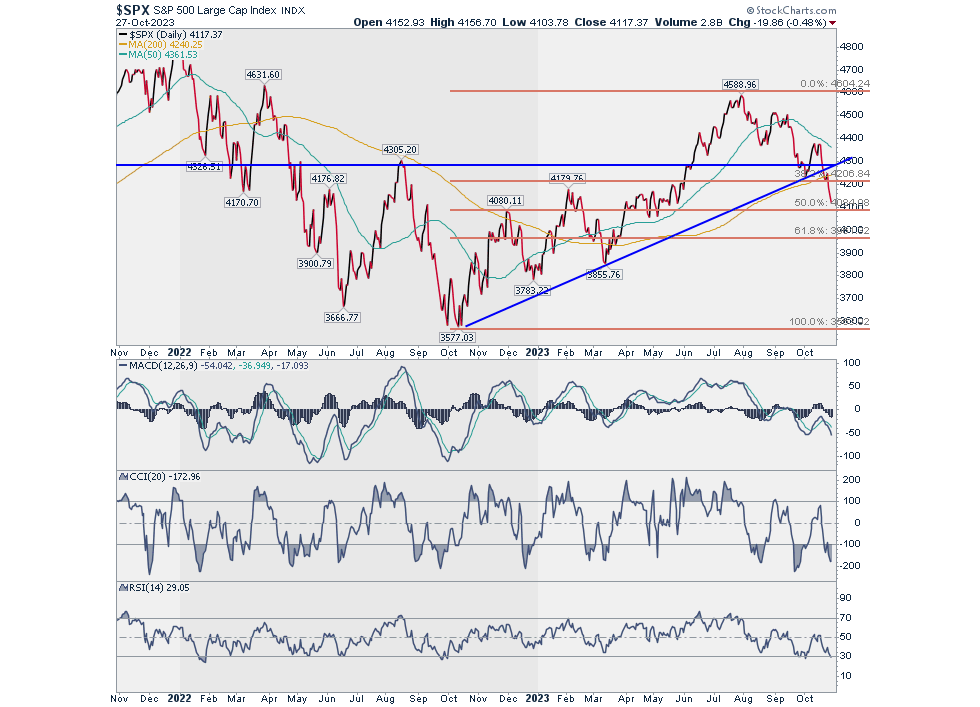

גלי השוק של ה-S&P 500

מבחינת גלי השוק, ה-S&P500 מוביל את התחזית הקודרת לגבי ההמשך. שבר קו מגמה עולה. שבר את תמיכת פיבונאצ׳י הראשונה ואת הממוצע ל-200 יום. נקודת האור היחידה על הגרף שלו היא האינדיקטורים הטכניים שנמצאים במצב שפל קיצוני.

נובמבר יביא בשורה?לחודש נובמבר יש פוטנציאל סטטיסטי להיות חודש התאוששות. לכך נוספת עובדת הכניסה לשנת הבחירות בארה״ב. ממשל ביידן הוכיח כאן אצלנו שהוא יודע לעשות מהלכים.

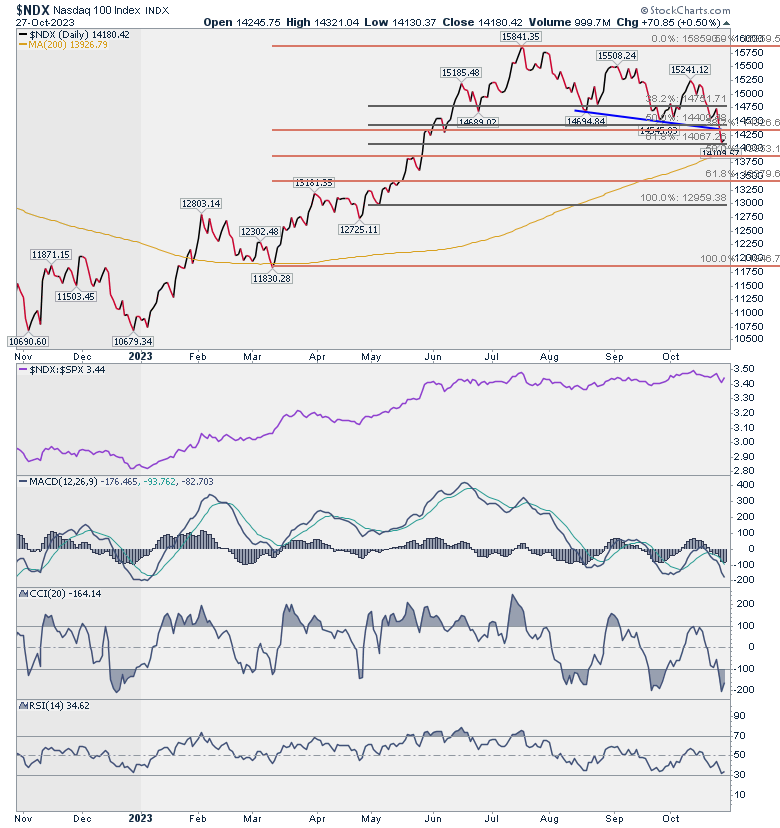

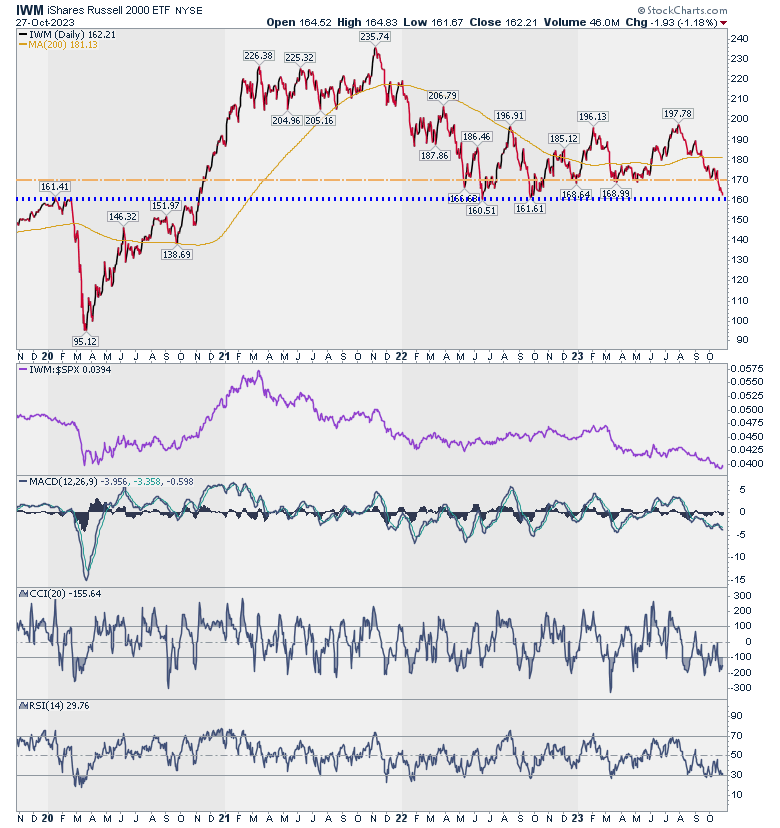

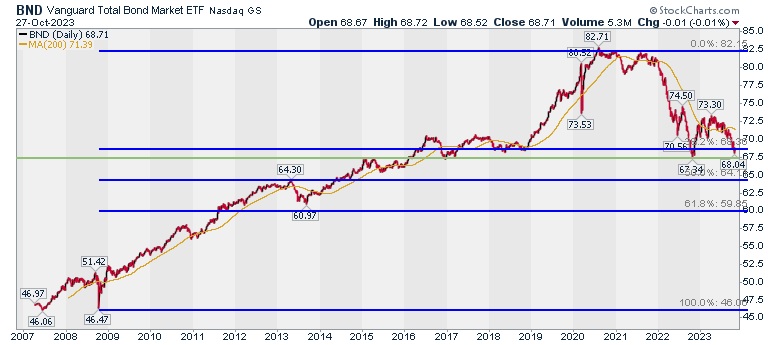

שלושת הגרפים שיכולים לאפשר לנו מעקב אחר מעבר מירידות לעליות הם של הנאסד״ק 100, ראסל 1000 ואגרות החוב. שם יש רמות תמיכה מהותיות.

נתחיל בנאסד״ק 100. שוב תסתכלו על רשימת 10 האחזקות המובילות. 10% ממספר המניות, 50 אחוז מהמשקל. גרפים אחרים מראים שהמגמה של מניות הערך היא החלשות. הטכנולוגיה והנאסד״ק 100 הם הכוח שיכול להביא את הבשורה לשוק.

המדד אומנם יצא למטה מהשרוול היורד אבל הוא מעל תמיכת פיבונאצ׳י גבוהה ומעל הממוצע ל - 200 יום. מהלך מתחת ל - 13900 (המקום שבו הממוצע נמצא כרגע), ילמד כי מגמת ירידה ארוכת טווח מתפתחת בשוק שכן מדד הנאסד״ק 100 יאשר את המהלך של ה-S&P500. מהלך מעל 14,500 יאפשר להתחיל לחשוב על בשורת נובמבר.

נמשיך לקרן הסל IWM שמייצגת מניות שמרכיבות את מדד הראסל 2000. מניות קטנות יותר שהיו שק חבטות של ירידות השבועות האחרונים. אלו המניות שאמורות להוביל את ״שמחת״ נובמבר - ינואר. שימו לב לרשימת 10 הראשונות. מכירים? פחות. קרן הרבה יותר מפוזרת שנותנת משקל לכוחות המשניים בכלכלה.

הקרן הגיעה אל רמת תמיכה מאד חשובה. 161.4. טכנית נקודת קניה. מהלך מתחת לרמה הזו ילמד על כניסה לגל יורד ארוך טווח ויוציא אל הפועל מכירת מזעור הפסד.

מכאן לקרן הסל לאגרות החוב הגדולה בעולם. BND מבית ואנגארד, החברה שייסד ג׳ון בוגל איתו התחלנו. הקרן מחזיקה מגוון עצום של אגרות חוב לטווח בינוני.

שימו לב שהיא עכשיו מעל אזור תמיכה. ירידה מתחת ל - 67 תלמד על קטסטרופה. מעל 67 זו נקודת קניה והבטחת תשואה של 5%, במגבלות שדיברנו עליהן ביום רביעי. להערכתי עליית התשואות תיבלם לתקופה הקרובה (נתון חיובי). עליה של BND מעל 68.8 תהיה סימן חיובי.

*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 9.Yyinon 31/10/2023 13:03הגב לתגובה זוהשתתפתי בשנת 1985.

- 8.לכל מי שצחקנעליי גרפי אלפי שקלים אין חכם מושג (ל"ת)איתן 30/10/2023 17:28הגב לתגובה זו

- 7.תודה, כתבה מעולה (ל"ת)t.elimeleh 30/10/2023 15:18הגב לתגובה זו

- 6.כשהוא יוצא 30/10/2023 14:33הגב לתגובה זוהשוק בדרך לנפילה חופשית

- 5.הפיזיקאית 30/10/2023 12:49הגב לתגובה זוה- "ניתוח" הטכני, או בשמו הנרדף "ניסיון לחזות את העתיד באופן בלתי מובהק באמצעות טכניקות סטטיסטיים לחובבים" ממשיך להוליך שולל לבבות פותים של משקיעים ינוקות. אינספור מאמרים מדעיים בתחום מימון הוכיחו שמדובר על "שיטה" - שאין לה כל יכולת ניבוי או הסקה, אך עדיין ממשיכים לספר בדותות אלה. רק בריאות לכולם.

- יי 01/11/2023 00:02הגב לתגובה זוצודקת

- תמיד ללכת 30/10/2023 17:51הגב לתגובה זו"הנבואה ניתנה לשוטים ולסגלים"

- 4.לא ניראה 30/10/2023 12:37הגב לתגובה זויודע יותר מכל אחד אחר,השפה ה"טכנית" היא סה"כ שפה

- 3.תודה רבה כתבה טובה (ל"ת)נתי 30/10/2023 12:06הגב לתגובה זו

- 2.אין על זיו סגל!!! (ל"ת)א.ש 30/10/2023 11:56הגב לתגובה זו

- יש 30/10/2023 17:52הגב לתגובה זוגורביץ'

- 1.תענוג לקרא את הניתוח של זיו סגל (ל"ת)עמי כהן 30/10/2023 11:16הגב לתגובה זו

- תענוג 30/10/2023 17:53הגב לתגובה זובהחלט

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

צילום: Jens Mahnke, Pexels

צילום: Jens Mahnke, Pexelsעלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

יצרנית שואבי האבק החכמים חברת iRobot הייתה כוכבת של ממש בוול סטריט מאז הנפיקה לפני 20 שנה ועד לפני כארבע שנים. אבל הצעת רכש של אמזון לחברה, שעוררה התנגדות בקרב פוליטיקאים, והמכסים של טראמפ שפגעו במכירות של כל החברות האמריקאיות בסין, הובילו אותה כעת עד פשיטת רגל. וגם: העתיד הוורוד שנשקף לטבע ואיזו עסקת ענק מבטיחה את המשך התמיכה האמריקאית בישראל

לאחר שכמעט כל המניות במדד ה-S&P - ליתר דיוק 97% או 484 חברות - פרסמו את תוצאות הרבעון השלישי של 2025, הסתבר שההכנסות עלו ב-8.2% - שיא של 12 רבעונים, הרווחים עלו ב-16.5% - שיא של 16 רבעונים, והרווחים הממוצעים הפתיעו בעלייה של 9.6% - שיא של 16 רבעונים. הקונצנזוס חוזה כעת שהעלייה בהכנסות וברווחים לשנת 2026 צפויה להיות חזקה מכפי שהעריכו, במיוחד מצד חברות מרכזי נתונים עם צבר הזמנות שהולך וגדל, חברת TSM מאיצה בניית מפעלים לשם כך.

זה באשר למיקרו. באשר למקרו, המצב אפילו טוב יותר. "זה עתה", כותב הוול סטריט ג'ורנל, "ראינו את הרבעון הטוב ביותר בשלוש השנים האחרונות מבחינת ההכנסות או בארבע שנים מבחינת הרווחים. הכלכלה האמריקאית ממשיכה להתגבר על זעזועי הסחר וההגירה של 2025, תוך שהיא לועגת לציפיות הרווחות להאטה או אפילו למיתון, ועוקפת מדינות מפותחות אחרות".

אבל התקשורת לא יכולה לסגת מאווירת הפסימיות שהיא מפמפמת, במיוחד מאז נכנס הנשיא טראמפ לבית הלבן. "סיבה אחת גדולה למצב (הטוב)", ממשיכה הכתבה, "היא שהאמריקאים, למרות התחזית הפסימית לגבי הכלכלה, למרות כעסם המתמשך על המחירים הגבוהים ואפילו על ההאטה בשוק העבודה, ממשיכים להוציא כסף. השקעות עסקיות עצומות במרכזי הנתונים ובפרויקטים אחרים שדרושים למרוץ הבינה המלאכותית גם הן מסייעות להגביר את צמיחת הכלכלה (ההשקעות בבינה מלאכותית וצריכת משקי בית היוו כמעט 70% מהצמיחה ברבעון השלישי). הכלכלה האמריקאית", מסכם המאמר, "לגלגה על רבות מהתחזיות הקשות מתחילת השנה, במיוחד מאז נכנס הנשיא טראמפ לתפקידו עם הבטחות גדולות להעלאת מכסים ולצמצום ההגירה".

מזה שנים אני חוזר וטוען שאסור למשקיעי המאה ה-21 לסמוך על כותרות ופרשנויות לצורך החלטות ההשקעה, כאשר המידע כולו נמצא בהישג יד ברשת. האמת? איני חושב שהפרשנים בתקשורת ישנו את קונספציית הפסימיות שבה הם לכודים, אבל טוב יעשה המשקיע אם תמיד ידבק בעובדות, הזמינות כולן ברשת, לפני שיפעל על סמך תחזיות המומחים.

- העלאת דירוג לטבע; מניית החברה בשיא של 8 שנים

- טבע מגישה בקשה ל‑FDA לזריקה חודשית לסכיזופרניה

- המלצת המערכת: כל הכותרות 24/7

עסקת הגז של שברון מבטיחה עוד השקעות אמריקאיות

שברון היא צאצאית ישירה של ענקית הנפט סטנדרד אויל ופעילה ב-180 ארצות. החברה נוסדה בקליפורניה ב-1870 וכעת היא עוברת לטקסס, בגלל עלויות, רגולציה ובעיקר מסיבות פוליטיות. זו אחת מחברות האנרגיה המשולבות המובילות בעולם. החברה מייצרת נפט גולמי וגז טבעי, מייצרת דלקים לתחבורה, חומרי סיכה, פטרו כימיקלים ותוספים, ומפתחת טכנולוגיות בכל תחומי העיסוק שלה. היא גם נכנסת לעסקי אנרגיה חדשים.