הפניקס הרוויחה 217 מיליון שקל ברבעון השני; תשואה על ההון של 9%

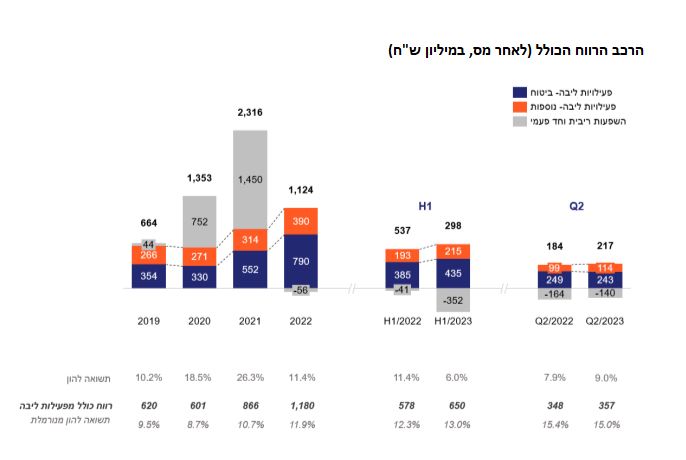

חברת הפניקס הפניקס -6.29% העוסקת בתחומי הביטוח, פרסמה כי הרווח הכולל ברבעון השני של השנה הסתכם ב-217 מיליון שקל לעומת 184 מיליון שקל אשתקד. עלייה של 18%, הנתון משקף תשואה על ההון בשיעור של 9%.

במחצית הראשונה של 2023 הסתכם הרווח הכולל לבעלי המניות לסך של 298 מיליון שקל, המשקף תשואה להון לבעלי המניות של 6% לעומת 537 מיליון שקל אשתקד, צניחה של 44%. בחברה מסבירים כי הירידה ברווח במחצית לעומת התקופה המקבילה אשתקד נובעת בעיקר מקיטון המרווח שבין העלייה בריבית והשפעות שוק ההון.

הרווח מפעילויות הליבה ברבעון השני של שנת 2023 הסתכם ב-357 מיליון שקל, המשקף תשואה על ההון של 15%. זאת בהשוואה ל-348 מיליון שקל בתקופה המקבילה אשתקד, עלייה של 2.5%.

הפניקס נפגעו בתוצאות כתוצאה מעליית הריבית. הרווח קוזז בהשפעה שלילית של 140 מיליון שקל ברבעון השני ושל 352 מיליון שקל במחצית הראשונה של השנה כתוצאה מעליית הריבית. הרווח מפעילויות הליבה גדל והסתכם במחצית הראשונה של 2023 ל-650 מיליון שקל בהשוואה לרווח של 578 מיליון שקל בתקופה המקבילה אשתקד, בעיקר הודות לגידול ברווח במגזר הביטוח הכללי.

החברה הכריזה על חלוקת דיבידנד בגין מחצית שנת 2023 בסך 120 מיליון שקל. ההון העצמי הסתכם בכ-10 מיליארד שקל, לאחר חלוקת דיבידנד בסך 177 מיליון שקל באפריל, 2023.

החברה רשמה עלייה של 4% מתחילת השנה ושל 1.4% ב-12 החודשים האחרונים למחיר של 38 שקלים למניה ושווי שוק של 9.6 מיליארד שקל.

מניית הפניקס בשנה האחרונה. נשארה באותו מקום.

סכום הנכסים המנוהלים בחברה עלה ל-417 מיליארד שקל לעומת 371 מיליארד שקל לסוף שנת 2022, אבל זה כמובן לא רק מצמיחה אורגנית אלא מהתוספת של פסגות ואפסילון שנרכשו השנה על ידי החברה.

במהלך הרבעון השני, סוכנות דירוג האשראי הבינלאומית Moody’s העניקה, לראשונה, דירוג אשראי בינלאומי A2 באופק יציב לחברת הפניקס ביטוח. הפניקס ביטוח הינה חברת הביטוח הראשונה בישראל הזוכה לדירוג בינלאומי מצד Moody’s.

יחסי הלימות ההון של חברת הבת הפניקס ביטוח נותרו גבוהים ומשקפים את יחס ההון ויתרות הנזילות. יחס כושר הפירעון (סולבנסי) מסתכם נכון ל-31.3.2023 ב-208% כולל הוראות מעבר לעומת 212% לסוף 2022, זאת לאחר חלוקה של כ-555 מיליון שקל כדיבידנד להפניקס אחזקות מתחילת השנה (כולל 350 מיליון שקל דיבידנד אשר הוכרז באוגוסט, 2023).

פגיעת הריבית בחברה לפי המצגת למשקיעים

מניית הפניקס בשנה האחרונה. נשארה באותו מקום.

סכום הנכסים המנוהלים בחברה עלה ל-417 מיליארד שקל לעומת 371 מיליארד שקל לסוף שנת 2022, אבל זה כמובן לא רק מצמיחה אורגנית אלא מהתוספת של פסגות ואפסילון שנרכשו השנה על ידי החברה.

במהלך הרבעון השני, סוכנות דירוג האשראי הבינלאומית Moody’s העניקה, לראשונה, דירוג אשראי בינלאומי A2 באופק יציב לחברת הפניקס ביטוח. הפניקס ביטוח הינה חברת הביטוח הראשונה בישראל הזוכה לדירוג בינלאומי מצד Moody’s.

יחסי הלימות ההון של חברת הבת הפניקס ביטוח נותרו גבוהים ומשקפים את יחס ההון ויתרות הנזילות. יחס כושר הפירעון (סולבנסי) מסתכם נכון ל-31.3.2023 ב-208% כולל הוראות מעבר לעומת 212% לסוף 2022, זאת לאחר חלוקה של כ-555 מיליון שקל כדיבידנד להפניקס אחזקות מתחילת השנה (כולל 350 מיליון שקל דיבידנד אשר הוכרז באוגוסט, 2023).

פגיעת הריבית בחברה לפי המצגת למשקיעים

מגזר ביטוח כללי (כולל את ענפי החבויות והרכוש)

הרווח הכולל לפני מס ברבעון השני של 2023 הסתכם ב- 97 מיליון שקל, וזאת בהשוואה להפסד כולל לפני מס בסך 92 מיליון שקל בתקופה המקבילה אשתקד. הרווח הכולל לפני מס במחצית הראשונה של 2023 הסתכם ב- 173 מיליון שקל, וזאת בהשוואה להפסד כולל לפני מס בסך 234 מיליון שקל בתקופה המקבילה אשתקד. בחברה מסבירים כי העלייה ברווחיות נובעת בעיקרה מגידול ברווח החיתומי בעיקר בביטוחי רכב. הפניקס מראה שיפור ביחס הנזק בענף רכב קסקו וזאת למרות הרעה בשכיחות גניבות הרכבים.

מגזר ביטוח בריאות (כולל ביטוח סיעודי, ביטוח הוצאות רפואיות, נסיעות לחו"ל, עובדים זרים)

ההפסד הכולל לפני מס ברבעון השני של 2023 הסתכם ב- 77 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 188 מיליון שקל בתקופה המקבילה אשתקד. הרווח הכולל לפני מס במחצית הראשונה של 2023 הסתכם ב- 73 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 843 מיליון שקל בתקופה המקבילה אשתקד. בחברה מסבירים הירידה ברווח נובעת בעיקר מהשפעה נמוכה יותר של שינוי בעקום הריבית חסרת הסיכון וירידה בפרמיית אי הנזילות בתקופה זו בהשוואה לתקופה המקבילה אשתקד.

מגזר ביטוח חיים וחיסכון

ההפסד הכולל לפני מס ברבעון השני של 2023 הסתכם ב- 6 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 314 מיליון שקל בתקופה המקבילה אשתקד. ההפסד הכולל לפני מס במחצית הראשונה של 2023 הסתכם ב- 83 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 478 מיליון שקל בתקופה המקבילה אשתקד. הירידה ברווח נובעת מהשפעה נמוכה יותר של המרווח שבין העלייה בריבית והשפעות שוק ההון בתקופה זו בהשוואה לתקופה המקבילה אשתקד. כמו כן יצוין כי לתאריך הדוח עומד "הבור" בדמי ניהול משתנים על 571 מיליון שקל (למועד פרסום הדוח 529 מיליון שקל).

מגזר גמל ופנסיה

הרווח הכולל לפני מס ברבעון השני של 2023 הסתכם ב- 40 מיליון שקל וזאת בהשוואה לרווח כולל לפני מס בסך 38 מיליון שקל בתקופה המקבילה אשתקד. הרווח הכולל לפני מס במחצית הראשונה של 2023 הסתכם ב- 60 מיליון שקל וזאת בהשוואה לרווח כולל לפני מס בסך 59 מיליון שקל בתקופה המקבילה אשתקד.

מגזר שירותים פיננסיים (כולל בין היתר את תוצאותיה של הפניקס בית השקעות, לשעבר אקסלנס)

הרווח הכולל לפני מס ברבעון השני של 2023 הסתכם ב- 60 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 124 מיליון שקל בתקופה המקבילה אשתקד. הרווח הכולל לפני מס במחצית הראשונה של 2023 הסתכם ב- 111 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 147 מיליון שקל בתקופה המקבילה אשתקד. הקיטון ברווח הושפע משיפור ברווח בפעילות חבר הבורסה בסך של 28 מיליון שקל ברבעון השני של שנת 2023 ו-46 מיליון שקל במחצית הראשונה של שנת 2023, לעומת תקופות מקבילות אשתקד אשר הושפע מרווח חד פעמי כתוצאה מעליה לשליטה בחברה מוחזקת.

מגזר סוכנויות הביטוח

הרווח הכולל לפני מס ברבעון השני של 2023 הסתכם ב- 82 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 95 מיליון שקל בתקופה המקבילה אשתקד. הרווח הכולל לפני מס במחצית הראשונה של 2023 הסתכם ב- 155 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 167 מיליון שקל בתקופה המקבילה אשתקד. הקיטון ברווח נובע מרווח חד פעמי אשר נרשם בתקופות אשתקד בסך 22 מיליון שקל כתוצאה מעליה לשליטה בחברה מוחזקת.

מגזר האשראי (כולל את פעילות גמא)

הרווח הכולל לפני מס ברבעון השני של 2023 הסתכם ב- 27 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 12 מיליון שקל בתקופה המקבילה אשתקד. הרווח הכולל לפני מס במחצית הראשונה של 2023 הסתכם ב- 55 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 24 מיליון שקל בתקופה המקבילה אשתקד. העלייה ברווח מפעילות בתקופת הדוח נובעת בעיקר משיפור במרווחי האשראי של חברת גמא וגידול בהיקף תיק האשראי.

מגזר רווחי הון אחר

הרווח הכולל לפני מס ברבעון השני של 2023 הסתכם ב-9 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 8 מיליון שקל בתקופה המקבילה אשתקד. הרווח הכולל לפני מס במחצית הראשונה של 2023 הסתכם ב-3 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 11 מיליון שקל בתקופה המקבילה אשתקד.

אייל בן סימון, מנכ"ל קבוצת הפניקס אמר כי "התוצאות הכספיות מושפעות מתנודתיות בשווקים, במיוחד בשוק ההון הישראלי, כאשר עד כה ברבעון השלישי של השנה מראה שוק ההון ביצועים טובים יותר. הישגי הקבוצה וחוזקה הפיננסי מאפשרים לנו לחלק הרבעון דיבידנד נוסף של 120 מיליון שקל לבעלי המניות, כ-40% מהרווח הכולל של הקבוצה במחצית הראשונה של השנה. הפניקס, כגוף פיננסים מהגדולים בישראל, ממוקד בהבטחת הצעת הערך הטובה ביותר ללקוחות וביצירת והצפת ערך עבור המשקיעים. ההשקעות שביצענו, בהרחבת היצע הפתרונות של הקבוצה, ביצירת חוויית לקוח גבוהה ובחתירה מתמדת למצוינות והישגיות אישית וקבוצתית הם שהופכים את הפניקס לחברה המובילה והמתקדמת מסוגה בישראל.

"אנו נמשיך להתמקד בצמיחה בפעילויות עם תשואה גבוהה להון ובניהול אקטיבי כדי למצות את עיקר ההזדמנויות העסקיות הקיימות. לאור השינויים בשוק ההון ברבעונים האחרונים ביחס למיצוי ההזדמנויות הצפויות, אנחנו פועלים אף לשפר את מבנה העלויות בכדי להמשיך להגדיל את היתרון התחרותי של הקבוצה. לקבוצת הפניקס מבנה הון חזק, רווחיות גבוהה ומעמד שוק מוביל שיאפשרו לקבוצה להמשיך ולפעול בהתאם לתוכנית האסטרטגית ולעמוד ביעדים העסקיים שהצבנו לטווח הבינוני. אני גאה על כך שחברת הבת הפניקס ביטוח הינה חברת הביטוח הגדולה הראשונה בישראל הזוכה לדירוג אשראי בינלאומי, דירוג A2 עם אופק יציב שניתן על ידי Moody’s. דירוג זה דומה לבנקים בישראל, ומציב את קבוצת הפניקס באותה קבוצת איכות עבור משקיעים זרים המזהים את הפוטנציאל שבסקטור הפיננסיים בישראל".

מגזר ביטוח כללי (כולל את ענפי החבויות והרכוש)

הרווח הכולל לפני מס ברבעון השני של 2023 הסתכם ב- 97 מיליון שקל, וזאת בהשוואה להפסד כולל לפני מס בסך 92 מיליון שקל בתקופה המקבילה אשתקד. הרווח הכולל לפני מס במחצית הראשונה של 2023 הסתכם ב- 173 מיליון שקל, וזאת בהשוואה להפסד כולל לפני מס בסך 234 מיליון שקל בתקופה המקבילה אשתקד. בחברה מסבירים כי העלייה ברווחיות נובעת בעיקרה מגידול ברווח החיתומי בעיקר בביטוחי רכב. הפניקס מראה שיפור ביחס הנזק בענף רכב קסקו וזאת למרות הרעה בשכיחות גניבות הרכבים.

מגזר ביטוח בריאות (כולל ביטוח סיעודי, ביטוח הוצאות רפואיות, נסיעות לחו"ל, עובדים זרים)

ההפסד הכולל לפני מס ברבעון השני של 2023 הסתכם ב- 77 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 188 מיליון שקל בתקופה המקבילה אשתקד. הרווח הכולל לפני מס במחצית הראשונה של 2023 הסתכם ב- 73 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 843 מיליון שקל בתקופה המקבילה אשתקד. בחברה מסבירים הירידה ברווח נובעת בעיקר מהשפעה נמוכה יותר של שינוי בעקום הריבית חסרת הסיכון וירידה בפרמיית אי הנזילות בתקופה זו בהשוואה לתקופה המקבילה אשתקד.

מגזר ביטוח חיים וחיסכון

ההפסד הכולל לפני מס ברבעון השני של 2023 הסתכם ב- 6 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 314 מיליון שקל בתקופה המקבילה אשתקד. ההפסד הכולל לפני מס במחצית הראשונה של 2023 הסתכם ב- 83 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 478 מיליון שקל בתקופה המקבילה אשתקד. הירידה ברווח נובעת מהשפעה נמוכה יותר של המרווח שבין העלייה בריבית והשפעות שוק ההון בתקופה זו בהשוואה לתקופה המקבילה אשתקד. כמו כן יצוין כי לתאריך הדוח עומד "הבור" בדמי ניהול משתנים על 571 מיליון שקל (למועד פרסום הדוח 529 מיליון שקל).

מגזר גמל ופנסיה

הרווח הכולל לפני מס ברבעון השני של 2023 הסתכם ב- 40 מיליון שקל וזאת בהשוואה לרווח כולל לפני מס בסך 38 מיליון שקל בתקופה המקבילה אשתקד. הרווח הכולל לפני מס במחצית הראשונה של 2023 הסתכם ב- 60 מיליון שקל וזאת בהשוואה לרווח כולל לפני מס בסך 59 מיליון שקל בתקופה המקבילה אשתקד.

מגזר שירותים פיננסיים (כולל בין היתר את תוצאותיה של הפניקס בית השקעות, לשעבר אקסלנס)

הרווח הכולל לפני מס ברבעון השני של 2023 הסתכם ב- 60 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 124 מיליון שקל בתקופה המקבילה אשתקד. הרווח הכולל לפני מס במחצית הראשונה של 2023 הסתכם ב- 111 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 147 מיליון שקל בתקופה המקבילה אשתקד. הקיטון ברווח הושפע משיפור ברווח בפעילות חבר הבורסה בסך של 28 מיליון שקל ברבעון השני של שנת 2023 ו-46 מיליון שקל במחצית הראשונה של שנת 2023, לעומת תקופות מקבילות אשתקד אשר הושפע מרווח חד פעמי כתוצאה מעליה לשליטה בחברה מוחזקת.

מגזר סוכנויות הביטוח

הרווח הכולל לפני מס ברבעון השני של 2023 הסתכם ב- 82 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 95 מיליון שקל בתקופה המקבילה אשתקד. הרווח הכולל לפני מס במחצית הראשונה של 2023 הסתכם ב- 155 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 167 מיליון שקל בתקופה המקבילה אשתקד. הקיטון ברווח נובע מרווח חד פעמי אשר נרשם בתקופות אשתקד בסך 22 מיליון שקל כתוצאה מעליה לשליטה בחברה מוחזקת.

מגזר האשראי (כולל את פעילות גמא)

הרווח הכולל לפני מס ברבעון השני של 2023 הסתכם ב- 27 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 12 מיליון שקל בתקופה המקבילה אשתקד. הרווח הכולל לפני מס במחצית הראשונה של 2023 הסתכם ב- 55 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 24 מיליון שקל בתקופה המקבילה אשתקד. העלייה ברווח מפעילות בתקופת הדוח נובעת בעיקר משיפור במרווחי האשראי של חברת גמא וגידול בהיקף תיק האשראי.

מגזר רווחי הון אחר

הרווח הכולל לפני מס ברבעון השני של 2023 הסתכם ב-9 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 8 מיליון שקל בתקופה המקבילה אשתקד. הרווח הכולל לפני מס במחצית הראשונה של 2023 הסתכם ב-3 מיליון שקל, וזאת בהשוואה לרווח כולל לפני מס בסך 11 מיליון שקל בתקופה המקבילה אשתקד.

אייל בן סימון, מנכ"ל קבוצת הפניקס אמר כי "התוצאות הכספיות מושפעות מתנודתיות בשווקים, במיוחד בשוק ההון הישראלי, כאשר עד כה ברבעון השלישי של השנה מראה שוק ההון ביצועים טובים יותר. הישגי הקבוצה וחוזקה הפיננסי מאפשרים לנו לחלק הרבעון דיבידנד נוסף של 120 מיליון שקל לבעלי המניות, כ-40% מהרווח הכולל של הקבוצה במחצית הראשונה של השנה. הפניקס, כגוף פיננסים מהגדולים בישראל, ממוקד בהבטחת הצעת הערך הטובה ביותר ללקוחות וביצירת והצפת ערך עבור המשקיעים. ההשקעות שביצענו, בהרחבת היצע הפתרונות של הקבוצה, ביצירת חוויית לקוח גבוהה ובחתירה מתמדת למצוינות והישגיות אישית וקבוצתית הם שהופכים את הפניקס לחברה המובילה והמתקדמת מסוגה בישראל.

"אנו נמשיך להתמקד בצמיחה בפעילויות עם תשואה גבוהה להון ובניהול אקטיבי כדי למצות את עיקר ההזדמנויות העסקיות הקיימות. לאור השינויים בשוק ההון ברבעונים האחרונים ביחס למיצוי ההזדמנויות הצפויות, אנחנו פועלים אף לשפר את מבנה העלויות בכדי להמשיך להגדיל את היתרון התחרותי של הקבוצה. לקבוצת הפניקס מבנה הון חזק, רווחיות גבוהה ומעמד שוק מוביל שיאפשרו לקבוצה להמשיך ולפעול בהתאם לתוכנית האסטרטגית ולעמוד ביעדים העסקיים שהצבנו לטווח הבינוני. אני גאה על כך שחברת הבת הפניקס ביטוח הינה חברת הביטוח הגדולה הראשונה בישראל הזוכה לדירוג אשראי בינלאומי, דירוג A2 עם אופק יציב שניתן על ידי Moody’s. דירוג זה דומה לבנקים בישראל, ומציב את קבוצת הפניקס באותה קבוצת איכות עבור משקיעים זרים המזהים את הפוטנציאל שבסקטור הפיננסיים בישראל".

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.