המודל הכלכלי שעבד בסין ב-40 השנים האחרונות נשבר ואין פתרון באופק

מאקרו: כשהצמיחה כבר לא מממנת את החוב המודל הסיני נקלע למשבר, בעוד הממשל הקומניסטי גורר רגליים. מאקרו: על פי המדד המכונה "מודל הפד'" שוק המניות הוא היקר ביותר ב-15 השנים האחרונות. מיקרו: למה לא לחקות (שוב) את באפט?

שלושה נושאים מעסיקים את השווקים השבוע – מפגש הנגידים בג'קסון הול השבוע ובעיקר הנאום הצפוי של נשיא הפד' ג'רום פאוול, תשואות אגרות החוב הממשלתיות שממשיכות לטפס, וההידרדרות המהירה בסין.

מאקרו: ועידת הנגידים - שוב כולם מחכים לפאוול

יש כאלה המצפים מפאוול לזרוק לשוק איזה שהיא עצם כדי לבלום את מגמת הירידה שנרשמה בשבועות האחרונים. להערכתנו זה לא יקרה ופאוול לא יגיד שום דבר בעל משמעות מיוחדת, או כמו שכתבה הכלכלנית קלאודיה סאם: "פאוול ישאף להיות הכי משעמם שבן אנוש מסוגל להיות". הוא יחזור על המסרים שנאמרו במסיבת העיתונאים האחרונה ובתמלולי שיחות ועידת השוק הפתוח (FOMC) ותו לא. אין לו שום צורך לסנדל את עצמו עם אמירות החלטיות מדי ממש לפני החלטת הריבית הבאה בספטמבר, וכשעוד נתונים חשובים צפויים להתפרסם בדרך כמו נתוני התעסוקה או מדד אוגוסט.

> השקת דירוג החברות של ביזפורטל וגם: מי יהיו הענקיות הישראליות הבאות והאם אפשר להשקיע בהן כבר עכשיו? - הירשמו לוועידה הכלכלית של ביזפורטל בה ישתתפו מומחי ההשקעות הגדולים בארץ.

מאקרו: תשואות אגרות החוב - האם שוק המניות יקר מדי?

כתבנו בשבוע שעבר על עליית תשואות אגרות החוב והסכנה שהן מהוות לשוק המניות. עוד נתון שממחיש את ההשפעה ההדדית הזו הוא הפער בין תשואות אגרות החוב לעשר שנים וממוצע הדיבידנד ב-SP500. על פי המדד הזה, שנקרא גם "מודל הפד'" ומשמש להערכה עד כמה שוק המניות יקר, הפער לטובת תשואות האגרות הוא הרחב ביותר מאז 2007, או, במילים אחרות, השוק כעת הוא היקר ביותר ב-15 השנים האחרונות.

- טראמפ מתקרב להכרעה על יו״ר הפד הבא ודורש ריבית נמוכה בהרבה

- פאוול: "אין מסלול נטול סיכון" - הפד מוריד ריבית אך מאותת על עצירה אפשרית

- המלצת המערכת: כל הכותרות 24/7

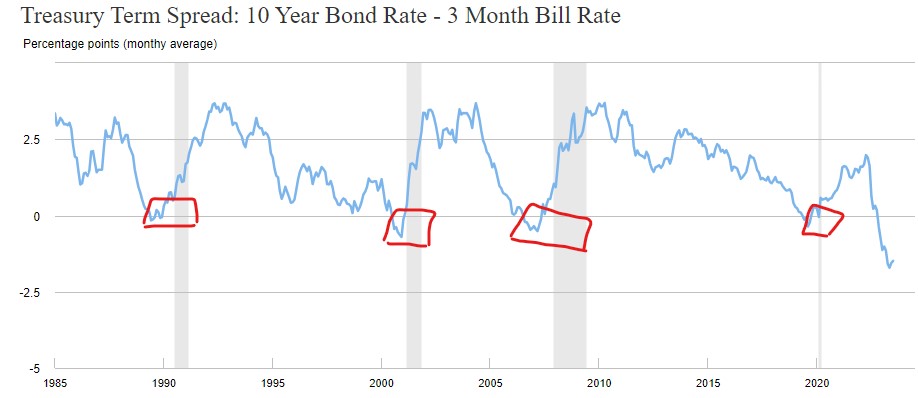

נקודה מעניינת נוספת היא שהיפוך העקום מתחיל לנוע לקראת התיישרות וחזרה לנורמליות כתוצאה מכך שעליית התשואות בטווח הארוך חזקה יותר מאשר בטווח הקצר. כעת הקו נע בצורה לא אחידה. תשואות אגרות החוב ל-20 שנה גבוהות יותר מאלו ל-5 שנים אך עדיין נמוכות יותר מ-3 ו-2 שנים.

בעוד העקומה נעה לקראת צורה נורמלית יותר (תשואות גבוהות יותר בטווח הארוך מאשר בטווח הקצר), ייתכן שאנו מגיעים לנקודת המבחן בשאלה האם יווצר מיתון בסופו של דבר או לא. נזכיר שבדרך כלל היפוך העקומה הוא סימן מקדים למיתון, שמגיע לאחר שהעקומה מתיישרת ולא בעודה הפוכה. אנו קרובים, אם כן, לנקודת הזמן בה תתקבל תשובה לשאלה האם מדובר באנמוליה והמיתון לא יגיע למרות ההיפוך או שבסופו של דבר ההיסטוריה תחזור על עצמה.

(שימו לב בגרף לקשר בין הנקודה בה ההפרש יורד מקו האפס, כלומר ישנו היפוך עקום, לבין השטח האפור שמעיד על מיתון).

מאקרו: סין - המודל שבור ואין תחליף באופק

הנתונים המגיעים מסין מדאיגים ביותר. תחזיות הצמיחה במעצמה האסייתית נחתכים בחדות מדי שבוע. בעוד הנתון האחרון (נכון ל-16 לאוגוסט) של שלוחת הפד' באטלנטה שמודד את מצב הצמיחה העכשווי בארצות הברית (GDPNow) מצביע על נתונים דימיוניים של 5.8%!, התחזיות על סין מדברות על ירידה בצמיחה אל מתחת ל-5%. בקרדיט סוויס פרסמו נייר עמדה על סין לפיו שום דבר מהותי לא השתנה, ולמרות הקשיים האמיתיים שסין מתמודדת איתם, אין הצדקה לשינוי דרסטי בתחזיות תוך שנתיות, ולכן השאירו את תחזית הצמיחה על 5.1%. תחזיות אחרות פסימיות בהרבה, בעיקר בטווח הארוך יותר מהשנה הקרובה. קרן המטבע העולמית צופה צמיחה של פחות מ-4% בשנים הבאות, וישנן גם תחזיות לצמיחה של כ-2% בלבד לקראת 2030.

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

בוול סטריט ג'ורנל התפרסם השבוע מאמר שכותרתו "הבום הכלכלי הסיני של 40 השנים האחרונות נגמר. מה הלאה?". במאמר טוענים לינגלינג ווי וסטלה ייפאן שיה שהמודל הכלכלי שעבד עבור הסינים בארבעים השנים האחרונות פשוט לא רלוונטי יותר ולא מצליח לתדלק את הצמיחה הגבוהה שאיפיינה את המדינה, ואף מכניס אותה לבורות מהם תתקשה לצאת.

המודל הסיני: צמיחה באמצעות חוב

במשך שנים התבססה סין על השקעות ענק במפעלים ופרויקטי תשתית ומגורים. המימון הגיע באמצעות הלוואות הן מצד הממשל המרכזי והן מצד ממשלי המחוזות השונים והסקטור הפרטי. ההשקעות האלו הניעו ייצור שהוביל לייצוא הולך וגדל, אורבניזציה מואצת ויציאה של אוכלוסייות שלמות מהעוני הקיצוני בו היו שרויים, ובסופו של דבר הובילו לצמיחה גבוהה, לא פעם דו ספרתית. כל אלו הזרימו כסף רב למדינה שאיפשר המשך לקיחת הלוואות והשקעה נוספת גדולה יותר, ועוד פרויקטי ענק המוקמים במהירות הבזק. המודל הזה, חשוב לציין, מלבד העובדה ששיפר את רמת חייהם של מאות מיליוני סינים וחילץ אותם מהעוני הקיצוני שאיפיין את המדינה, גם הפך את סין למעצמה עולמית מבחינה כלכלית, פוליטית, ספורטיבית, תרבותית ועוד, עם יומרות להחליף את ארצות הברית ככלכלה המובילה והדומיננטית בעולם, ובסופו של דבר גם הגדולה ביותר.

נגמרו ההשקעות

מה שעבד היטב בעבר פחות עובד כעת. סין טובעת בחובות ועם פחות ופחות יעדים הגיוניים להשקעה חדשה, וגלגלי הצמיחה נתקלו במחסום בלתי עביר. יש ברחבי סין יותר מדי פילים לבנים – החל מגורדי שחקים שוממים, שדות התעופה שרואים פחות פעילות מהתחנה המרכזית במושב נידח בדרום ועד שכונות מגורים שלמות עם קירות מתקלפים שלא ראו דייר מעולם. פשוט לא כל כך נותר במה להשקיע כשההשקעות הקודמות מעלות אבק ולא נותנות תשואה.

למרות זאת האסימון עוד לא נפל בקרב יותר מדי קובעי מדיניות, וחלק מהממשלות המקומיות ממשיכות ללוות ולבנות, ללוות ולהשקיע, במה שנראה כטריק היחידי בספר שהם מכירים להמרצת הכלכלה. זה פחות ופחות עובד, ויוצר בעיות יותר ויותר גדולות. בינתיים החוב צומח לרמות בהן כבר לא ניתן להתעלם ממנו, ומתחילות לצוץ פשיטות רגל, לפחות בשוק הפרטי או הסמי ממשלתי, כפי שקרה השבוע עם ענקית הבניה הסינית אוורגרנד גרופ – מפתחת הנכסים השניה בגודלה במדינה.

לא רק ש"בנק המטרות" של ההשקעות הסיני הולך ומתרוקן במהירות, גם מבט אל מחלקות היולדות בבתי החולים הסיניים לא מעורר אופטימיות בנוגע לכדאיות ההשקעות למען דור ההמשך. הסינים פשוט מסרבים להביא ילדים לעולם והדמוגרפיה פועלת לרעת הסינים עם אוכלוסייה מצטמקת וציבור שמזדקן ויוצא משוק העבודה (והצריכה).

סין אמורה בשלב מסוים לעבור מכלכלה מונעת ייצור וייצוא לכלכלה מונעת צריכה. הסיכויים שזה יקרה עם המגמות הדמוגרפיות הנוכחיות פשוט נמוגים. כבר כעת ההשקעות מהוות 44% מהתוצר הסיני לעומת כ-20% בארצות הברית ופחות מ-30% בממוצע העולמי. "השקעות" נשמע כמו דבר טוב. השקעות שלא מספקות תשואה, לעומת זאת, נשמע כמו חברת סטארט אפ טכנולוגית בשנת 2021 יותר מאשר כמו מדיניות כלכלית ברת קיימא – זה מרשים בהתחלה וזה מתרסק בהמשך. בתחילת הבום הכלכלי הסיני בסוף שנות ה-70 החוב עלה במהירות אבל הצמיחה המהירה אף יותר חיפתה על כך והחוב כאחוז מהתוצר לא יצא מפרופורציות. המשוואה הזו הפסיקה לעבוד כשהחוב ממשיך לטפס, והצמיחה כבר לא.

נציין גם במשפט אחד את הגורם השלישי שמשפיע לרעה על הסינים והוא המתיחות מול ארצות הברית שפוגעת בהשקעות, בייצור ובסחר. כל אלו מנבאים שסין תכשל בהשגת היעד הרשמי של הכפלת התוצר עד 2035 ולעולם לא תצליח לעבור את ארצות הברית ככלכלה הגדולה בעולם (לפחות לא בטווח הנראה לעין).

שלושת האתגרים הגדולים של סין – מיצוי אפשרויות צמיחה, דמוגרפיה חלשה וחיכוך מול ארצות הברית והמערב – היו ידועים מזה זמן, אך לאחרונה נראה שמגיעה סוג של הידרדרות מהירה מהצפוי. נתוני הייצור, הצריכה והצמיחה פשוט לא עומדים ביעדים ומפספסים בצורה משמעותית את התחזיות ואת המטרות של הממשל הסיני, ונראה שמשהו באמת נשבר לאחרונה.

בינתיים הממשל לא ממש מגיב

לנוכח המציאות הזו קצת מוזרה התגובה הנרפית יחסית של הממשל. הוא אמנם הוריד במקצת את הריבית ומכריז על תמריצים מינורים כאלה ואחרים אך לא ניתן לזהות תחושת דחיפות או איזה שהוא שינוי דראסטי במדיניות. האם הממשל פשוט נתקף בשיתוק או חוסר אונים, או שמא הנתונים לא נתפסים בביג'ינג בצורה גרועה כל כך כפי שהם נראים מבחוץ. מזה שנים הנתונים המגיעים מן המדינה הטוטליטרית נחשדים כמהונדסים לפי האינטרסים של הממשל, ואולי נתוני האמת שעומדים בפני מקבלי ההחלטות מצביעים על כיון אחר מזה שמשדרים הנתונים הרשמיים. התגובה הרשמית של סין היא כמובן הכחשה: "פוליטקאים מערבים מסוימים וכלי התקשורת הגזימו ופמפמו את הקשיים הנוכחיים של התאוששות הכלכלה הסינית לאחר הקורונה. העובדות יוכיחו שהם טועים" נמסר מטעם שר החוץ הסיני בשבוע שעבר.

לנוכח הקשיים האלו יותר ויותר כלכלנים מדברים על "יפניזציה" של סין. כזכור, יפן חוותה עשורים של צמיחה מאוצת שגרמה לה אף לאיים (מבחינה כלכלית) על ההגמוניה האמריקאית, ואז, בשנות ה-90, נתקלה בקיר ברזל לנוכח מיצוי אפשרויות הצמיחה ודמוגרפיה בעייתית, ושקעה בסטגנציה ארוכת שנים. מעניין שגם ביפן היה עודף השקעה בתשתיות קצת לפני סוף תקופת הצמיחה, במה שהיה אז ניסיון לתמרץ את הכלכלה ובפועל הוביל להשקעת יתר שלא הביאה את הצמיחה המקווה, ממש כפי שקורה כיום בסין.

ההבדל המשמעותי ביותר הוא שיפן נכנסה למשבר כאחת המדינות העשירות בעולם גם ברמת הפרט, בעוד סין, למרות שהיא מהכלכלות הגדולות בעולם, מבחינת רמת החיים הממוצעת והתוצר לנפש עדיין נחשבת כמדינת עולם שלישי. האם כניסה לסוג של מיתון (במונחי צמיחה סינים) לאחר אי השקט הפוליטי בעקבות מדינית הסגרים בקורונה ולנוכח רמת החיים הנמוכה תביא לאי יציבות פוליטית ותסכן את המשטר הקומוניסטי במדינה? קשה להניח, אך ייתכן שבסופו של דבר הוא יביא לרפורמות מסוימות ואולי אף להחלשת שלטונו הבלתי מוגבל של המנהיג הסיני רב העוצמה שי ג'ינפינג. החלשה של שלטון דיקטוטרי יכול להוביל לשתי תוצאות הופכיות. ייתכן שהמנהיג יחפש אויב מבחוץ להפנות את זעם ההמונים מה שעלול להוביל למדיניות הרת אסון בטיוואן. ייתכן, עם זאת, שהוא יבין את מגבלות הכוח ודווקא ימתן את התנהלותו במדיניות החוץ וגם במדיניות הפנים. נתפלל כולנו לטובת העולם כולו שהוא יבחר בדרך השניה.

כדי להיחלץ מהמשבר באמת נדרש שינוי מדיניות משמעותי מצד הממשל הסיני, שלא לומר שינוי המודל הכלכלי כולו עליו מתבססת הכלכלה הסינית, שיכלול גם החלטות כואבות שהממשל לא רוצה או לא מסוגל לקבל כעת כמו קיצוץ השקעות וחוב. המשך הקשיים בכלכלה השניה בגודלה בעולם עלול להיות בעל משמעויות גלובליות אדירות, ולשבור הרבה מודלים כלכליים של חברות ואף מדינות שלמות שקשורות בקשר הדוק לכלכלה הסינית או אף להוביל לאי יציבות פוליטית גלובלית.

מיקרו – וורן באפט חושב שהסקטור הזה נהיה מעניין

לאחרונה התפרסמו שינויי האחזקות של חברת ברקשייר האת'וואי ברבעון השני והציבור נחשף לסקטור חדש בו מתעניינים ככל הנראה אשפי ההשקעות וורן באפט וצארלי מאנגר (ייתכן, עם זאת, שההשקעה לא בוצעה ישירות על ידם אלא על ידי אחד ממנהלי ההשקעות האחרים בחברה שכן מדובר בסכום קטן יחסית להיקף ההשקעות של ברקשייר). החברה השקיעה יותר מ-800 מיליון דולר בשלוש חברות בניה בארצות הברית. מי שעדיין מאמין בכישורי זיהוי ההזדמנויות בחירת המניות של המאסטר יכול פשוט לקנות אף הוא את שלוש החברות הללו – D.R. HORTON INC , LENNAR CORP CL A ו- NVR INC

- 2.20 שנים פורסם כל שנה צמיחה של 6.7% חחחחחחחחחחחח (ל"ת)רק תזכורת .... 23/08/2023 13:05הגב לתגובה זו

- 1.טל הכל לונג סין בוודאי הכל בפנים והשוק האמריקאי יק 23/08/2023 12:07הגב לתגובה זוטל הכל לונג סין בוודאי הכל בפנים והשוק האמריקאי יקרה הלא ופלא נחיתה רכה עם אינפלציה נמוכה לא חשבת על האפשרות הזאת אף אחד לא חשב

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

צילום: Jens Mahnke, Pexels

צילום: Jens Mahnke, Pexelsעלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

יצרנית שואבי האבק החכמים חברת iRobot הייתה כוכבת של ממש בוול סטריט מאז הנפיקה לפני 20 שנה ועד לפני כארבע שנים. אבל הצעת רכש של אמזון לחברה, שעוררה התנגדות בקרב פוליטיקאים, והמכסים של טראמפ שפגעו במכירות של כל החברות האמריקאיות בסין, הובילו אותה כעת עד פשיטת רגל. וגם: העתיד הוורוד שנשקף לטבע ואיזו עסקת ענק מבטיחה את המשך התמיכה האמריקאית בישראל

לאחר שכמעט כל המניות במדד ה-S&P - ליתר דיוק 97% או 484 חברות - פרסמו את תוצאות הרבעון השלישי של 2025, הסתבר שההכנסות עלו ב-8.2% - שיא של 12 רבעונים, הרווחים עלו ב-16.5% - שיא של 16 רבעונים, והרווחים הממוצעים הפתיעו בעלייה של 9.6% - שיא של 16 רבעונים. הקונצנזוס חוזה כעת שהעלייה בהכנסות וברווחים לשנת 2026 צפויה להיות חזקה מכפי שהעריכו, במיוחד מצד חברות מרכזי נתונים עם צבר הזמנות שהולך וגדל, חברת TSM מאיצה בניית מפעלים לשם כך.

זה באשר למיקרו. באשר למקרו, המצב אפילו טוב יותר. "זה עתה", כותב הוול סטריט ג'ורנל, "ראינו את הרבעון הטוב ביותר בשלוש השנים האחרונות מבחינת ההכנסות או בארבע שנים מבחינת הרווחים. הכלכלה האמריקאית ממשיכה להתגבר על זעזועי הסחר וההגירה של 2025, תוך שהיא לועגת לציפיות הרווחות להאטה או אפילו למיתון, ועוקפת מדינות מפותחות אחרות".

אבל התקשורת לא יכולה לסגת מאווירת הפסימיות שהיא מפמפמת, במיוחד מאז נכנס הנשיא טראמפ לבית הלבן. "סיבה אחת גדולה למצב (הטוב)", ממשיכה הכתבה, "היא שהאמריקאים, למרות התחזית הפסימית לגבי הכלכלה, למרות כעסם המתמשך על המחירים הגבוהים ואפילו על ההאטה בשוק העבודה, ממשיכים להוציא כסף. השקעות עסקיות עצומות במרכזי הנתונים ובפרויקטים אחרים שדרושים למרוץ הבינה המלאכותית גם הן מסייעות להגביר את צמיחת הכלכלה (ההשקעות בבינה מלאכותית וצריכת משקי בית היוו כמעט 70% מהצמיחה ברבעון השלישי). הכלכלה האמריקאית", מסכם המאמר, "לגלגה על רבות מהתחזיות הקשות מתחילת השנה, במיוחד מאז נכנס הנשיא טראמפ לתפקידו עם הבטחות גדולות להעלאת מכסים ולצמצום ההגירה".

מזה שנים אני חוזר וטוען שאסור למשקיעי המאה ה-21 לסמוך על כותרות ופרשנויות לצורך החלטות ההשקעה, כאשר המידע כולו נמצא בהישג יד ברשת. האמת? איני חושב שהפרשנים בתקשורת ישנו את קונספציית הפסימיות שבה הם לכודים, אבל טוב יעשה המשקיע אם תמיד ידבק בעובדות, הזמינות כולן ברשת, לפני שיפעל על סמך תחזיות המומחים.

- העלאת דירוג לטבע; מניית החברה בשיא של 8 שנים

- טבע מגישה בקשה ל‑FDA לזריקה חודשית לסכיזופרניה

- המלצת המערכת: כל הכותרות 24/7

עסקת הגז של שברון מבטיחה עוד השקעות אמריקאיות

שברון היא צאצאית ישירה של ענקית הנפט סטנדרד אויל ופעילה ב-180 ארצות. החברה נוסדה בקליפורניה ב-1870 וכעת היא עוברת לטקסס, בגלל עלויות, רגולציה ובעיקר מסיבות פוליטיות. זו אחת מחברות האנרגיה המשולבות המובילות בעולם. החברה מייצרת נפט גולמי וגז טבעי, מייצרת דלקים לתחבורה, חומרי סיכה, פטרו כימיקלים ותוספים, ומפתחת טכנולוגיות בכל תחומי העיסוק שלה. היא גם נכנסת לעסקי אנרגיה חדשים.