איך משה לארי מרוויח מיליון שקל יותר משאר מנכ"לי הבנקים?

מנכ"ל בנק הוא אדם מכובד, הוא אחראי על הכספים של אזרחי ישראל ומגיע לו להשתכר שכר נאה. אתם גם רוצים שאת החברות הגדולות ביותר בישראל ינהלו המנהלים המוכשרים ביותר. נכון שבנק זה עסק די פשוט בסופו של דבר (שומרים על הכסף של הציבור, נותנים ריבית נמוכה לציבור ומשתמשים בכסף כדי לקחת ריבית גבוהה יותר לאנשים שצריכים הלוואה) אבל האחריות על כתפי מנהלי הבנקים גדולה ולכן גם ראוי שיקבלו שכר גבוה.

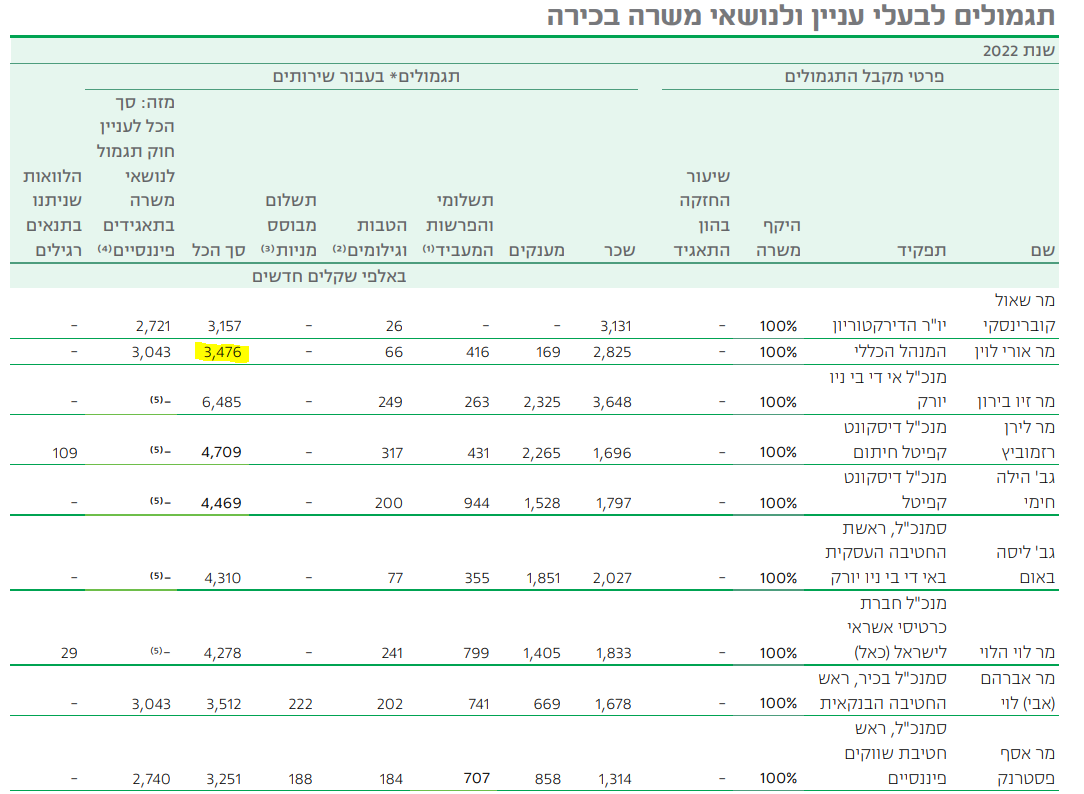

אבל חברי הכנסת של עמישראל החליטו שזה לא יפה שהשכר של מנהלי הבנקים יהיה גבוה מאוד ביחס לשאר הציבור והם הגבילו אותו - בחוק. למה? כובע. זה חוק פופוליסטי שבגללו נוצרה מציאות עקומה - מנהלי חברות קטנות מרוויחים פי 3 ממנהלי הבנקים. עקום אבל זה מה שעשו חברי הכנסת (הנה עוד כמה דוגמאות לחשיבה עקומה של חברי כנסת בהקשרים כלכליים). והנה דוגמה לחברת חיתום (לרוב הציבור אין מושג מה זה ולכן זה לא מעניין את חברי הכנסת) שהמנהלים שלה מרוויחים גם הם הרבה יותר מאשר מנהלי הבנקים.

בכל מקרה, חברי הכנסת הגבילו את השכר ל-2.5 מיליון שקל (נכון להיום ההגבלה האפקטיבית היא כ-3.5 מיליון שקל, עלות מעביד אחרי הפרשות ועליית מדד המחירים לצרכן), או פי 35 מהשכר של העובד הכי זוטר.

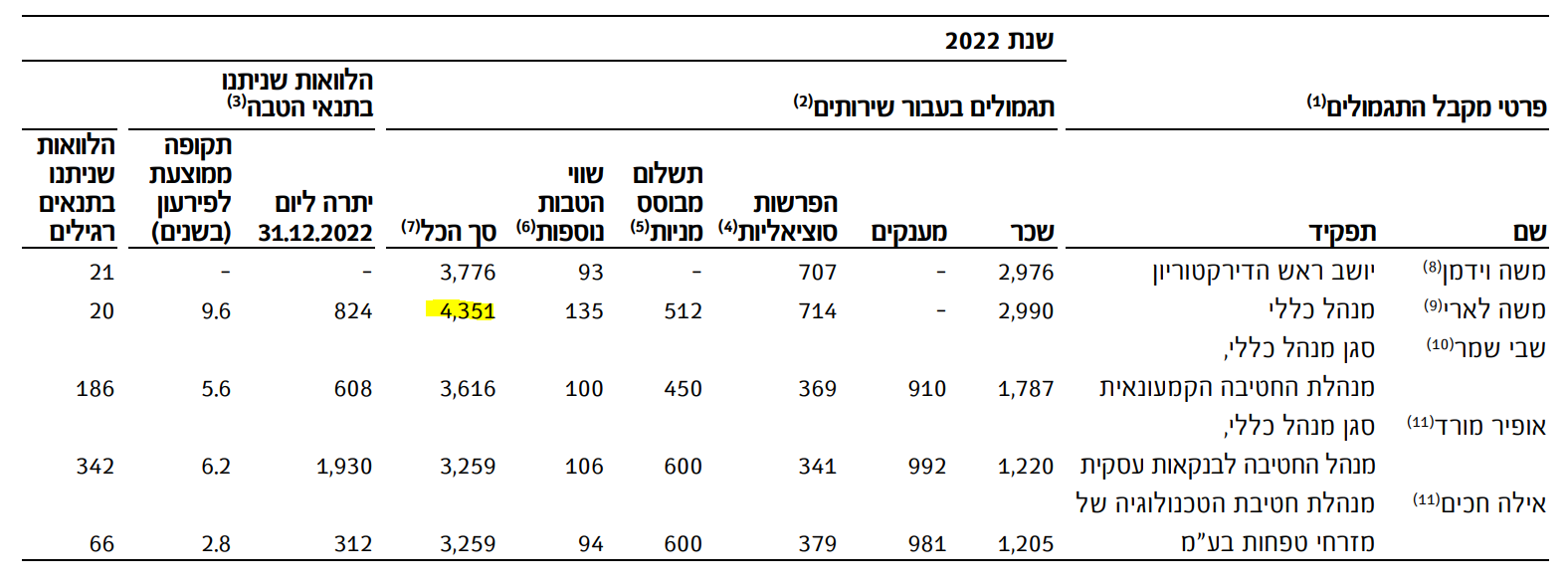

אבל בעוד כל מנכ"לי הבנקים האחרים מצייתים להנחייה על המגבלה של 3.5 מיליון שקל ומקבלים בפועל תגמול שנתי (שכר) של 3.4-3.6 מיליון שקל התגמול השנתי של משה לארי, מנכ"ל בנק מזרחי טפחות, מגיע ל-4.4 מיליון שקל. כך, התגמול השנתי שלו עמד בשנת 2022 על 4.35 מיליון שקל ובשנת 2021 הוא עמד על 4.05 מיליון שקל.

- תמורת 235 מיליון שקל: הראל תרכוש עוד 5% אחוז מתדהר

- הראל מצמידה לתדהר תג מחיר של 3.9 מיליארד שקל; רוכשת 10% מחברת הנדל"ן

- המלצת המערכת: כל הכותרות 24/7

השכר של משה לארי, מנכ"ל בנק מזרחי טפחות, מקור: דוחות הבנק

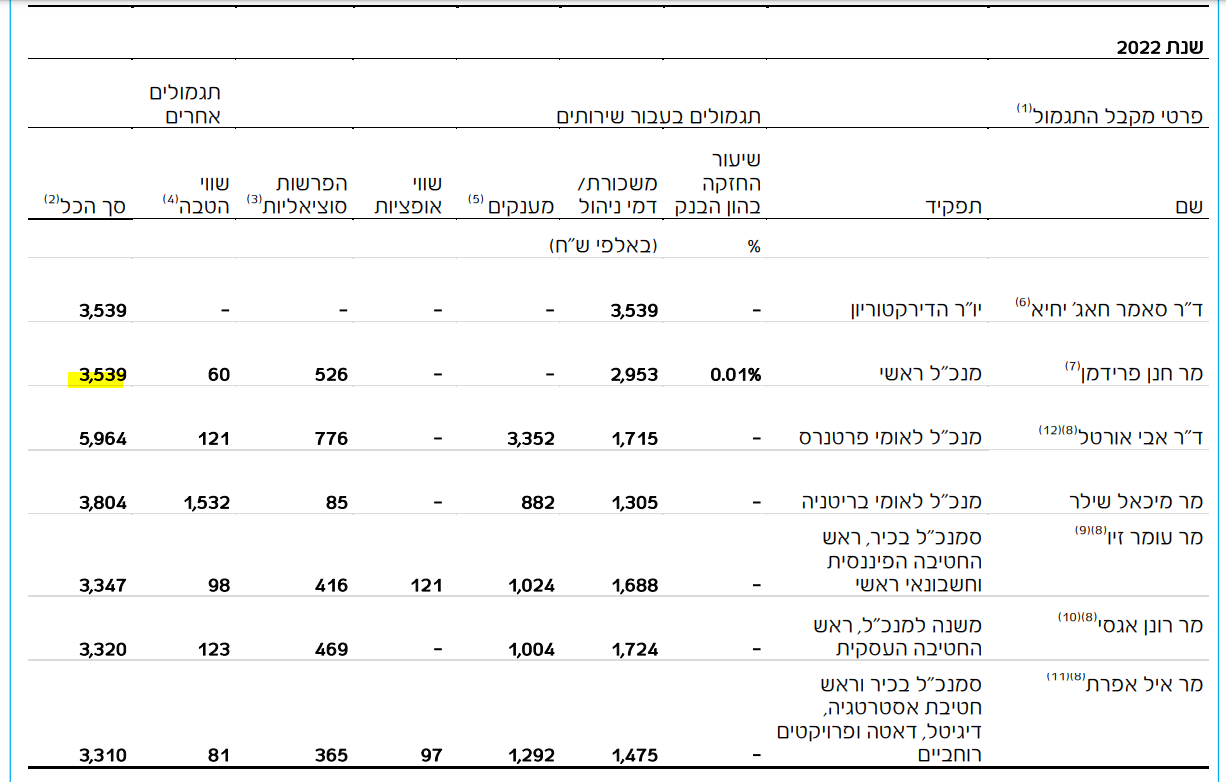

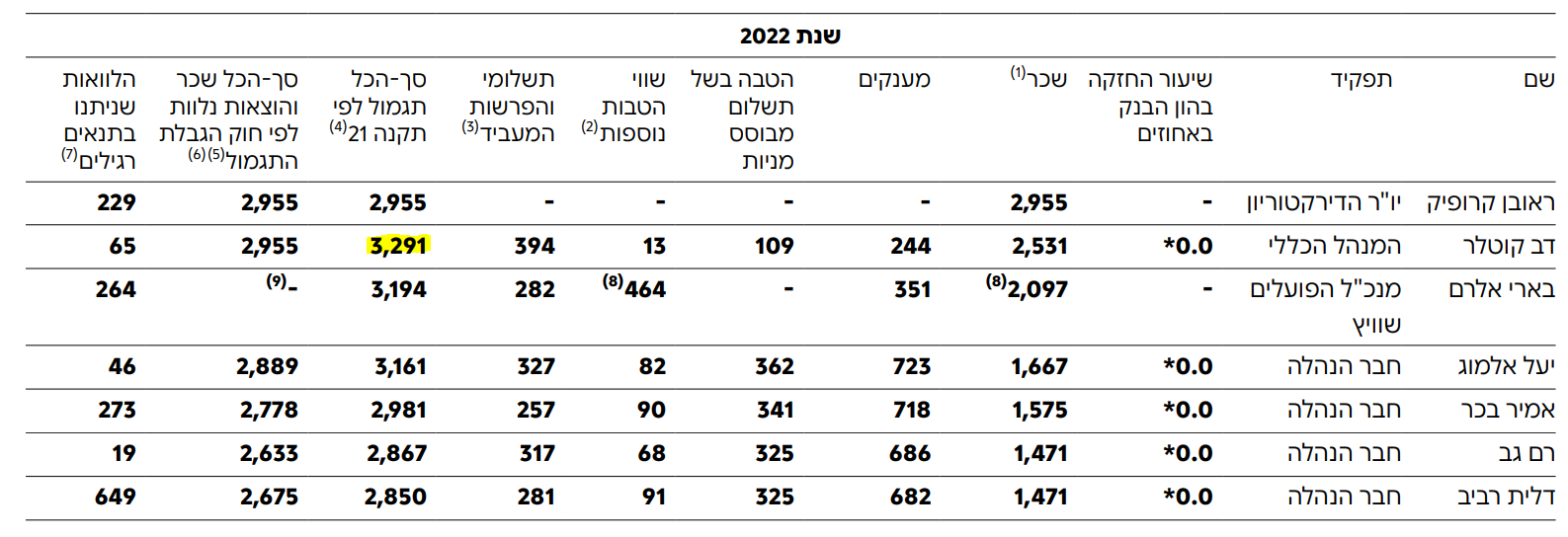

שאר המנכ"לים? בשנת 2022 התגמול של דב קוטלר, מנכ"ל בנק הפועלים, עמד על 3.3 מיליון שקל, כמעט זהה לשנת 2021. התגמול של המתחרה חנן פרידמן, מנכ"ל בנק לאומי עמד בשנת 2022 על 3.54 מיליון שקל, ובשנה שלפניה על 3.3 מיליון שקל. השכר של מנכ"ל בנק דיסקונט אורי לוין עמד בשנה שעברה על 3.5 מיליון שקל, דומה לשכר שלו שנה קודם לכן. לוין אגב, הבין מצוין את הרמז של חברי הכנסת ועוזב את בנק דיסקונט ועובר להיות מנכ"ל חברת הנדל"ן תדהר, שצפויה להיכנס בהמשך לבורסה - אבל בכל מקרה: השכר שם לא מוגבל לשכר הבכירים וצפוי להיות גבוה משמעותית.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

משה לארי, מנכ"ל בנק מזרחי טפחות, צילום: אבשלום ששוני

ההסבר הוא שבנק מזרחי טפחות משתמש בסעיף השני בחוק - הסעיף שאומר שעלות השכר של מנכ"ל הבנק תהיה לא יותר מאשר פי 35 מעלות השכר של העובד הזוטר בחברה. האם זה מה שקורה במזרחי? בבנק חוזרים ואומרים שבהחלט כן. רק שהמשמעות היא שהעובדים הזוטרים בתחילת הדרך בבנק, למשל: עובדי ניקיון, טלר בבנק ועוד, מקבלים לכל הפחות 10.7 אלף שקל בחודש (עלות מעביד), כלומר שכר של 7.5 עד 8 אלף שקל בחודש. האם זה הגיוני? בבנק מסבירים שלא מדובר רק בשכר הרגיל של עובד הבנק אלא זה כולל גם את כל ההפרשות - דמי הבראה למשל.

אגב, מעניין לציין שבנק מזרחי טפחות הוציא היום הודעה חגיגית על העלאת שכר לכל עובדי הבנק ב-1,000 שקלים במסגרת הסכם קיבוצי חדש וכן בהעלאת שכר של 3% בשנים 2023 ו-2024 ועוד 2% בשנים 2025-2026 וכי העובדים יזכו בתוספת "ייחודית" של 200 שקל ו"התאמות שכר מסוימות. וגם - יינתן מענק חתימה של שתי משכורות נוספות לכל העובדים שהתחילו לעבוד בבנק עד סוף שנת 2021 ואפילו עובדים חדשים לגמרי שהצטרפו במהלך השנה האחרונה ייהנו פעם אחת משכר נוסף (שכר י"ג).

אבל המעניין הוא שבמזרחי טפחות מספרים שההשפעות של ההסכם הזה כבר כלולים בדוחות של 2022 - ולכן גם איפשרו לשכר של משה לארי המנכ"ל לקפוץ בעוד מאות אלפי שקלים כבר בשנה שעברה: "יצוין, כי הדוחות הכספיים לשנת 2022 ולרבעון הראשון של 2023 כוללים, בהתאמה, את ההשפעה המצטברת של ההסכם עד למועדים אלה. להערכת הבנק, להסכם לא צפויה להיות השפעה מהותית על הדוחות הכספיים לשנת 2023 ואף לא בשנים שלאחריה" - על התוצאות של בנק מזרחי אולי לא, אבל על השכר של לארי מתברר שכן.

וכאן נשאלת השאלה - בהינתן שאין הבדל מהותי בין הבנקים מבחינת רמות השכר של העובדים בתחילת הדרך, וכולם מרוויחים דומה, אז מדוע בעצם שאר הבנקים לא נוקטים גם הם בשיטה דומה לדרך של משה לארי, מנכ"ל בנק מזרחי טפחות, לנצח את המגבלה (המטופשת כאמור) של חברי הכנסת?

הנה השכר של שאר מנהלי הבנקים:

חנן פרידמן, מנכ"ל בנק לאומי:

דב קוטלר, מנכ"ל בנק הפועלים:

אורי לוין, מנכ"ל בנק דיסקונט:

ועוד בקשר להסכם השכר - במזרחי טפחות מציינים שהוצאות השכר בבנק צפויות לגדול בעקבות ההסכם ב-85 מיליון שקל בשנת 2023 וב-45-30 מיליון שקלים נוספים, בכל אחת מהשנים 2026-2024. בבנק מציינים כי בתמורה להסכם השכר החדש יהיה בבנק "שקט תעשייתי מוחלט עד סוף 2026", כלומר ללא שביתות וסכסוכים בבנק במשך שלוש וחצי השנים הקרובות, הגדלת מספר העובדים שמועסקים בחוזים אישיים (כלומר - יותר גמישות ניהולית ואפשרות לתגמל טוב יותר עובדים טובים, לעומת עובדים חלשים) וכן ניוד עובדים ופיטורים של עד 70 עובדים בעקבות "חוסר התאמה" לבנק וכן - מעבר של מטה הבנק ללוד (במקום מגדל משה אביב ברמת גן כיום).

- 8.ישראל ישראלי 27/06/2023 13:50הגב לתגובה זוהחוק הי צריך לכלל את כל החברות הציבוריות ולא רק את הבנקים, יתכן ויש עודמקום לשפרו , כי אז בטח היינו במקום טוב יותר בתחום יוקר המחייה.

- 7.ישראל ישראלי 27/06/2023 13:11הגב לתגובה זוכי יש להגביל את שכר הבחירים בכל החברות הציבוריות ולא רק בבנקים. זה אחד הגורמים ליוקר המחיה

- 6.אפרים 27/06/2023 08:10הגב לתגובה זובלי שום תמורה ופיצוי. איך הועד לא עמד על עבודה היברידית. עם קצת עיצומים ושביתות העובדים יכולו להגיע להסכם טוב יותר .

- 5.מוחמד 27/06/2023 08:08הגב לתגובה זועל בנק ישראל לבדוק שאכן השכר לא עולה על פי 35 מהשכר הנמוך ביותר בארגון. נראה לא סביר שיש פער כזה בין הבנקים

- 4.חיים 26/06/2023 19:00הגב לתגובה זורואים בנו פרה חולבת. על זה הציבור היה צריך להפגין עוד לפני 10 שנים במקום על גביע קוטג' המסכן. הציבור פשוט נרדם! לא פעם הזכרתי כאן המרוח הפיננסי בין הרבית הדביטורית לקרדיטורית. לא קבלתי אפילו תגובה אחת למרות שכתבתי פעמים רבות. רק על גביע קוטג' הוא שם את כל האנרגיה שלו. !

- 3.משה 26/06/2023 18:45הגב לתגובה זומה עם הבונוסים שמנכלי ומנהלי הבנקים מקבלים ובונוסים לעובדים. הכל על חשבון האזרח הקטן שמקבל שקלים בודדים על פקדונות וריבית אפסית על יתרות עוש. בושה שככה מתנהלים גם בבנק ישראל שאמורה להשגיח על הבנקים.

- 2.בנק לאומי לא הגון כלפי הלקוחות. איך לא עלו עלהם עד היום (ל"ת)מוני 26/06/2023 18:41הגב לתגובה זו

- 1.אנחנו מעבירים כסף לבנק הבנק לוקח ולווה בריבית; ) (ל"ת)ראובן 26/06/2023 18:23הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?