חברות האשראי החוץ בנקאי סוף סוף החלו לספק את הנתונים החשובים. האם מעלות ו-S&P ישתמשו בהם?

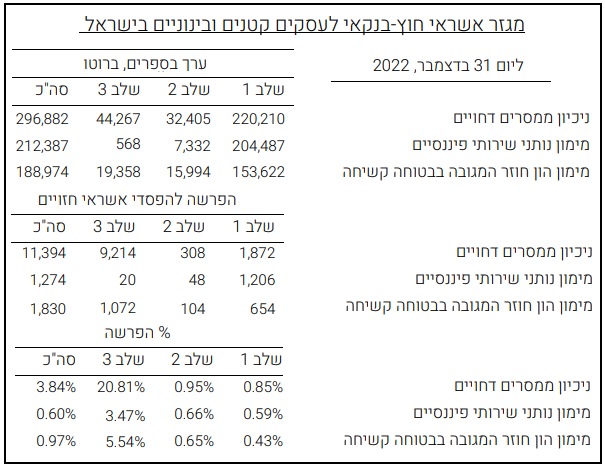

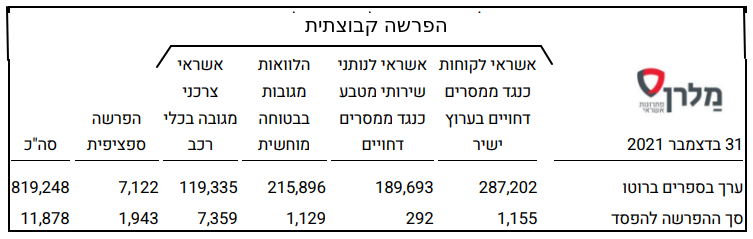

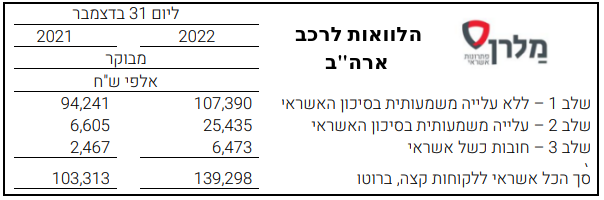

אם תעלעלו בדוחות 2022 של חברות אשראי חוץ בנקאי, כגון שוהם ביזנס, מיכמן, יעקב פיננסים, מלרן, פנינסולה, תגלו שפע של נתונים מסוג שלא ניתן להם גילוי בדוחות קודמים שלהן. הנה לדוגמה קטעים מתוך טבלה חדשה בדוח של מלרן, שלרבים מהנתונים שבתוכה, ליום 31.12.2022, לא ניתן גילוי מקביל ליום 31.12.2021 בדוח 2021 (היתרות באלפי שקל):

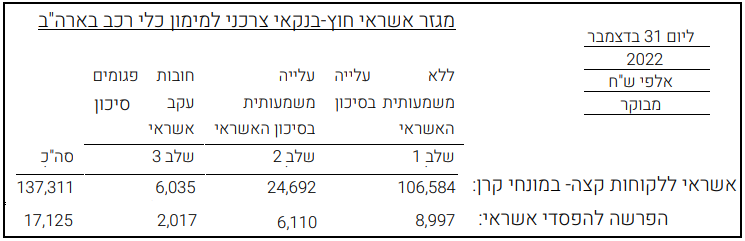

והנה הגילוי החדש, בדוח 2022, המפלח את יתרת האשראי ברוטו ואת יתרת ההפרשה להפסדי אשראי לפי "שלבים" ולפי "קבוצות" במגזר הרכב של מלרן בארה"ב (שימו לב כי כותרות העמודות מתארות מהו כל שלב):

בדוח 2021 (המבוקר) של מלרן, לא ניתן גילוי כמותי ליתרת הלוואות ב"שלב 1" (אלה שסיכון האשראי שלהם לא עלה משמעותית מאז שנוצרו) או ליתרת הלוואות ב"שלב 2" (אלה שסיכון האשראי שלהם כן עלה משמעותית מאז שנוצרו). למעשה, המונח "שלב" כלל לא מופיע בדוחות 2021 של מלרן ושל רבות מחברות אשראי חוץ בנקאי אחרות הנסחרות בתל אביב. בדוח 2021 של מלרן, הפילוח של יתרת הברוטו ויתרת ההפרשה ליום 31.12.2011 לא היה לפי שלבים, אלא לפי אופן מדידת ההפרשה של ההלוואה: על בסיס ספציפי או על בסיס קבוצתי:

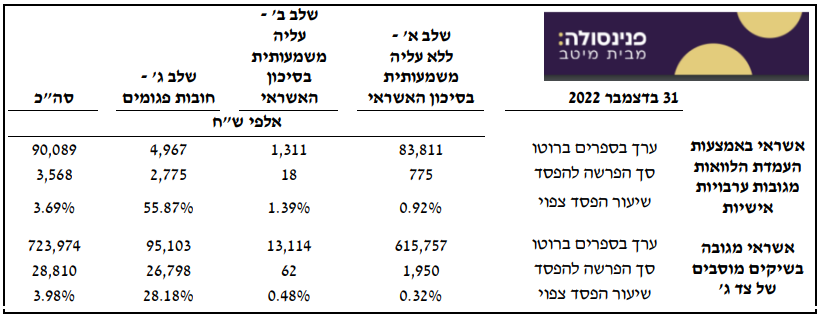

הבדלים דרמטיים בין הגילוי שניתן בדוחות 2022 לבין הגילוי שניתן בדוחות 2021 ודרומה, אודות רכיבי יתרת הברוטו של תיק האשראי ואודות רכיבי יתרת ההפרשה להפסדי אשראי, קיים אצל עוד מספר לא מבוטל של חברות אשראי חוץ בנקאי הנסחרות בתל אביב. הנה למשל, קטע מטבלה של פנינסולה בדוח 2022 (המספק בדיוק את אותו סוג נתונים בטבלאות החדשות של מלרן לעיל), המכיל נתונים שלא ניתן להם גילוי בדוח 2021 עבור יתרות ליום 31.12.21:

- ישראכרט וקרן מרתון משיקות מודל מימון נדל”ן בהיקף מאות מיליוני שקלים

- טען שחברת האשראי עשקה אותו - השופט אמר - "התחייבת - תשלם"

- המלצת המערכת: כל הכותרות 24/7

בדוח 2021 של פנינסולה, נתוני הפילוח היו בדיוק כמו אלה בדוח 2021 של מלרן, כלומר על בסיס אופן חישוב ההפרשה: על בסיס ספציפי לעומת בסיס קבוצתי.

לאור השינויים המשמעותיים בין הנתונים בביאורים לדוחות 2022 לבין הנתונים בביאורים לדוחות 2021, אצל מספר לא קטן של חברות אשראי חוץ בנקאי בישראל, אתם עשויים להגיע למסקנה כי תקן חשבונאי חדש נכנס לתוקף בשנת 2022, והוא אשר גרם למהפכה בדרישות הגילוי של ה-IFRS לגבי תיקי אשראי.

אבל לא. הוראות ה-IFRS הנוגעות לתיקי אשראי של חברות חוץ בנקאיות נכנסו לתוקף בינואר 2018, ולא חל בהן שום שינוי משמעותי מאז. מה שקרה הוא שבמשך 4 שנים ויותר, מרבית חברות האשראי החוץ בנקאי בישראל לא יישמו כהלכה את דרישות הגילוי ב-IFRS.

ביוני 2022, שיגרתי לרשות ניירות ערך איגרת, שלאורך 13 עמודים מתארת את הכשל המערכתי ביישום הוראות הגילוי ב-IFRS בקרב חברות אשראי חוץ בנקאי. קיראו כאן את האיגרת, שכותרתה "הצורך בתיקון ליקויים בהחלטת אכיפה חשבונאית 21-1 לאור חוסרים מתמשכים בגילוי כמותי אודות סיכוני אשראי בקרב חברות אשראי חוץ בנקאי". במקביל כתבתי כמה טורים על אי ציות לדרישות הגילוי ב-IFRS בביזפורטל (למשל, כאן באוגוסט וכאן באוקטובר). בסופו של יום, סגל רשות ני"ע הרים את הכפפה, ובדצמבר פרסם את "עמדת סגל חשבונאית 13-8", המתקנת את השגיאות המהותיות בהחלטת האכיפה של הסגל ממרץ 2021.

- אנרג'יקס נפלה אבל המוסדיים עשו רווח מהיר

- מנכ"ל אפקון: "EBITDA של 50 מיליון שקל לרבעון - רק מגרד את הפוטנציאל"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם...

בעקבות עמדת הסגל החדשה, חברות החלו, סוף סוף, לציית בדוחות 2022 לדרישות גילוי, הנמצאות בלב ליבו מודל שלושת השלבים של ה-IFRS. אתם יכולים ללמוד על מודל זה, הקיים ב-IFRS מאז 2018, ב"מדריך מקוצר ל-IFRS החל על תיקי אשראי המוחזקים ע"י חברות אשראי חוץ בנקאי", כאן.

כעת, שיותר ויותר חברות חברות אשראי חוץ בנקאי בישראל נותנות גילוי ליתרת הלוואות ב"שלב 2", אנליסטים במעלות ובמידרוג יוכלו, אם רק ירצו, לעשות שימוש בנתונים ש-S&P ומודי'ס עושות בו שימוש מאז 2018. כך, אולי נזכה לראות בקרוב בדוחות הדירוג של המדרגות הישראליות משפטים כמו למשל זה מדוח דירוג של מודי'ס:

מלרן, למשל, בנדיבותה הרבה, סיפקה בדוח 2022 נתונים השוואתיים אודות חובות שלב 2 ליום 31.12.2021 במגזר הרכב בארה"ב, שלא ניתן להם גילוי בדוח 2021 (היתרות להלן הן קרן + ריבית שנצברה):

במגזר הרכב של מלרן, אם כך, שיעור הלוואות ב"שלב 2" נסק בסוף 2022 לב-18% מכ-6% בסוף 2021. כמובן, תנאי מאקרו גרמו לחלק ניכר מהזינוק הנ"ל, או לכולו, אבל אנליסט יכול לגבש דעה לגבי גורמים אחרים שהשפיעו על השיעור הזה, ולהעריך את האפשרות שמלרן בחרה להיות שמרנית באומדניה.

הזינוק הנ"ל באומדן שיעור חובות שלב 2 הזניק את שיעור ההפרשה הכולל, כי בשלב 2 הפרשה להפסדי אשראי משקפת ארועי כשל אפשריים לכל אורך חיי ההלוואה (שעשוי להיות 5 שנים) לעומת הפרשה בגין חובות בשלב 1, המשקפת אירועי כשל אפשריים רק ב-12 החודשים שלאחר תאריך המאזן. כפי שניתן לראות באחת הטבלאות לעיל, ביום 31.12.2022, במגזר הרכב בארה"ב, שיעור ההפרשה בשלב 2 היה כ-25% לעומת כ-8% בשלב 1.

עכשיו, כשהגילוי אודות יתרת הלוואות ב"שלב 2", בחתך של "קבוצות" הלוואות עם מאפייני סיכון דומים, הופך להיות סטנדרטי (באיחור של 5 שנים), אנליסטים יכולים גם לערוך השוואות משמעותיות בין חברות. לדוגמה, כפי שניתן לראות לעיל, בקבוצת "אשראי מגובה בשיקים מוסבים", פנינסולה מקפיצה את שיעור ההפרשה ב-50% לחובות שהידרדרו ל"שלב 2" מ"שלב 1". אבל מלרן, בקבוצה זו (המפוצלת אצלה לשתי תתי-קבוצות) מגדילה את שיעור ההפרשה ב"שלב 2" בכ-12% בלבד. האם יש סיבות אובייקטיביות לפערים אלה? ושאלה יותר מעניינת: מדוע שיעור ההפרשה אצל פנינסולה בקבוצה הנ"ל של חובות ב"שלב 2", 0.48%, נמוך משיעור ההפרשה ב"שלב 1" בקבוצות המקבילות של מלרן, 0.85% ו-0.59%? האם מלרן שמרנית מדי, האם פנינסולה אופטימית יתר על המידה, או שיש לפערים הצדקה אובייקטיבית? ומה ניתן ללמוד מכך שבקבוצות אשראי על דרך ניכוי שיקים מוסבים של צד ג', שיעור הלוואות ב"שלב 2" אצל מלרן, 7.8%, גבוה בלמעלה מפי 4 משיעורו אצל פנינסולה, 1.8%?

- 1.אורי אתה אלוף (ל"ת)גידי 12/05/2023 09:00הגב לתגובה זו

שווקים מסחר (AI)

שווקים מסחר (AI)תחזית ל-2026 - מה יקרה בשווקים, במחירי הדירות ובדולר?

המנכ"לים, מנהלי ההשקעות הבכירים והאנליסטים שאומרים לכם שהשוק יעלה וממליצים על מניות אטרקטיביות שנסחרות בשיא, הם בדיוק אותם אנשים שטעו לפני שנה ולפני שנתיים ולפני שלוש - מי באמת צודק? הנה התשובה

אל תצפו לאנשים שמרוויחים משוק ההון להיות אמיתיים לגמרי או להיות לא מוטים. הם לא יכולים להגיד לכם שיהיו ירידות. זה מבחינתם גול עצמי. אנליסטים כמעט לא ממליצים למכור, מנהלי השקעות בכירים, סמנכ"לים ומנכ"לים כמעט ולא אומרים לכם שיהיו ירידות. אצלם הכל חיובי, אופטימי. ההטייה הזו היא בעיה אחת בהתבססות על תחזיות והערכות שלהם, אבל היא לא הגדולה ביותר. הגדולה ביותר היא פשוט חוסר היכולת שלהם לחזות. תעברו על התחזיות בשנה שעברה, לפני שנתיים, לפני שלוש שנים, ועוד, ותגלו שהן לא הכו את השוק. השוק היכה אותן. בעיה שלישית, קטנה יותר, היא שהם הולכים על בטוח. הם לא אמרו לכם שנאוויטס מעניינת לפני שנתיים-שלוש, הם אומרים את זה עכשיו אחרי שעלתה פי 9. הם תמיד ילכו על "המניות הרגילות" ולא ילכו על מניות קטנות.

אלו הם כללי המשחק שלהם. ואגב,

מה שיותר מאכזב שהם לא רק בינוניים במה שהם אומרים בתקשורת, הם בינוניים בתשואות - אתם אולי מאוד מרוצים כי התשואות בשמיים, אבל האמת היא שביחס לבנצ'מרק, מעטים הצליחו להכות את השוק. כשאתם רואים תשואות של 20%, 22% בקרן השתלמות המנייתית, השאלה היא מה עשה השוק - והוא

עשה יותר. גם בהשוואה למסלולים מעורבים השוק עושה יותר. הם מנהלים אקטיביים שאמורים לייצר תשואה טובה, וזה לא כך - במסלול כללי שמחולק לרוב 60% אג"ח והיתר מניות, הרווחתם כ-13-14%, אבל אם הייתם מחלקים את הכסף בין קרנות מחקות, קרנות סל על אגרות חוב ומסלולים מנייתיים

הייתם מרוויחים יותר.

בסוף, היכולת של גופים מנהלים להכות את השוק, במיוחד שרוב הכסף שלהם באפיק מנייתי, במניות בחו"ל - היא קטנה, גם בגלל דמי הניהול שמורידים את התשואה שלכם. הרגולטור צריך לספק לחוסכים יכולת להשקיע בחסכונות ארוכים לפנסיה, גמל במכשירים עוקבי

מדד בעלויות נמוכות. כשזה יהיה, התשואה שלכם תהיה גבוהה יותר, אבל כמובן שזה לא יהיה פשוט, מדובר כאן בכסף גדול: דמי הניהול בכל האפיקים המנוהלים מסתכמים בעשרות מיליארדים בשנה.

ובחזרה לתחזיות. התחזיות של המוסדיים הן תחזיות מלוטשות, יחסית בטוחות, אבל במבחן ההיסטוריה לא פוגעות. התחזיות הטובות יותר הן... שלכן. חוכמת ההמונים, ויש על זה מחקרים רבים, מצליחה לנצח. זה לא אומר שאין חשיבות למומחים, בטח שיש, אבל יש הבדל בין פרשנות-ניתוח של מומחה לעיתון-אתר ובין מה שהוא עושה בפועל. אנחנו מכירים לא מעט מנהלי השקעות שהורידו את הרף המנייתי בחודשים האחרונים בהשקעות האישיות שלהם. הם אומרים לנו שהם לא יכולים לעשות את זה בכספים שהם מנהלים כי זה לפי מחויבות תשקיפית, אבל הם חושבים שהשוק גבוה - כמעט ולא תראו את זה בתחזיות החוצה של הבית שלהם. ולכן, אנו מביאים את הסקר שלכם (הנה הסקר של שנה שעברה). בואו להצביע ולהשפיע. בסקר אתם עונים על כיוון השווקים, הנדל"ן, הדולר, וככל שהמדגם גדול יותר, כך הוא מקבל תוקף חזק יותר:

התחזית של גולשי ביזפורטל ל-2026

- פייזר מאותתת על קיפאון במכירות ב-2026 והמניה נחלשת

- הום דיפו: תחזית לצמיחה כמעט אפסית בשנה הבאה עקב ריביות ולחץ על הצרכן

- המלצת המערכת: כל הכותרות 24/7

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגנעילה חיובית בבורסה: הבנקים ירדו 0.9% חברות הביטוח 1%; ת"א נפט וגז התחזק ב-1.9%

יום ראשון-אחרון של מסחר התסיים לו כשמדדי הדגל שנסחרו בתנודתיות הצליחו לנעול בטריטוריה חיובית עולים 0.4% בת"א 35 ו-1% בת"א 90; הביטוח שהספיק להתממש עד 2.4% התאושש ונעל בירידה של 1%; מחזור המסחר הסתכם ב-2.1 מיליארד שקל

עוד 4 ימים לסיום השנה וכבר אפשר לסכם שהייתה זו שנה היסטורית בשוק ההון. מדדי הדגל זינקו מעל 50% וכעת מתברר ש'אפקט העושר' רחב ביותר, כך לפי נתוני בנק ישראל המתפרסמים היום מהם עולה כי תיק הנכסים הפיננסיים של הציבור המשיך להתרחב ברביע השלישי של 2025. יתרת התיק עלתה בכ-265.1 מיליארד שקל, עלייה של כ-4%, והגיעה לרמה של כ-6.9 טריליון שקל. העלייה נרשמת על רקע גידול רוחבי בכלל רכיבי התיק, ובעיקר במניות בארץ, באג"ח קונצרניות ובהשקעות בחו"ל. משקל תיק הנכסים הפיננסיים של הציבור ביחס לתוצר עלה במהלך הרביע בכ-8.8 נקודות אחוז, והגיע בסוף התקופה לכ-332.7%. העלייה משקפת קצב גידול מהיר יותר של הנכסים הפיננסיים לעומת התוצר במשק - אפקט העושר: תיק הנכסים של הציבור בשיא של 6.9 טריליון שקל

סנטה קלאוס התעכב השנה ועדיין לא הגיע לוול סטריט, שסיימה את השבוע שטוחה. אבל אולי דווקא לתל אביב הוא נזכר להגיע, באיחור קל. אחרי הירידות החזקות של יום חמישי, היום השווקים נעלו בהתאוששות מסוימת. אם לזקוף את זה לסנטה או להתרגשות מהעובדה שזהו היום הראשון-האחרון שבו נערך מסחר השבוע, קשה לדעת, אבל נראה שהשחקנים רוצים שנישאר עם 'טעם טוב' מהיום הזה. מדדי הדגל טיפסו. ת"א 35 הוסיף 0.43%, ת"א 90 נעל בעליה של 1.06%. ועדיין, לא כולם היו שותפים למגמה החיובית. סקטור הביטוח המשיך במומנטום השלילי אמנם זו לא הצניחה של 6.8% שראינו בחמישי, אבל בשעות השיא הוא ראה ירידה של 2.4% אך לבסוף התאושש מעט ונעל בירידה של 1% למטה.

חלל

תקשורת חלל תקשורת -6.36% ירדה. החברה הודיעה על דחייה משמעותית בתשלום המקדמה (כ-1.6 מיליון דולר) מצד לקוח אסטרטגי בפרויקט ה-LEO (לוויינים נמוכי מסלול) של OneWeb. עבור חברה שנמצאת בשנים האחרונות במאבק הישרדותי ומתמודדת

עם הסדרי חוב מורכבים מול מחזיקי האג"ח, כל עיכוב בתזרים המזומנים ובמימוש מנועי צמיחה חדשים מתפרש בשוק כסיכון מהותי. המשקיעים, שקיוו כי הפעילות החדשה תסייע לחברה לייצר יציבות לאחר אובדן לוויינים בעבר ושחיקה בערך נכסיה, מגיבים בחשש לכך שהסכמים מהותיים נותרים

"על הנייר" בלבד, מה שמכביד עוד יותר על יכולת השירות של חובות העבר של החברה.

מניית אפקון החזקות 1.85% זינקה בלמעלה מ-90% השנה, ואחרי שזינקה גם בשנה שעברה בכ-85% בשנתיים האחרונות היא הניבה למשקיעים כמעט 240% והיא נסחרת בשווי שוק של 1.86 מיליארד שקל, מה שעומד מאחורי הזינוק הזה הוא הפקת לקחים, גמישות והרבה מאוד יצירתיות. במשך עשורים, אפקון הייתה מזוהה עם קבלנות תשתיות מסורתית. תחת המטריה של קבוצת שלמה (שמלצר), החברה פעלה במגוון רחב של תחומים, מחשמל ובקרה ועד לבנייה קבלנית מסיבית. אבל, המודל העסקי של שנות ה-2000, שהתבסס על צמיחה דרך פרויקטי "בטון ושלד" היה בעייתי. המרווחים בתחום צרים מאוד בין 2-4%. טעות בתכנון, עיכוב קטן בלוחות זמנים וכל עליה בתשומות היו הורסים את כל הערך הכלכלי של הפרויקט. שינויים כאלה גררו בפועל את הקבוצה להפסדים תפעוליים במגזר ההנדסה האזרחית, שקיזזו את הרווחים מפעילויות הליבה האחרות. דודי הראלי מנכ"ל הקבוצה מסביר בראיון מיוחד למה זו רק תחילת הדרך: "אנחנו בונים את הקפיצה הבאה"

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

אל תצפו לאנשים שמרוויחים משוק ההון להיות אמיתיים לגמרי או להיות לא מוטים. הם לא יכולים להגיד לכם שיהיו ירידות. זה מבחינתם גול עצמי. אנליסטים כמעט לא ממליצים למכור, מנהלי השקעות בכירים, סמנכ"לים ומנכ"לים כמעט ולא אומרים לכם שיהיו ירידות. אצלם הכל חיובי, אופטימי. ההטייה הזו היא בעיה אחת בהתבססות על תחזיות והערכות שלהם, אבל היא לא הגדולה ביותר. הגדולה ביותר היא פשוט חוסר היכולת שלהם לחזות. תעברו על התחזיות בשנה שעברה, לפני שנתיים, לפני שלוש שנים, ועוד, ותגלו שהם לא הכו את השוק. השוק היכה אותם. בעיה שלישית, קטנה יותר שהם הולכים על בטוח. הם לא אמרו לכם שנאוויטס מעניינת לפני שנתיים-שלוש, הם אומרים את זה עכשיו אחרי שעלתה פי 9. הם תמיד ילכו על "המניות הרגילות" ולא ילכו על מניות קטנות. המנכ"לים, מנהלי ההשקעות הבכירים והאנליסטים שאומרים לכם שהשוק יעלה וממליצים על מניות אטרקטיביות שנסחרות בשיא, הם בדיוק אותם אנשים שטעו לפני שנה ולפני שנתיים ולפני שלוש - אז מי באמת צודק ולמי אפשר להאמין (אם בכלל)? הנה התשובה: תחזית ל-2026 - מה יקרה בשווקים, במחירי הדירות ובדולר?