פנינסולה גייסה 230 מיליון שקל מבלי לספר למשקיעים שהחובות בסיכון עלו - טעות תמימה או הסתרת נתונים?

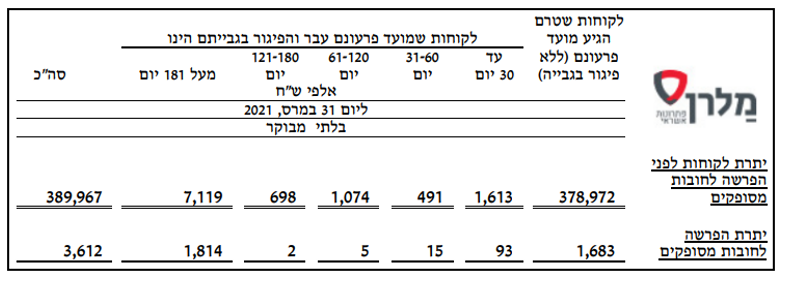

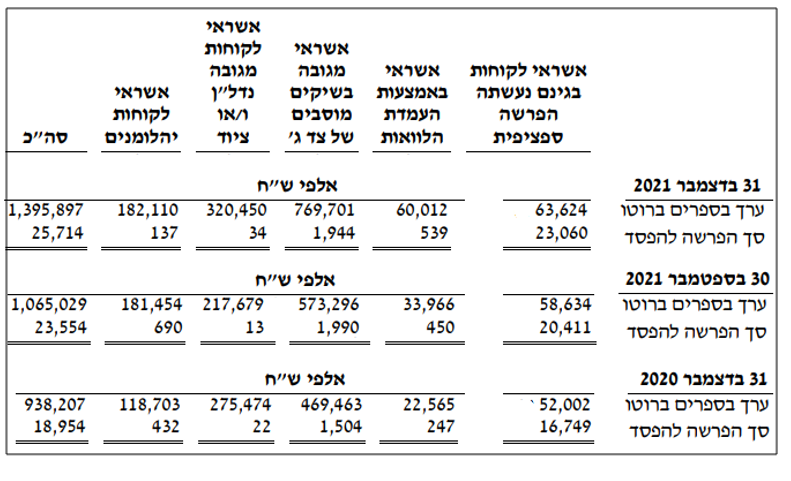

לאורך שנת 2020, שהיא שנת הקורונה הראשונה, הרוב המכריע של חברות האשראי החוץ בנקאי, לרבות מלרן פרויקטים מלרן, לא פרסמו נתונים כמותיים אודות חובות בפיגור בדוחות הרבעון הראשון, השני והשלישי.ואז לפתע, בדוחות הרבעון הראשון של 2021, החלו כמה מהן, לרבות מלרן, לתת גילוי כמותי, המפלח את יתרת האשראי לפי עומק הפיגור. מלרן הביאה את הגילוי החדש תחת הכותרת "מידע בדבר החשיפה לסיכון אשראי": הגילוי הרבעוני החדש שצץ בדוחות מלרן ברבעון ראשון אשתקד, ושניתן מאז בכל דוח רבעוני, לא הגיע משום מקום. הוא תוצאה ישירה של נייר עמדה, שפרסם סגל רשות לניירות ערך במרץ 2021.בנייר העמדה מספר סגל הרשות אודות "החלטה" שקיבל ב"נובמבר 2020", בקשר עם "טיוטת תשקיף להנפקה לראשונה (IPO)" שהגישה חברה פלונית בתחום האשראי החוץ בנקאי, ואשר "בדוחות הכספיים [שלה] לרבעונים של שנת 2020 [שנכללו בטיוטת התשקיף] לא ניתן כל גילוי, כמותי או איכותי, לחשיפה לסיכון האשראי".בסופו של יום, מספרת הרשות, "החברה [הפלונית] הוסיפה את הגילויים הנדרשים" לתשקיף הסופי. נייר העמדה ממרץ 2021, כולל גם רשימה של הוראות גילוי בIFRS7-, אשר "לעמדת סגל הרשות" הן "הוראות גילוי מהותיות".כפי שראינו בטור משבוע שעבר, בתגובה לנייר העמדה אחים נאוי הרחיבו את הגילוי הכמותי והאיכותני בדיווח הרבעוני. וכפי שראינו זה עתה, מלרן החלה לתת בדוחות הרבעוניים גילוי כמותי לחובות בפיגור, במתכונת הגילוי שניתן בתשקיף הסופי של אותה חברה פלונית.לא כך, קבוצת פנינסולה שהוקמה על ידי מיכה אבני שלאחרונה עזב את ניהול החברה ונשלטת על ידי מיטב שמנוהלת ע"י אילן רביב. מתכונת הדוחות הרבעוניים שלה לאורך שנת 2021 היו זהים לאלה שבשנת 2020. זאת, על אף, שדוח שנת 2020 שלה, כפי שמייד נראה, החסיר מספר גילויים איכותניים וכמותיים, שלעמדת סגל הרשות הינם "מהותיים".כך, בניגוד למלרן, פנינסולה לא נתנה בדוחות רבעון ראשון לשנת 2021 גילוי כמותי אודות חובות בפיגור ביום 31.3.21. וגם בדוחות רבעון שני ושלישי היא לא נתנה גילוי כנ"ל עבור 30.6.2021 ו-30.9.2021, בהתאמה.ואז, לפתע, בדוחות לשנת 2021, שפורסמו בבמרץ 2022, חשפה פנינסולה מספרים שהראו גידול משמעותי בהיקף החובות בפיגור עמוק במהלך 2021:

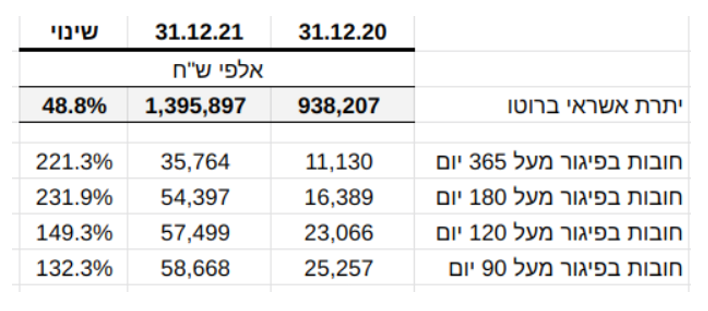

הגילוי הרבעוני החדש שצץ בדוחות מלרן ברבעון ראשון אשתקד, ושניתן מאז בכל דוח רבעוני, לא הגיע משום מקום. הוא תוצאה ישירה של נייר עמדה, שפרסם סגל רשות לניירות ערך במרץ 2021.בנייר העמדה מספר סגל הרשות אודות "החלטה" שקיבל ב"נובמבר 2020", בקשר עם "טיוטת תשקיף להנפקה לראשונה (IPO)" שהגישה חברה פלונית בתחום האשראי החוץ בנקאי, ואשר "בדוחות הכספיים [שלה] לרבעונים של שנת 2020 [שנכללו בטיוטת התשקיף] לא ניתן כל גילוי, כמותי או איכותי, לחשיפה לסיכון האשראי".בסופו של יום, מספרת הרשות, "החברה [הפלונית] הוסיפה את הגילויים הנדרשים" לתשקיף הסופי. נייר העמדה ממרץ 2021, כולל גם רשימה של הוראות גילוי בIFRS7-, אשר "לעמדת סגל הרשות" הן "הוראות גילוי מהותיות".כפי שראינו בטור משבוע שעבר, בתגובה לנייר העמדה אחים נאוי הרחיבו את הגילוי הכמותי והאיכותני בדיווח הרבעוני. וכפי שראינו זה עתה, מלרן החלה לתת בדוחות הרבעוניים גילוי כמותי לחובות בפיגור, במתכונת הגילוי שניתן בתשקיף הסופי של אותה חברה פלונית.לא כך, קבוצת פנינסולה שהוקמה על ידי מיכה אבני שלאחרונה עזב את ניהול החברה ונשלטת על ידי מיטב שמנוהלת ע"י אילן רביב. מתכונת הדוחות הרבעוניים שלה לאורך שנת 2021 היו זהים לאלה שבשנת 2020. זאת, על אף, שדוח שנת 2020 שלה, כפי שמייד נראה, החסיר מספר גילויים איכותניים וכמותיים, שלעמדת סגל הרשות הינם "מהותיים".כך, בניגוד למלרן, פנינסולה לא נתנה בדוחות רבעון ראשון לשנת 2021 גילוי כמותי אודות חובות בפיגור ביום 31.3.21. וגם בדוחות רבעון שני ושלישי היא לא נתנה גילוי כנ"ל עבור 30.6.2021 ו-30.9.2021, בהתאמה.ואז, לפתע, בדוחות לשנת 2021, שפורסמו בבמרץ 2022, חשפה פנינסולה מספרים שהראו גידול משמעותי בהיקף החובות בפיגור עמוק במהלך 2021: לדעתי, אין להוציא מכלל אפשרות כי מספרים אלה היו בין הגורמים לירידה בשער המניה בשני ימי המסחר שלאחר פרסום הדוחות, בכ-3.6%, בשעה שמדד ת"א פיננסים עולה ביומיים אלה בכ-3.2%.בין לבין, בינואר 2022 גייסה פנינוסלה כ-230 מיליון ש"ח בהנפקת אג"ח על בסיס הצעת מדף מיום 5.1.2022, המפנה למידע בדוחות רבעון שלישי 2021 ודרומה.כאמור, בדוחות רבעון שלישי 2021, שנכלל על דרך ההפניה בהצעת המדף, פנינסולה לא נתנה גילוי כמותי לחובות בפיגור.אבל, בדיעבד, זו משימה די פשוטה לאמוד את יתרת החובות בפיגור מעל 90 יום ב-30.9.21, שהרי כל חוב בפיגור של מעל 180 יום ב-31.12.21 היה בפיגור של מעל 90 יום שלושה חודשים קודם לכן, ב-30.9.20.לכן, ה-54,397 אלפי ש"ח בתמונה לעיל היא הערכת חסר ליתרת חובות בפיגור של 90 יום ומעלה בסוף רבעון שלישי 2021 (הערכת חסר משום שחלק מיתרת חובות בפיגור של 90 יום ומעלה בסוף רבעון שלישי 2021 נפרעה או נמחקה במהלך הרבעון הרביעי).מכאן אנו למדים כי גם בתשעת החודשים הראשונים של 2021, חלה עלייה משמעותית בשיעור החובות בפיגור של מעל 90 יום:

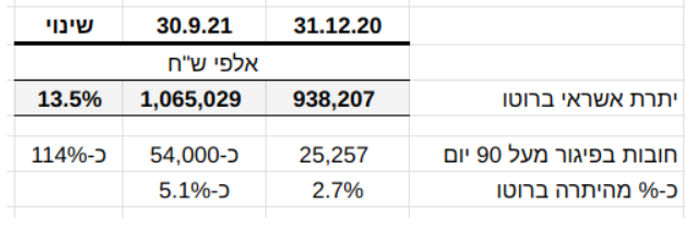

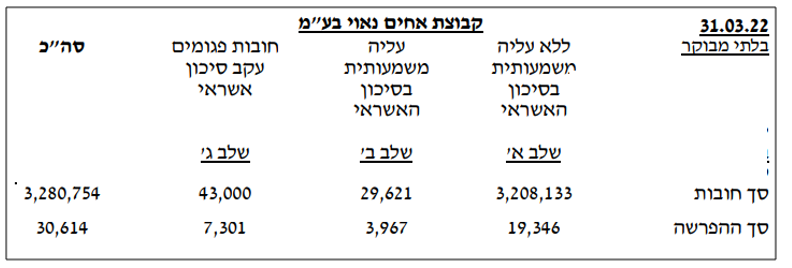

לדעתי, אין להוציא מכלל אפשרות כי מספרים אלה היו בין הגורמים לירידה בשער המניה בשני ימי המסחר שלאחר פרסום הדוחות, בכ-3.6%, בשעה שמדד ת"א פיננסים עולה ביומיים אלה בכ-3.2%.בין לבין, בינואר 2022 גייסה פנינוסלה כ-230 מיליון ש"ח בהנפקת אג"ח על בסיס הצעת מדף מיום 5.1.2022, המפנה למידע בדוחות רבעון שלישי 2021 ודרומה.כאמור, בדוחות רבעון שלישי 2021, שנכלל על דרך ההפניה בהצעת המדף, פנינסולה לא נתנה גילוי כמותי לחובות בפיגור.אבל, בדיעבד, זו משימה די פשוטה לאמוד את יתרת החובות בפיגור מעל 90 יום ב-30.9.21, שהרי כל חוב בפיגור של מעל 180 יום ב-31.12.21 היה בפיגור של מעל 90 יום שלושה חודשים קודם לכן, ב-30.9.20.לכן, ה-54,397 אלפי ש"ח בתמונה לעיל היא הערכת חסר ליתרת חובות בפיגור של 90 יום ומעלה בסוף רבעון שלישי 2021 (הערכת חסר משום שחלק מיתרת חובות בפיגור של 90 יום ומעלה בסוף רבעון שלישי 2021 נפרעה או נמחקה במהלך הרבעון הרביעי).מכאן אנו למדים כי גם בתשעת החודשים הראשונים של 2021, חלה עלייה משמעותית בשיעור החובות בפיגור של מעל 90 יום: שאלתי את פנינוסלה, מדוע לא נתנה גילוי כמותי לחובות בפיגור בדוח רבעון שלישי, כפי שעשו חברות אחרות, בעקבות פרסום נייר העמדה של הרשות. שאלתי גם כיצד משקיע סביר היה יכול לדעת מתוך דיווחי החברה עובר ל-5.1.2022 אודות גידול משמעותי בהיקף החובות בפיגור, או באופן כללי יותר, כיצד, במילים של רשות ני"ע בנייר העמדה ממרץ 2021, כיצד הוא היה יכול ללמוד אודות "שינויים מהותיים שחלו בתקופות הביניים ביחס לסיכון האשראי"? תגובת החברה במלואה מובאת בסוף הטור.לדעתי, משקיע סביר לא היה יכול לדעת, מתוך דוח הרבעון השלישי לשנת 2021, כי חל גידול כה משמעותי בהיקף החובות בפיגור של מעל 90 יום במהלך תשעת החודשים הראשונים של שנת 2021, וזאת על אף שמדובר לכאורה במידע חשוב, ולו משום שפנינסולה מצהירה בדוחותיה השנתיים, כי "אירועי כשל הינם, בין היתר, פיגור של הלווה בהחזר החוב מעל 90 יום…".כדי להבין מדוע המידע בדוח הרבעון השלישי לשנת 2021 אינו מרמז על גידול משמעותי בשיעור החובות בפיגור מעל 90 יום במהלך תשעת החודשים הראשונים של השנה, נחזור לרגע לעמדת סגל הרשות שפורסמה במרץ 2021.שם, קבע הסגל, כי שתי הוראות הגילוי הבאות ב-IFRS הינן "הוראות גילוי מהותיות". (1) ההוראה שעל פיה תאגיד "נדרש לתת תיאור מספק לגבי מדיניות החברה לעניין הקביעה האם חלה עלייה משמעותית בסיכון האשראי"; (2) ההוראה שעל פיה תאגיד נדרש לתאר כיצד הוא קובע אם עלייה שכזו הפכה את החוב לחוב פגום עקב סיכון אשראי.קשה להאמין, אבל למרות שדרישות גילוי אלו קיימות ב-IFRS מאז 1.1.2018, בדוחות השנתיים שלה לשנים 2018, 2019 ו-2020. פנינסולה לא גילתה דבר וחצי דבר אודות אופן זיהוי חובות פגומים עקב סיכון אשראי ואודות אופן זיהוי חובות שחלה בהם עלייה משמעותית בסיכון אשראי (אך הם אינם פגומים).עוד יותר קשה להאמין, כי פנינסולה המשיכה לא לתת שום גילוי בעניין זה בדוחות הרבעון הראשון שפרסמה במאי 2021, כחודשיים לאחר שסגל הרשות פרסם את עמדתו בנושא, וגם לא בדוחות הרבעון השני והשלישי לשנת 2021.מדובר במידע איכותני חשוב למשקיע סביר, ולו בגלל שבלעדיו יתקשה המשקיע הסביר לנתח מידע כמותי שגילויו נדרש בהוראות גילוי אחרות בתקן, שאף אותן מכנה נייר העמדה של הרשות "הוראות גילוי מהותיות". המידע הזה הוא המידע המובא, למשל, בדוחות הרבעון הראשון לשנת 2022 של בול מסחר והשקעות ושל קבוצת אחים נאוי:

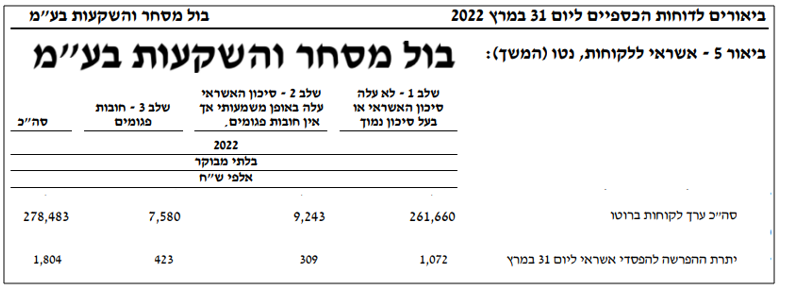

שאלתי את פנינוסלה, מדוע לא נתנה גילוי כמותי לחובות בפיגור בדוח רבעון שלישי, כפי שעשו חברות אחרות, בעקבות פרסום נייר העמדה של הרשות. שאלתי גם כיצד משקיע סביר היה יכול לדעת מתוך דיווחי החברה עובר ל-5.1.2022 אודות גידול משמעותי בהיקף החובות בפיגור, או באופן כללי יותר, כיצד, במילים של רשות ני"ע בנייר העמדה ממרץ 2021, כיצד הוא היה יכול ללמוד אודות "שינויים מהותיים שחלו בתקופות הביניים ביחס לסיכון האשראי"? תגובת החברה במלואה מובאת בסוף הטור.לדעתי, משקיע סביר לא היה יכול לדעת, מתוך דוח הרבעון השלישי לשנת 2021, כי חל גידול כה משמעותי בהיקף החובות בפיגור של מעל 90 יום במהלך תשעת החודשים הראשונים של שנת 2021, וזאת על אף שמדובר לכאורה במידע חשוב, ולו משום שפנינסולה מצהירה בדוחותיה השנתיים, כי "אירועי כשל הינם, בין היתר, פיגור של הלווה בהחזר החוב מעל 90 יום…".כדי להבין מדוע המידע בדוח הרבעון השלישי לשנת 2021 אינו מרמז על גידול משמעותי בשיעור החובות בפיגור מעל 90 יום במהלך תשעת החודשים הראשונים של השנה, נחזור לרגע לעמדת סגל הרשות שפורסמה במרץ 2021.שם, קבע הסגל, כי שתי הוראות הגילוי הבאות ב-IFRS הינן "הוראות גילוי מהותיות". (1) ההוראה שעל פיה תאגיד "נדרש לתת תיאור מספק לגבי מדיניות החברה לעניין הקביעה האם חלה עלייה משמעותית בסיכון האשראי"; (2) ההוראה שעל פיה תאגיד נדרש לתאר כיצד הוא קובע אם עלייה שכזו הפכה את החוב לחוב פגום עקב סיכון אשראי.קשה להאמין, אבל למרות שדרישות גילוי אלו קיימות ב-IFRS מאז 1.1.2018, בדוחות השנתיים שלה לשנים 2018, 2019 ו-2020. פנינסולה לא גילתה דבר וחצי דבר אודות אופן זיהוי חובות פגומים עקב סיכון אשראי ואודות אופן זיהוי חובות שחלה בהם עלייה משמעותית בסיכון אשראי (אך הם אינם פגומים).עוד יותר קשה להאמין, כי פנינסולה המשיכה לא לתת שום גילוי בעניין זה בדוחות הרבעון הראשון שפרסמה במאי 2021, כחודשיים לאחר שסגל הרשות פרסם את עמדתו בנושא, וגם לא בדוחות הרבעון השני והשלישי לשנת 2021.מדובר במידע איכותני חשוב למשקיע סביר, ולו בגלל שבלעדיו יתקשה המשקיע הסביר לנתח מידע כמותי שגילויו נדרש בהוראות גילוי אחרות בתקן, שאף אותן מכנה נייר העמדה של הרשות "הוראות גילוי מהותיות". המידע הזה הוא המידע המובא, למשל, בדוחות הרבעון הראשון לשנת 2022 של בול מסחר והשקעות ושל קבוצת אחים נאוי:

פילוח יתרת האשראי ברוטו ויתרת ההפרשה להפסדי אשראי בחתך שלושת השלבים המתוארים בכותרות העמודות בטבלאות של בול ונאוי הינו התשתית שעליו בנוי מודל הגילוי (והמדידה) של ה-IFRS. מודל זה מכונה בספרות מקצועית, מעבר לים, מודל שלושת השלבים של ה-IFRS.אז מדוע פנינסולה מצאה לנכון לא לתת גילוי לאופן זיהוי חובות פגומים ולאופן זיהוי חובות שחל גידול משמעותי בסיכון האשראי שלהם (אך הם אינם פגומים). התשובה, לדעתי, היא כי פנינוסלה מיישמת מודל גילוי חליפי לזה של ה-IFRS, הבנוי על המשפט הבא המופיע בכל דוח שנתי של פנינסולה: "בעת חישוב ההפרשה בגין הפסדי אשראי חזויים, הקבוצה בוחנת בשלב ראשון האם ישנם לקוחות אשר בגינם יש לחשב הפרשה ספציפית, וזאת בשל אירוע כשל המחייב בחינה ספציפית של הלקוח".על בסיס המשפט הזה, שבו נטען כי קיימת לכאורה חובה לחשב הפרשה ספציפית – בניגוד להפרשה קבוצתית – בגין חובות באירוע כשל, בנתה פנינסולה מודל גילוי שבו היא מפלחת את יתרת הברוטו ואת יתרת ההפרשה לפי טכניקת חישוב ההפרשה שיושמה: ספציפית מול קבוצתית.פנינסולה מציגה נתונים אלה במבנה הבא, שבו עמודת המספרים הראשונה מימין מדווחת על יתרת החובות "שנעשתה בגינם הפרשה ספציפית", וארבע העמודות שמשמאלה מדווחות, בחתך של קבוצות מכשירים פיננסיים, על יתרת החובות "שנעשתה בגינם הפרשה קבוצתית":

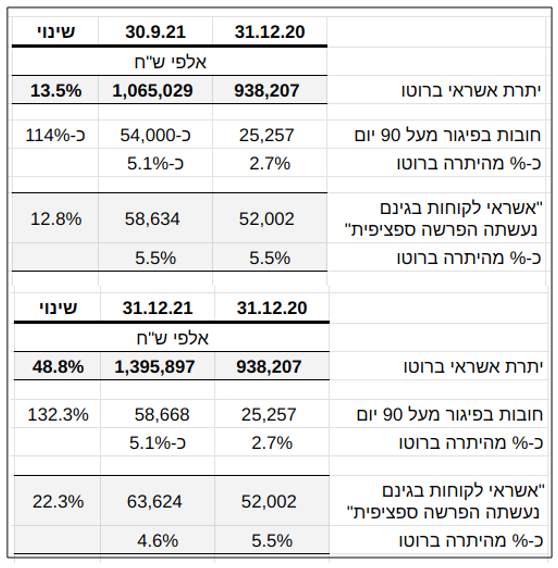

פילוח יתרת האשראי ברוטו ויתרת ההפרשה להפסדי אשראי בחתך שלושת השלבים המתוארים בכותרות העמודות בטבלאות של בול ונאוי הינו התשתית שעליו בנוי מודל הגילוי (והמדידה) של ה-IFRS. מודל זה מכונה בספרות מקצועית, מעבר לים, מודל שלושת השלבים של ה-IFRS.אז מדוע פנינסולה מצאה לנכון לא לתת גילוי לאופן זיהוי חובות פגומים ולאופן זיהוי חובות שחל גידול משמעותי בסיכון האשראי שלהם (אך הם אינם פגומים). התשובה, לדעתי, היא כי פנינוסלה מיישמת מודל גילוי חליפי לזה של ה-IFRS, הבנוי על המשפט הבא המופיע בכל דוח שנתי של פנינסולה: "בעת חישוב ההפרשה בגין הפסדי אשראי חזויים, הקבוצה בוחנת בשלב ראשון האם ישנם לקוחות אשר בגינם יש לחשב הפרשה ספציפית, וזאת בשל אירוע כשל המחייב בחינה ספציפית של הלקוח".על בסיס המשפט הזה, שבו נטען כי קיימת לכאורה חובה לחשב הפרשה ספציפית – בניגוד להפרשה קבוצתית – בגין חובות באירוע כשל, בנתה פנינסולה מודל גילוי שבו היא מפלחת את יתרת הברוטו ואת יתרת ההפרשה לפי טכניקת חישוב ההפרשה שיושמה: ספציפית מול קבוצתית.פנינסולה מציגה נתונים אלה במבנה הבא, שבו עמודת המספרים הראשונה מימין מדווחת על יתרת החובות "שנעשתה בגינם הפרשה ספציפית", וארבע העמודות שמשמאלה מדווחות, בחתך של קבוצות מכשירים פיננסיים, על יתרת החובות "שנעשתה בגינם הפרשה קבוצתית": מודל גילוי זה של פנינסולה – המחליף את מודל שלושת השלבים של ה-IFRS – מבוסס רק על הגדרת חוב באירוע כשל ("שבגינו יש לחשב הפרשה ספציפית"). על כן, ליישומו אין צורך בזיהוי חובות פגומים וחובות שחלה בהם עלייה משמעותית בסיכון אשראי.מכיוון שב-IFRS אין כל דרישה לחשב הפרשה ספציפית בגין חוב שנמצא בכשל אשראי, הצגתי לפנינסולה את השאלה הממוקדת הבאה במסגרת הבקשה לתגובה:הפנו אותנו להוראה ב-IFRS, על פיה "יש לחשב הפרשה ספציפית בשל אירוע כשל". אם אין הוראה מחייבת כזו ב-IFRS, אנא גלו לנו מיהו הגורם המחייב את פנינסולה "לחשב הפרשה ספציפית בשל אירוע כשל".בתגובתה, המובאת למטה, פנינסולה אינה עונה לשאלה זו. העובדה כי ב-IFRS אין כל דרישה לחשב הפרשה ספציפית בגין חוב בכשל אשראי היא אחת הסיבות מדוע מודל הגילוי של פנינסולה אינו יכול להחליף את הוראות הגילוי המהותיות של ה-IFRS בדבר פילוח יתרת הברוטו ויתרת ההפרשה לפי שלושת השלבים.במודל הגילוי הזה שפנינסולה מיישמת ברציפות מאז 2018, שינויים ב"יתרת אשראי בגינו נעשתה הפרשה ספיציפית" אמור לתת לקורא הדוחות אינדיקציה לשינויים בחשיפה לסיכון אשראי, וזאת מפאת הזהות לכאורה בין חוב כנ"ל לבין חוב בכשל אשראי.אבל, אבוי, הנתונים הבאים מראים כי בתשעת החודשים הראשונים של 2021 ובשנת 2021 כולה, בשעה ששיעור החובות בפיגור של 90 יום עלה משמעותית, שיעור "החובות בגינם נעשתה הפרשה ספיציפית" כלל לא עלה:

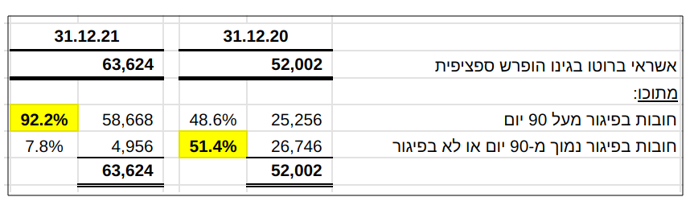

מודל גילוי זה של פנינסולה – המחליף את מודל שלושת השלבים של ה-IFRS – מבוסס רק על הגדרת חוב באירוע כשל ("שבגינו יש לחשב הפרשה ספציפית"). על כן, ליישומו אין צורך בזיהוי חובות פגומים וחובות שחלה בהם עלייה משמעותית בסיכון אשראי.מכיוון שב-IFRS אין כל דרישה לחשב הפרשה ספציפית בגין חוב שנמצא בכשל אשראי, הצגתי לפנינסולה את השאלה הממוקדת הבאה במסגרת הבקשה לתגובה:הפנו אותנו להוראה ב-IFRS, על פיה "יש לחשב הפרשה ספציפית בשל אירוע כשל". אם אין הוראה מחייבת כזו ב-IFRS, אנא גלו לנו מיהו הגורם המחייב את פנינסולה "לחשב הפרשה ספציפית בשל אירוע כשל".בתגובתה, המובאת למטה, פנינסולה אינה עונה לשאלה זו. העובדה כי ב-IFRS אין כל דרישה לחשב הפרשה ספציפית בגין חוב בכשל אשראי היא אחת הסיבות מדוע מודל הגילוי של פנינסולה אינו יכול להחליף את הוראות הגילוי המהותיות של ה-IFRS בדבר פילוח יתרת הברוטו ויתרת ההפרשה לפי שלושת השלבים.במודל הגילוי הזה שפנינסולה מיישמת ברציפות מאז 2018, שינויים ב"יתרת אשראי בגינו נעשתה הפרשה ספיציפית" אמור לתת לקורא הדוחות אינדיקציה לשינויים בחשיפה לסיכון אשראי, וזאת מפאת הזהות לכאורה בין חוב כנ"ל לבין חוב בכשל אשראי.אבל, אבוי, הנתונים הבאים מראים כי בתשעת החודשים הראשונים של 2021 ובשנת 2021 כולה, בשעה ששיעור החובות בפיגור של 90 יום עלה משמעותית, שיעור "החובות בגינם נעשתה הפרשה ספיציפית" כלל לא עלה: למתעניינים, הסיבה לכך שהאינדיקטור הבלעדי בדוחות פנינסולה לזיהוי שינויים בחשיפה לסיכון אשראי (היקף החובות שבגינם בוצעה הפרשה ספציפית) לא חשף בדוחות רבעון שלישי בפני ציבור קוראי הדוחות את הגידול המשמעותי בחשיפה לסיכון אשראי, כפי שהוא בא לידי ביטוי בהיקף החובות בפיגור מעל 90 יום, נעוצה באופן שבו הגדירה פנינסולה כשל אשראי לצורך מדידת הפרשה על בסיס ספציפי: "הקבוצה בוחנת בשלב ראשון האם ישנם לקוחות אשר בגינם יש לחשב הפרשה ספציפית, וזאת בשל אירוע כשל המחייב בחינה ספציפית של הלקוח. אירועי הכשל הינם, בין היתר, פיגור של הלווה בהחזר החוב מעל 90 יום, כניסה להליך של פירוק או כינוס נכסים וכן כל אינדיקציה להידרדרות בסיכון האשראי של הלווה שנתגלתה".ההגדרה הזו, הלקוחה מדוח שנת 2020 ושפנינסולה לא ערכה בה שינויים בשלושת הדוחות הרבעוניים של 2021, מערבבת בין חובות הנמצאים בכשל אשראי "אמיתי" (פיגור בהחזר החוב מעל 90 יום, כניסה להליך של פירוק או כינוס נכסים) לבין חובות המתוארים באופן גמיש מאד כחובות שנתגלתה בהם אינידיקציה, חלשה ככל שתהא, להידרדרות כלשהי, זניחה ככל שתהא, בסיכון האשראי.כך, במהלך 2021, בשעה שהיקף החובות בפיגור מעל 90 יום עלה משמעותית, היקף החובות "בעלי אינדיקציה" כנ"ל, שכלל לא היו בכשל אשראי אמיתי, ירד משמעותית:

למתעניינים, הסיבה לכך שהאינדיקטור הבלעדי בדוחות פנינסולה לזיהוי שינויים בחשיפה לסיכון אשראי (היקף החובות שבגינם בוצעה הפרשה ספציפית) לא חשף בדוחות רבעון שלישי בפני ציבור קוראי הדוחות את הגידול המשמעותי בחשיפה לסיכון אשראי, כפי שהוא בא לידי ביטוי בהיקף החובות בפיגור מעל 90 יום, נעוצה באופן שבו הגדירה פנינסולה כשל אשראי לצורך מדידת הפרשה על בסיס ספציפי: "הקבוצה בוחנת בשלב ראשון האם ישנם לקוחות אשר בגינם יש לחשב הפרשה ספציפית, וזאת בשל אירוע כשל המחייב בחינה ספציפית של הלקוח. אירועי הכשל הינם, בין היתר, פיגור של הלווה בהחזר החוב מעל 90 יום, כניסה להליך של פירוק או כינוס נכסים וכן כל אינדיקציה להידרדרות בסיכון האשראי של הלווה שנתגלתה".ההגדרה הזו, הלקוחה מדוח שנת 2020 ושפנינסולה לא ערכה בה שינויים בשלושת הדוחות הרבעוניים של 2021, מערבבת בין חובות הנמצאים בכשל אשראי "אמיתי" (פיגור בהחזר החוב מעל 90 יום, כניסה להליך של פירוק או כינוס נכסים) לבין חובות המתוארים באופן גמיש מאד כחובות שנתגלתה בהם אינידיקציה, חלשה ככל שתהא, להידרדרות כלשהי, זניחה ככל שתהא, בסיכון האשראי.כך, במהלך 2021, בשעה שהיקף החובות בפיגור מעל 90 יום עלה משמעותית, היקף החובות "בעלי אינדיקציה" כנ"ל, שכלל לא היו בכשל אשראי אמיתי, ירד משמעותית: קוראי דוחות הרבעון השלישי ראו רק את השינוי נטו בהיקף החובות שההפרשה בגינם נמדדה ספציפית, ולכן לא יכלו לדעת אודות הגידול המשמעותי בהיקף חובות בפיגור מעל 90 יום.בדוח שנת 2021, פנינסולה ערכה שינוי קל בהגדרת אירועי כשל לצורך המדידה הספציפית, אבל היא עדיין אינה נותנת גילוי לפי מודל שלושת השלבים של ה-IFRS (כפי שנותנות בול מסחר ואחים נאוי), ובדוח הרבעון ראשון לשנת 2022 המשיכה בפרקטיקה של אי מתן גילוי כמותי לחובות בפיגור בדוחות רבעוניים.הגיעה השעה שרשות ניירות ערך תאכוף על פנינסולה ציות מלא לדרישות הגילוי המהותיות במודל שלושת השלבים של ה-IFRS.תגובת פנינסולה: "על אף שבניגוד למקובל, בחרתם להעביר מספר [שאלות] במקום להעביר את הכתבה אשר לדבריכם אתם מתעתדים לפרסם, במלואה, קראנו בעיון ובחנו את בקשתכם שבסימוכין ואף העברנו אותה לעיונם של רואי החשבון והיועצים המשפטיים שלנו. כולם, ללא יוצא מן הכלל, סבורים כי בשאלותיכם גלומות הנחות שגויות שאינן מתיישבות עם הגילוי הנדרש בנושא. החברה פועלת ופעלה בהתאם להוראות הדין ובליווי יועצים מקצועיים מהשורה הראשונה ואינה רואה צורך להגיב על הבקשה לגופו של עניין".הכותב, רו"ח דר' אורי רונן, הוא מייסד משותף של עמותת גילוי נאות - התנועה להגנה על ציבור המשקיעים.

קוראי דוחות הרבעון השלישי ראו רק את השינוי נטו בהיקף החובות שההפרשה בגינם נמדדה ספציפית, ולכן לא יכלו לדעת אודות הגידול המשמעותי בהיקף חובות בפיגור מעל 90 יום.בדוח שנת 2021, פנינסולה ערכה שינוי קל בהגדרת אירועי כשל לצורך המדידה הספציפית, אבל היא עדיין אינה נותנת גילוי לפי מודל שלושת השלבים של ה-IFRS (כפי שנותנות בול מסחר ואחים נאוי), ובדוח הרבעון ראשון לשנת 2022 המשיכה בפרקטיקה של אי מתן גילוי כמותי לחובות בפיגור בדוחות רבעוניים.הגיעה השעה שרשות ניירות ערך תאכוף על פנינסולה ציות מלא לדרישות הגילוי המהותיות במודל שלושת השלבים של ה-IFRS.תגובת פנינסולה: "על אף שבניגוד למקובל, בחרתם להעביר מספר [שאלות] במקום להעביר את הכתבה אשר לדבריכם אתם מתעתדים לפרסם, במלואה, קראנו בעיון ובחנו את בקשתכם שבסימוכין ואף העברנו אותה לעיונם של רואי החשבון והיועצים המשפטיים שלנו. כולם, ללא יוצא מן הכלל, סבורים כי בשאלותיכם גלומות הנחות שגויות שאינן מתיישבות עם הגילוי הנדרש בנושא. החברה פועלת ופעלה בהתאם להוראות הדין ובליווי יועצים מקצועיים מהשורה הראשונה ואינה רואה צורך להגיב על הבקשה לגופו של עניין".הכותב, רו"ח דר' אורי רונן, הוא מייסד משותף של עמותת גילוי נאות - התנועה להגנה על ציבור המשקיעים.

- 8.ניתוח מצויין ומוסיף ידע (ל"ת)צחי 14/08/2022 18:38הגב לתגובה זו

- 7.צריכים לבדוק גם את יעקב פיננסים משהו שם מסריח גם כן (ל"ת)סיימון לבייב 14/08/2022 14:29הגב לתגובה זו

- 6.עכשיו ברור למה מיטב רצו למכור אותם (ל"ת)נו טוב 14/08/2022 12:02הגב לתגובה זו

- אנונימי 14/08/2022 14:25הגב לתגובה זוזאת חברה שעובדת שנים בצורה עקומה,אולי חלק מההסבר בנפשות שניהלו אותה ופרשו בשנתיים האחרונות. לא ישרים בלשון המעטה....

- 5.א-ב 14/08/2022 11:57הגב לתגובה זומגיע ישר כח גדול מאד לאתר. אלו כתבות שמעבר לעיניין שבהם מסייעות לנקות את הבורסה ולהעיר את שומרי הסף הרדומים שלנו. כל הכבוד . רק להקפיד הקפד היטב על העובדות ולפרסם רק כשהכל ידוע ומוכח. שוב ישר כח.

- 4.יוסי 14/08/2022 09:39הגב לתגובה זוחברות מעלימות נתונים שלילים [אפילו מרמים] בחברות אלו לאחר ההנפקה מתגלים השקרים שערי המניות מתרסקות ראו אקווריוס ירדה73% רייזור ירדה 93%. חברות אלו הנפיקו בשווי יחס הון גבוה למרות ההתרסקות במניה בעלי החברה לא מפסידים.

- 3.על טעויות משלמים...תביעה ייצוגית (ל"ת)שי 14/08/2022 09:08הגב לתגובה זו

- יוסי 14/08/2022 13:42הגב לתגובה זותלונות כאן לא יעזור.יש להפנות הפניות למנהלי הבורסה.

- 2.רוני 14/08/2022 09:07הגב לתגובה זורגולציה רופסת, מידע פנים, יד רוחצת יד, תן לי ואתן לך, שמור עליי ואשמור עליך... שומר כספו ירחק!

- מדוע אין מדוע אין מעמידים לדין חברות שמרמים . (ל"ת)יוסי 14/08/2022 09:55הגב לתגובה זו

- 1.מוסדי 14/08/2022 08:22הגב לתגובה זוכתבה ארוכה מיידי ומעייפת. למה לא לקצר את כל הסיפור הזה ולתת לקורא את המסקנות והתובנות על מגש של כסף?

- מ ומ ו 14/08/2022 09:48הגב לתגובה זוכדי להטיל האשמות כל כך רציניות יש צורך בהסבר מפורט ונעשית כאן עבודת קודש שאם תצבור תאוצה ציבורית תתחיל לנגוס בדרכים המקובלות להטעיית הציבור