עוד בנק אחד ירד אל הקבר וג׳נט (ילן) פוצחת בזעקות שבר

ריצה על הבנקים?

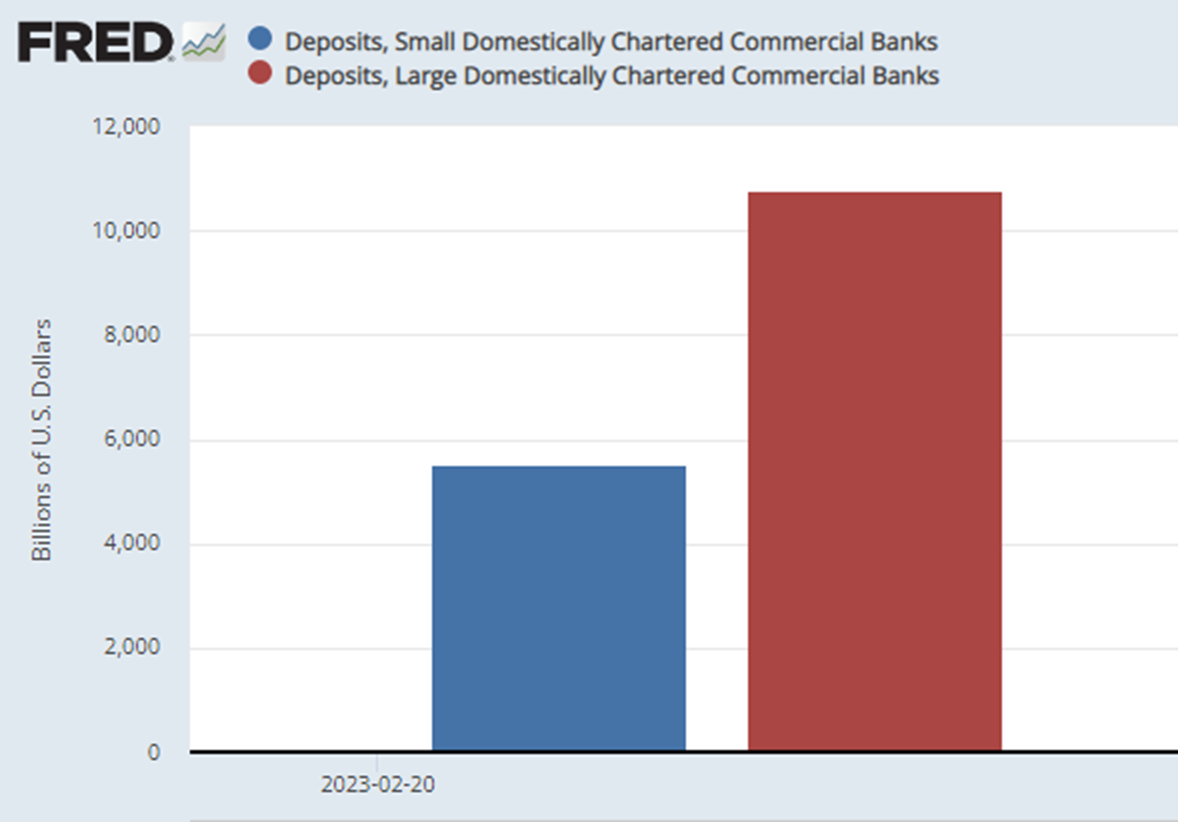

האם אנחנו בתחילתה של פאניקה מערכתית בבנקים הקטנים-בינוניים בארה״ב? פניקה שמדביקה גם את הבנקים באירופה. מאז משבר 2008 בארה״ב יש מערכת דו שכבתית שבה למי שמפקיד בבנקים הגדולים יש הגנה מלאה בעוד למפקידים בבנקים קטנים בינוניים יש הגנה חלקית. כמו שאפשר לראות בגרף מתחת כשליש מהפקדונות בארה״ב נמצאים בבנקים קטנים בינוניים ובמקרה של קריסה מערכתית קשה לתת תשובה תוך כמה זמן הלקוחות ייראו את הכסף, אם בכלל.

כמות הנכסים בבנקים שעברו טלטלה קשה בימים האחרונים בארה"ב היא בסדרי גודל של 2 טריליון דולר. להם צריך להוסיף את אלו שכבר קרסו ואז זה חוצה משמעותית את ה-2 טריליון. מדובר בהרבה כסף גם לפד. בסופו של יום, כמו יום שני האחרון ה-13.3.2023 הידוע בכינויו יום שני ה-13. נשאלת השאלה מי מת? ברוך דיין האמת. מסוג הימים שמזכירים לילות באמצע ינואר של שפעות קשות/ קורונה במחלקה פנימית של גריאטרים בהם מתמחה שלא שפר עליו גורלו/ה צריך לקבוע מוות של כמות רצינית של חולים.

ברוך דיין האמת - מתו, אבל יכול להיות שמסיבות כאלה ואחרות חלק מהרשימה למטה ממשיכים להסחר (לחיות):

- בנק סיליקון ואלי SIVB

- סיגנט׳ור בנק Signature Bank SBNY

- סילברגייט Silvergate Capital Corporation SI

First Republic Bank (FRC)

KeyCorp (KEY)

First Horizon Corporation (FHN)

East West Bancorp, Inc. (EWBC)

Zions Bancorporation, National Association (ZION)

Western Alliance Bancorporation (WAL)

ג'נט ילן, הפד והממשל האמריקאי, היו מעט מבובלבלים (בעיקר ילן שזעקה שלא צריך לעזור לבנקים), אבל מיד כולם התעשתו - וגיבו-תמכו-הקצו ובכלל עשו הכל להרגיע את הציבור. הם יודעים שהכל תלוי בציבור ובתחושותיו. הם הבטיחו את כספי הפיקדונות באופן מוחלט. הציבור אתמול האמין להם, היום יש קריסה במערכת הבנקאות באירופה שמובלת על ידי קרדיט סוויס שלא משתחרר ממשבר כבר שנים רבות, ומגיע כל פעם לשפל חדש. יש סיכון אמיתי שקרדיט בדרך לקבר, זה יכול להשפיע כמובן על הבנקים בכל אירופה (שצונחים כעת) ועל הבנקים בארה"ב.

- הבנקים האזוריים מקשים על קבלת הלוואות וגם יחתכו את הבונוסים ב-20%

- דוחות קרדיט סוויס חושפים: 68 מיליארד דולר נמשכו ברבעון הראשון

- המלצת המערכת: כל הכותרות 24/7

לקריאה נוספת:

>>> דרמה בארה"ב: הפד' מעמיד קו נזילות לחילוץ הבנקים.

>>> "רשלנות": איך אישרה KPMG את דוחות הבנקים רגע לפני קריסתם?

>>> מודי'ס בוחנת הורדת דירוג לבנקים שנפלו, איפה הייתם עד עכשיו?

מה קורה (על פני השטח)?

האירועים האחרונים הדגישו את הסיכון שאמריקאים ממוצעים עלולים להפסיד כסף כמפקידים, אפילו במה שהם חשבו בעבר כבנקים בטוחים. למערכת הבנקאית הייתה מערכת דו-שכבתית מאז המשבר הפיננסי העולמי (GFC), שבה לכמה בנקים גדולים יש גיבוי מפורש של הממשלה, בעוד שלשאר יש ביטוח פיקדונות בסך 250 אלף דולר. עם זאת, בעולם עם הפצת מידע מהירה וגישה נוחה לכספים באמצעות סמארטפונים, אף בנק אינו בטוח מ"ריצה אל הבנקים", אלא אם כן יש ערבות ממשלתית מפורשת. לבעיה מצטרף שוק המניות, שכן כיום הצרכנים מבינים שכאשר מניית הבנק קורסת, זה רק עניין של שעות, אולי ימים עד שהבנק ייכשל עקב דרישות נזילות של המפקידים.

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

התגמול על היותו של אדם - מפקיד בבנק הוא מינימלי בהשוואה לסיכון לאובדן גישה לכספים הדרושים לניהול עסק או משק בית, מה שהופך את המערכת הבנקאית לפגיעה. לפיכך, קריטי שהממשלה תעמיד מיידית את מלוא אמונתה ואת האשראי מאחורי מערכת הפיקדונות על ידי יצירת ערבות פיקדון זמנית לכל המערכת. ערבות זו תישאר במקומה עד שתוכנית ביטוח הפיקדון הנוכחית של 250 אלף דולר תמודרנה. האלטרנטיבה היא כישלון בנקים אחד אחרי השני, שיעלה את עלות ההון עבור בנקים שאינם חשובים מבחינה מערכתית, בעל השפעה עמוקה לטווח ארוך על עסקים קטנים ובינוניים.

פרספקטיבה נוספת :

פרספקטיבה אחרת על הכישלון בבנק סיליקון ואלי SVB. החילוץ של הפד מסיט את תשומת הלב מכשל מהותי של פיקוח רגולטור:

1. כאשר ההלוואות של הבנק מרוכזות בענף אחד או באזור אחד, הוא מסוכן יותר מאשר אם הוא מגוון. ההנהלה והרגולטורים צריכים להחזיק בנק לא מגוון בסטנדרט סיכון גבוה יותר.

2. הרגולטורים הכירו את הנכסים וההתחייבויות של SVB. אי ביצוע ניתוח "מה אם" ראשוני נראה שגגה: "מה אם" היה צריך למכור את חלק מתיק אג״ח המוחזק עד לפרעון לפני הפירעון כדי למלא משיכות גבוהות? עריכת הערכה כזו היא סיכון 101. זה מביך שהרגולטורים החמיצו את תרחיש הסיכון הברור והברור הזה.

3. סוגיה רחבה יותר - עקומת תשואה הפוכה עמוקה - עשויה להעמיד בנקים אחרים בסיכון. עקומת תשואות בשיפוע חיובי (ריביות ארוכות טווח גבוהות מהריביות לטווח קצר) טובה לבריאות הבנק מכיוון שבנקים משלמים בדרך כלל ריביות קצרות טווח (עבור הפקדות לחיסכון) ומקבלים ריביות לטווח ארוך יותר (בספר ההלוואות שלהם). בהעלאה אגרסיבית של ריבית שורט, הפד העלה את המודל הרגיל. בנקים אחרים עלולים להיות בסיכון. הפד צריך בדחיפות להעריך אפשרות זו.

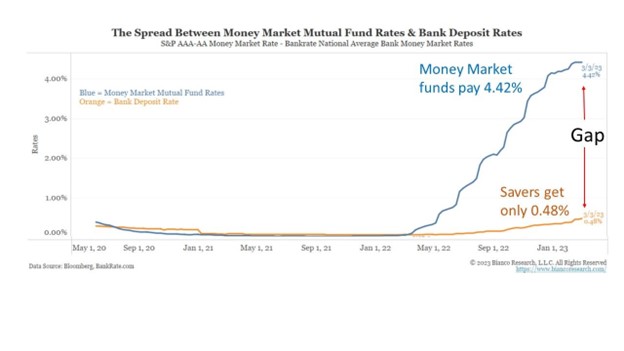

4. לבנקים הגדולים יש כוח שוק. הם יכולים לשלם ריבית של 0.48% על פיקדונות חיסכון כאשר שטרות האוצר מניבים 4.5%. בנקים יותר קטנים אינם יכולים לעשות זאת וחייבים לשלם קרוב יותר לשערי השוק.

5. השלכות מדיניות הריבית הממושכת של הפד כמעט לאפס, היו קשות להסברה לנוכח צמיחה כלכלית חזקה ותעסוקה ורמות שיא של מחירי מניות.ההשלכות הללו מתרחשות היום. לדוגמה, כאשר שיעורי הטווח הקצר היו קרובים לאפס, כמה משקיעים ומוסדות לקחו סיכון נוסף על ידי השקעה באג"ח לטווח ארוך? נשמע מוכר?

6. הפד היה צריך להתנהל במשנה זהירות בפגישה האחרונה ולהשהות את העלאות הריבית. האינפלציה, במהלך 7 החודשים האחרונים, היא כ-2% (בשנתית). מתבקש שהפד יעשה את אותו סוג של ניתוח סיכונים שהיה צריך לעשות ב-SVB עבור בנקים אחרים במערכת לפני שיחליטו להעלות את הריבית בעוד 25 או 50 נקודות בסיס? ניהול סיכונים יזום תמיד עדיף על לרוץ ממשבר אחד למשבר אחר, ולגרום למשלם המסים האמריקאי להחזיק בתיק ההשקעות של בנקים כושלים.

כשכל כך הרבה בנקים חטפו מכה רצינית והמסחר במניות שלהם הופסק. גם כשנציגי הממשל והפד אומרים שהפקדונות של הלקוחות מוגנים ואני מאמין שהם מתכוונים לזה בעקרון, הרי שהיכולת האמיתית להחזיר את החלק הלא מבוטח מעל 250 אלף דולר בבנקים יכול לקחת זמן. זה ייקח זמן במקרה של משבר מערכתי במספר בנקים בו זמנית. ולכן לקוחות סבירים יעבירו חלק ניכר מהפקדונות לבנקים גדולים ומוגנים ולו רק בגלל השקט הנפשי. אם התרחיש הזה יתממש נמשיך לראות קריסות של בנקים בינוניים-קטנים בשבועות הקרובים.

זווית ישראלית? במערכת הפיננסית-רגולטורית בישראל כולם מגינים על כולם. אין באמת תחרות אז גם אף בנק לא יתרסק. בישראל האזרחים עובדים עבור המוסדות הפיננסים ולא להפך. לגבי סטרטאפים? זה כבר לטור אחר.

- 16.חיים 16/03/2023 14:42הגב לתגובה זושהפסידו הכל? כמה קרנות פנסיה מחקו את ההשקעה? כמה הפסדים הנפילות האלו הביאו למשקיעים? למה אין דיבור והסבר על זה? משקיעי הבנקים הפסידו ה כ ל. ומעניין לדעת כמה כסף נמחק שם!

- 15.ובארץ הבנקים לא מבטחים את הפקדונות (ל"ת)חמור 16/03/2023 13:25הגב לתגובה זו

- 14.לרון 16/03/2023 13:20הגב לתגובה זולמרות תואר הד"רהכותב מזלזל בתואר פרופ' של גב' ילן שרת האוצר,אני הייתי לועג לשר אצר צוחני אחר

- 13.שרון 16/03/2023 13:12הגב לתגובה זואשמח לניתוח שלה

- 12.חוזה מהלכים 16/03/2023 12:48הגב לתגובה זוגי פי מורגן

- 11.מיקליס 16/03/2023 07:37הגב לתגובה זוומדינות אחרות כך הסבל של הציבור הכללי ימשיך לגדול כי זה בומרנג, אתמול ברוסיה שמודדת אינפלציה שנתית פעם בשבוע היא ירדה בחדות ל 7.65 מ 9.47, הריבית ברוסיה 7.5 ובהמשך גם תרד, עכשיו תסבירו לי איך מדינה שהטילו עליה את האמא של כל הסנקציות עושה את זה, יש לה עוד שלל בעיות כמו צמיחה שלילית בגלל היעדר מזומנים אבל האבטלה בשיא שלילי של כל הזמנים , מברות כמו ברשקה על כל חברותיה לא רוצות לצאת ממנה ובאפריל חנויות כמו זארה פותחות שם סניפים מחדש רק תחת שם אחר, חברות רכב שיצאו מרוסיה הוחלפו עי חברות סיניות, מקדונלדס הוחלפה תוך שנייה, המסקנה אפשר בלי המערב כי אין לו מה להציע לעולם פרט למלחמות וסנקציות

- 10.מטייל 15/03/2023 21:36הגב לתגובה זואם בנק ישראלי יקרוס האם הפקדונות של הלקוחות מובטחים ?

- 8 16/03/2023 13:27הגב לתגובה זוולכן עם כל הבלאגן כדאי לשים כסף בבנקים בחול שיש בטחונות על בפקדונות.

- 9.צ.גולד 15/03/2023 21:32הגב לתגובה זוקצת כבוד - " פוצחת בצעקות......." !!! אחת מהכלכלניות המוערכות בעולם . תכבד את עצמך ותתיחס ענינית.

- אלאוגלו 16/03/2023 09:21הגב לתגובה זועוד אח אחד ירד אל הקבר / פישי הגדול

- 8.גולדפינגר 15/03/2023 19:45הגב לתגובה זומ 2008 הפד דיבר על מבחני לחץ וכל מני מערכות בקרה וגם היה את בזל3 שאמור היה להכניס רגולציה חדשה כדאי למנוע חזרה של משבר 2008, והינה 15 שנה אחר כך הפד מחלץ 3 בנקים בכסף ציבורי של משלמי המיסים, ושום מבחני לחץ לא עזרו. זאת ועוד, גם רואי החשבון KPMG לא זיהו בזמן את הבעיות במאזני ההבנק בעיקר בנכסים לא סחירים ונכסים מגובי משכנתאות. MBS אותם נכסים שגרמו למשבר ב-2008.

- 7.רפאל 15/03/2023 18:30הגב לתגובה זועוד יגיעו ימים שמכל העולם ירצו לשים כספים בבנקים בארץ.... אתם עכשיו מבינים למה BB קוסם האל בעזרתו...

- למה 16/03/2023 13:29הגב לתגובה זובארץ בפקדונות בבנק לא מבוטחים...כאן הסיכון לכסף גדול יותר

- 6.sdsd 15/03/2023 17:30הגב לתגובה זוהעמלות הענקים שהבנקים גובים עיקר ממשקי בית הם שערוריה,ולכן הרווחים שלהם בשמיים מידי ריבעון וריבעון. העם משלם את השכר העתק שהמנהלים מקבלים. פשוט חזירים

- ברור, הם עושקים את בעלי החשבונות בגיבוי בנק ישראל (ל"ת)גולדפינג 15/03/2023 19:46הגב לתגובה זו

- 5.הבנקאים לדין!! 15/03/2023 17:29הגב לתגובה זובנקאי הבנקים המרכזיים ובכללם בנק ישראל, אחראים לכאוס הכלכלי העולמי. שנים של ניפוח בועות עם ריבית אפסית והזרמת הון לבורסות ניירות הערך. הכל צפוי.

- שולמן קטן 15/03/2023 17:55הגב לתגובה זוהמצב שרואים עכשיו הוא כתוצאה מעשור של מדיניות ריבית אפס, היו מספר נגידים מאז.. חלקם אפילו קיבלו פרס נובל ונחשבו ל"מצילי הכלכלה" - את מי מהם לעצור? הניידת בדרך.. נא לעדכן..

- 4.מאחל לכולם לקרוס.על הפנים (ל"ת)בבר שבעים שנה בבורסה 15/03/2023 15:23הגב לתגובה זו

- אתה מטומטם, הם הם יקרסו גם הכסף שלך והפניסה שלך יקרסו (ל"ת)אני 15/03/2023 15:43הגב לתגובה זו

- 3.בא לפרגן 15/03/2023 15:23הגב לתגובה זובמידה והייתי רוצה לקחת יועץ מקצועי כלכלי הייתי משתמש בשירותי הכתב. יכול לשמש כמצפן לממשלה הנוכחית ולמנוע אסונות.

- 2.כלכלן 15/03/2023 15:19הגב לתגובה זווהסיבה היא שהמציאות מוכיחה שאי אפשר לסמוך על בני אנוש בכל הקשור לשליטה על כמות הכסף ומחירו ועל כן להפקיד את המלאכה בידי אלגוריתם / מחשב, וכך גם הבנקים המרכזיים, מתואמים עם הבנקים השונים שהינם גופים עסקיים פרטיים בעלי אינטרסים ופוזיציות. ״שוחד יעוור עיני חכמים ויסלף דברי צדיקים״. מערכת מוניטרית מיועדת מטבעה להינהל על-ידי מחשב ולא על-ידי אנשים, שאמונים על מדיניות פיסקלית בלבד.

- סטטיסטיקאית 15/03/2023 15:34הגב לתגובה זוולכן אין סיכוי שבתצורה הנוכחות יהפוך ל medium of exchange. הוא מתכון בטוח לדפלציה.

- 1.תמשיכו לעלות את הריבית עד אחרון הבנקים והלווים (ל"ת)איציק 15/03/2023 15:12הגב לתגובה זו

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

צילום: Jens Mahnke, Pexels

צילום: Jens Mahnke, Pexelsעלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

יצרנית שואבי האבק החכמים חברת iRobot הייתה כוכבת של ממש בוול סטריט מאז הנפיקה לפני 20 שנה ועד לפני כארבע שנים. אבל הצעת רכש של אמזון לחברה, שעוררה התנגדות בקרב פוליטיקאים, והמכסים של טראמפ שפגעו במכירות של כל החברות האמריקאיות בסין, הובילו אותה כעת עד פשיטת רגל. וגם: העתיד הוורוד שנשקף לטבע ואיזו עסקת ענק מבטיחה את המשך התמיכה האמריקאית בישראל

לאחר שכמעט כל המניות במדד ה-S&P - ליתר דיוק 97% או 484 חברות - פרסמו את תוצאות הרבעון השלישי של 2025, הסתבר שההכנסות עלו ב-8.2% - שיא של 12 רבעונים, הרווחים עלו ב-16.5% - שיא של 16 רבעונים, והרווחים הממוצעים הפתיעו בעלייה של 9.6% - שיא של 16 רבעונים. הקונצנזוס חוזה כעת שהעלייה בהכנסות וברווחים לשנת 2026 צפויה להיות חזקה מכפי שהעריכו, במיוחד מצד חברות מרכזי נתונים עם צבר הזמנות שהולך וגדל, חברת TSM מאיצה בניית מפעלים לשם כך.

זה באשר למיקרו. באשר למקרו, המצב אפילו טוב יותר. "זה עתה", כותב הוול סטריט ג'ורנל, "ראינו את הרבעון הטוב ביותר בשלוש השנים האחרונות מבחינת ההכנסות או בארבע שנים מבחינת הרווחים. הכלכלה האמריקאית ממשיכה להתגבר על זעזועי הסחר וההגירה של 2025, תוך שהיא לועגת לציפיות הרווחות להאטה או אפילו למיתון, ועוקפת מדינות מפותחות אחרות".

אבל התקשורת לא יכולה לסגת מאווירת הפסימיות שהיא מפמפמת, במיוחד מאז נכנס הנשיא טראמפ לבית הלבן. "סיבה אחת גדולה למצב (הטוב)", ממשיכה הכתבה, "היא שהאמריקאים, למרות התחזית הפסימית לגבי הכלכלה, למרות כעסם המתמשך על המחירים הגבוהים ואפילו על ההאטה בשוק העבודה, ממשיכים להוציא כסף. השקעות עסקיות עצומות במרכזי הנתונים ובפרויקטים אחרים שדרושים למרוץ הבינה המלאכותית גם הן מסייעות להגביר את צמיחת הכלכלה (ההשקעות בבינה מלאכותית וצריכת משקי בית היוו כמעט 70% מהצמיחה ברבעון השלישי). הכלכלה האמריקאית", מסכם המאמר, "לגלגה על רבות מהתחזיות הקשות מתחילת השנה, במיוחד מאז נכנס הנשיא טראמפ לתפקידו עם הבטחות גדולות להעלאת מכסים ולצמצום ההגירה".

מזה שנים אני חוזר וטוען שאסור למשקיעי המאה ה-21 לסמוך על כותרות ופרשנויות לצורך החלטות ההשקעה, כאשר המידע כולו נמצא בהישג יד ברשת. האמת? איני חושב שהפרשנים בתקשורת ישנו את קונספציית הפסימיות שבה הם לכודים, אבל טוב יעשה המשקיע אם תמיד ידבק בעובדות, הזמינות כולן ברשת, לפני שיפעל על סמך תחזיות המומחים.

- העלאת דירוג לטבע; מניית החברה בשיא של 8 שנים

- טבע מגישה בקשה ל‑FDA לזריקה חודשית לסכיזופרניה

- המלצת המערכת: כל הכותרות 24/7

עסקת הגז של שברון מבטיחה עוד השקעות אמריקאיות

שברון היא צאצאית ישירה של ענקית הנפט סטנדרד אויל ופעילה ב-180 ארצות. החברה נוסדה בקליפורניה ב-1870 וכעת היא עוברת לטקסס, בגלל עלויות, רגולציה ובעיקר מסיבות פוליטיות. זו אחת מחברות האנרגיה המשולבות המובילות בעולם. החברה מייצרת נפט גולמי וגז טבעי, מייצרת דלקים לתחבורה, חומרי סיכה, פטרו כימיקלים ותוספים, ומפתחת טכנולוגיות בכל תחומי העיסוק שלה. היא גם נכנסת לעסקי אנרגיה חדשים.