הפער בין התשואה על האג"ח לשנתיים ולעשור שובר שיא נוסף - מה ההיסטוריה מלמדת אותנו

שנת 2022 הייתה שנה קשה וכואבת לרוב הניכר של המשקיעים - הנאסד"ק ירד ביותר מ-30%, ה-S&P 500 בכ-20% ואין כמעט מניות שסיימו את השנה עם תשואה חיובית, לכן ברור למה השוק מעדיף לשמוע כמה שיותר חדשות טובות מאשר להתמודד עם האמת הכואבת. ראינו את העלייה של חודש ינואר ופתאום שמענו שוב קולות שאומרים לנו שהפעם זה יהיה בסדר - הפעם הפד' יצליח לנצח את האינפלציה, והאמת שנתוני האינפלציה לנובמבר ודצמבר אכן היו בהתאם לציפיות ונדמה היה שהכיוון הוא חיובי.

לפני כשבועיים פורסמו נתוני האינפלציה לחודש ינואר שהראו דווקא היפוך מגמה וכך קרה גם עם פרסום נתוני מדד ה-PCE (המדד המועדף על הפד' למדידת האינפלציה), אשר הוכיחו לנו גם כן כי המרחק מיעד האינפלציה של 2% הוא עדיין גדול. היום יושב ראש הפד', ג'רום פאוול, מדבר בפני הנבחרים בארה"ב, מאשש את החששות ומחדיר פחד נוסף בשוק, כשהוא מדגיש כי העלאות הריבית לא קרובות להרגע, עם השענות מסויימת על נתוני האינפלציה שפורסמו לחודש ינואר.

כמו שזה נראה המגמה בנוגע לציפיות השוק והפד' בנוגע לאינפלציה משתנות מחדש כל חודש ואי הוודאות בנוגע להאם הפד' יוביל את כלכלת ארה"ב רק עולה. למרות התנודתיות בסנטימנט בשוק, יש אינדיקטור אחד שלאורך עשרות שנים חזה במדויק כל מיתון שהיה בארה"ב והוא רק "מחריף את הטון" - עקום התשואות.

עקום התשואות מבטא את פער התשואה בין אגרות חוב לזמנים שונים של ממשל ארה"ב. אג"ח הוא בעצם הלוואה לממשלה שבתמורה לכך שהממשלה מקבלת את הכסף שלנו היא תיתן לנו ריבית - תשואה על הכסף. מן הסתם, ככל שנלווה את הכסף לממשלה ליותר זמן, נצפה בהתאם לתשואה יותר גבוהה - לזמן יש מחיר ואתם לא תהיו מוכנים להלוות סכום של כסף לחודש ול-30 שנה אם תקבלו בשני המקרים את אותה התשואה על הכסף.

- המדינה הראשונה שקובעת יעד אינפלציה רשמי ומה קרה היום לפני 24 שנה

- לקראת החלטת ריבית דרמטית כשהפד' מפולג מאי פעם ו"עיוור" ללא נתונים עדכניים

- המלצת המערכת: כל הכותרות 24/7

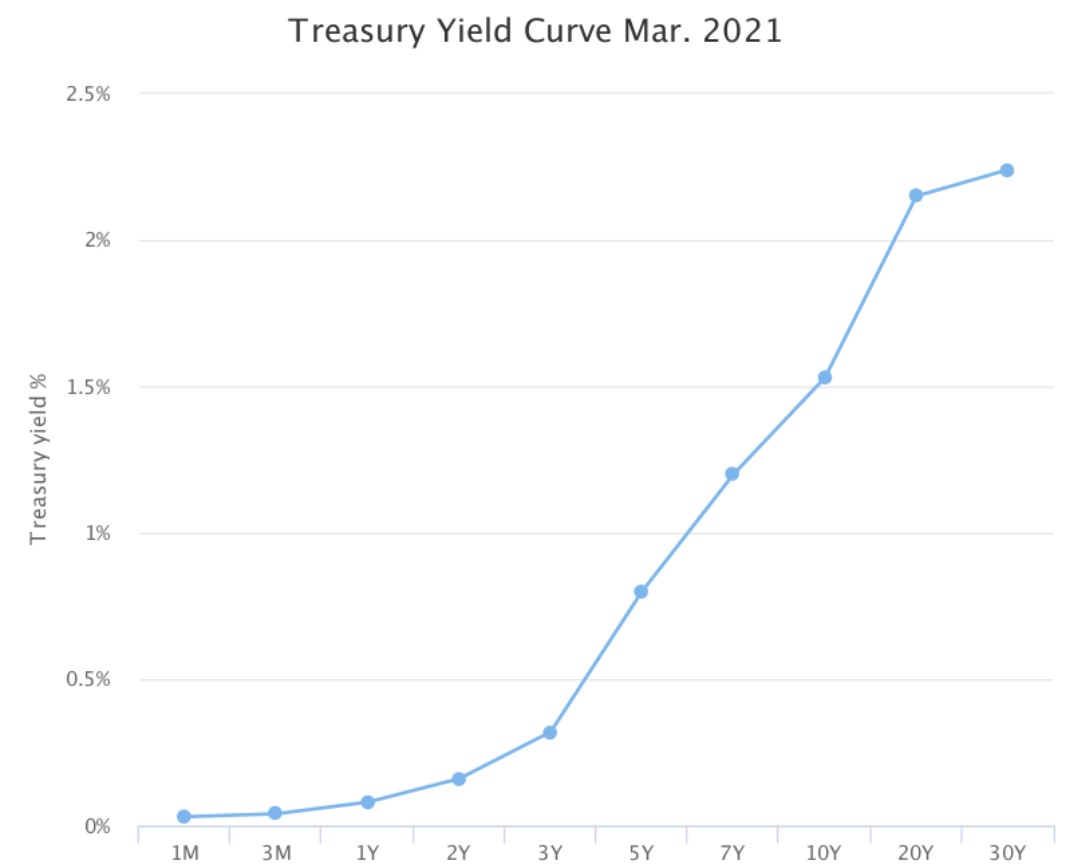

בתמונה ניתן לראות את עקום התשואות במרץ 2021 - בציר ה-X אנחנו רואים את כל סוגי האג"ח לפי סדר כרונולוגי, ועל ציר ה-Y ניתן לראות את התשואה עבור כל אגרת חוב. כפי שניתן לראות העקום עולה משמאל לימין - תשואה גבוהה יותר עבור זמן רב יותר שהכסף לא נמצא אצלנו, בדיוק כמו שההיגיון אומר לנו.

אז איך בעצם העקום עוזר לנו?

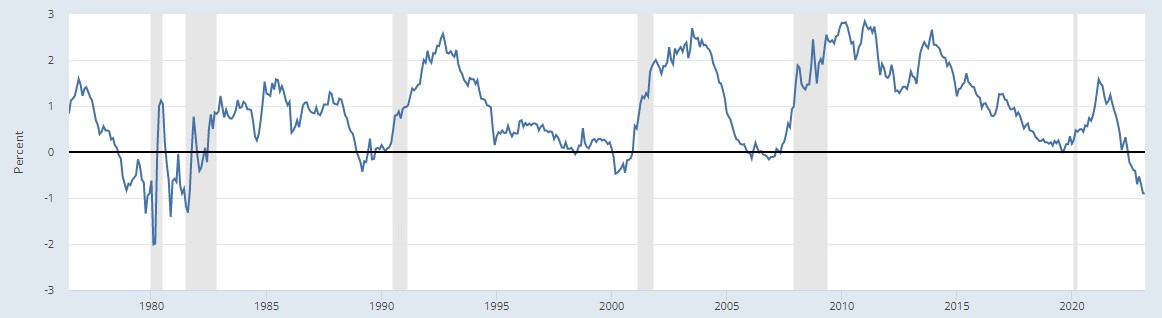

ישנם מקרים בהם קורה מצב הפוך - התשואה עבור אג"ח לזמן קצר גבוהה מזו על אג"ח לזמן ארוך, למצב זה קוראים היפוך עקום התשואות. אמנם בגרף שראינו יש סוגים רבים של אג"ח, אך לרוב נהוג להסתכל על הפער בין האג"ח לשנתיים והאג"ח לעשור. עד כה, כל פעם שהפער בין שני אגרות החוב הללו הפך לשלילי - ארה"ב נכנסה למיתון, בערך כשנה וחצי לאחר מכן, היום הפער השלילי בין האגרות הגיע ל-1%, לראשונה מאז שנות ה-80. אין הסבר בודד ומדויק עבור מדוע ההיפוך בין התשואות של אגרות החוב הללו מנבא בצורה כה מדוייקת מיתונים בארה"ב, אך הסבר אפשרי הוא שהפער מביע את הצפי של השוק למצב שעתיד לבוא.

בתמונה ניתן לראות את הפער בין התשואות של שני סוגי האג"ח מאז אמצע שנות ה-70, כשבכל תקופה שמסומנת באפור ארה"ב הייתה במיתון. ניתן לראות עד כמה המצב היום לא מזהיר - לא היינו במצב הזה כבר מעל 40 שנה והמגמה השלילית לא משנה כיוון. עוד ניתן לראות שהאינדיקטור כה מדויק שאפילו לפני המיתון הקצר של תחילת הקורונה, נרשם היפוך בתשואה על שתי אגרות החוב הללו.

- בנק אוף אמריקה: מכירות השבבים יעלו ב-30% ב-2026

- הביקוש לזיכרון דחף את לאם ריסרץ’ לשיא כל הזמנים

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

מה משפיע על עקום התשואות והראות בצורה רגילה או מהופכת?

יש לתשובה כמה חלקים אבל הגורמים העיקריים הם הבנק המרכזי של ארה"ב והמשקיעים. כשהפד' מעלה את הריבית במשק, הוא מוביל לכך שהתשואה על פקדונות בבנקים עולה ואם התשואה הזו עולה, משקיעים יסיטו כספים מאגרות חוב ממשלתיות (בעיקר לזמן קצר), משמע ימכרו את האגרות חוב שלהם. המכירה של אגרות החוב תוריד את המחיר שלהן ותעלה את התשואה (לאגרות חוב יש כמות כסף שהן מחזירות בסוף, למשל 100 דולר, והתשואה על האגרות נגזרת מהמחיר בהן הן נקנו, אז אם האגרת נקנתה ב-90.9 דולר התשואה היא 10%). הפד' יכול להשפיע גם על התשואה על האג"ח לזמן ארוך על ידי כך שימכור או יקנה אגרות חוב לזמן ארוך בכדי להשפיע על המחיר והתשואה שלהן.

לסיכום, אפשר להתווכח או להקשיב לעצה של אנליסט כזה או אחר, אך בסופו של דבר יש לנו נתון אחד שהוא אובייקטיבי ולא נשען דעתו של אף אחד והנתון הזה מצביע על דבר אחד - כנראה שארה"ב לא תתחמק ממיתון, לפחות על בסיס נתוני עבר. מתי צפוי שנראה את המיתון הזה מגיע? אי אפשר באמת לדעת, אך אפשר לראות שבממוצע עוברת שנה וחצי מהרגע בו קורה ההיפוך ועד שארה"ב נכנסת למיתון, משמע התזמון הסביר יהיה בסוף השנה הנוכחית (ההיפוך קרה בסוף חודש יולי).

- 4.ראש כרוב 07/03/2023 21:51הגב לתגובה זוגם הגירעון לא,הבורסות טסו עם נתונים כאלה. מה שמשפיע זה האבטלה וציפיות האינפלציה ושניהם מראים על יציבות וחוסן של הכלכלה האמירקאית שמישהו ישלח את הכתבים האלו ללמוד כלכלה למען השמש

- העם איתך, גם שמחה רוטמן איתך (ל"ת)בני גור 08/03/2023 01:45הגב לתגובה זו

- 3.שנת הבחירות בארה"ב (ל"ת)נועם 07/03/2023 19:53הגב לתגובה זו

- 2.ק ר מ י נ ל י ם . 07/03/2023 19:34הגב לתגובה זואתם רוצים לפתור ב - 3 חודשים חחחחחחחחחחחחחחחחחחח

- 1.ריבית לשנה 5.2% מושכת משקיעים מכל העולם (ל"ת)לילי 07/03/2023 19:23הגב לתגובה זו

סטארפייטרס ספייס

סטארפייטרס ספייסהמניה שהונפקה, זינקה כמעט 400% ונופלת היום ב-60%

ההנפקה הצנועה, היצע מניות מוגבל והיעדר הכנסות הפכו את סטארפייטרס לאחת המניות התנודתיות בשוק ומציבים סימני שאלה סביב השווי שנקבע לה בתוך ימים ספורים

חברת החלל האמריקאית סטארפייטרס ספייס (FJET) נכנסה בשבוע שעבר לשווקים הציבוריים בהנפקה ראשונית צנועה יחסית, אך בתוך ימים ספורים הפכה לאחת המניות התנודתיות ביותר בבורסות בארה״ב. ההנפקה, שגייסה כ־40 מיליון דולר, הציבה את החברה במרכז תשומת הלב, בעיקר בשל תנודות חדות במחיר המניה ובמחזורי מסחר גבוהים במיוחד.

סטארפייטרס החלה להיסחר בחמישי שעבר בבורסת NYSE American במחיר של 3.59 דולר למניה. כבר ביום המסחר הראשון זינקה המניה עד לרמה של 8.5 דולר, כאשר נרשמו תנודות חדות לשני הכיוונים וביום שני נרשם זינוק חריג של כ־371%, שהקפיץ את מחיר המניה לשיא של 31.5 דולר, לפני שמגמת המסחר התהפכה היום (שלישי), כאשר המניה נופלת בכמעט 60% למחיר של פחות מ-14 דולר.

סטארפייטרס מציגה את עצמה כחברה שמחזיקה ומפעילה את צי המטוסים העל־קוליים המסחריים הגדול בעולם. פעילותה מתבצעת ממרכז החלל קנדי בפלורידה, והיא מפעילה שבעה מטוסי F-104 סטארפייטר, דגם שיצא משירות בנאס"א כבר באמצע שנות ה־70.

שלוש שנים בלי הכנסות

החברה לא רשמה הכנסות בשלוש השנים האחרונות, ובשנת 2024 דיווחה על הפסד של 7.9 מיליון דולר. נתונים אלו ממקמים אותה כחברה בשלב מוקדם מאוד, שעדיין לא הוכיחה מודל עסקי יציב. מבנה המאזן של סטארפייטרס מסבך את המצב עוד יותר. לחברה הון עצמי שלילי, כך שההתחייבויות עולות על הנכסים. כתוצאה מכך, יחס מחיר להון של החברה עומד על מינוס כ־160, נתון חריג במיוחד בענף תעופה וביטחון, שבו היחס המקובל נע סביב 2.5–3.7.

- "Moonshot הוקמה כדי לשגר אובייקטים לחלל בדרכים יעילות יותר"

- הסטארטאפ Moonshot Space נחשף לראשונה עם גיוס של 12 מיליון דולר

- המלצת המערכת: כל הכותרות 24/7

גורם נוסף שמסביר את התנודות החריפות הוא היקף המניות הזמין למסחר. מתוך כ־21.7 מיליון מניות קיימות, רק כ־11.1 מיליון הוצעו לציבור בהנפקה. היצע מצומצם של מניות סחירות יוצר תנאים שבהם גם עסקאות בהיקף לא גדול גורמות לתנודות מחיר חדות.

וול סטריט שור (גרוק)

וול סטריט שור (גרוק)וול-סטריט ננעלה בעליות מתונות; נייקי קפצה ב-5%, מיקרון עלתה ב-4%

המסחר בוול סטריט ננעל בעליות מתונות. המגמה החיובית מציבה את השווקים האמריקאיים בכניסה לחופשת חג המולד באווירה אופטימית יחסית, גם על רקע מחזורי מסחר קטנים ופעילות חלקית הצפויה בימים הקרובים.

מדד דאו ג’ונס הוביל את העליות עם התחזקות של 0.6%, והתקרב אף הוא לרמות שיא חדשות. מדד S&P 500 הוסיף כ־0.3%, בעוד שמדד נאסד”ק, שבו משקל גבוה למניות טכנולוגיה, רשם עלייה מתונה יותר של 0.2%. המסחר התקיים במתכונת מקוצרת לקראת חג המולד, כאשר ביום חמישי לא יתקיים מסחר כלל.

המשך העליות מגיע למרות נתוני מאקרו חזקים יחסית, שמיתנו את הציפיות להורדות ריבית מהירות מצד הפדרל ריזרב. נתון התמ”ג לרבעון השלישי הצביע על קצב צמיחה שנתי של 4.3%, גבוה מהתחזיות, בעיקר בזכות צריכה פרטית חזקה. בעקבות זאת ירדו ההסתברויות להורדת ריבית כבר בינואר, אם כי השוק עדיין מתמחר שתי הורדות ריבית עד סוף השנה הבאה.

נתונים נוספים סיפקו תמונה מעורבת של הכלכלה האמריקאית. מספר דורשי האבטלה החדשים ירד זה השבוע השני ברציפות, נתון המעיד על שוק עבודה יציב, אך במקביל נמשכת היחלשות במדדי אמון הצרכנים. התמונה הכוללת מצביעה על כלכלה שממשיכה לצמוח, אך בקצב שעלול להקשות על הבנק המרכזי להקל במדיניות המוניטרית.

- וול-סטריט סיימה בעליות שערים; אנבידיה עלתה ב-3%, צים קפצה ב-6%

- אנבידיה וטסלה עולות כ-1.3%, סטרטג'י עולה בעקבות הביטקוין - המניות הבולטות בוול סטריט

- המלצת המערכת: כל הכותרות 24/7

בשווקים אחרים נרשמה תנודתיות חדה יותר. מחירי הזהב והכסף טיפסו לשיאים חדשים, לפני שהתמתנו, בעוד שמחיר הנפט התייצב לאחר עליות בימים האחרונים. במניות בלטה אינטל בירידה מתונה, לאחר דיווחים כי אנבידיה עצרה ניסוי בתהליך ייצור מתקדם של החברה. בסך הכול, השווקים מסיימים את התקופה שלפני החג במגמה חיובית, אך עם רגישות גבוהה לנתוני מאקרו ולציפיות הריבית לשנה הקרובה.

.jpg)