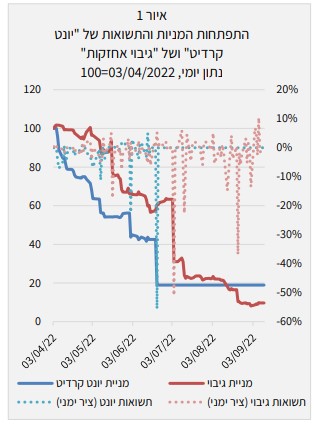

בנק ישראל: קריסת יונט קרדיט וגיבוי אחזקות לא יצרה פאניקה אצל המשקיעים ביחס לשאר מניות האשראי החוץ בנקאי

האם הקריסה של חברות האשראי החוץ בנקאי, יונט קרדיט יונט קרדיט וגיבוי אחזקות גיבוי אחזקות 0% אומרת שכל האשראי החוץ בנקאי לא מפוקח כמו שצריך ועלולים לצוץ עוד שרצים בלתי רצויים מבחינת המשקיעים?

על פי ניתוח של בנק ישראל, המשקיעים לפחות לא חוששים מכך, וזאת למרות הבעיות שכבר צצו גם למשל בחברות אשראי חוץ בנקאי נוספות - כמו מלרן מלרן -0.95% (הנה דוגמא) ופנינסולה פנינסולה -0.69% (למשל כאן), ולמרות שהבעיות השפיעו לרעה, על פי בנק ישראל, "גם על הצפי של סוכנויות דירוג האשראי לצמיחה העתידית בענף ולפיכך על דירוג האשראי של החברות בענף", וכן רשות ניירות ערך פתחה בבדיקת הענף כולו ופרסמה הנחיות לחברות שמחייבות את החברות לפרסם לציבור את הסיכונים שעלולים לנבוע מהלבנת הון, גניבות, מעילות, הונאות ואי סדרים ולציין את זהות בעלי התפקידים בתאגיד שאחראים על ניהול הסיכונים.

החברות הגדולות ירוויחו - הקטנות אולי בבעיה

לדברי בנק ישראל "לאירועים השליליים לא הייתה השפעה מובהקת סטטיסטית או כלכלית על המניות של חברות האשראי החוץ-בנקאי המתחרות. ייתכן שהאירועים בשתי החברות נתפסו על-ידי המשקיעים כנקודתיים ולא כאירועי רוחב עם השלכות על כלל החברות בענף".

אבל בבנק גם מציינים כי יתכן שהקריסה תסייע לחברות הגדולות ותפגע בחברות הקטנות יותר בענף: "התגובה החיובית המתונה של החברות הגדולות בענף לעומת התגובה השלילית המתונה של החברות הקטנות בענף, מרמזת שהאירועים בשתי החברות הקורסות אכן נתפסו על-ידי המשקיעים כאירועים עם השפעה רוחבית מסוימת. אם כן, זו צפויה להשפיע לשלילה גם על החברות הקטנות האחרות בענף, אך עשויה לסייע לחברות גדולות יותר, שייהנו מהירידה הצפויה ברמת התחרות בענף עקב קריסת שתי החברות הללו והעלאת רף האסדרה לפעילות בענף".

- פאגאיה הפתיעה ודיווחה על רווח ברבעון; המניה מזנקת

- Blue Owl רוכשת מפאגאיה הלוואות בהיקף של עד 2.4 מיליארד דולר

- המלצת המערכת: כל הכותרות 24/7

איך בנק ישראל ביצע את הבדיקה?

בבנק בדקו את הירידה בשאר מניות הסקטור לעומת הצלילה במניות של שתי הבעייתיות, והאם הנפילה בהן גרמה גם לנפילה בכל הסקטור, או אם תרצו 'בסל של הסקטור'. על פי בנק ישראל "התשואה היומית הממוצעת והחציונית על המניות של חברות האשראי החוץ-בנקאי המתחרות ב-14 האירועים שהעידו על הרעה במצב החברות, הייתה שלילית, אבל קרובה מאוד לאפס. סטטיסטיקה תיאורית פשוטה זו מהווה רמז לכך שהאירועים הדרמטיים לא נתפסו על-ידי המשקיעים כדרמטיים לכלל שוק האשראי החוץ-בנקאי.

הבנק גם בחן את השינוי לא רק באותם ימים ספציפיים אלא במהלך 246 ימים של מסחר. גם כאן אומרים בבנק - אין קורלציה. בבנק כן אומרים שהמניות הקטנות הושפעו לשלילה ואילו הגדולות דווקא עלו: "הבדלים אלה עשויים ללמד שההתמוטטות החברות "גיבוי אחזקות" ו"יונט קרדיט" אכן העלו במידה מתונה את החששות ליציבותן של חברות האשראי החוץ-בנקאי הקטנות, בעוד שהמשקיעים לא חששו ליציבותן של החברות הגדולות יותר בענף. ייתכן שהם אף העריכו כי הן ייהנו במידה מתונה מהירידה ברמת התחרות ו/או מהחמרת דרישות האסדרה בענף".

הקלות יתר בפיקוח עלולות להכניס גורמים בעייתיים לענף

תחום האשראי החוץ בנקאי זכה להקלות רגולטוריות כדי לנסות ולהוות תחרות לבנקים על מתן אשראי לציבור. הבנקים שולטים ברוב האשראי והשאיפה הייתה שהאשראי החוץ בנקאי יתפוס נתח משמעותי יותר בשוק. בינתיים זה לא קורה למרות הצמיחה הגדולה בענף. היקף הנכסים בתחום האשראי החוץ בנקאי הגיע ל-25.6 מיליארד שקל ברבעון השני של 2022, לעומת 11.8 מיליארד שנתיים קודם לכן, כך על פי בנק ישראל, אבל זה עדיין טיפה בים האשראי בישראל.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

אבל כאשר מקלים את הרגולציה הבעיה היא שגם מגיעים לווים "סאב פריים" - כאלה שהסיכון בהם גבוה יותר, ובנוסף יכולות להתבצע בתחום גם פעולות שהן על גבול הלא-חוקיות, או ממש לא חוקיות, כפי שקרה בחברות שקרסו. מדובר על עשרות מיליוני שקלים שאבדו במקרה הטוב, ויותר מכך במקרה הרע. בחברות מעריכים את אובדן הכספים ב-90-100 מיליון שקל, והחברות נכנסו להסדרי חוב.

- 4.אזרח 02/02/2023 09:44הגב לתגובה זואיך מעלימים כספים

- 3.יריב 31/01/2023 19:54הגב לתגובה זוהעליה בתשואות נבעה לא רק מעליית תשואות כללית והייתה מהירה יותר מהעליה בתשואות של אג"ח קונצרני בעל דרוג ומאפיינים דומים. מחקר על מחירי המניות הוא לגמרי לא שלם.

- 2.הפיזיקאית 31/01/2023 15:38הגב לתגובה זומה בדיוק נבדק? מחירי המניות? מצפים לעבודה קצת יותר מעמיקה מבנק ישראל. ראו לדוגמא כתבות 'קודמות בנושא בביזפורטל.

- 1.מודאג 31/01/2023 12:46הגב לתגובה זוהאם במסגרת הבדיקות בנק ישראל נתן את הדעת לרואי החשבון המבקרים אשר טעו בעוד חברה אחת לפחות בעלת פעילות דומה? האם אין מקום להפקת לקחים גם לגבי אותו משרד?

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

פי 1,200 - עמירם לוין, אלוף במיל מלמד את כולנו שהשקעות זה כמובן גם - מזל, אבל גם הרבה שכל-ידע

800 אלף שקל של השקעה הפכו בעת שנקסט ויז'ן הונפקה ל-31 מיליון שקל. זה היה לפני 4 שנים, מאז האלוף עמירם לוין מימש מספר פעמים וירד מרף הדיווח של ה-5%, אבל לביזפורטל נודע שהוא עדיין מחזיק במניות החברה. אם לוין לא היה מממש הוא היה מחזיק כיום מניות ב-1 מיליארד שקל. אבל לוין מימש ובצדק - אף אחד לא יכול היה לדעת שזו השקעה שתניב פי 1,200! ופי 40 מאז שהיא החלה להיסחר.

על פי ההערכות ובהסתמך על מכירות שכן דווחו, לוין נפגש עם כ-250 מיליון שקל במזומן והוא עדיין מחזיק בכמות מניות משמעותית, - לאחר שהמניה עלתה פי ארבע בשנה האחרונה - בלכל הפחות 400 מיליון שקל. בסך הכל מדובר על 650 מיליון שקל, וזו הערכה שמרנית. בפעם הקודמת שניסינו לשאול את לוין על ההשקעה הוא אמר - "בטח שאני מחזיק, אבל זו השקעה פרטית ואני לא מדווח".

עמירם לוין מלווה את החברה מההתחלה. המייסדים היו צריכים דמות מוכרת, דומיננטית, פותחת דלתות ולוין הצטרף. הוא האמין בחברה, השקיע בה, והצליח. ההצלחה של נקסט ויז'ן היא הרבה מזל. לוין הרוויח תשואה של כ-120,000%, זה מזל, אבל לא רק. זו ידיעה, זה ניסיון, זה הרבה שכל. שכל של בניית הדברים הנכונים, הסתכלות מאוד ממוקדת על מה שטוב לחברה ולא מקלישאה, בניית חברה אמיתית והבנה שוטפת של צרכי השוק במטרה לספק את המוצרים הטובים והנכונים לצבאות ולמשתמשים.

- יו"ר נקסט ויז'ן: "יהיו עוד הזמנות גדולות, לא יודע אם כזאת, אבל הביקוש מאוד חזק"

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- המלצת המערכת: כל הכותרות 24/7

אם תרצו - היה אולי הרבה מזל, אבל המזל הולך עם הטובים - נקסט ויז'ן היא חברה אמיתית ולוין זיהה את האנשים וההנהלה ואת המוצר ועזר להביא אותו למקומות הגבוהים. עכשיו הוא מחוץ לחברה, אין לו תפקיד רשמי, אך הוא עדיין מאמין בחברה ומשקיע בה.