חושבים שהשוק הולך לקרוס? זה בכלל לא בטוח

בסוף השבוע, במקביל אולי למתקפת הטילים של רוסיה על אוקראינה (ועוד נחזור אליה בהמשך), קבלנו מתקפה על רמות התמיכה שציינתי כאן בשבוע שעבר. להבדיל אלפי הבדלות, רמות תמיכה הן סוג של גבול פסיכולוגי, הקו שבאמצע החבל שבצידו האחד קונים ובצידו השני מוכרים. אלו מושכים לפה, אלו דוחפים לפה והתוצאה היא או תנודתיות סביב קו האמצע או קריסה של אחד הצדדים.

כמובן שמי שמהמר על צד מסוים רואה בכל חציה של קו הגבול סימנים לניצחון ולשבירה של הצד השני. אבל, כמו בכדורגל (מאמר זה נכתב לפני משחק הגמר אז אין לראות בו פרשנות לתוצאה של המשחק), לא תמיד הצד שמוביל במהלך המשחק הוא הצד המנצח.

בעולם ההשקעות והמסחר ישנן שתי אסכולות מרכזיות ביחס לשאלה איך להתייחס לשבירה של רמות תמיכה: אחת אומרת לממש סטופ לוס והשניה אומרת לחכות רגע ולהתבונן. אני מכוון לגישה השניה ואי אפשר לנתק מזה את גישת החיים שלי שנשענת על יסודות הזן והטאו והניסיון להתבונן, להבין ולהתנהל בזרימה. לפעמים היא עובדת בהשקעות ולפעמים לא אבל בצד שלה נמצאים הרבה משקיעים דגולים שמסתכלים על טווחים קצת יותר ארוכים ומנסים לנטרל את הרעשים.

מה אומרים ארבעה טריליון הדולר?

וכך, בעודי תוהה על השבירה של רמות התמיכה (זכרו שבכל אירוע טכני אחת השאלות היא האם ציינו בכלל את רמות התמיכה הנכונות אבל לא נסבך עוד יותר את הדיון הפילוסופי) קראתי את האומדן הדי בלתי נתפס והוא שביום שישי, לאור פקיעת הנגזרים המרובעת שהתרחשה בוול סטריט, שווי הפוזיציות שנסגרו / התגלגלו במונחי חשיפה היה בערך ארבעה טריליון דולר!

- UBS: מדד S&P 500 צפוי לעלות כ-12% ב-2026

- מורגן סטנלי: ה-S&P 500 יגיע ל-7,800 ב-12 החודשים הקרובים

- המלצת המערכת: כל הכותרות 24/7

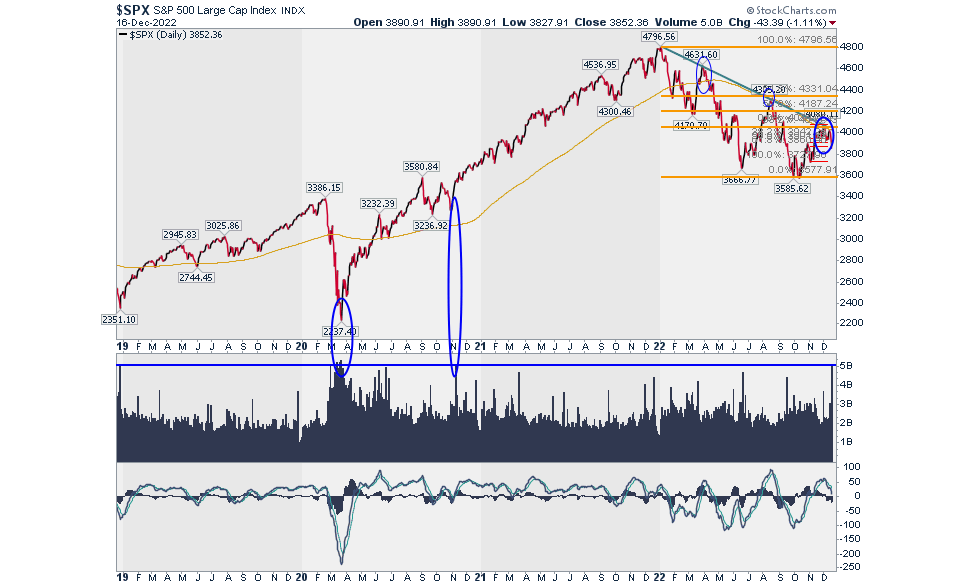

הנתון הזה גרם לי לחשוב לעומק על שבירת התמיכה ואז אני גם מסתכל על נפח המסחר ב - S&P500. שימו לב בעצמכם: מתי היה נפח מסחר כל כך גדול? אכן, בשפל ירידות הקורונה ובנקודת שפל נוספת במהלך העליה שבאה אחריה.

שני הנתונים האלו בשילוב עוד נתון שני נתונים שמיד אציין אומרים לי שאפשר עדיין לבחור בסבלנות.

תחשבו, וסליחה על הדימוי, על מיגרנה. כאב ראש נוראי. כל אור ורעש מעצימים את ההתעללות. ואז, שוב סליחה על הדימוי, מגיע שלב ההקאה ואיתו מגיעה ההקלה. זה הדימוי שעלה לי בראש בעקבות הנתון הזה של 4 טריליון ונפח המסחר הגבוה. השוק התנקה מ - 2022 ומכל האסטרטגיות שנבנו עליה. זה אומר שמכאן יכול להיפתח דף חדש כאשר כל האינטרסים הספקולטיביים עשו ריסטארט. יכול אבל לא חייב. את זה נצטרך לראות היום ובהמשך השבוע.

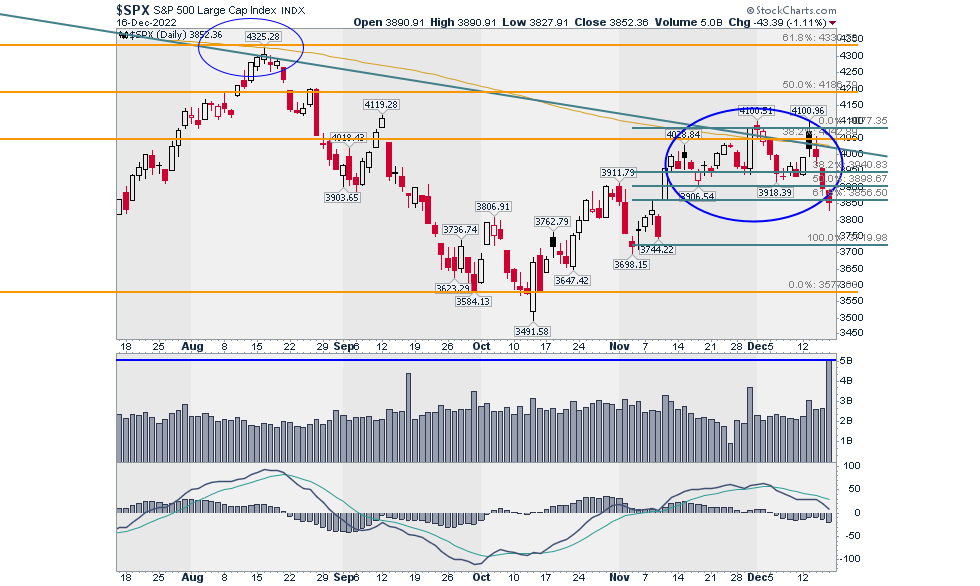

הסימן הנוסף שאומר שיש עוד סיכוי לעליה הוא יחסי פיבונאצ׳י. שימו לב על תרשים ה״זום אין״ של ה - S&P500 איך הוא נתמך, במאמץ רב, על קו התיקון של 61.8% תוך כדי כך שבמהלך המסחר הוא נתמך מעל נקודת יצירת פער המחיר העולה.

- טורקיה מתכננת העלאת מס במטרה לרסן את האינפלציה

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

ולבסוף, בטח הבחנתם ששורה של מניות קטנות מתחילות לתקן באגרסיביות למעלה. אלו הן מניות שנשחטו בשנה האחרונה, שהרבה מנהלי השקעות, לרבות מקצועיים, זרקו לזבל בכל מחיר ועכשיו הגיעו, בחלקן, למחירי מציאה. זוהי התשתית לאפקט ינואר.

אז, האם הסבלנות תשתלם או שהאופטימיות היא תצוגת מציאות מוטעית? נראה מה קורה בשוק היום והלאה ונגלה את הסיפור האמיתי. בינתיים יש לנו סיפור מעניין לחשוב עליו.

איזה תיק מתאים ל-2023? המשך הפרויקט המיוחד

ביום רביעי התחלתי לדבר כאן על בנית תיק ל-2023 (להרחבה לחצו כאן). דברנו על הסקטורים המתאימים:

XLI, XLP, XLK, XLRE. XLRE מתקשר גם לשאלה שנשאלתי לגבי קרנות REIT. אשתדל לענות עליה בקרוב. היום אני רוצה לדבר על ענף אחד ועשר מניות.

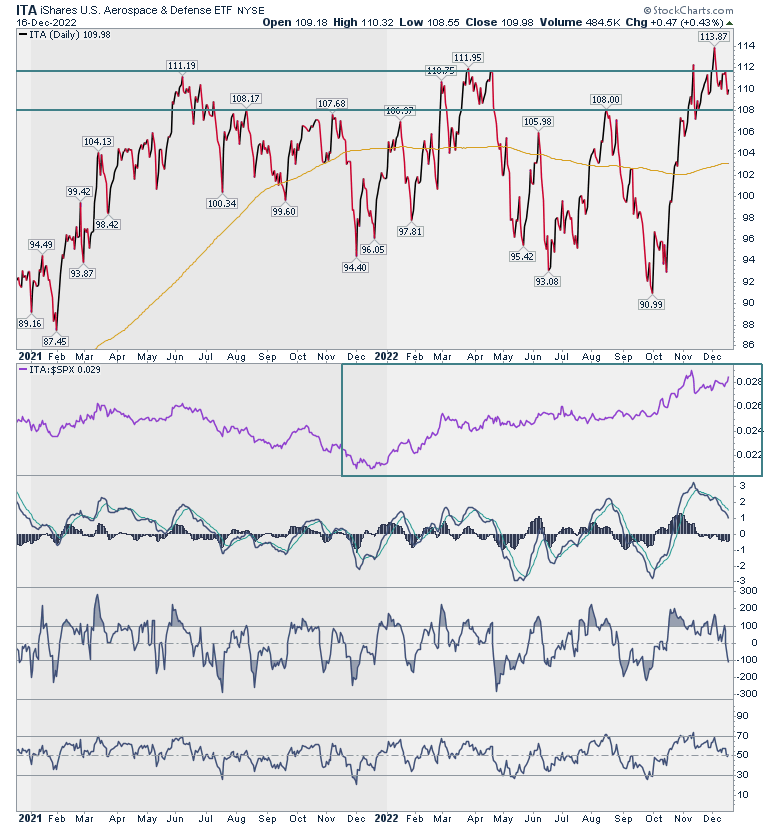

הענף הוא התעשיות הביטחוניות. פרופ׳ יובל נח הררי הסביר, בראיון ל - Ynet את מה שאנחנו מבינים, לצערנו, והוא שהעולם נכנס לעידן של מלחמות. עוד לא השיקו War ETF (כל הזכויות שמורות לזיו סגל...) שכוללת מגוון מניות של חברות שמרוויחות ממלחמות אבל יש ETF לחברות נשק תחת הכותרת ״הגנה״. איך שהוא מקשרים אותן גם לחלל.

הגדולה ביותר הא ITA. מתמודדת עם התנגדות היסטורית אבל חזקה משמעותית בהשוואה ל-S&P500 ולכן ראויה לתיק.

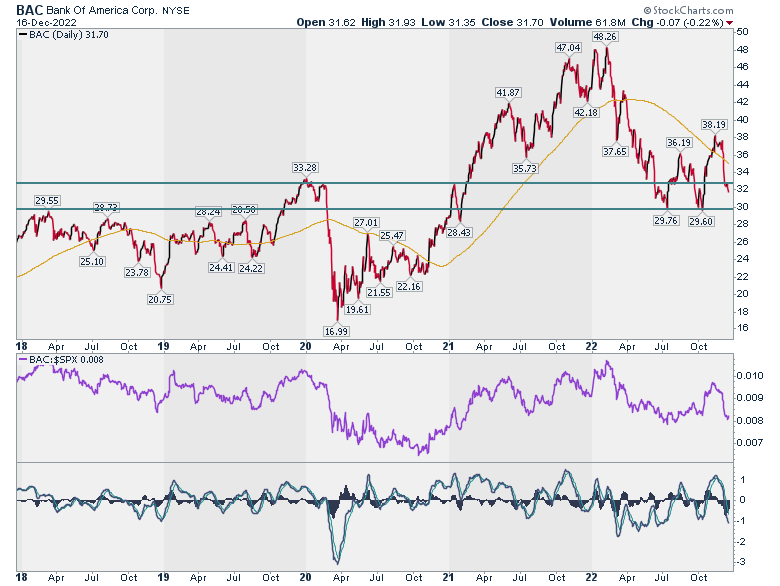

המניות שרציתי להציג הן רשימת 10 המניות המומלצות ל - 2023 של המגאזין בארונ׳ס: AA, GOOG, AMZN, BAC, BRK-B, CMCSA, DAL, MSGS, MDT, TOL. מתוכה הייתי מתחיל עם:

אמזון, בזכות התמיכה והרבה ניתוחים חיוביים ומעניינים שאני קורא לגביה.

בנק אוף אמריקה לקראת 30 דולר או מעל 32 דולר (ראו גרף) בזכות התמיכה לעוצמה ההשוואתית ביחס ל - S&P500.

קומקאסט, מעל 34 דולר.

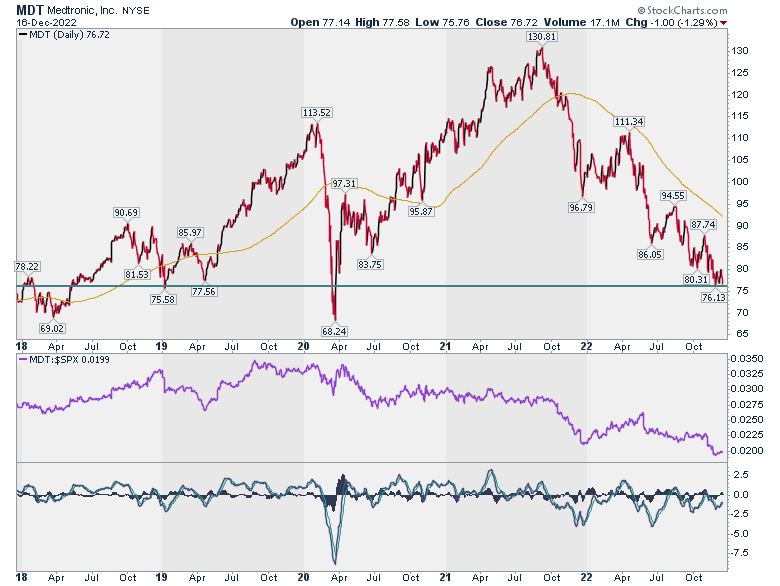

מדטרוניק בזכות התמיכה המאוד מעניינת!

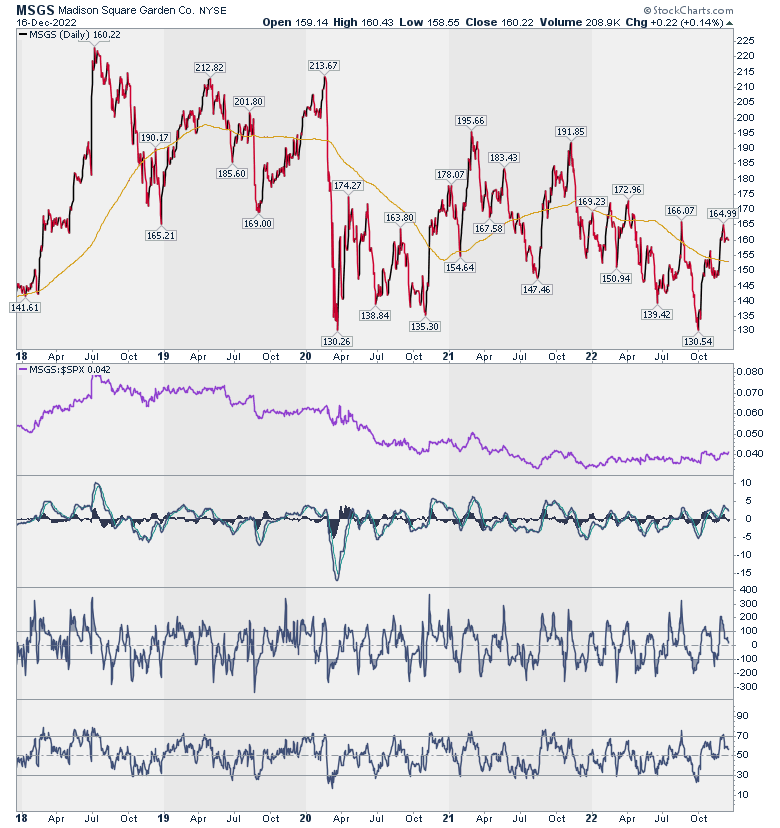

מדיסון סקוור גארדן ספורט בזכות העוצמה בהשוואה ל - S&P500.

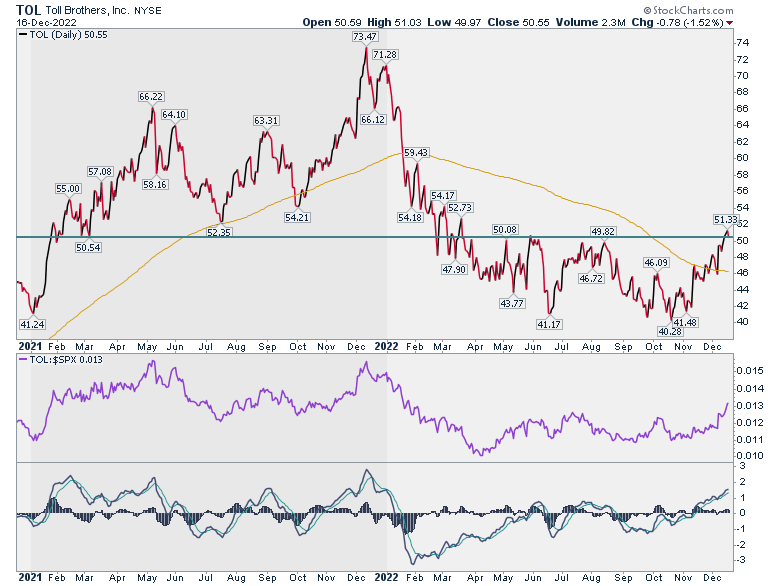

טול בראד׳רס , אם תחזיק מעל 50 דולר מעניינת מאוד!!!! אם לא אז מעל 46 דולר.

אני בונה רשימה של כל הרעיונות ל-2023 ונעקוב אחריהם ביחד לזמן מה.

שיהיה שבוע של שלום וירוק!

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.

*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 12.נו זיו -מה שקורה עכשיו בארהב זה קריסה או סתם ירידות (ל"ת)דוד 22/12/2022 18:39הגב לתגובה זו

- 11.לא יקרוס. רק עוד 15-20% למטה-וזה בטוח (ל"ת)דוד 22/12/2022 11:08הגב לתגובה זו

- 10.לא מתאים לך זיו-הכוון למטההההה (ל"ת)יאיר 20/12/2022 05:29הגב לתגובה זו

- 9.ירידות עם מחזור גדול זה אומר ממשיך לרדת (ל"ת)משה 20/12/2022 05:16הגב לתגובה זו

- 8.ש. 19/12/2022 22:38הגב לתגובה זואם השוק בקריסה?

- 7.הכותב משרת את חברות הבניה והבנקים (ל"ת)אנונימי 19/12/2022 21:16הגב לתגובה זו

- 6.אנשים במדינה אין להם חופש הם משועבדים לבנקים לכל החיים (ל"ת)אנונימי 19/12/2022 21:15הגב לתגובה זו

- 5.סמי 19/12/2022 18:40הגב לתגובה זועוד הוא מסביר שיהיו עליות..השוק נופל..

- לסמי 22/12/2022 14:31הגב לתגובה זווגם אטה טהיה עופתימי

- 4.מתוך עניין 19/12/2022 17:07הגב לתגובה זובן כמה היית זיו סגל בשנת 2000?

- 3.מבין2 19/12/2022 14:48הגב לתגובה זוהוא היה היום בן 73 שמקלל את הזן והטאו בבית משוגעים.

- 2.לא הבנתי - אז איפה התמיכה עכשיו בסנופי? (ל"ת)רק שואל 19/12/2022 14:06הגב לתגובה זו

- מאוד פשוט 19/12/2022 21:23הגב לתגובה זוהתמיכה ב 1842. אם 1761 ישבר מטה - הדרך היא ל 3200. התמיכה הכי טובה שתוכל לממצוא היא ב 2100.....

- 1.אם הפד ירצה הואמישבור גם את פיבונצ'י, בסוף הפד שולט בבורסה! (ל"ת)אמנון 19/12/2022 13:19הגב לתגובה זו

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

מצרים מפחיתה ריבית בפעם החמישית השנה: האינפלציה בירידה

האינפלציה במצרים 12.3%, הריבית על הלוואות כ-20%

הבנק המרכזי של מצרים הודיע על הפחתת ריבית חמישית בשנת 2025, לאחר שהאינפלציה הפתיעה כלפי מטה ואפשרה למעשה מדיניות מוניטרית מקלה יותר. הריבית על פיקדונות ירדה ב-100 נקודות בסיס לרמה של 18%, והריבית על הלוואות ירדה באותו שיעור ל-21%.

המהלך, של הבנק המרכזי שיצר הפתעה בקרב חלק מהכלכלנים, משקף את ניסיונה של קהיר לאזן בין הורדת עלויות המימון של המדינה והמערכת הבנקאית לבין שמירה על יציבות מחירים. למרות שהאינפלציה עדיין נמצאת ברמה דו-ספרתית, ההאטה האחרונה בקצב עליית המחירים מאפשרת לבנק המרכזי להמשיך בהדרגתיות במסלול ההורדות.

אינפלציה נמוכה מהצפוי

הגורם המרכזי שהביא להורדת הריבית הנוספת הוא ירידת האינפלציה הכללית ל-12.3% בנובמבר, נתון מפתיע לנוכח קיצוץ בסובסידיות הדלק שנעשה כחלק מרפורמות בתמיכת קרן המטבע. הבנק המרכזי ציין כי עדיין קיים לחץ מתמשך באינפלציה שאינה מזון, כמו עלויות שירותים וסחורות שאינן בסיסיות, וכן מתיחות גיאופוליטית עולמית כגורמי סיכון. המסר הוא שהקיצוץ מהווה התאמה זהירה לנתונים ולא שינוי מהותי במדיניות.

נזכיר כי בתחילת 2024, מצרים העלתה את הריבית לשיא והפחיתה את ערך המטבע בכ-40%. צעדים אלו היו חלק מתיקון רחב שנועד לייצב את שוק המטבע, לצמצם עיוותים ולאפשר כניסת מימון חיצוני. במקביל, מצרים קיבלה חבילת תמיכה גלובלית בהיקף של כ-57 מיליארד דולר כדי להתמודד עם לחצים חריפים כמו מחסור במטבע זר ותשלומי ריבית כבדים על התקציב. כל שינוי בריבית נבחן גם דרך הפריזמה של שירות החוב: ריבית גבוהה מדי מכבידה על המדינה, אך ריבית נמוכה מדי עלולה לפגוע ביכולת למשוך הון זר.

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- המלצת המערכת: כל הכותרות 24/7

המטרה: אטרקטיביות למשקיעים זרים

מאז תחילת 2025, מצרים מבצעת הורדה הדרגתית בריבית תוך שמירה על פער מספיק גדול כדי להישאר אטרקטיבית למשקיעים זרים באפיקי חוב מקומיים. זהו איזון מורכב: הורדת הריבית מקלה על התקציב ועל פעילות עסקית, אך אם היא מהירה מדי, עלולה להתחדש לחץ על המטבע ועל האינפלציה.