האם באמת האינפלציה בישראל נמוכה משמעותית מאשר בעולם?

נגיד בנק ישראל פרופ' אמיר ירון העלה את הריבית בשיעור מתון יחסית של חצי אחוז, בגבול התחתון של ציפיות השוק. כנראה שהבנק המרכזי, בצעדיו לקרר את האינפלציה, אינו רואה בעליית מדרגה של האינפלציה בישראל את אותה רמת איום שבאה לידי ביטוי בנאומו האחרון של ג'רום פאוול, יו"ר הבנק המרכזי האמריקאי (הפד'). מדד המחירים לצרכן האחרון בארה"ב הראה עליה שנתית של 7.7% בעוד שהמדד המקביל הישראלי עלה "רק" ב -5.1%. האם באמת שיעור האינפלציה הישראלי מתון בהרבה מזה שבארה"ב או בריטניה? ננסח את השאלה אחרת – האם ניתן להשוות את המדד הישראלי למדד האמריקאי?

לשאלה זו יש חשיבות, כי משתתפי השוק בישראל עשויים לקבל את הרושם, א. שהמשבר העולמי, שניכר לאחרונה בעולם המתפתח כולו, חולף על פני ישראל, דהיינו כאן זה כמעט ולא יקרה. ב. יהיו לחצים מופחתים על מעצבי מדיניות בישראל לנקוט בצעדים פחות דרסטיים מאלו שננקטו בארצות אחרות (העלאת ריבית מתונה למשל).

שני אספקטים מפריעים להשוואה אמתית בין שיעורי האינפלציה של שתי המדינות: 1. הרכב המדד 2. מהות המוצרים הנכנסת בכל קטגוריה.

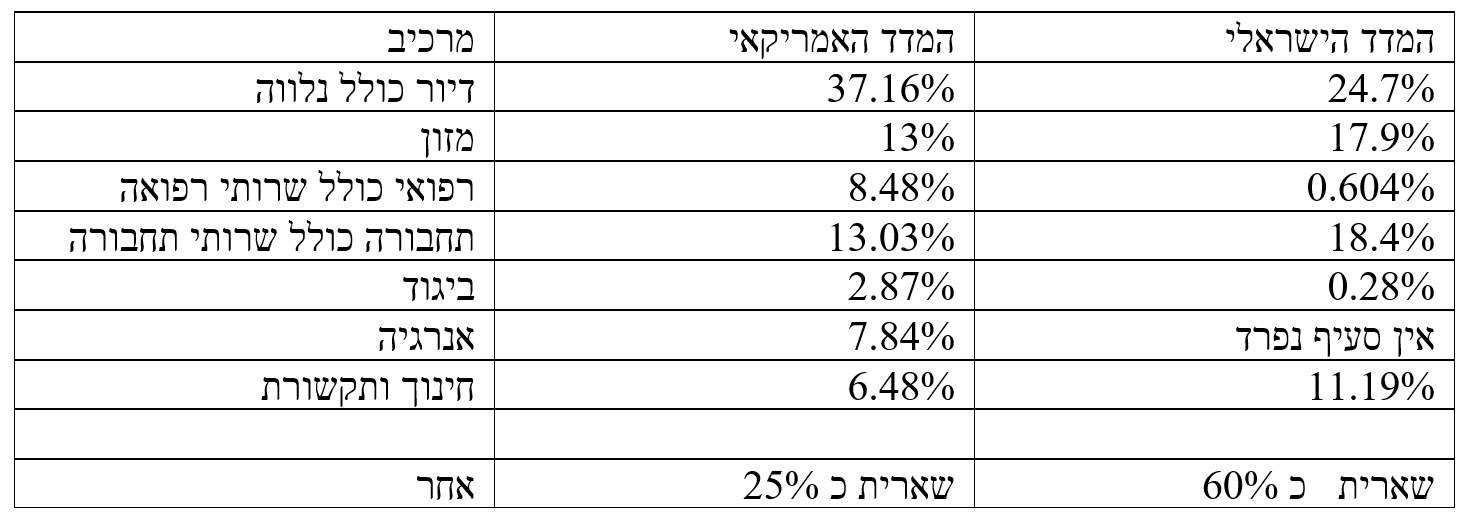

כבר בהשוואה בין מרכיבי המדד ניכר ההבדל הגדול שעשוי להסביר את הפער בחלקו. הטבלה הבאה מראה את ההבדלים:

בואו נעשה חישוב תיאורטי (אמנם לא מדויק לחלוטין אך די בו כדי להמחיש את הנושא) מה היה המדד הישראלי לו המרכיבים היו לפי הסל האמריקאי. למשל, מדד הדיור היה תורם לאינפלציה הישראלית לעלות מ-5.1% ל-5.4% בקירוב. מדד שרותי הרפואה היה מעלה את שיעור האינפלציה מ-5.4% ל-5.6%. סעיף התחבורה, חינוך ורפואה המסובסדים בחלקם, אינם משפיעים כמעט על המדד הישראלי בעוד שהשפעתם על המדד האמריקאי מהותית. בסופו של דבר, אנחנו עשויים להגיע למדד אינפלציה בישראל שאינו שונה בהרבה מזו שבארה"ב.

הבעיה השנייה בשוני חריפה יותר, שכן בתוך כל קטגוריה, הגדרת המוצרים בסל שונה. מדד המחירים לצרכן בישראל מנכה מסל התצרוכת מיסים ישירים הכוללים בטוח לאומי שהוא סעיף מרכזי במדד האמריקאי תחת שירותי בריאות. סעיף זה אינו משפיע על המדד הישראלי אך השפיע מהותית על המדד האמריקאי. הסל הישראלי הוריד בתחילת 2021 את משקלם של המרכיבים הבאים: נסיעות לחו"ל, אירוח בבתי מלון וצימרים, ארוחות במסעדות ובבתי קפה, דלק לכלי רכב ונסיעה בתחבורה ציבורית, סעיפים שלגביהם שיעור העלייה במדד האמריקאי ניכר. בסל הישראלי בוצעה התאמת קורונה כבר בתחילת 2021 ולא ברור אם היא בוטלה.

- המדינה הראשונה שקובעת יעד אינפלציה רשמי ומה קרה היום לפני 24 שנה

- לקראת החלטת ריבית דרמטית כשהפד' מפולג מאי פעם ו"עיוור" ללא נתונים עדכניים

- המלצת המערכת: כל הכותרות 24/7

לסיכום, התחושה שכאן זה שונה, עלולה להיות מטעה.

- 22.אמיר 24/11/2022 14:47הגב לתגובה זובפועל זה כבר מעל 20 ש"ח. המדד זה השקר הכי גדול וגם הכי נורא. אבל יש לו עוד אספקט שלא דובר בכתבה וזה שזה גורם לתמ"ג להיות גבוה ממה שהוא באמת. כי מהתמ"ג הגולמי מפחיתים את האינפלציה, ואם זו תהיה גבוהה יותר ( כפי שהיא בפועל ) הצמיחה כבר מזמן הייתה בתחום השלילי. אז בשקר של הלמ"ס הם מרוויחים פעמיים, לא רק לגרום לאינפלציה להיראות נמוכה אלא לתמ"ג להיראות גבוה. וכל זה בזמן שאזרחי ישראל מתמודדים עם מטבע שמאבד כח קניה בקצב מסחרר.

- עומר עזריה 25/11/2022 15:18הגב לתגובה זואתה מתכוון לתמ"ג ריאלי? כי הוא לא מושפע מהאינפלציה

- 21.אהרון 24/11/2022 10:24הגב לתגובה זואפשר לתת משקל עוד יותר נמוך לרכיבים שמעלים את המדד ואז יתברר שאנחנו חיים בגן עדן . אבל הסירוס יחזור אלינו כבומרנג .

- 20.רוסלן 24/11/2022 01:47הגב לתגובה זויש לנו כלכלה סגורה. רק מסיבה זו השפעת המשבר העולמי מתבטאת במידה פחותה. שם מסתיימות החדשות הטובות. בגלל הכלכלה הסגורה (מיסים גבוהים מאוד על יבוא) יש לנו מחירים גבוהים מאוד לסחורות בהתחלה. לדוגמה: המכוניות שלנו יקרות ב-100-140% מאשר באמריקה; המכסים על מוצרי מזון בסיסיים כמו בשר, גבינה, חמאה, נעים בין 150 ל-250% בשל הלובי החזק מאוד של היצרן החקלאי. בנזין יקר פי 2.5 מאשר באמריקה. כמובן שאפשר לדבר על הגנה על היצרן המקומי, אבל לא במקרה של מחירי רכב (אנחנו לא מייצרים בכלל) או בנזין. רק מס מדינה טורף. לכן, אפילו עליית מחירים של 5.1% היא הרבה. דוגמה מעניינת נוספת: הין היפני ירד ב-35% בשנה האחרונה, אבל האם זה השפיע איכשהו על מחירי המכוניות שיוצרו ביפן ??? את ההבדל הזה לוקחים יבואני מונופול בחסות המדינה. אינפלציה 5.1% ממחיר גבוהב צריך להחפיל

- 19.ארני 23/11/2022 19:19הגב לתגובה זוכבר יחולל פלאים לחשוף את בשקר ולהכריח להעלות ריבית.

- 18.גיגסי 23/11/2022 17:46הגב לתגובה זוכל יום אתה שומע על העלאת מחירים במקום אחר החשמל מתייקר השבוע ב 10% זו הפעם השניה השנה, הדלק עלה, המזון מטורף כולם כאן מעלים מחיר יוניליוור דיפלומט, תנובה . אבל המדד רק הוא לא עולה.

- 17.גיגסי 23/11/2022 17:39הגב לתגובה זובכל מקום בעולם שאנו מסתובבים אנו רואים ונדהמים מהעושק שאנו חווים בישראל בכל מקום. בין אם אנו נכנסים לסופר וצורכים מזון טואלטיקה וכד' ובין עם רוכשים מוצרי חשמל וריהוט ובין אם יוצרים לבית מלון בים האדום. הכל כאן יקר בטירוף. אבל במדד מתברר בישאל בלוף שלא כל כך יקר אצלנו "מצבנו לעומת אירופה טוב" מזמרים לנו מעל לכל במה. בטח טוב , כשלא מכניסים סעיפים כמו חשמל דלק למכוניות ורק חצי מעלות הדיור למדד. איזה יופי של פטנט לא נכניס למדד את המרכיבים שהי תורמים לאינפלציה ואז נכריז מעל כל במה שאצלנו האנפלציה מתונה לעומת שאר העולם. עליבות לשמה תוצרת מדינת ישראל.

- 16.איתי 23/11/2022 16:58הגב לתגובה זוואנחנו בולעים. המדד האמיתי אפילו בלי הדיור, הוא לפחות פי 2 ממה שמדווח בכזב. אם מכניסים את האינפלציה המטורפת במחירי הנכסים ב14 שנים האחרונות אז בכלל אללה ירחם..

- 15.דודי 23/11/2022 15:38הגב לתגובה זוהאינפלציה בעולם נובעת במידה רבה מהמלחמה באוקראינה, ובהתאם תרומת רכיב האנרגיה גבוהה מאוד. בישראל, לעומת זאת, שאינה תלויה בייבוא גז, התרומה של הרכיב שולית, ורוב האינפלציה מקורה בשוק המקומי, ולא בייבוא.

- 14.כל מי שחי כאן חווה אינפלציה של 15% השנה, המדד טועה (ל"ת)יהודה 23/11/2022 14:25הגב לתגובה זו

- 13.ראול 23/11/2022 13:36הגב לתגובה זוישראל באינפלציה מ2007 אבל התחלנו למדוד אותה מפרוץ המגיפה, האינפלציה נמוכה עכשיו זה בגלל שהיא התחילה הרבה קודם

- 12.אנונימי 23/11/2022 13:11הגב לתגובה זומחירי נדלן עלו ביותר מ100 אחוז בשנה וחצי האחרונות. ולא ב20 אחוז כמו שטוענים אנשים זורקים מחירים כאילו אין ערך לכסף. לזה קוראים אינפלציה סמויה

- חיים 23/11/2022 18:04הגב לתגובה זושכרם של מאות אלפי גמלאים צמוד למדד לכל יש יד מכוונת כדי להציג מדדים נמוכים

- 11.אחד שיודע 23/11/2022 12:56הגב לתגובה זוכתבה שכולה בלוף אחד גדול בישראל 70 אחוז מהאנשים גרים בדירה בבעלותם בשונה מארהב בישראל יש ביטות בריאות ממלכתי דרך אגב - אפשר ליצור סעיף אנרגיה במדד גם בישראל עם קצת מאמץ

- 10.אזרח 23/11/2022 12:42הגב לתגובה זומכניסים לך עמלות ואגרות ומלא מיסים עקיפים עם וזלין שלא תרגיש

- 9.אסף 23/11/2022 12:12הגב לתגובה זוצריך להוסיף את שיטת החישוב המעוותת של סעיף הדיור במדד. מעבר לפער שבישראל סעיף הדיור מהווה 24.7% ובארה"ב 37.16%, בישראל 90% מהסעיף מתייחס לשוכרים שנמצאים תחת חוזה שעבורם כמובן המחיר לא השתנה. רק 10% מתוך ה-24.7% הנ"ל מתייחס לשוכרים שמחדשים חוזה או לשוכרים חדשים.

- 8.אריק 23/11/2022 12:05הגב לתגובה זואם יש שינוי יש צורך בהמשך פרסום של המדד בחישוב הקודם, כך המדד יהיה שקוף וניתן יהיה לנתח איך שינוי המדד משפיע על המדד עצמו.

- 7.לא רלבנטי 23/11/2022 11:53הגב לתגובה זומאחר ומבנה ההוצאות בישראל וארה"ב שונה. כך למשל ההוצאה על רפואה נמוכה בישראל וגבוהה בארה"ב

- 6.עם ישראל צריך להיגמל מסם החובות הגמילה תהיה קשה (ל"ת)רועי 23/11/2022 11:53הגב לתגובה זו

- 5.דני 23/11/2022 11:50הגב לתגובה זושכר נטו ממוצע בישראל כ 7800 ש"ח. 0.6%*7800=47 ש"ח. נראה לכם שזו ההוצע לבריאות וזה חלקה מסך ההוצאות ?? יותר בכיוון של 500 לאדם (ביטוח בריאות+ביטוח משלים+תרופות וכו וטיפולים).

- 4.נ.ש. 23/11/2022 11:47הגב לתגובה זומכיוון שבישראל יותר קונים דירות מאשר בארה"ב החישוב שונה בהוצאות דירה. ומכיוון שהרפואה והתחבורה בישראל דיי מסובסדת אז ההוצאה שלה מההכנסה נטו נמוכה מארה"ב. אז נכון שמודדים שונה אבל יש סיבה למה מודדים שונה. אתה יכול לדון סביב ההצדקה של זה אבל לא להתעלם מהסיבות לכך

- גיגסי 23/11/2022 17:44הגב לתגובה זומאיפה הבאת את זה? יש לך מקור? אני כבר אומר לך שאתה טועה. בארה"ב יש עשרות מיליוני משקיעים מכל העולם שקונית מאות אלפי דירות ו/או נכסים מניבים בכל שנה

- 3.לא 23/11/2022 11:44הגב לתגובה זוהכל חרטה

- 2.אריק 23/11/2022 11:40הגב לתגובה זובכל תחום המחירים עלו בין 10% ל 50% והשכר לא

- 1.חח 23/11/2022 11:38הגב לתגובה זוכולם צריכים לעבור להייטק או להיות עובדי מדינה כולל פנסיה תקציבית)))

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

פי 1,200 - עמירם לוין, אלוף במיל מלמד את כולנו שהשקעות זה כמובן גם - מזל, אבל גם הרבה שכל-ידע

800 אלף שקל של השקעה הפכו בעת שנקסט ויז'ן הונפקה ל-31 מיליון שקל. זה היה לפני 4 שנים, מאז האלוף עמירם לוין מימש מספר פעמים וירד מרף הדיווח של ה-5%, אבל לביזפורטל נודע שהוא עדיין מחזיק במניות החברה. אם לוין לא היה מממש הוא היה מחזיק כיום מניות ב-1 מיליארד שקל. אבל לוין מימש ובצדק - אף אחד לא יכול היה לדעת שזו השקעה שתניב פי 1,200! ופי 40 מאז שהיא החלה להיסחר.

על פי ההערכות ובהסתמך על מכירות שכן דווחו, לוין נפגש עם כ-250 מיליון שקל במזומן והוא עדיין מחזיק בכמות מניות משמעותית, - לאחר שהמניה עלתה פי ארבע בשנה האחרונה - בלכל הפחות 400 מיליון שקל. בסך הכל מדובר על 650 מיליון שקל, וזו הערכה שמרנית. בפעם הקודמת שניסינו לשאול את לוין על ההשקעה הוא אמר - "בטח שאני מחזיק, אבל זו השקעה פרטית ואני לא מדווח".

עמירם לוין מלווה את החברה מההתחלה. המייסדים היו צריכים דמות מוכרת, דומיננטית, פותחת דלתות ולוין הצטרף. הוא האמין בחברה, השקיע בה, והצליח. ההצלחה של נקסט ויז'ן היא הרבה מזל. לוין הרוויח תשואה של כ-120,000%, זה מזל, אבל לא רק. זו ידיעה, זה ניסיון, זה הרבה שכל. שכל של בניית הדברים הנכונים, הסתכלות מאוד ממוקדת על מה שטוב לחברה ולא מקלישאה, בניית חברה אמיתית והבנה שוטפת של צרכי השוק במטרה לספק את המוצרים הטובים והנכונים לצבאות ולמשתמשים.

- יו"ר נקסט ויז'ן: "יהיו עוד הזמנות גדולות, לא יודע אם כזאת, אבל הביקוש מאוד חזק"

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- המלצת המערכת: כל הכותרות 24/7

אם תרצו - היה אולי הרבה מזל, אבל המזל הולך עם הטובים - נקסט ויז'ן היא חברה אמיתית ולוין זיהה את האנשים וההנהלה ואת המוצר ועזר להביא אותו למקומות הגבוהים. עכשיו הוא מחוץ לחברה, אין לו תפקיד רשמי, אך הוא עדיין מאמין בחברה ומשקיע בה.