איך רואים את היתרון הטכני של האיתריום?

נראה שאחרי מספר מאמרים שעסקו במעקב צמוד אחרי השווקים אנחנו יכולים להניח להם היום. בתקווה שלהניח משמעו להמשיך לעלות על פי תוואי התפתחות מגמת העליה שעבדנו עליו כאן. חשבתי שכדאי לבחון היום, מבעוד מועד אולי, מה קורה לביטקוין ולאיתריום ואז לבדוק אם יש סקטורים חזקים מתוך ה-S&P500 דרכם ראוי להיחשף לשוק.

לפני כן שימו לב בבקשה לשני דברים:

1. שיטת העבודה היא שהשוק תופס את עיקר תשומת הלב משום שהוא מכתיב את התנהגות רוב המניות. לכן, כשהשוק יורד אנחנו עוקבים אחריו באופן מאוד ממוקד ומוסדר וכאשר הוא עולה אנחנו מחפשים השקעות והזדמנויות מסחר. אם תרצו, השוק הוא הווליום שלנו כאן. עולה - מגבירים ווליום ופעילות. יורד - משקיטים דיבורים ומתמקדים בניסיון לאיתור נקודות תפנית כפי שעשינו גם הפעם.

2. את מאמרי יום רביעי אני כותב בשעות האחרונות של המסחר ביום שלישי, שעות הלילה. את מאמרי יום שני אני כותב בסופ״ש - ראשון. מעת שיגור המייל למערכת ביזפורטל עד פרסום המאמר מתרחשים אירועים שלפעמים תומכים במאמר (ראו BABA מיום שני) ולעיתים סותרים אותו. מציין זאת במיוחד משום שמטבעות הקריפטו נסחרים גם בלילה ולכן מעת לעת יכול להיות שכבר בעת קריאת המאמרים נדרשות התאמות שלכם.

האיתריום שומר על יתרון

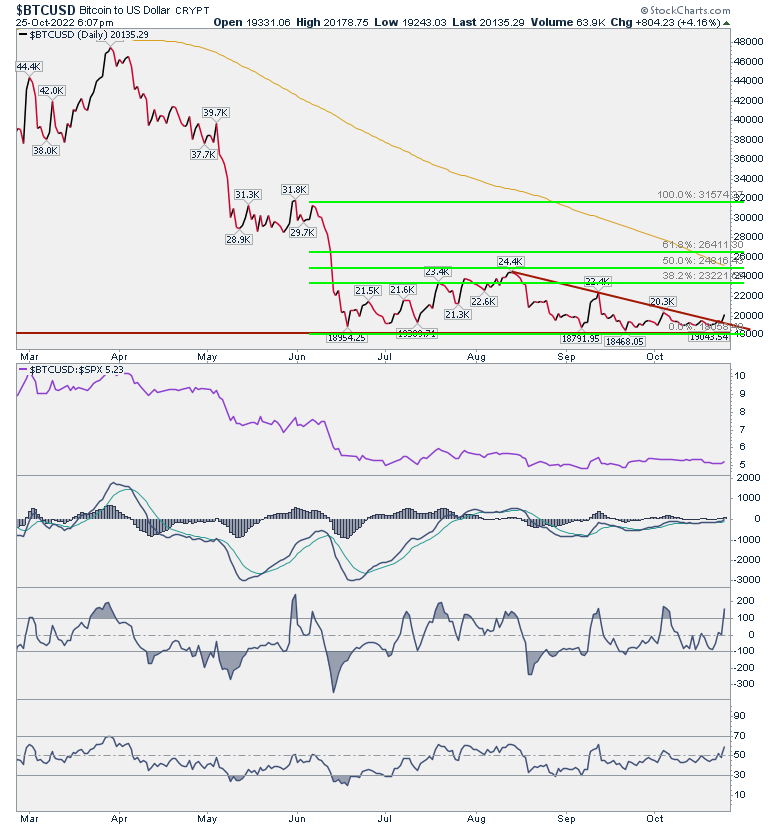

אחרי שבמשך חודשי הירידות האחרונים הביטקוין שמר על תמיכה, עובדה מרשימה כשמדובר בנכס שנוי במחלוקת, ללא הכנסות, ללא ריבית או דיבידנד ושחשוף לפשיעה ומהלומות רגולטוריות, הוא פרץ את קו המגמה היורד. מכיוון שהמשולש היורד נמשך זמן רב מדי, פריצה הקו לא מרשימה מאוד אבל היא בכל זאת סימן חיובי. שרטטתי את רמות פיבנואצ׳י למעקב אחר העליה הזו. נראה שהיעד הראשון שכדאי לנו לרשום הוא 22400. אם תהיה שם פריצה נמשיך לעדכן.

- UBS: מדד S&P 500 צפוי לעלות כ-12% ב-2026

- מורגן סטנלי: ה-S&P 500 יגיע ל-7,800 ב-12 החודשים הקרובים

- המלצת המערכת: כל הכותרות 24/7

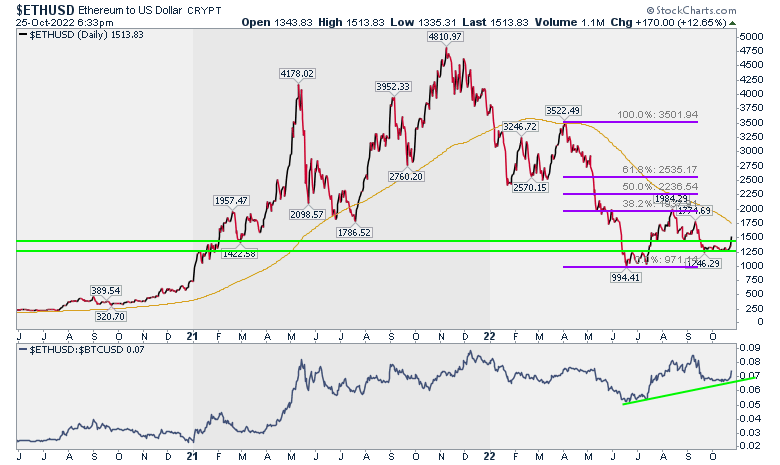

האיתריום קצת יותר מרגש. סיבה אחת היא שהוא פרץ רמת התנגדות אופקית משמעותית. סיבה שניה היא שהוא ממשיך להתחזק בהשוואה לביטקוין. לכן, כפי שנאמר כאן בפעם האחרונה שניתחנו את הצמד הזה, האיתריום עדיף.

עם איזה סקטורים כדאי להיכנס לשוק?

אם מקודם טענו שמדדי המניות הם ליבת החלטת ההשקעה אזי שבחירת הסקטורים היא המעגל השני בחשיבותו. כל משקיע וסוחר מחליט איפה הוא נעצר. יש המסתפקים במדדי מניות, יש המתאמצים לבחור סקטורים ויש שעדיין מעדיפים למצוא מניות זוכות. את המניות הזוכות עדיף לחפש מתוך הסקטורים החזקים. כשהשווקים נותנים סימני עליה אנחנו ממהרים לעדכן את מפת הסקטורים. שגרה טכנית.

מה הממצאים?

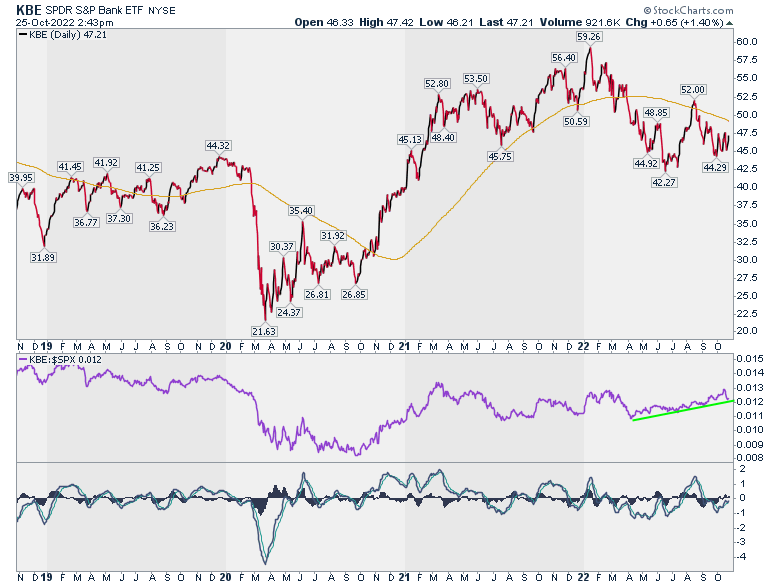

הסקטור היחיד מבין הסקטורים הראשיים שאפשר להצביע עליו בעניין הוא פיננסים. קרן הסל שמייצגת את מניות הפיננסים ממדד ה - S&P500 היא XLF. אנחנו עשינו כאן מעבר לא מזמן ל - KBE שמתמקדת יותר בבנקים. תוכלו לראות שהיא ממשיכה להתחזק קלות מול ה - S&P500. השקעה בבנקים מתאימה גם לרוח התקופה וכמי שזוכר את משבר 2008, היציבות של מניות הסקטור היא בעיני סימן חיובי.

- טורקיה מתכננת העלאת מס במטרה לרסן את האינפלציה

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

שאר הסקטורים שנראים חזקים הם אלו שהיו חזקים בחודשים האחרונים ולכן הם לא מבטאים שינוי. הסתכלות על הגרף שלהם לא גרמה לי להתלהב מהם בנפרד ולכן רק ארשום אותם כאן: אנרגיה, תעשיה, צרכנות קבועה ובריאות. הסקטורים שראוי להימנע מהם הם תשתיות ציבוריות וצרכנות מחזורית. אולי פשוט אפשר להחזיק בקרן של המדד בשילוב שורט על שני הסקטורים הללו בנסיון להשיג תשואה עודפת. משקיעים מתוחכמים יכולים למשל להחזיק קרן סל עוקבת S&P500 ולכתוב אופציות CALL מחוץ לכסף (קצת או הרבה) על קרנות הסל החלשות. זו כמובן אסטרטגיה שנתפסת מסוכנת יותר ולכן לא מתאימה לכל אחד. מביא אותה כדוגמא לדרכים שבהן אפשר להרחיב את משמעויות הניתוח הטכני.

הסקטור לימי מלחמה שלא נגמרת

אם לא מצאנו אוצר בבחינת הסקטורים הראשיים, איך עוד אפשר למצות את העליות?

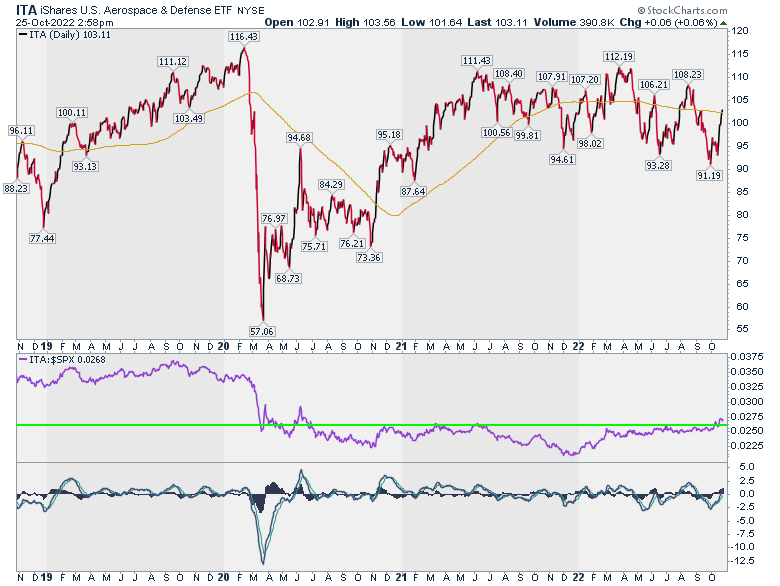

שימו לב ל - ITA קרן הסל לתעבורת חלל והגנה. בואינג שצוינה כאן לא מזמן היא 7% ממנה. הקרן נמצאת במצב עוצמה מתמשך מול ה - S&P500 וכפי שתראו על הגרף, מדד העוצמה פרץ את השיא שלו. זה אומר שלמרות הגרף המדשדש של ITA עצמה, בהשוואה ל - S&P500 (שירד חדות, למי ששכח) היא עדיפה.

המסקנה מהמחקר של היום היא שהעליה כרגע היא בעיקר עליית שוק. כסף חוזר לשוק ולכן נראה שזהו המשחק הראוי.

זו מסקנה הגיונית כי אנחנו עדיין בשלב של הטראומה מהירידות ואי אמון ביחס לעליות האלו. לכן, כפי שגם אחד הקוראים הגיב, המשקיעים רק מחממים את המנועים ובודקים מה קורה. זה גם אופי העבודה שלנו כאן שפי שהסברתי היום. נפתחים בהדרגה אל השוק ואם יהיה משכנע נתחיל לזהות גם תזוזות מהותיות ברמת הסקטורים.

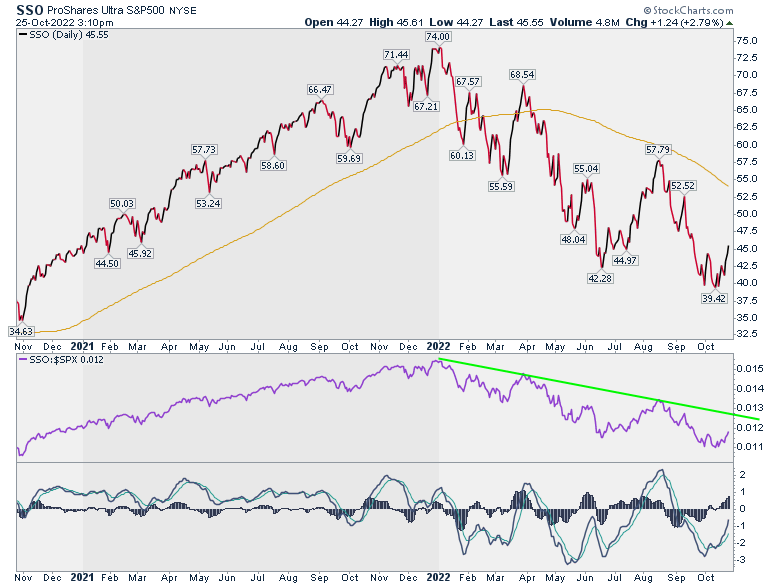

מי שהפוטנציאל אינו מספיק מרגש עבורו.ה יכול.ה לבחון קרנות ממונפות על ה - S&P500 (זו לא המלצה, זו הרחבה רעיונית) כדרך עדיפה מאשר לחפש מחט בערמת השחת של הסקטורים.

לדוגמא: SSO. ממונפת על ה - S&P500. שימו לב שהיא ירדה כמעט 50% מהשיא ואם זה לא מספיק לכם זכרו שגם סתם תנודתיות הורגת קרנות ממונפות. אבל, כאמור, במרחב התיאורטי, דרך יעילה ומתאימה לסיטואציה הטכנית הנוכחית להגביר תשואה בשוק עולה היא קרן ממונפת. רק למי שמבין ומתאים לו.

זהו להיום. השווקים ממשיכים במסע ההתאוששות, הקריפטו מראה סימני התאוששות הגיוניים ובשאלת ההשקעה אנחנו עדיין מוכוונים לשוק כולו. מכאן נתקדם (או נלך לאחור...) ביום שני.

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.

*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 1.אייל 26/10/2022 19:03הגב לתגובה זוהי זיו, האם אפשר לקבל הסבר מרחיב לציטוט שלך מהמאמר ׳גם סתם תנודתיות הורגת קרנות ממונפות׳ אני מניח שאין הכוונה לסטיית התקן הגלומה באופציות על המדד אלא באופיו של המסחר התנודתי.. אודה לך אם תוכל לבאר יותר את העניין בהסבר או בדוגמא.. תודה רבה!

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

מצרים מפחיתה ריבית בפעם החמישית השנה: האינפלציה בירידה

האינפלציה במצרים 12.3%, הריבית על הלוואות כ-20%

הבנק המרכזי של מצרים הודיע על הפחתת ריבית חמישית בשנת 2025, לאחר שהאינפלציה הפתיעה כלפי מטה ואפשרה למעשה מדיניות מוניטרית מקלה יותר. הריבית על פיקדונות ירדה ב-100 נקודות בסיס לרמה של 18%, והריבית על הלוואות ירדה באותו שיעור ל-21%.

המהלך, של הבנק המרכזי שיצר הפתעה בקרב חלק מהכלכלנים, משקף את ניסיונה של קהיר לאזן בין הורדת עלויות המימון של המדינה והמערכת הבנקאית לבין שמירה על יציבות מחירים. למרות שהאינפלציה עדיין נמצאת ברמה דו-ספרתית, ההאטה האחרונה בקצב עליית המחירים מאפשרת לבנק המרכזי להמשיך בהדרגתיות במסלול ההורדות.

אינפלציה נמוכה מהצפוי

הגורם המרכזי שהביא להורדת הריבית הנוספת הוא ירידת האינפלציה הכללית ל-12.3% בנובמבר, נתון מפתיע לנוכח קיצוץ בסובסידיות הדלק שנעשה כחלק מרפורמות בתמיכת קרן המטבע. הבנק המרכזי ציין כי עדיין קיים לחץ מתמשך באינפלציה שאינה מזון, כמו עלויות שירותים וסחורות שאינן בסיסיות, וכן מתיחות גיאופוליטית עולמית כגורמי סיכון. המסר הוא שהקיצוץ מהווה התאמה זהירה לנתונים ולא שינוי מהותי במדיניות.

נזכיר כי בתחילת 2024, מצרים העלתה את הריבית לשיא והפחיתה את ערך המטבע בכ-40%. צעדים אלו היו חלק מתיקון רחב שנועד לייצב את שוק המטבע, לצמצם עיוותים ולאפשר כניסת מימון חיצוני. במקביל, מצרים קיבלה חבילת תמיכה גלובלית בהיקף של כ-57 מיליארד דולר כדי להתמודד עם לחצים חריפים כמו מחסור במטבע זר ותשלומי ריבית כבדים על התקציב. כל שינוי בריבית נבחן גם דרך הפריזמה של שירות החוב: ריבית גבוהה מדי מכבידה על המדינה, אך ריבית נמוכה מדי עלולה לפגוע ביכולת למשוך הון זר.

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- המלצת המערכת: כל הכותרות 24/7

המטרה: אטרקטיביות למשקיעים זרים

מאז תחילת 2025, מצרים מבצעת הורדה הדרגתית בריבית תוך שמירה על פער מספיק גדול כדי להישאר אטרקטיבית למשקיעים זרים באפיקי חוב מקומיים. זהו איזון מורכב: הורדת הריבית מקלה על התקציב ועל פעילות עסקית, אך אם היא מהירה מדי, עלולה להתחדש לחץ על המטבע ועל האינפלציה.