לקראת פתיחת שבוע המסחר בוול סטריט - האנליסטים מנתחים

שלושת המדדים המרכזיים סגרו בשפל שנתי חדש בשבוע המסחר החולף, בזמן שמדד הפחד קפץ ב-6%. זאת על רקע חששות המשקיעים מהמשך העלאות הריבית כתגובה נגררת לאינפלציה שהגיעה מעל צפי האנליסטים באוגוסט האחרון. אנליסטים רבים טוענים כי הפד נוקט במדיניות לא נכונה, הוא מסתכל על העבר ועל פי זה מבצע פעולות, במקום להסתכל על העתיד.

מדד ה-S&P 500 ירד ב-3%, כמו גם מדד הנאסד״ק, הדאו ג'ונס ירד ב-2.9%. עם סיום השבוע נסגר גם חודש ספטמבר, שידוע כחודש רע לשווקים, והוא המשיך את המסורת. הנאסד״ק נפל ב-10%, ה-S&P 500 נחתך ב-9.6% - החודש הגרוע ביותר שלו מאז הקורונה, הדאו ג'ונס צנח ב-9%.

תשואות האג״ח המשיכו להכביד על המדדים

תשואת האג״ח ל-10 שנים סגרה שבוע שביעי רצוף של עליות. לאחר שהשבוע היא גם קבעה שיא בכך שחצתה את רף ה-4% לראשונה מאז 2008. היא עלתה השבוע ב-0.142% וכעת על 3.833%. התשואה לשנתיים אשר רגישה יותר למדיניות הפדרל ריזרב והעלאות הריבית עלתה ב-0.071% וכעת עומדת על 4.28%.

השבוע - שבוע נתוני תעסוקה, אילו נתוני מאקרו יתפרסמו השבוע?

ביום שני בשעה 17:00 יתפרסם מדד הייצור ISM, שיתן תמונת מצב על התפוקה בארה״ב. ביום שלישי בשעה 17:00 יתפרסם נתון המשרות הפתוחות שיעדכן על מצב התעסוקה. ביום רביעי בשעה 13:00 יתכנסו מדינות קרטל הנפט לפגישת אופ״ק ויקבעו את קצב ייצור חביות הנפט. ביום שישי בשעה 15:30 יתפרסמו נתוני התעסוקה הכוללים שכר שעתי, שיעור אבטלה ומספר המשרות החדשות שיצטרפו למשק.

- אמאר סוברמאניה עובר לאפל - במשימה להוציא אותה מהשיתוק הטכנולוגי

- לקראת פתיחת שבוע המסחר בוול סטריט - מה האנליסטים צופים?

- המלצת המערכת: כל הכותרות 24/7

נתוני התעסוקה יהיו קריטים לשווקים כיוון שהפדרל ריזרב נושא את עיניו אל עבר התעסוקה בתקווה לראות היחלשות בשוק העבודה, שעדיין הדוק וחזק. שוק תעסוקה חזק ואבטלה נמוכה משמעותם היצע קטן של עובדים בעבור כל משרה ובכך, שכר גבוה יותר לעובדים, שבסוף מתגלגל לאינפלציה. בנוסף, מעולם לא היה מיתון בארה״ב ללא חולשה בשוק התעסוקה, וכל עוד הוא לא נחלש, לפד תהיה רוח גבית להמשיך להעלות את הריבית.

החברות המדווחות השבוע מועטות, אך כבר משבוע הבא עונת הדוחות תחל, ובינתיים: ליוויס חברת הביגוד תדווח ביום חמישי, טילריי TILRAY INC חברת הקנאביס תדווח בשישי.

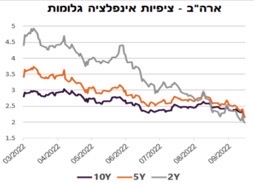

בית ההשקעות מיטב, ביחד עם הכלכלן הראשי, אלכס זבז'ניסקי התייחסו לתשואות האג״ח שממשיכות לעלות: ״עליית התשואות הארוכות בארה"ב משקפת בעיקר גורמים טכניים - ההתרחשות הנוכחית בשוק האג"ח האמריקאי מאוד לא שגרתית. ציפיות האינפלציה הגלומות ירדו חודש האחרון בשיעור חד של בין 0.6% בשנתיים ל-0.4% ב-10 שנים לרמות של כ-2%״.

- טורקיה מתכננת העלאת מס במטרה לרסן את האינפלציה

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

״באותה התקופה, התשואה לשנתיים עלתה בשיעור חד של 0.85% ול-10 שנים ב-0.75%. כעיקרון, עליית התשואות אכן גורמת בדרך כלל לירידה בציפיות האינפלציה, אך במינונים קטנים הרבה יותר. עלייה חדה בתשואות תוך ירידה חדה בציפיות האינפלציה מעיד על השפעה של גורמים טכניים/כמותיים על התשואות כגון רמת הנזילות, היחס בין הביקוש להיצע ולא כלכליים כגון ציפיות לשינויים בריבית ובאינפלציה״.

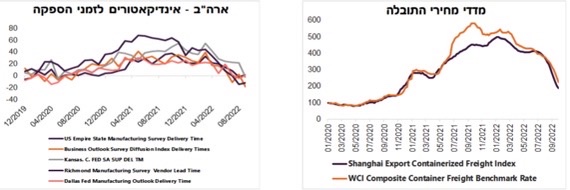

בנוסף, מיטב גם צופה כי האינפציה תמשיך לרדת בארה״ב: ״סימני הירידה הצפויה באינפלציה ניכרים היטב בירידה במחירים של כל סוגי הסחורות, ירידה חדה במחירי התובלה והקלה משמעותית בשרשרת ההספקה. כל הסקרים וגם הציפיות הגלומות בשוק האג"ח משקפים ירידה בציפיות האינפלציה.

בשורה התחתונה, במיטב מאמינים כי תשואות האג״ח האמריקאיות קרובות לשיא במחזור הנוכחי של העלאות הריבית - ״היום קל יחסית ל-FED להפגין נחישות במלחמתו באינפלציה. אולם, המבחן יהיה קשה הרבה יותר כאשר האבטלה באמת תתחיל לעלות וההאטה בכלכלה תורגש היטב בכיסו של הצרכן. ה-FED בהנהגה הנוכחית כבר הראה לא פעם "הפכפכות" ולא בטוח שיצליח להתמיד בקו הנחוש לריסון מדיניות לאורך זמן״

במזרחי טפחות עם הכלכלן הראשי יוני פנינג, התייחסו להחלטת הבנק המרכזי באנגליה, לרכוש אגרות חוב לטווח ארוך מחדש, בשילוב עם העלאות ריבית: ״עבור רבים, מהלך הבנק האנגלי סימן קו חדש לתשואה המרבית שבנק מרכזי רואה כמתקבלת בשלב הזה. ומהווה, במובן זה, סמן ראשון לפיבוט של המדיניות העולמית. בתשואת האג"ח ל-10 שנים בארה"ב, לדוג', התשואות צנחו לאחר הודעת ה-ECB מסביבת 4.0% ל-3.70%״.

״למרות התמתנות התשואות, שווקי המניות בעולם המשיכו במסעם דרומה, על רקע חששות ליציבות הכלכלה העולמית. כאשר ה-S&P 500 טבל אל מתחת לרמת 3,600 הנקודות בשישי. שבירת השפל במדדי המניות הוסיפה לספקות לגבי כוונת הפד להמשיך ליישם מדיניות מצמצמת עם תגובת השווקים הנוכחית. עם זאת, בהיעדר התבטאויות יוניות באופן מובהק מצד הפד, השווקים עדיין מייחסים סבירות של כ-70% להעלאה של 0.75% על ידי הפד בעוד כחודש״.

- 3.אנונימי 04/10/2022 14:45הגב לתגובה זולרכוש אגח usa לשנתיים תשואה מעל 4אחוז לא רע

- 2.אנונימי 04/10/2022 14:45הגב לתגובה זולרכוש אגח usa לשנתיים תשואה מעל 4אחוז לא רע

- 1.חמודי את חמודי 02/10/2022 20:55הגב לתגובה זולאן שפנינו בכל סוג של השקעה , הפסדנו ובגדול זה העונש על הניפוח שבוצע בבורסות במשך חמש שנים רצופות

- מפיטום 02/10/2022 22:33הגב לתגובה זומי היתכסח ובגדול? ההפך קלווסות...הכל(הרוב 99%? במצב נפלא והרבה יותר מזה..... למה כל זה מגיע לנו? מה עוללנו שזה פוקד אותנו יום יום ושעה שעה ושנה שנה ושניה שניה.... לימדו להיות פיקחים וחכמים ולשמוע בקול האהבלים הטובים מכם במאות דרגות....בהאיוש והאיוש.

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

מצרים מפחיתה ריבית בפעם החמישית השנה: האינפלציה בירידה

האינפלציה במצרים 12.3%, הריבית על הלוואות כ-20%

הבנק המרכזי של מצרים הודיע על הפחתת ריבית חמישית בשנת 2025, לאחר שהאינפלציה הפתיעה כלפי מטה ואפשרה למעשה מדיניות מוניטרית מקלה יותר. הריבית על פיקדונות ירדה ב-100 נקודות בסיס לרמה של 18%, והריבית על הלוואות ירדה באותו שיעור ל-21%.

המהלך, של הבנק המרכזי שיצר הפתעה בקרב חלק מהכלכלנים, משקף את ניסיונה של קהיר לאזן בין הורדת עלויות המימון של המדינה והמערכת הבנקאית לבין שמירה על יציבות מחירים. למרות שהאינפלציה עדיין נמצאת ברמה דו-ספרתית, ההאטה האחרונה בקצב עליית המחירים מאפשרת לבנק המרכזי להמשיך בהדרגתיות במסלול ההורדות.

אינפלציה נמוכה מהצפוי

הגורם המרכזי שהביא להורדת הריבית הנוספת הוא ירידת האינפלציה הכללית ל-12.3% בנובמבר, נתון מפתיע לנוכח קיצוץ בסובסידיות הדלק שנעשה כחלק מרפורמות בתמיכת קרן המטבע. הבנק המרכזי ציין כי עדיין קיים לחץ מתמשך באינפלציה שאינה מזון, כמו עלויות שירותים וסחורות שאינן בסיסיות, וכן מתיחות גיאופוליטית עולמית כגורמי סיכון. המסר הוא שהקיצוץ מהווה התאמה זהירה לנתונים ולא שינוי מהותי במדיניות.

נזכיר כי בתחילת 2024, מצרים העלתה את הריבית לשיא והפחיתה את ערך המטבע בכ-40%. צעדים אלו היו חלק מתיקון רחב שנועד לייצב את שוק המטבע, לצמצם עיוותים ולאפשר כניסת מימון חיצוני. במקביל, מצרים קיבלה חבילת תמיכה גלובלית בהיקף של כ-57 מיליארד דולר כדי להתמודד עם לחצים חריפים כמו מחסור במטבע זר ותשלומי ריבית כבדים על התקציב. כל שינוי בריבית נבחן גם דרך הפריזמה של שירות החוב: ריבית גבוהה מדי מכבידה על המדינה, אך ריבית נמוכה מדי עלולה לפגוע ביכולת למשוך הון זר.

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- המלצת המערכת: כל הכותרות 24/7

המטרה: אטרקטיביות למשקיעים זרים

מאז תחילת 2025, מצרים מבצעת הורדה הדרגתית בריבית תוך שמירה על פער מספיק גדול כדי להישאר אטרקטיבית למשקיעים זרים באפיקי חוב מקומיים. זהו איזון מורכב: הורדת הריבית מקלה על התקציב ועל פעילות עסקית, אך אם היא מהירה מדי, עלולה להתחדש לחץ על המטבע ועל האינפלציה.