נתונים ש-Affirm החוץ בנקאית מגלה אודות מחיקות היום, בנקים יתחילו לגלות רק בשנה הבאה

בפברואר אשתקד, כשמחירה עמד על כ-100$, העניק האנליסט James Faucette ממורגן סטנלי המלצת קנייה, עם מחיר יעד של 142$, למנייתה של אפירם AFFIRM HOLDINGS INC , חברה "קנה עכשיו, שלם אחר כך" (בקיצור, BNPL), המעניקה אשראי צרכני במעמד הקנייה.

פוסט תימחר את המניה לפי מכפיל מכירות, דבר שהרתיח את האנליסט Vincent Caintic מבית ההשקעות Stephens. בדוח תחילת סיקור שהוציא, עם המלצת מכירה, הוא כתב כי מרבית האנליסטים המסקרים את אפירם כלל אינם מסקרים חברות למתן אשראי, שמחזיקות את האשראי המוענק על גבי המאזן. בצעד יוצא דופן, קיינטיק נקב בשמות של האנליסטים האלה. פוסט ממורגן סטנלי היה ביניהם.

קיינטיק הסביר כי זו טעות לתמחר את Affirm לפי מכפיל מכירות, משום שהיא שומרת על גבי מאזנה כמחצית מההלוואות שצרכנים נוטלים בפלטפורמה שהיא מפעילה. אצל אפירם, עלויות למימון תיק האשראי שהיא מחזיקה עד לפדיון (או עד למחיקה) בצד הנכסים, כמו גם הפסדי אשראי בתיק זה, הם חלק בלתי נפרד מהמודל העסקי. לכן, התמחור הנכון תאורטית הוא על בסיס חיזוי רווח לאחר הוצאות מימון והפסדי אשראי.

בשורה התחתונה, על בסיס GAAP, אפירם עדיין מדווחת על הפסדים. כדי לעבור לרווח היא תצטרך, דבר ראשון, להגדיל את ההיקף הכספי של העסקאות שעוברות בפלטפורמה – מטריקה המכונה GMV, קיצור של Gross Merchandise Volume.

- ישראכרט וקרן מרתון משיקות מודל מימון נדל”ן בהיקף מאות מיליוני שקלים

- טען שחברת האשראי עשקה אותו - השופט אמר - "התחייבת - תשלם"

- המלצת המערכת: כל הכותרות 24/7

ודבר שני, היא תצטרך להגדיל את הרווח שהיא מפיקה מה-GMV. רווח זה מכונה "הכנסות בניכוי עלות העסקאות (שעוברות בפלטפורמה)". עלות העסקאות כוללת הוצאות מימון והפסדי אשראי.

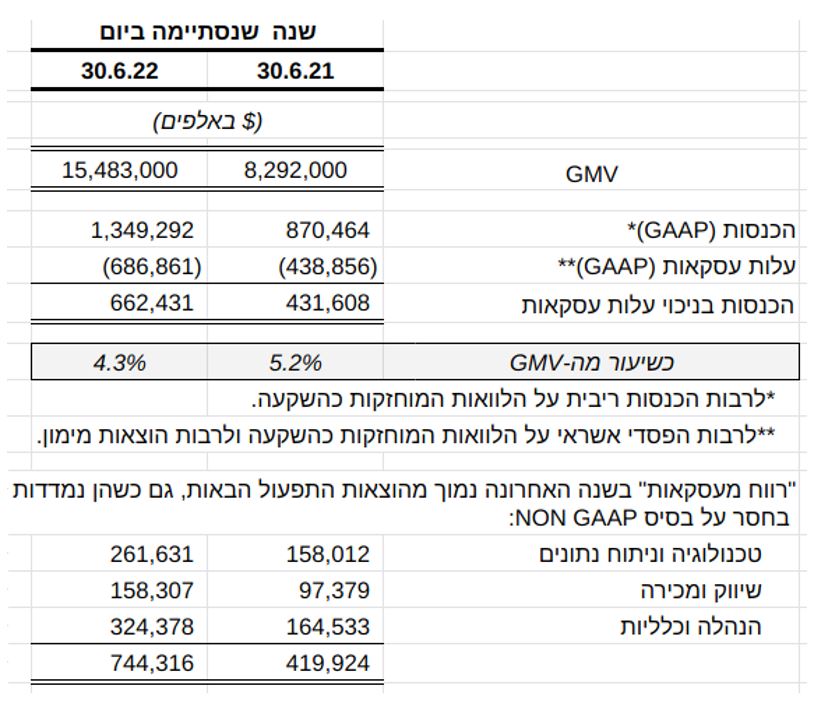

ביום חמישי לאחר המסחר פרסמה אפירם את תוצאות הרבעון שהסתיים ב-30 ביוני, שהוא הרבעון הפיסקלי הרביעי שלה. בתמצית, אלה הם המספרים לשנה הפיסקלית:

בתגובה לתוצאות הרבעון הרביעי ולתחזיות שנתנה החברה, צנח מחיר המניה בכ-13% עוד לפני פתיחת המסחר ביום שישי. הוא הוא השיל עוד כ-10% במהלך המסחר ביום שישי, על רקע הצהרת נגיד הבנק המרכזי על כוונתו להמשיך בהעלאות הריבית,

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

מניית אפירם, שמחירה העפיל בנובמבר עד לכ-170$, מעבר למחיר היעד שבו נקב פוסט, סגרה את המסחר ביום שישי במחיר של כ-25$.

אינפלציה ומגמה של עלייה בשיעור הריבית משפיעים לרעה על שורת הרווח המכונה "הכנסות בניכוי עלות עסקאות" (מיד נסביר). הם כן עושים טוב למיקוד של אנליסטים: חלק משמעותי מאד משאלותיהם בשיחת הועידה ביום חמישי עסק בהפסדי אשראי, במחיקות ובחובות בפיגור.

ידידנו ג'ייימס פוסט ממורגן סטנלי, למשל, התעניין גידול בחובת בפיגור ובהסכמים שסגרה אפירם עם בנקים למימון חובות צרכנים המאכלסים את צד הנכסים במאזנה.

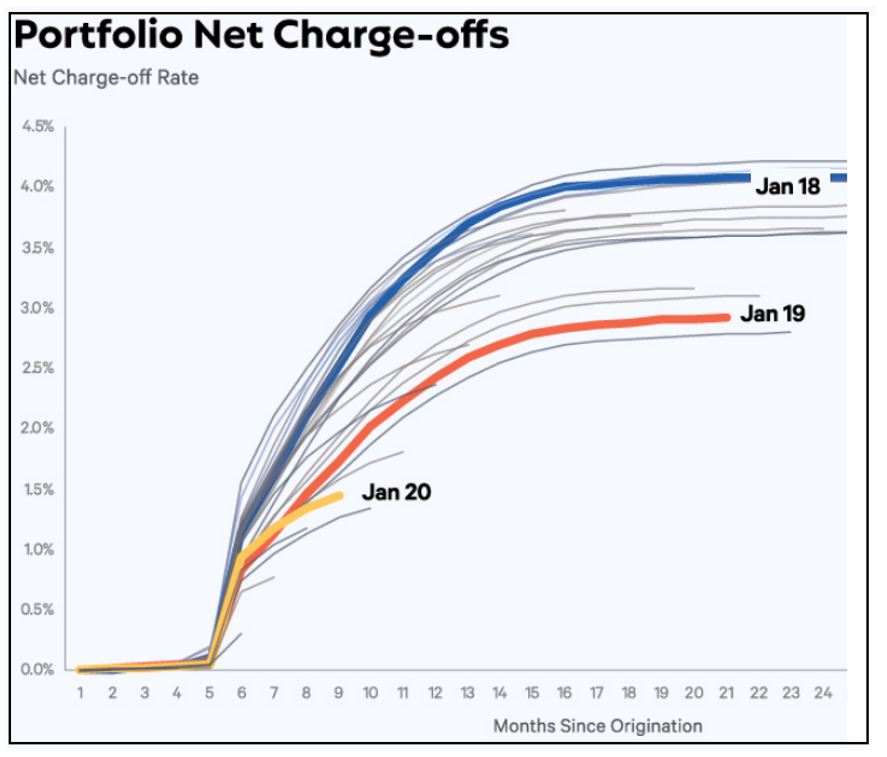

שני עניינים אלה לא זכו להתייחסות של ממש בדוח תחילת סיקור של פוסט מפברואר אשתקד. וזאת על אף שתשקיף ה-IPO של אפירם מינואר 2021, כלל את הגרף היפהפה הבא (שמאילוצי מקום, אני מראה כאן רק את חלקו השמאלי):

הגרף הזה הופק במסגרת מה שמכונה vintage analysis (ניתוח בציר), שהיא מתודולוגיה אינטואיטיבית להערכת ביצועים לאורך זמן של תיק אשראי הומוגני שהועמד בתקופה נתונה.

בגרף לעיל, תקופת הבציר היא חודש, ומדד ביצוע הבציר הוא השיעור המצטבר של מחיקות נטו. אפירם מוחקת חוב כאשר הוא מגיע ל-120 ימי פיגור, או קודם לכן מסיבות אחרות, למשל כאשר מתברר שהעסקה שיצרה אותו הייתה תרמיתית.

הגרף מראה, בין השאר (הרימו קו אנכי מהספרה 9 על ציר ה-x), כי שיעור המחיקות המצטבר של בציר ינואר 2020 בתשעת החודשים הראשונים לחייו (ינואר - ספטמבר 2020) היה נמוך משמעותית משיעור המחיקות המצטבר של בציר ינואר 2019 בתשעת החודשים הראשונים לחייו (ינואר - ספטמבר 2019), שבתורו היה נמוך משמעותית משיעור המחיקות המצטבר של בציר ינואר 2018 בתשעת החודשים הראשונים לחייו (ינואר - ספטמבר 2018).

השיפור בגבייה מבציר ינואר 2020 בהשוואה לגבייה מבציר 2019 אינו משקף בהכרח שיפור ביכולת החברה לדייק בדירוג סיכון אשראי של לווים פוטנציאלים. קרוב לוודאי שעיקר השיפור נובע מכך שבחודשים מרץ-ספטמבר 2020, הגבייה הייתה חזקה באופן חריג, משום שצרכנים נהנו בתקופה זו גם ממענקי קורנה נדיבים וגם מהאפשרות לדחות תשלומי משכנתא ותשלומים לפירעון הלוואות אחרות שניטלו ממוסדות בנקאיים או מהממשלה, במקרה של הלוואות סטודנטים.

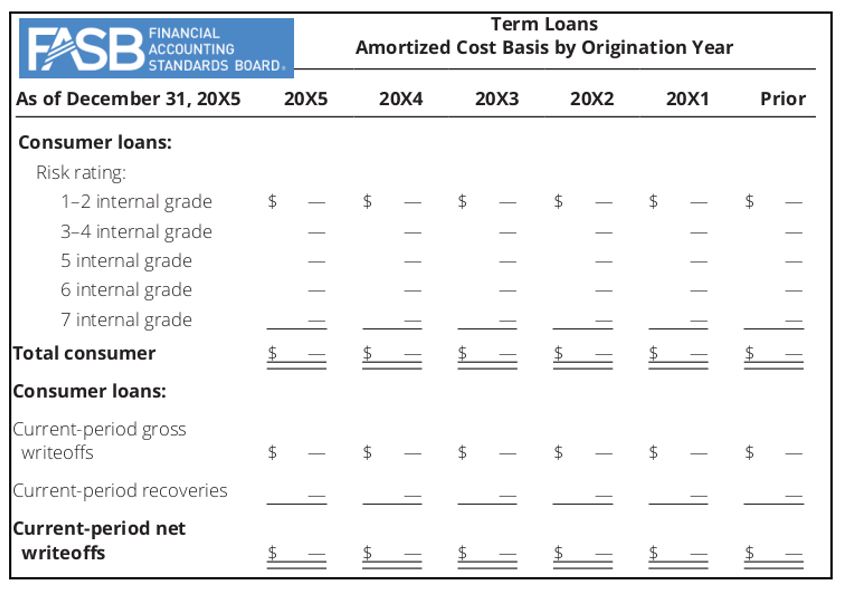

ניתוחי בציר, כמו למשל זה שבגרף לעיל, כמו גם בקשות מפורשות של אנליסטים, הביאו את מועצת התקינה החשבונאית להחלטה לשלב בתקן החשבונאות החדש – זה שהבנקים בישראל החלו ליישם השנה – דרישה למתן גילוי אודות תיק האשראי בחתך שנות בציר.

הטור בשבוע שעבר עסק באופן שבו מיישמים בנקים בישראל ובארה"ב את דרישת התקן החדש למתן גילוי בציר אודות "אינידקטורים לאיכות אשראי". אבל, כפי שמראה דוגמת היישום הבאה בתקן, מועצת התקינה האמריקאית גם כיוונה למתן גילוי למחיקות בחתך שנות בציר:

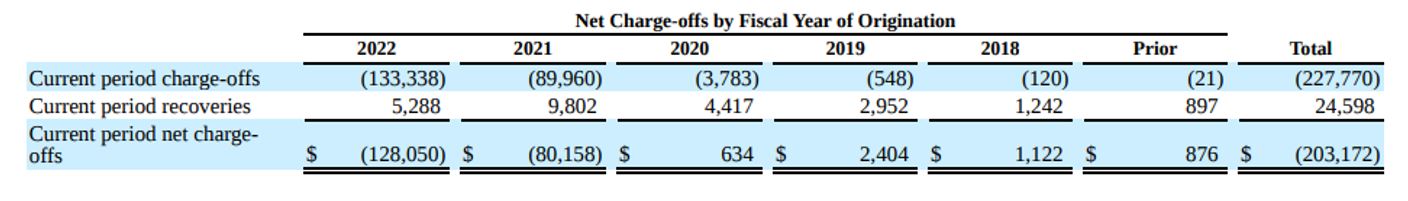

אפירם, ילדה טובה ירושלים, נותנת גילוי בציר אודות מחיקות בדיוק, אבל בדיוק, לפי הפורמט בדוגמה שרקחה מועצת התקינה. הנה המידע הזה בדוח השנתי שפורסם בתחילת השבוע:

הסכום בשורה התחתונה משמאל, כ-128 מיליון דולר, הוא סך המחיקות נטו בשנה הפיסקלית 2022 בגין הלוואות מבציר 2022, שנותבו לתיק האשראי המוחזק לפדיון (שאר ההלוואות מבציר זה נמכרו והוסרו מהמאזן). כשיעור מהלוואות אלה, המחיקות נטו היו כ-1.51%.

שיעור המחיקות נטו הנ"ל בבציר 2021 (שיעור המחיקות נטו בשנת 2021 בגין החלק מבציר 2021 שלא נמכר) היה 0.62% בלבד.

הגידול המשמעותי בשיעור המחיקות הנ"ל בבציר 2022 (פוסט קורונה) בהשוואה לבציר 2021 (שהחל ביולי 2020 בעיצומה של הקורונה) עשוי לשקף עד כמה הצלחת אפירם בימי קורונה לא הייתה אינדיקטיבית לגבי העתיד, ועד כמה רגיש העסק של אפירם לאינפלציה.

אבל, לפני שנמשיך עם ענייני אינפלציה, קורונה ועליה בשיעור הריבית, שתי מילים על הדרישה לגילוי בציר בתקן החשבונאות החדש. אם תפתחו את דוחות הבנקים בארה"ב, תגלו שהם כלל אינם נותנים גילוי לסכומי המחיקות בחתך שנות בציר, וזאת בניגוד גמור לכוונת המועצה, כפי שהיא באה לידי ביטוי בדוגמת היישום שבתקן.

מתברר, כי בתקן יש לאקונה. גילוי כנ"ל אמנם מוצג בדוגמה שבתקן, אבל בטקסט שבתקן אין דרישה מפורשת למתן גילוי כזה – שכפי שזה עתה ראינו עשוי לספק מידע מועיל לציבור המשקיעים.

כשהבנקים האמריקאיים שאלו לדעת המשרדים הגדולים לראיית חשבון, האחרונים השיבו – ראו למשל עמוד 438 במדריך של KPMG ארה"ב ליישום התקן – כי אין חובה לתת גילוי בציר אודות מחיקות.

המועצה מצידה הגיבה בפרסום עדכון לתקן, אלא שהוא ייכנס לתוקף רק ברבעון הראשון של 2023 – גם בארה"ב וגם בישראל (בהתאם להוראות בנק ישראל). רק אז יתחילו הבנקים לגלות את מה ש-affirm מגלה מדי רבעון בשנה האחרונה.

ובחזרה לפגעי האינפלציה. כפי שחזר והסביר המנכ"ל בשיחת הועידה, קהל היעד של אפירם הוא GEN Z (סביב גיל 25) והשכבה הצעירה של המילניאלס. אלא, שעל פי סוכנויות דירוג אשראי צרכני, כמדווח ברויטרס, צרכני דור Z מתקשים כיום בהחזר חובות. בימי קורונה הם טבעו בכסף, לא רק בגלל מענקים ואפשרות לדחיית תשלומים לפרעון הלוואות שכר לימוד וכד', אלא גם בגלל שהוצאות המחיה היו נמוכות באותה עת, עקב סגרים והגבלות על התקהלויות.

ביציאה מהקורונה, במקביל להתפוגגות המענקים, הם חזרו לבלות, לטוס, ולשלם שכר דירה באזורים מבוקשים. מפלוס גדול בחשבון הבנק בימי קורונה, רבים עברו למיצוי מלא של מסגרות אשראי בכרטיסי אשראי ולנטילת הלוואות לרכישת רכב. וכעת, כשההוצאה על מזון ומוצרים הכרחיים אחרים עולה עקב האינפלציה, הם מתקשים לגרד כמה דולרים להחזר חובות. אם האינפלציה תתמיד, שיעור החובות בפיגור יאמיר, ובסופו של יום גם שיעור המחיקות.

על כן, השקף במצגת של אפירם ביום חמישי שהצביע על גידול בשיעור החובות בפיגור מעל 30 יום בחודשים יולי-אוגוסט (שלאחר תום הרבעון) עורר עניין בקרב האנליסטים. בתשובה לשאלות בעניין זה, אמר המנכ"ל, בין השאר, כי בניגוד למתחרים, יש לו מספר מנופים לניהול איכות האשראי (למשל, לדרוש מצרכן תשלום מקדמה גבוהה או לקצר את תקופת פריסת התשלומים לצרכנים עם דירוג אשראי לא גבוה), וזאת מבלי לפגוע בצמיחת ה-GMV. אשרי המאמין.

ויש אתגרים נוספים, שאפירם צריכה להתמודד עימם בימים אלה. חלק ניכר מהכנסותיה מגיע מעמלות שמשלמים "סוחרים", כלומר בעלי האתרים שבהם שבהם אפירם מציעה לצרכן פריסת תשלום ללא ריבית. כאשר הפריסה היא ליותר מ-12 חודשים, העמלה עשויה להגיע לכ-12% ממחיר העסקה, וכאשר הפריסה היא לתקופה קצרה מ-12 חודשים, העמלה היא בסביבות 5%. הסוחר משלם את העמלה כדי למכור לצרכן שלא היה קונה אצלו אלמלא הפריסה. אבל, מנקודת מבט חברת BNPL, העמלות האלה מפצות על עלויות מימון וסיכוני אשראי.

לכן, עכשיו כשהריבית שאפירם משלמת לבנקים עולה היא תצטרך להעלות את שיעורי עמלות הסוחרים כדי לשמור על שולי הרווח מעסקאות. אבל, נוכח התחרות הגוברת מחברות BNPL אחרות – ואפילו מאפל, שהשיקה לאחרונה שירות Apple Pay Later (שמן הסתם ימשוך אליו צרכנים עם דירוג אשראי גבוה) – היא תתקשה ככל הנראה לעשות זאת.

נוכח כל האתגרים האלה, גם לאחר קריסת מחיר המניה ל-25$, וינסנט קיינטיק, האנליסט מ-Stephens, ממשיך להחזיק בהמלצת מכירה, והפעם עם מחיר יעד של 18$. עמיתו-יריבו ג'יימס פוסט ממורגן סטנלי נוקב במחיר יעד של 50$ וממליץ על קנייה. נמשיך לעקוב.

הכותב, רו"ח דר' אורי רונן, הוא מייסד משותף של עמותת גילוי נאות - התנועה להגנה על ציבור המשקיעים.

- 4.לא להקשיב 04/09/2022 12:42הגב לתגובה זוהם אינטרסנטים שמקבלים תשלום עבור תחזיות כאלו ואחרות...

- 3.טור מצויין, תודה (ל"ת)בני 02/09/2022 22:49הגב לתגובה זו

- 2.אבנר 01/09/2022 10:09הגב לתגובה זוטקסט ברמה מקצועית גבוהה

- 1.עמית 31/08/2022 13:24הגב לתגובה זואין לך מושג כמה אנחנו מעריכים את ההשקעה שלךבכתיבת שורות אלו זוכרים אותך לטובה עוד מימי ה buyside metrics המשך כך וישר כוח

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

צילום: Jens Mahnke, Pexels

צילום: Jens Mahnke, Pexelsעלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

יצרנית שואבי האבק החכמים חברת iRobot הייתה כוכבת של ממש בוול סטריט מאז הנפיקה לפני 20 שנה ועד לפני כארבע שנים. אבל הצעת רכש של אמזון לחברה, שעוררה התנגדות בקרב פוליטיקאים, והמכסים של טראמפ שפגעו במכירות של כל החברות האמריקאיות בסין, הובילו אותה כעת עד פשיטת רגל. וגם: העתיד הוורוד שנשקף לטבע ואיזו עסקת ענק מבטיחה את המשך התמיכה האמריקאית בישראל

לאחר שכמעט כל המניות במדד ה-S&P - ליתר דיוק 97% או 484 חברות - פרסמו את תוצאות הרבעון השלישי של 2025, הסתבר שההכנסות עלו ב-8.2% - שיא של 12 רבעונים, הרווחים עלו ב-16.5% - שיא של 16 רבעונים, והרווחים הממוצעים הפתיעו בעלייה של 9.6% - שיא של 16 רבעונים. הקונצנזוס חוזה כעת שהעלייה בהכנסות וברווחים לשנת 2026 צפויה להיות חזקה מכפי שהעריכו, במיוחד מצד חברות מרכזי נתונים עם צבר הזמנות שהולך וגדל, חברת TSM מאיצה בניית מפעלים לשם כך.

זה באשר למיקרו. באשר למקרו, המצב אפילו טוב יותר. "זה עתה", כותב הוול סטריט ג'ורנל, "ראינו את הרבעון הטוב ביותר בשלוש השנים האחרונות מבחינת ההכנסות או בארבע שנים מבחינת הרווחים. הכלכלה האמריקאית ממשיכה להתגבר על זעזועי הסחר וההגירה של 2025, תוך שהיא לועגת לציפיות הרווחות להאטה או אפילו למיתון, ועוקפת מדינות מפותחות אחרות".

אבל התקשורת לא יכולה לסגת מאווירת הפסימיות שהיא מפמפמת, במיוחד מאז נכנס הנשיא טראמפ לבית הלבן. "סיבה אחת גדולה למצב (הטוב)", ממשיכה הכתבה, "היא שהאמריקאים, למרות התחזית הפסימית לגבי הכלכלה, למרות כעסם המתמשך על המחירים הגבוהים ואפילו על ההאטה בשוק העבודה, ממשיכים להוציא כסף. השקעות עסקיות עצומות במרכזי הנתונים ובפרויקטים אחרים שדרושים למרוץ הבינה המלאכותית גם הן מסייעות להגביר את צמיחת הכלכלה (ההשקעות בבינה מלאכותית וצריכת משקי בית היוו כמעט 70% מהצמיחה ברבעון השלישי). הכלכלה האמריקאית", מסכם המאמר, "לגלגה על רבות מהתחזיות הקשות מתחילת השנה, במיוחד מאז נכנס הנשיא טראמפ לתפקידו עם הבטחות גדולות להעלאת מכסים ולצמצום ההגירה".

מזה שנים אני חוזר וטוען שאסור למשקיעי המאה ה-21 לסמוך על כותרות ופרשנויות לצורך החלטות ההשקעה, כאשר המידע כולו נמצא בהישג יד ברשת. האמת? איני חושב שהפרשנים בתקשורת ישנו את קונספציית הפסימיות שבה הם לכודים, אבל טוב יעשה המשקיע אם תמיד ידבק בעובדות, הזמינות כולן ברשת, לפני שיפעל על סמך תחזיות המומחים.

- העלאת דירוג לטבע; מניית החברה בשיא של 8 שנים

- טבע מגישה בקשה ל‑FDA לזריקה חודשית לסכיזופרניה

- המלצת המערכת: כל הכותרות 24/7

עסקת הגז של שברון מבטיחה עוד השקעות אמריקאיות

שברון היא צאצאית ישירה של ענקית הנפט סטנדרד אויל ופעילה ב-180 ארצות. החברה נוסדה בקליפורניה ב-1870 וכעת היא עוברת לטקסס, בגלל עלויות, רגולציה ובעיקר מסיבות פוליטיות. זו אחת מחברות האנרגיה המשולבות המובילות בעולם. החברה מייצרת נפט גולמי וגז טבעי, מייצרת דלקים לתחבורה, חומרי סיכה, פטרו כימיקלים ותוספים, ומפתחת טכנולוגיות בכל תחומי העיסוק שלה. היא גם נכנסת לעסקי אנרגיה חדשים.