חברות הביטוח נסחרות עמוק מתחת להון - מה הסיבה לכך?

צילום: יעל צור, תמר מצפי, סיון פרג', גל חרמוני, פלאש 90 יונתן זיידל

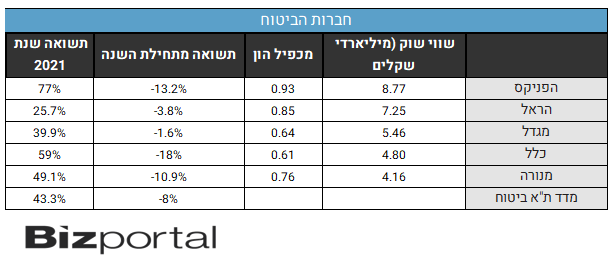

מניות חברות הביטוח ירדו מתחילת השנה והן נסחרות עמוק מתחת להון העצמי שלהן. מי פחות ומי יותר. חברות הביטוח שעשויות היו ליהנות מעליית הריבית כנראה לא מספיק "משכנעות" את המשקיעים שהעלייה בריבית אכן טובה להן, אבל יש גם סיבות נוספות - חברות הביטוח מוטות מאוד לשוק ההון ושוק הון חלש מכביד על התוצאות שלהן - הן בגלל הפסדי נוסטרו והן בשל הפעילות הגדולה שלהן כמנהלי השקעות-מנהלי כספים. חלק גדול מהעסק של החברות האלו הוא ניהול של קרנות פנסיה, גמל, קרנות נאמנות וממשקים נוספים שמחוברים לשוק ההון. הקשר לשוק ההון הוא אפילו הדוק עוד יותר כי הן מקבלות דמי ניהול בביטוחי מנהלים כאחוז מהרווחים. אז ששוק ההון טוב, הן פורחות והפוך.

ועדיין, האם זה יכול להסביר את הנתונים בטבלה המצורפת, אחרי הכל, יש בתי השקעות שגם נסחרים בבורסה והשווי שלהן ממש לא נופל מההון העצמי:

צילום: יעל צור, תמר מצפי, סיון פרג', גל חרמוני, פלאש 90 יונתן זיידל

מניות חברות הביטוח ירדו מתחילת השנה והן נסחרות עמוק מתחת להון העצמי שלהן. מי פחות ומי יותר. חברות הביטוח שעשויות היו ליהנות מעליית הריבית כנראה לא מספיק "משכנעות" את המשקיעים שהעלייה בריבית אכן טובה להן, אבל יש גם סיבות נוספות - חברות הביטוח מוטות מאוד לשוק ההון ושוק הון חלש מכביד על התוצאות שלהן - הן בגלל הפסדי נוסטרו והן בשל הפעילות הגדולה שלהן כמנהלי השקעות-מנהלי כספים. חלק גדול מהעסק של החברות האלו הוא ניהול של קרנות פנסיה, גמל, קרנות נאמנות וממשקים נוספים שמחוברים לשוק ההון. הקשר לשוק ההון הוא אפילו הדוק עוד יותר כי הן מקבלות דמי ניהול בביטוחי מנהלים כאחוז מהרווחים. אז ששוק ההון טוב, הן פורחות והפוך.

ועדיין, האם זה יכול להסביר את הנתונים בטבלה המצורפת, אחרי הכל, יש בתי השקעות שגם נסחרים בבורסה והשווי שלהן ממש לא נופל מההון העצמי:

מכפיל ההון מבטא את היחס שבין שווי השוק של החברה לבין ההון העצמי של החברה וכשהוא נמוך מ-1 הוא מבטא הפסדים עתידיים או חוסר אמון במאזן. לדוגמה - הערכה שהנכסים רשומים בסכום גבוה מדי. לא בטוח שהמאזן של חברות הביטוח לא מוצג באופן כלכלי, ייתכן שהמשקיעים סבורים שהרווחים העתידיים יהיו נמוכים ו-או שיהיו הפסדים.

חברות הביטוח בשוק המקומי בהגדרה מזה שנים נסחרות בתמחורים שנראים ביחס למאזניהן, נמוכים. הסיבה העיקרית היא כנראה "חוסר משיכה". המשקיעים מתרחקים מהן כי אי אפשר באמת לנתח אותן. מעבר לכך, שהדוח הכספי לא מובן ולא ברור לרוב האנשים, גם לבכירים בחברות הביטוח, הרי שגרוע יותר - כמות הפרמטרים שמשפיעה על חברת הביטוח ענקית וכל פרמטר כזה, עם השפעות בכמה כיוונים מנוגדים ועם קושי גדול למדוד את ההשפעה האמיתית. למשל - העלאת ריבית - זה טוב לגופים האלו כי זה מפחית את ההתחייבויות שלהן לעתיד, אבל העלאת ריבית גם מזיקה לשוק ההון ופוגעת בהן בעקיפין.

מעבר לכך, מדובר בשוק מאוד מושפע מהרגולטור, כשכל הנחיה חדשה מעולם הביטוח ומעולם שוק ההון מטלטלת את המספרים בדוחות. במקביל, התפתחה בשנים האחרונות תחרות דיגיטלית חזקה, אומנם זה עדיין לא משפיע בצורה דרמטית, אך זה הולך וגדל, לצד חיזוק תחום הדיגיטל בחברות עצמן - חיזוק שמשמעותו היא גם השקעה גדולה של כספים.

התחום הכי זול בבורסה

מניות חברות הביטוח הישראליות הן מהיחידות בשוק שנסחרות מתחת למכפיל הון 1, גם הבנקים שהיו שם לפני כשנתיים (משבר הקורונה) כבר מעל מכפיל 1.

כלל עסקי ביטוח -6.05% שאיבדה 18% מתחילת השנה, נסחרת במכפיל הנמוך ביותר 0.6. על הנייר כפי שאמרנו יתכן והיא אטרקטיבית. אך, יש כמה גיבנות למניית כלל - בשוק מעריכים כי אקירוב כבר לא ינסה להשתלט על החברה, ובעצם מפחיתים את "פרמיית ההצעה" שהוא היה אמור לתת. למעשה, אקירוב יכול להיות בצד המוכר, ואז יהיה לחץ למכירת המניה.

השוק גם בינתיים לא מרוצה מהכוונה לרכוש את מקס. מאז הדיווח על הכוונה לרכוש את מקס, המניה סיפקה תשואת חסר משמעותית. עם זאת, נראה שהעסקה הזו לא תצא לפועל, דבר שאולי יחזיר את המשקיעים למניה.

הפניקס -6.29% שנסחרת במכפיל הון הגבוה ביותר בתעשייה - 0.93, גם בזכות פעילות ניהול השקעות חזקה במיוחד, נמצאת בשליטת הקרנות הזרות סנטרבידג' וגלטין פוינט. האחרונים עושים קולות של כוונה למכור את השליטה. זה יוצר לחץ על המניה.

מגדל ביטוח -7.27% שנסחרת ב-0.64 על ההון "סובלת" מהתדירות התכופה של המנהלים בחברה. שלמה אליהו דומיננטי. לא בטוח בכלל שזה לא טוב לבעלי המניות, אבל השוק לא אוהב את זה.

הראל השקעות -7.59% ומנורה מב החז -7.48% נשענות על פעילות השקעות וחיסכון גדולה, וגם הן כאמור במכפיל מתחת ל-1. אז האם זו הזדמנות? הרווחים של חברות הביטוח היו פנומנליים בשנים הקודמות, השנה זה לא יחזור, אבל ככלל מדובר בגופים שיודעים לייצר הכנסות ורווחים מול העמיתים בפנסיה-גמל-קרנות ומול המבוטחים. בהסתכלות על הרווח המייצג של השנים האחרונות הרי שהן נסחרים במכפיל רווח הנמוך מ-10. למשקיעים לטווח ארוך זו יכולה להיות הזדמנות, אבל הדרך יכולה להיות קשה. שוק הון חלש עלול להוריד את המניות.

איזו צפרדע בכל זאת מסתתרת בדוחות שלהן?

אבל אחרי כל מה שאמרנו, כדאי לשים לב גם לזה - כמו בקרנות הפנסיה, שמחזיקות נכסים לא סחירים, שלכאורה משוערכים במחירים לא הגיוניים (כידוע: היכן שאי אפשר למדוד בצורה מדויקת יש נטייה להפריז במספרים), כך גם בחברות הביטוח - החברות מחזיקות מאזנים של עשרות מיליארדים בנכסים לא סחירים (למשל: 22 מיליארד אצל כלל ביטוח). יש חשש סביר לגמרי שאותן השקעות לא סחירות משוערכות במחיר גבוה שלא בהכרח משקף את כל הירידות בחצי השנה האחרונה בשוק. מה זה אומר? שאתם צריכים לקחת את המספרים האלה בדוחות בעירבון מוגבל.

מכפיל ההון מבטא את היחס שבין שווי השוק של החברה לבין ההון העצמי של החברה וכשהוא נמוך מ-1 הוא מבטא הפסדים עתידיים או חוסר אמון במאזן. לדוגמה - הערכה שהנכסים רשומים בסכום גבוה מדי. לא בטוח שהמאזן של חברות הביטוח לא מוצג באופן כלכלי, ייתכן שהמשקיעים סבורים שהרווחים העתידיים יהיו נמוכים ו-או שיהיו הפסדים.

חברות הביטוח בשוק המקומי בהגדרה מזה שנים נסחרות בתמחורים שנראים ביחס למאזניהן, נמוכים. הסיבה העיקרית היא כנראה "חוסר משיכה". המשקיעים מתרחקים מהן כי אי אפשר באמת לנתח אותן. מעבר לכך, שהדוח הכספי לא מובן ולא ברור לרוב האנשים, גם לבכירים בחברות הביטוח, הרי שגרוע יותר - כמות הפרמטרים שמשפיעה על חברת הביטוח ענקית וכל פרמטר כזה, עם השפעות בכמה כיוונים מנוגדים ועם קושי גדול למדוד את ההשפעה האמיתית. למשל - העלאת ריבית - זה טוב לגופים האלו כי זה מפחית את ההתחייבויות שלהן לעתיד, אבל העלאת ריבית גם מזיקה לשוק ההון ופוגעת בהן בעקיפין.

מעבר לכך, מדובר בשוק מאוד מושפע מהרגולטור, כשכל הנחיה חדשה מעולם הביטוח ומעולם שוק ההון מטלטלת את המספרים בדוחות. במקביל, התפתחה בשנים האחרונות תחרות דיגיטלית חזקה, אומנם זה עדיין לא משפיע בצורה דרמטית, אך זה הולך וגדל, לצד חיזוק תחום הדיגיטל בחברות עצמן - חיזוק שמשמעותו היא גם השקעה גדולה של כספים.

התחום הכי זול בבורסה

מניות חברות הביטוח הישראליות הן מהיחידות בשוק שנסחרות מתחת למכפיל הון 1, גם הבנקים שהיו שם לפני כשנתיים (משבר הקורונה) כבר מעל מכפיל 1.

כלל עסקי ביטוח -6.05% שאיבדה 18% מתחילת השנה, נסחרת במכפיל הנמוך ביותר 0.6. על הנייר כפי שאמרנו יתכן והיא אטרקטיבית. אך, יש כמה גיבנות למניית כלל - בשוק מעריכים כי אקירוב כבר לא ינסה להשתלט על החברה, ובעצם מפחיתים את "פרמיית ההצעה" שהוא היה אמור לתת. למעשה, אקירוב יכול להיות בצד המוכר, ואז יהיה לחץ למכירת המניה.

השוק גם בינתיים לא מרוצה מהכוונה לרכוש את מקס. מאז הדיווח על הכוונה לרכוש את מקס, המניה סיפקה תשואת חסר משמעותית. עם זאת, נראה שהעסקה הזו לא תצא לפועל, דבר שאולי יחזיר את המשקיעים למניה.

הפניקס -6.29% שנסחרת במכפיל הון הגבוה ביותר בתעשייה - 0.93, גם בזכות פעילות ניהול השקעות חזקה במיוחד, נמצאת בשליטת הקרנות הזרות סנטרבידג' וגלטין פוינט. האחרונים עושים קולות של כוונה למכור את השליטה. זה יוצר לחץ על המניה.

מגדל ביטוח -7.27% שנסחרת ב-0.64 על ההון "סובלת" מהתדירות התכופה של המנהלים בחברה. שלמה אליהו דומיננטי. לא בטוח בכלל שזה לא טוב לבעלי המניות, אבל השוק לא אוהב את זה.

הראל השקעות -7.59% ומנורה מב החז -7.48% נשענות על פעילות השקעות וחיסכון גדולה, וגם הן כאמור במכפיל מתחת ל-1. אז האם זו הזדמנות? הרווחים של חברות הביטוח היו פנומנליים בשנים הקודמות, השנה זה לא יחזור, אבל ככלל מדובר בגופים שיודעים לייצר הכנסות ורווחים מול העמיתים בפנסיה-גמל-קרנות ומול המבוטחים. בהסתכלות על הרווח המייצג של השנים האחרונות הרי שהן נסחרים במכפיל רווח הנמוך מ-10. למשקיעים לטווח ארוך זו יכולה להיות הזדמנות, אבל הדרך יכולה להיות קשה. שוק הון חלש עלול להוריד את המניות.

איזו צפרדע בכל זאת מסתתרת בדוחות שלהן?

אבל אחרי כל מה שאמרנו, כדאי לשים לב גם לזה - כמו בקרנות הפנסיה, שמחזיקות נכסים לא סחירים, שלכאורה משוערכים במחירים לא הגיוניים (כידוע: היכן שאי אפשר למדוד בצורה מדויקת יש נטייה להפריז במספרים), כך גם בחברות הביטוח - החברות מחזיקות מאזנים של עשרות מיליארדים בנכסים לא סחירים (למשל: 22 מיליארד אצל כלל ביטוח). יש חשש סביר לגמרי שאותן השקעות לא סחירות משוערכות במחיר גבוה שלא בהכרח משקף את כל הירידות בחצי השנה האחרונה בשוק. מה זה אומר? שאתם צריכים לקחת את המספרים האלה בדוחות בעירבון מוגבל.

- 5.ציון 29/07/2022 14:54הגב לתגובה זוחברה אמינה ויעילה

- 4.נ.ש. 27/07/2022 14:38הגב לתגובה זוהיא רגולציה והגבלות קשוחות. דבר נוסף העובדה שרוב הכסף של החיסכון הוא בידי חברות הביטוח הן מוגבלות מלקנות חברות שלהן וחברות מתחרות בכסי החיסכון וכך נמנע מהן זרימת השקעות

- 3.יוסף 27/07/2022 14:28הגב לתגובה זומסכים עם הכתב. לפחות לגבי כלל ומגדל יש כאן הזדמנות. ווארן באפט - לטיפולך !! (:

- 2.מישל 27/07/2022 13:30הגב לתגובה זושומר נפשו ירחק מהמניה ומפוליסות הביטוח שלה

- 1.אמיר 27/07/2022 13:29הגב לתגובה זונכוותי מהן. אין לי שום ביטוח (אני נטול רכב).

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

פי 1,200 - עמירם לוין, אלוף במיל מלמד את כולנו שהשקעות זה כמובן גם - מזל, אבל גם הרבה שכל-ידע

800 אלף שקל של השקעה הפכו בעת שנקסט ויז'ן הונפקה ל-31 מיליון שקל. זה היה לפני 4 שנים, מאז האלוף עמירם לוין מימש מספר פעמים וירד מרף הדיווח של ה-5%, אבל לביזפורטל נודע שהוא עדיין מחזיק במניות החברה. אם לוין לא היה מממש הוא היה מחזיק כיום מניות ב-1 מיליארד שקל. אבל לוין מימש ובצדק - אף אחד לא יכול היה לדעת שזו השקעה שתניב פי 1,200! ופי 40 מאז שהיא החלה להיסחר.

על פי ההערכות ובהסתמך על מכירות שכן דווחו, לוין נפגש עם כ-250 מיליון שקל במזומן והוא עדיין מחזיק בכמות מניות משמעותית, - לאחר שהמניה עלתה פי ארבע בשנה האחרונה - בלכל הפחות 400 מיליון שקל. בסך הכל מדובר על 650 מיליון שקל, וזו הערכה שמרנית. בפעם הקודמת שניסינו לשאול את לוין על ההשקעה הוא אמר - "בטח שאני מחזיק, אבל זו השקעה פרטית ואני לא מדווח".

עמירם לוין מלווה את החברה מההתחלה. המייסדים היו צריכים דמות מוכרת, דומיננטית, פותחת דלתות ולוין הצטרף. הוא האמין בחברה, השקיע בה, והצליח. ההצלחה של נקסט ויז'ן היא הרבה מזל. לוין הרוויח תשואה של כ-120,000%, זה מזל, אבל לא רק. זו ידיעה, זה ניסיון, זה הרבה שכל. שכל של בניית הדברים הנכונים, הסתכלות מאוד ממוקדת על מה שטוב לחברה ולא מקלישאה, בניית חברה אמיתית והבנה שוטפת של צרכי השוק במטרה לספק את המוצרים הטובים והנכונים לצבאות ולמשתמשים.

- יו"ר נקסט ויז'ן: "יהיו עוד הזמנות גדולות, לא יודע אם כזאת, אבל הביקוש מאוד חזק"

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- המלצת המערכת: כל הכותרות 24/7

אם תרצו - היה אולי הרבה מזל, אבל המזל הולך עם הטובים - נקסט ויז'ן היא חברה אמיתית ולוין זיהה את האנשים וההנהלה ואת המוצר ועזר להביא אותו למקומות הגבוהים. עכשיו הוא מחוץ לחברה, אין לו תפקיד רשמי, אך הוא עדיין מאמין בחברה ומשקיע בה.