קרנות נאמנות ממונפות - הסיכון גובר על הסיכוי

הקרנות הן עולם ומלואו. הן מכשיר שמאפשר השקעה בכל תחום - מניות, אגרות חוב, סחורות, מטבעות וכל השקעה שתעלו על דעתכם.

למדור קרנות נאמנות>> לחצו כאן

בסקירה הזאת נתמקד בקרנות ממונפות. אלו משתמשות באסטרטגיות שונות כדי לתת החזר של פי כמה על נכס הבסיס. ישנן קרנות שמנסות למנף מדד כלשהו (S&P500, ת"א 35 וכדו'), בנוסף ישנן קרנות נאמנות שמשקיעות לפי שיקול דעתו של מנהל הקרן, וגם פה הן משתמשות במינוף כדי להגדיל את תוחלת הרווח. יחד עם זאת, מדובר באסטרטגיה מסוכנת במיוחד, כיון שגם ההפסדים מוכפלים בשיעור דומה.

לדוגמה, קרן ממונפת פי 2 היא כזו שלפחות בתיאוריה היא מניבה תשואה כפולה מאשר התשואה שמייצר המדד. כלומר, אם המדד עולה פי 2 אז גם היא מניבה תשואה של פי שניים מהמדד, ואם הוא נופל ב-10% אז היא נופלת ב-20%. קרן סל ממונפת פי 3 היא אותו דבר רק כפול שלוש.

כאן נכנס למשחק מה שנקרא נקודות ייחוס. כלומר, נניח שמחיר הקרן הוא 100 שקל, במהלך היום היא נסחרת, המחיר שלה משתנה והיא ננעלת בסוף היום בירידה של 5%. המינוף בעצם הכפיל את אחוז השינוי וכעת היא עולה 90 שקל. נקודת הייחוס היא בעצם שער הנעילה של אותו יום המסחר ומכאן שהיא "מתאפסת" כל יום מחדש (ישנן גם קרנות שמתאפסות אחת לחודש ולא אחת ליום). כעת, על מנת שמחיר הקרן יחזור ל-100 שקל, עלייה של 5% לא תספיק כי נקודת המוצא שלנו נמוכה מהמקור והיא תצטרך עליה 5.5% כדי לחזור לנקודת ההתחלה. באחוזים גבוהים יותר השינוי הוא משמעותי.

המשמעות היא שהסיכוי להפסד גבוה בהרבה מהסיכוי להרוויח ומכאן שהמכשיר הנ"ל יתאים יותר למי שמוכנים להמר עליו בטווח הקצר כשלהערכתם המגמה תהיה חיובית. ישנן גם קרנות ממונפות בשורט, כשהמשמעות היא שירידה נותנת רווח בשיעור המינוף ועליה - הפסד. גם פה תוחלת ההפסד גבוהה מהרווח, וקרנות אלו מיועדות למי שסבור שתהיינה ירידות בטווח הקצר.

- הנחיות חדשות במימון: איך משפיע קיבוע הקלות המשכנתא על הזינוק בהלוואות "לכל מטרה"?

- יום שישי השחור של עולם הקריפטו - הסיכון עדיין כאן

- המלצת המערכת: כל הכותרות 24/7

כמו קרנות הנאמנות, גם קרנות הסל שהן מכשיר לחיקוי המדד נתונות לסיכון דומה. עם זאת, דמי הניהול שונים לחלוטין - בעוד בקרנות הנאמנות אנו רואים דמי ניהול גבוהים במיוחד, קרנות הסל גובות דמי ניהול נמוכים בהרבה באופן יחסי. בין הקרנות ישנם שינויים קטנים בעקיבה, אבל באופן כללי זה חסר משמעות.

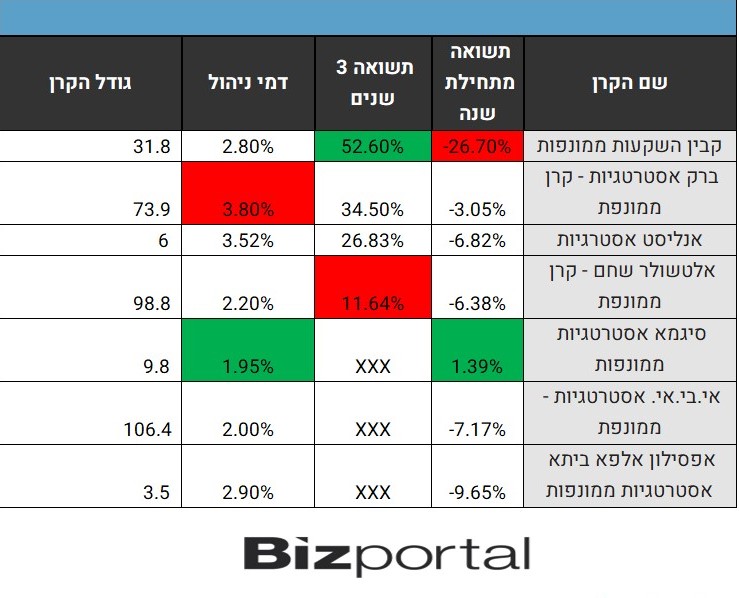

להלן השוואה בין קרנות נאמנות ממונפות בשיעור של פי 2. בהשוואה התעלמנו מקרנות העוקבות אחר מדדים מסוימים שנותנות פחות או יותר את החזר המדד עצמו, ובהן אין כמעט הבדלים בין החברות השונות.

מספר נקודות מעניינות שעולות מן הטבלה שמתמקדת בקרנות הטובות בשלוש השנים האחרונות ומתחילת השנה. קרן קבין בולטת בתנודתיות הגבוהה, כשמצד אחד היא מציגה את התשואה הטובה ביותר לשלוש שנים, אך הגרועה ביותר מתחילת שנה. כך זה בתחום של הממונפות, כשמצד אחד "הימור" טוב יכול להקפיץ את התשואות ואחד גרוע לחתוך את התשואות.

- אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

- המסלול ל-350%: הקרנות שהופכות השקעה צנועה להון מרשים בעשור אחד

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

הקרנות הן יחסית קטנות בהיקף הגודל באופן יחסי, כיון שמדובר בהשקעות שהן בשוליים של עולם ההשקעות. הדבר הזה גם משפיע על התנודתיות הגבוהה כשמספר ההשקעות של כל קרן קטן יחסית, ולכל השקעה יש משקל גבוה בביצועי הקרן.

בנוסף ניכר גם שיש דמי ניהול גבוהים במיוחד, כשגם פה אין קורלציה בין גובה דמי הניהול לבין ההצלחה. הקרנות ה"צנועות" יותר מבחינת דמי ניהול לוקחות כ-2% ואלו הגבוהות כבר מתקרבות ל4% - דמי הניהול הגבוהים בתעשייה.

- 2.לרון 14/07/2022 07:37הגב לתגובה זוהן לטווח קצר אלא אם כן היה אירוע קיצוני כמו מפולת 2008 ואז מי שנכנס ב מ ז ל בתחתית בקרן ממונפת עשה מאות אחוזים

- 1.יוסי אלקין 13/07/2022 10:54הגב לתגובה זואבל יתרונותיהם שלמעשה אתה מקבל הלוואה של 66% מהשווי הכולללאחר המינוף של ההשקעה שלך בלי ריבית ובלי margin call...

- יויו 13/07/2022 23:45הגב לתגובה זוולכן במינוף כפול למשל, אם המדד ירד לחצי הקרן תתאפס (50% כפול 2 = 100%). לעומת זאת במקרה של הלוואה השווי ירד בחצי ויוכל לעלות או להמשיך לרדת

- יוסי אלקין 13/02/2024 12:37יש ירידה כל פעם מהסכום החדש. נסה עם מחשבון לבדוק

מחשבה הרהור התלבטות (דאל אי)

מחשבה הרהור התלבטות (דאל אי)אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

מה ההבדלים בין קרנות כספיות לקרנות אג"ח שקלי קצר? איזו השקעה הייתה עדיפה בשנים האחרונות? מהי האלטרנטיבה העדיפה בסביבה של ריבית יורדת?

הלהיט של השנים האחרונות בשוק הקרנות היו הקרנות הכספיות, עם זרימה של עשרות מיליארדי שקלים ותשואות נטולות סיכון מכובדות דיין של כ-4%. הקרנות הכספיות משקיעות בפקדונות בנקאיים או באג"ח קצרות ממשלתיות בעיקר, אך גם של חברות. לאור העלאת הריבית במשק ההשקעות הללו הניבו יותר מ-4% בשנה בשנים האחרונות.

בחודש האחרון בנק ישראל החל בהליך הורדת ריבית. בנק ישראל מאוד (מאוד) שמרני וזהיר בנושא הריבית, כך שלא סביר שנראה הורדת ריבית מהירה; יחד עם זאת, קרוב לוודאי שהמגמה תימשך בקצב כזה או אחר. במקרה שההערכה הזו אכן תתממש, התשואות הצפויות מהקרנות הכספיות צפויות לרדת אף הן בהדרגתיות. עדיין מדובר בתשואה יחסית יפה להשקעה נטולת סיכון, אך כנראה נראה ירידה לכיוון ה-3% בשנה, וייתכן שאף פחות בהמשך.

אחת האלטרנטיבות הפחות מדוברות לקרנות כספיות הן קרנות אג"ח שקליות ללא מניות עם מח"מ קצר שמציעות פרופיל סיכון דומה אך לא זהה (בנוסף להבדלי מיסוי). אין הרבה קרנות כאלה, אך יש כמה, ומעניין להשוות אותן לביצועי הקרנות הכספיות. התשואות של הקרנות הכספיות (עם קונצרני) מתחילת השנה נעות בין 4.28% ל-4.52%. ההבדל בתשואות בין הקרנות הכספיות השונות נובע מבחירת האג"ח הקונצרני, מהפרש בדמי הניהול ומיכולת המיקוח מול הבנקים ביחס לתשואות על הפקדונות, אולם בסופו של דבר התשואות דומות למדי.

לצורך ההשוואה התייחסנו לשלוש הקרנות הגדולות ביותר, שמנהלות כל אחת יותר מ-10 מיליארד שקל, ביניהן הקרן הטובה ביותר מתחילת השנה - ילין לפידות כספית ניהול נזילות. חיפשנו קרנות נאמנות שמשקיעות באג"ח שקלי עם מח"מ של עד שנתיים (הכנסנו גם קרן אחת עם עד 2.5 שנים). לא מדובר בהשוואה מדויקת, שכן קרנות כספיות הן עם מח"מ נמוך יותר. בכל זאת מדובר בהשקעה בסיכון נמוך יחסית, עם פוטנציאל רווח מוגבל, ללא חשיפה למניות, מט"ח או אג"ח בסיכון גבוה/מח"מ ארוך, ובכך מדובר בהשקעה סולידית למדי שיכולה להוות אלטרנטיבה מסוימת לקרנות הכספיות.

- הראל קרנות נאמנות: הרבה מדי קרנות בינוניות, גם בגודל וגם בביצועים

- הוצאות כספיות משפחתיות

- המלצת המערכת: כל הכותרות 24/7

ההבדל במח"מ הוא קטן יחסית, אך חשוב להבין את השפעת המח"מ על תשואות אגרות החוב. ככל שהמח"מ ארוך יותר, כל שינוי בתשואות יוצר תנודה משמעותית יותר במחיר האג"ח. לכן בזמנים של העלאת ריבית האג"ח הארוכות יותר יספגו הפסדים גדולים יותר על פי רוב, בעוד בזמנים של הורדת ריבית האג"ח הארוך יספק רווחים גבוהים יותר. זה כמובן באופן כללי, כשהתנהגות התשואות על פני עקומת המח"מ תלויה בגורמים רבים נוספים, כמו הערכות לגבי צמיחה/מיתון, צפי הנפקות של הממשלה או של חברות, שיכולים ליצור לחץ/מחסור באגרות למח"מים מסוימים וכו'. על כל פנים, בחירת מח"מ האג"ח היא אחת ההחלטות החשובות ביותר של מנהלי הקרנות האקטיביות, והיא משפיעה באופן דרמטי על ביצועי הקרן. למנהלי הקרנות הכספיות כמעט אין משחק בתחום הזה, בעוד למנהלי הקרנות האקטיביות, גם לטווח קצר, יש יותר מרחב, וזה מה שיוצר את עיקר ההבדל בין הקרנות השונות, ובינן לבין הקרנות הכספיות.

מחשבה הרהור התלבטות (דאל אי)

מחשבה הרהור התלבטות (דאל אי)אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

מה ההבדלים בין קרנות כספיות לקרנות אג"ח שקלי קצר? איזו השקעה הייתה עדיפה בשנים האחרונות? מהי האלטרנטיבה העדיפה בסביבה של ריבית יורדת?

הלהיט של השנים האחרונות בשוק הקרנות היו הקרנות הכספיות, עם זרימה של עשרות מיליארדי שקלים ותשואות נטולות סיכון מכובדות דיין של כ-4%. הקרנות הכספיות משקיעות בפקדונות בנקאיים או באג"ח קצרות ממשלתיות בעיקר, אך גם של חברות. לאור העלאת הריבית במשק ההשקעות הללו הניבו יותר מ-4% בשנה בשנים האחרונות.

בחודש האחרון בנק ישראל החל בהליך הורדת ריבית. בנק ישראל מאוד (מאוד) שמרני וזהיר בנושא הריבית, כך שלא סביר שנראה הורדת ריבית מהירה; יחד עם זאת, קרוב לוודאי שהמגמה תימשך בקצב כזה או אחר. במקרה שההערכה הזו אכן תתממש, התשואות הצפויות מהקרנות הכספיות צפויות לרדת אף הן בהדרגתיות. עדיין מדובר בתשואה יחסית יפה להשקעה נטולת סיכון, אך כנראה נראה ירידה לכיוון ה-3% בשנה, וייתכן שאף פחות בהמשך.

אחת האלטרנטיבות הפחות מדוברות לקרנות כספיות הן קרנות אג"ח שקליות ללא מניות עם מח"מ קצר שמציעות פרופיל סיכון דומה אך לא זהה (בנוסף להבדלי מיסוי). אין הרבה קרנות כאלה, אך יש כמה, ומעניין להשוות אותן לביצועי הקרנות הכספיות. התשואות של הקרנות הכספיות (עם קונצרני) מתחילת השנה נעות בין 4.28% ל-4.52%. ההבדל בתשואות בין הקרנות הכספיות השונות נובע מבחירת האג"ח הקונצרני, מהפרש בדמי הניהול ומיכולת המיקוח מול הבנקים ביחס לתשואות על הפקדונות, אולם בסופו של דבר התשואות דומות למדי.

לצורך ההשוואה התייחסנו לשלוש הקרנות הגדולות ביותר, שמנהלות כל אחת יותר מ-10 מיליארד שקל, ביניהן הקרן הטובה ביותר מתחילת השנה - ילין לפידות כספית ניהול נזילות. חיפשנו קרנות נאמנות שמשקיעות באג"ח שקלי עם מח"מ של עד שנתיים (הכנסנו גם קרן אחת עם עד 2.5 שנים). לא מדובר בהשוואה מדויקת, שכן קרנות כספיות הן עם מח"מ נמוך יותר. בכל זאת מדובר בהשקעה בסיכון נמוך יחסית, עם פוטנציאל רווח מוגבל, ללא חשיפה למניות, מט"ח או אג"ח בסיכון גבוה/מח"מ ארוך, ובכך מדובר בהשקעה סולידית למדי שיכולה להוות אלטרנטיבה מסוימת לקרנות הכספיות.

- הראל קרנות נאמנות: הרבה מדי קרנות בינוניות, גם בגודל וגם בביצועים

- הוצאות כספיות משפחתיות

- המלצת המערכת: כל הכותרות 24/7

ההבדל במח"מ הוא קטן יחסית, אך חשוב להבין את השפעת המח"מ על תשואות אגרות החוב. ככל שהמח"מ ארוך יותר, כל שינוי בתשואות יוצר תנודה משמעותית יותר במחיר האג"ח. לכן בזמנים של העלאת ריבית האג"ח הארוכות יותר יספגו הפסדים גדולים יותר על פי רוב, בעוד בזמנים של הורדת ריבית האג"ח הארוך יספק רווחים גבוהים יותר. זה כמובן באופן כללי, כשהתנהגות התשואות על פני עקומת המח"מ תלויה בגורמים רבים נוספים, כמו הערכות לגבי צמיחה/מיתון, צפי הנפקות של הממשלה או של חברות, שיכולים ליצור לחץ/מחסור באגרות למח"מים מסוימים וכו'. על כל פנים, בחירת מח"מ האג"ח היא אחת ההחלטות החשובות ביותר של מנהלי הקרנות האקטיביות, והיא משפיעה באופן דרמטי על ביצועי הקרן. למנהלי הקרנות הכספיות כמעט אין משחק בתחום הזה, בעוד למנהלי הקרנות האקטיביות, גם לטווח קצר, יש יותר מרחב, וזה מה שיוצר את עיקר ההבדל בין הקרנות השונות, ובינן לבין הקרנות הכספיות.