מה ייקבע את כיוון הנאסד"ק?

הירידות בנאסד"ק התחזקו בסוף השבוע, והמדד כבר במינוס 14% מתחילת השנה. מדד הוא נתון טריקי, קצת מסולף. בדיוק כמו שמדברים על ממוצע – יש ממוצע, אבל יש מניות שהתשואה שלהן מתחת לממוצע ויש מניות שמעל הממוצע. בשנה שעברה הממוצע היה מצוין. מדד הנאסד"ק שבר שיאים ובנובמבר חצה את ה-16,000 נקודות, אבל אם תסתכלו ברשימת הישראליות הנסחרות בנאסד"ק תמצאו עשרות רבות שירדו מעל 50%. זו מפולת שקטה. זו מפולת של מניות השורה השנייה-שלישית, זו מפולת של הנפקות חדשות שגייסו במחירים מנופחים. אלה לא רק הישראליות, הרוב הגדול של המניות בנאסד"ק בשנה שעברה היו בטריטוריה אדומה, בעוד שענקיות-הטק סיפקו תשואה מרשימה – אפל, מיקרוסופט, אמזון, גוגל, אינבידה, טסלה זינקו לצד עוד כמה מניות גדולות וגרמו למדד להיראות חיובי. הן פשוט גדולות מאוד ומשפיעות מאוד על המדד (המשקל שלהן במדד גבוה). זו בדיוק הבעיה עם מדד ועם ממוצעים. הם עלולים לסלף את המציאות.

מה שחדש בירידות של השבועות האחרונים ובעיקר של סוף השבוע הוא ההצטרפות של ענקיות הטק לנפילות. כשמשהו אצלן מתערער, מרגישים את זה מאוד במדדים, ומשהו התערער. משהו בביטחון של ציבור המשקיעים במניות הגדולות התערער, ונקודת השבר כשיסתכלו על זה בדיעבד, עשויה להיות - דוחות נטפליקס.

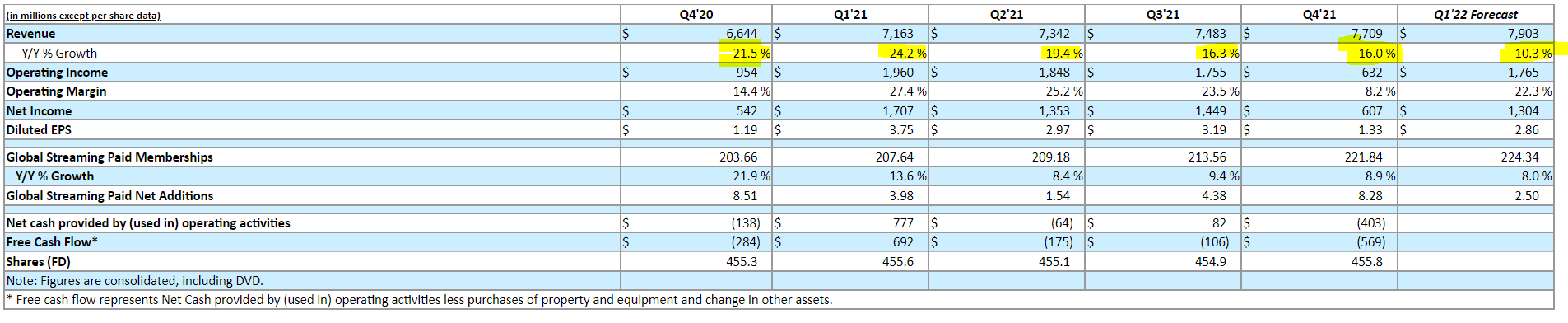

הירידות אומנם החלו לפני פרסום הדוחות של נטפליקס, אבל הסחף של ענקיות הטק התחזק מאוד לאחר הדוחות. נטפליקס דיווחה על תוצאות סבירות לרבעון הרביעי של 2021, אבל החברה סיפקה תחזית מאוד מאכזבת להמשך הדרך. מספר המנויים החדשים ברבעון הראשון השנה צפוי להיות 2.5 מיליון בלבד, בעוד השוק ציפה ל-5 מיליון. הצמיחה של החברה שגם כך בירידה (ככל שגדלים קשה יותר לצמוח), מתמתנת משמעותית. שימו לב לשורה המודגשת – היא מבטאת את הצמיחה בהכנסות והיא בירידה דרמטית, משיעור צמיחה (משנה לשנה) של מעל 20% לרמה של 10%.

- אורקל תפרסם דוחות השבוע: מהזינוק מעל 305 דולר לנפילה של 37%

- זינוק במכירות החזירה את קבוצת חג'ג' לרווחיות

- המלצת המערכת: כל הכותרות 24/7

צמיחה היא הפקטור הכי חשוב להערכת חברות. צמיחה בהכנסות מתגלגלת לצמיחה ברווחים והיא בעצם מבטאת את הרווחים והתזרימים בעתיד – בשנה הבאה, בעוד שנתיים, שלוש, ארבע, עד אינסוף. כן, מעריכי שווי מחשבים עד אינסוף – יש לזה נוסחה והיא אפילו פשוטה. כשמכניסים לנוסחה צמיחה, הפלט מזנק לשמיים. כל פיפס של צמיחה, משפיע דרמטית על השווי. 5% של צמיחה זה במינימום הכפלה של השווי, 10% של צמיחה זה פי 3-4 מהשווי, 20% צמיחה זה פי 5-10 מהשווי של חברה דומה לא צומחת. זאת הנוסחה, לכו תתווכחו עם נוסחאות.

בנוסחה של השווי של נטפליקס, המספרים השתנו – הצמיחה ירדה. הפלט ברור: ירידה בשווי. ביום שישי מניית נטפליקס ירדה 22% וחזרה ארבע שנים אחורה. בוול סטריט, ייאמר לזכותם, לא מפחדים להרוג גם את הגדולות. פישלתם? תשלמו את המחיר. האנליסטים והמשקיעים, מבינים שנטפליקס לא תצמח ב-20% בשנה הנוכחית אלא ב-10%-15% והתוצאה מיד מתבטאת בשער המניה. במקרים רבים זה הדרגתי – השוק מעכל את התחזית ומאמין להנהלת החברה שזה לא מבטא משהו ארוך טווח, אבל אם זה יצוץ ברבעונים בהמשך, זה עלול להיות חמור שבעתיים אז גם ייכנס עניין האמון. וול סטריט לא סובלת שמבלפים אותה. אם זה קורה, נכנס לתמונה פקטור של משבר אימון וזה מאוד לא טוב למניה. זה לא המצב הנוכחי, ויתכן מאוד שזה גם לא יהיה.

איך הריבית קשורה לשווי החברות?

אז הירידה בצמיחה מורידה את נטפליקס ולא רק אותה. חברות הדיגיטל צומחות אבל פחות מאשר לפני שנה. אז היתה הקורונה שהאיצה את השירותים שלהן, אבל החזרה לשגרה פוגעת בשיעורי הצמיחה. עדיין צומחים אבל פחות. התוצאה – זום, וויקס, פייבר ומאות מניות דיגיטל נחתכו ב-50% ומעלה. עכשיו כאמור זה מגיע לענקיות הטק.

- טורקיה מתכננת העלאת מס במטרה לרסן את האינפלציה

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

אלא שלא רק הצמיחה היורדת פוגעת בנאסד"ק. גם הריבית. אם האלטרנטיבה של המשקיעים היתה לקבל 1.5% באג"ח לעשר שנים ומשמעותית פחות באג"ח קצרות יותר, הם אומרים את הדבר הבא – "מניה במכפיל רווח של 20 מבטאת תשואה של 5%, זה נהדר לעומת האלטרנטיבה הסולידית. גם מניה במכפיל 30 זה נהדר – זה מבטא תשואה של 3.3% בשנה. רגע, מה רע במכפיל רווח של 50 שמבטא תשואה של 2%. אחרי הכל, השווקים בעלייה מתמדת וגם – יש צמיחה, הרווחים יעלו ובהתאמה מכפילי הרווח ירדו".

הגישה הזו של התאמת מכפילי הרווח כלפי מעלה היא תופעה של השנים האחרונות. יש חברות רבות שנסחרות במכפילי רווח של 50, 60, 70 וגם 100 ומעלה. הסיבה היא שהצמיחה בעצם תקטין את המכפיל בהמשך והריבית כה נמוכה כך שהאלטרנטיבה לא קיימת או לא אטרקטיבית.

הגישה הזו עכשיו משנה כיוון. מצד אחד, חברה שצומחת ונסחרת במכפיל 50, אכן צפויה להיות אטרקטיבית יותר מאגרות חוב, אבל כל זה בהנחה שאכן היא תצמח ושהריבית לא תשתנה. זו הנחה שלא ניתן לקחת אותה בוודאות, יש כאן פרמיית סיכון שצריכה לחלחל למחיר. חוץ מזה, בפועל, כאמור הצמיחה יורדת, ואולי הפרמטר שמשפיע ביותר – הריבית תעלה. הריבית צפויה לעלות משמעותית השנה בארה"ב (ארבע פעימות) וזה משפיע על האג"ח. כבר עכשיו אגרות החוב ל-10 שנים נסחרות בתשואה של 1.76% (לפני חצי שנה היו ב-1.3%), ואם וכאשר תעלה הריבית הן יכולות גם להגיע למעל 2% וגם מעל 2.5%.

ובדיוק כמו שכל פיפס בצמיחה משנה לשווי החברה, כל פיפס בריבית משנה את התמחור של המניות. עכשיו אותו משקיע יגיד – "תשואה של 2% באגרות החוב זה שקול למכפיל 50 וזה בטוח, אז למה לי לקחת מניה במכפיל 50 עם כל הסיכונים והחשש שהיא לא תצמח. גם 40 זה גבוה". וככה ירדה נטפליקס למכפיל רווח של 25.

- 20.תשואת האגח הגיע כבר ל 3% , התמתנו ל 2.7, אבל כל זה זמני, הפד מתכוון להעלות ליותר ממ3% (ל"ת)הגולש 27/04/2022 16:00הגב לתגובה זו

- 19.כתוב בשפה עילגת (ל"ת)27/04/2022 01:45הגב לתגובה זו

- 18.חרבודאב 24/01/2022 20:43הגב לתגובה זוהסיטריה מייצרת תנועה אבל יוצרת חוסר אמון לתשומת ליבכם.

- 17.wtf? 24/01/2022 20:30הגב לתגובה זואז חכמי הלילה באתר האינדיאנים הלאומי התעוררו בוקר אחד וגילו שהשוק יקר.איפה הייתם לפני שבוע?חודש חודשיים? האינפלציה והריבית אינם חדשות כבר זמן רב.את המשקיע לא מעניין שאגח נותן תשואה של 2% מעניין אותו מה הטרנד וש2% זה בדיחה.לכן הסיכון עולה והשוק מתנפח ומתנפח עד שהאוויר יוצא וחוזר חלילה זו המחזוריות של הבורסה

- 16.אבישי תודה על כתבה מעולה (ל"ת)אייל 24/01/2022 19:15הגב לתגובה זו

- 15.כשהשוק יהפוך לירוק לכמה ימים תראו את כל הקונים יוצאים להם מהחורים,רק לא לשכוח לממש,חשוב מאוד בתקופה כזו. (ל"ת)אלעד 24/01/2022 09:12הגב לתגובה זו

- 14.רק מזומן 24/01/2022 04:29הגב לתגובה זואם לא הבנתם כל עליה לצורך מימוש.

- 13.נ.ש. 23/01/2022 20:16הגב לתגובה זוכבר בסוף 2021 היה ניתן לחוש באיך מחזיקים את השוק שלא ייפול רק כדי לסיים את 2021 יפה. עכשיו אין שום אינטרס להחזיק את השוק. מה עוד שבכל מקרה השוק צריך להגיע למימוש כדי לעלות שוב. כך שלא סביר שניעצר כאן. כן ברור שיש בלמים אבל בגדול הכיוון הוא שלילי

- 12.י 23/01/2022 19:07הגב לתגובה זוהמניות ספגו מכות קשות בזמן קצר ... תתפללו שזה רק תיקון ולא מפולת .ביידן חייב להתעורר....אם יום שני שלילשי לא חוזרים לעליות זה יהיה מרחץ דמים הגדול בהיסטוריה לא המלצה ....שמע ישראל ...תפתחו ספר תהילים עם הפנים לכיוון מזרח ותתחילו להתפלל .אלוהים יעזור .אמן.

- 11.שלי 23/01/2022 17:14הגב לתגובה זולפני חודשיים כתבתי ירד 20%עכשיו ירד עוד 20%הריבית האינפלציה משפיעות

- 10.לרון 23/01/2022 15:09הגב לתגובה זולציין שבורסה עובדת על ציפיות ב ע י ק ר,והיות ואף אחד לא נביא,אזי הציפיות מוגזמות ואח"כ ל ר ו ב בא תיקון לכוון הנגדי,מעבר לזה עובדיה,כל ה כ ב ו ד על הידע

- 9.אחלה כתבה! גם עניינית וגם מעניינת. תודה! (ל"ת)גלעד 23/01/2022 12:52הגב לתגובה זו

- 8.כתבה מעולה תודה רבה (ל"ת)דניאל 23/01/2022 10:52הגב לתגובה זו

- כתבה יפה ומפורטת,כל הכבוד (ל"ת)אנונימי 23/01/2022 13:33הגב לתגובה זו

- 7.נון 23/01/2022 09:47הגב לתגובה זווהתיקון יהיה הרבה יותר איטי ומדוד הפעם

- על מה אתה מתבסס ? (ל"ת)אריק 23/01/2022 12:36הגב לתגובה זו

- אריק 23/01/2022 12:36הגב לתגובה זו.....להערכה שלך ?

- 6.סמי 23/01/2022 09:26הגב לתגובה זובממוצע מדד הנאסדק ירד בכ- 14% מתחילת השנה.יתכן שהוא ירד עוד 2-3%.מנגד צפוי תיקון (טכני אגרסיבי) במדד שכן הריבית תעלה בקצב איטי ועדיין עד סוף השנה היא תהיה כנראה 0.75%. עדיין מדובר בכסף זול מול המניות.גם בסיס האינפלציה יכול להרגע.לכן,יתכן, שהמניות ישארו אלטרנטיבה סבירה לחלוטין.

- נכון 23/01/2022 10:43הגב לתגובה זואיזו אלטרנטיבת השקעה נשארה?

- לרון 23/01/2022 15:13הריבית תעלה בשלב ראשון של כשנה ל 2-3%

- 5.יויו 23/01/2022 09:21הגב לתגובה זוולא רושמים רק את התוצאה בלי להסביר.השוק התחיל לתקן דווקא יפה לפני פרסום הדוחות של נטפליקס, הדוחות של אפל לדעתי יקבעו את מגמת השוק.אישיץ אני מאמין בתיקון ונכנסתי לשוק באגרסיביות לפני כמה ימים

- 4.י 23/01/2022 09:18הגב לתגובה זולאסוף,לא.למכור,בורסה ירדה 14 אחוז מהשיא ,אל תגידי למה לא קניתי איזה טיפשה הייתי,זה ממש ככה,תמכרו-אני קונה הכל,אפל אינטל אנבידיה שברון,תזרקו לי את כולן פניקרים,עוד כמה חודשים אתה תבכו.

- ויקטור 23/01/2022 09:46הגב לתגובה זואני גם מושקע בהרבה מאד כסף אבל אין לדעת מה יהיה בהמשך. לא מוכר אבל אין לדעת אם הפעם יחזור או לא

- לרון 23/01/2022 15:16תמיד "חוזר" רק שאלה תוך כמה זמן, 15 שנה זה לקח לנאסד"ק משנת 2000

- 3.סוחר 23/01/2022 09:16הגב לתגובה זומכפילים זה שקר גדול מאוד, המכםיל של היום הוא לא המכפיל של מחר, אמזון, טסלה ועוד רבות אחרות לא היו רווחיות במשך שנים אבל השוק יודע להעריך מה היכולת של החברות לצמוח ואיפה, לפעמים יש תיקונים ואחרי שמניות התנפחו למימדים מפלצתיים בלי קשר לתוצאות רואים התרסקות, בתוך הנפילות יש חברות עם ערימות מזומנים וצמיחה אבסולוטית עם רווחים ששום אגח לא יתן.. ראה ערך inmd, nvmi.יש חברות שלא ניתן להעריך ואי אפשר לאמוד את היכולת שלהן להוציא עוד מוצרים ולחדש, לדוגמה טסלה, מספיק שתתחיל למכור ביטוחים לנהגים שלה שישמלה את כל הנתונים שלהם או תוציא עוד עוד מוצרים אחרים...

- אוהד 23/01/2022 16:12הגב לתגובה זואפשר לראות פה ושם חברות ששורפות מזומנים והמניה עולה , זה עלול לקרות בחברות צעירות כאשר יש צפי לרווחים עתידיים. לרוב חברות מהסוג הן ברמת סיכון גבוה יותר והן גם חטפו ויחטפו הכי הרבה במשבר.

- 2.אנונימי 23/01/2022 08:58הגב לתגובה זוהמחשת לנו את כל הסיפור במילים פשוטות.

- 1.Led 23/01/2022 08:30הגב לתגובה זוהוצאות אין סופיות כל סידרה חדשה הופכת ישנה לאחר הבינג. ועוד מתחרות נכנסו לתחום הקשה הזה כי יש נטפליקס ואם הם מרוויחים אז כל השאר גם. גוגל לא משלמת על התוכן שהיוצרים מכניסים ליוטיוב כך גם טיקטוק. אבל אם אפל, גוגל ומייקרוסופט לא יציגו דוחות טובים אוי לנו...

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

מצרים מפחיתה ריבית בפעם החמישית השנה: האינפלציה בירידה

האינפלציה במצרים 12.3%, הריבית על הלוואות כ-20%

הבנק המרכזי של מצרים הודיע על הפחתת ריבית חמישית בשנת 2025, לאחר שהאינפלציה הפתיעה כלפי מטה ואפשרה למעשה מדיניות מוניטרית מקלה יותר. הריבית על פיקדונות ירדה ב-100 נקודות בסיס לרמה של 18%, והריבית על הלוואות ירדה באותו שיעור ל-21%.

המהלך, של הבנק המרכזי שיצר הפתעה בקרב חלק מהכלכלנים, משקף את ניסיונה של קהיר לאזן בין הורדת עלויות המימון של המדינה והמערכת הבנקאית לבין שמירה על יציבות מחירים. למרות שהאינפלציה עדיין נמצאת ברמה דו-ספרתית, ההאטה האחרונה בקצב עליית המחירים מאפשרת לבנק המרכזי להמשיך בהדרגתיות במסלול ההורדות.

אינפלציה נמוכה מהצפוי

הגורם המרכזי שהביא להורדת הריבית הנוספת הוא ירידת האינפלציה הכללית ל-12.3% בנובמבר, נתון מפתיע לנוכח קיצוץ בסובסידיות הדלק שנעשה כחלק מרפורמות בתמיכת קרן המטבע. הבנק המרכזי ציין כי עדיין קיים לחץ מתמשך באינפלציה שאינה מזון, כמו עלויות שירותים וסחורות שאינן בסיסיות, וכן מתיחות גיאופוליטית עולמית כגורמי סיכון. המסר הוא שהקיצוץ מהווה התאמה זהירה לנתונים ולא שינוי מהותי במדיניות.

נזכיר כי בתחילת 2024, מצרים העלתה את הריבית לשיא והפחיתה את ערך המטבע בכ-40%. צעדים אלו היו חלק מתיקון רחב שנועד לייצב את שוק המטבע, לצמצם עיוותים ולאפשר כניסת מימון חיצוני. במקביל, מצרים קיבלה חבילת תמיכה גלובלית בהיקף של כ-57 מיליארד דולר כדי להתמודד עם לחצים חריפים כמו מחסור במטבע זר ותשלומי ריבית כבדים על התקציב. כל שינוי בריבית נבחן גם דרך הפריזמה של שירות החוב: ריבית גבוהה מדי מכבידה על המדינה, אך ריבית נמוכה מדי עלולה לפגוע ביכולת למשוך הון זר.

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- המלצת המערכת: כל הכותרות 24/7

המטרה: אטרקטיביות למשקיעים זרים

מאז תחילת 2025, מצרים מבצעת הורדה הדרגתית בריבית תוך שמירה על פער מספיק גדול כדי להישאר אטרקטיבית למשקיעים זרים באפיקי חוב מקומיים. זהו איזון מורכב: הורדת הריבית מקלה על התקציב ועל פעילות עסקית, אך אם היא מהירה מדי, עלולה להתחדש לחץ על המטבע ועל האינפלציה.