לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

לקראת פתיחת שבוע המסחר האנליסטים מסכמים שבוע נוסף של עליות שערים, ומסמנים את התרופה של פייזר לקורונה כמי שעשויה לשנות את כללי המשחק ולתמוך בעליות שערים לאורך זמן. לצד זאת, מנתחים האנליסטים שורה של נתוני מאקרו חיוביים שהתפרסמו במהלך השבוע החולף, כמו גם את החלטת הפד' לצמצם את היקף רכישות האג"ח כבר החודש.

עונת הדוחות בוול סטריט הייתה מוצלחת עד כה ובעיקר תדלקה את המשך העליות המטאוריות בשווקים. בראיון לביזפורטלTV, מנהל השקעות העמיתים באיילון, לירון רוכמן ניתח את הדוחות של ענקיות הטכנולוגיה, כולל מיקרוסופט שכיכבה השנה בזכות שירותי הענן והפכה לחברה בעלת השווי הגבוה ביותר (לראיון המלא).

המדווחות השבוע:

ביום שני ידווחו: טאואר (US), ואחרי המסחר: למונייד , PAYPAL , AMC ENTERTAINMENT HOLDINGS INC

בשלישי: PALANTIR TECHNOLOGIES , BIONTECH SE ADR , ואחרי המסחר: COINBASE GLOBAL ו-NIO NIO INC , DOORDASH INC

ברביעי: פייבר, מאנדיי, ואחרי המסחר: וולט דיסני WALT DISNEY , BEYOND MEAT , וויש - CONTEXTLOGIC INC

בחמישי: וויקס , ואחרי המסחר: LUMINAR TECHNOLOGIES INC.

ובשישי: ASTRAZENECA PLC -US ו- TARGET CORP

בנוסף רוכמן מנתח את הסקטורים שנפגעו בעיקר "חברות צריכה בסיסית שנהנו בקורונה, כמו פרוקטר אנד גמבל וקימברלי קלארק, עכשיו נחלשות אחרי שהשוק נפתח ומחירי חומרי הגלם עולים. סקטור הרכב שנפגע בגלל המחסור בשבבים, בעיקר חברות רכב אירופאיות. פורד הביאה דוח מצוין שהראה שהיא מתגברת על הבעיה וטסלה שהציגה יעדים יפים קדימה וכבר שווה כיום יותר מכל חברות הרכב יחד".

הפד' ממשיך לשדר סבלנות

בסקירתם השבועית, מתייחסים ד"ר גיל בפמן, הכלכלן הראשי של בנק לאומי ודודי רזניק, אסטרטג הריביות של לאומי שוקי הון, להודעת הפד' כי יצמצם את קצב רכישות הנכסים שלו החל מהחודש: מהסכום הנוכחי של רכישות אג"ח ממשלתי של 80 מיליארד דולר לחודש שיקוצצו ב-10 מיליארד דולר בנובמבר ו-10 מיליארד דולר נוספים בדצמבר; מהסכום של 40 מיליארד דולר לחודש של רכישות MBS יקצצו ב-5 מיליארד דולר בכל חודש.

- המבוטחת הודתה ששיקרה - וזכתה בכיסוי ביטוחי

- בזק מוותרת על רכישת אקסלרה טלקום של קרן אלומה

- המלצת המערכת: כל הכותרות 24/7

לדבריהם, "בקצב הנ"ל, צפוי שהרכישות ייפסקו לחלוטין ביוני הבא. במידה וזה אמנם יהיה הקצב – שהרי ההודעה כוללת התייחסות רק לחודשיים הקרובים – הפד יגיע להיקף ניירות ערך של שיא כל הזמנים במהלך השנה הקרובה. חוסר הרצון להכריז מראש על כל תכנית ההפחתה לכל אורך הדרך, אלא לבחור בהכרזה 'מחודש לחודש' ולא עם תאריך סיום מוגדר וברור באמצע 2022, יכול להיחשב כצעד יוני שבו הפד מנסה לשמור אצלו את דרגות החופש לשנות/לעצור בכל עת את קצב ההפחתה. החלופה הממשית יותר יכולה להיות דווקא האצה של הירידה ברכישות בתחילת השנה הבאה, במיוחד אם האינפלציה תמשיך להאיץ יותר מהצפוי ותגיע לכ-6-7%, ואולי אף יותר, במונחים שנתיים."

"ההצהרה אמנם מוסיפה קצת משקל לחשש מפני מידת ההתמדה של האצת האינפלציה, אבל הנוסח עדיין מפתיע במידת המתינות והסבלנות בנושא זה. בעבר צוין בהצהרה של ה – FOMC כי 'האינפלציה גבוהה ומשקפת במידה רבה גורמים חולפים', בעוד הצהרה החדשה אומרת כי 'האינפלציה גבוהה ומשקפת במידה רבה גורמים שצפויים להיות ארעיים". כלומר, מידת הביטחון "בסיפור' של גורמים חולפים פחתה".

התרופה של פייזר עשויה לשנות כללי המשחק

לדברי אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש התרופה של Pfizer שהציגה יעילות גבוהה בטיפול בחולי קורונה צפויה בשילוב עם החיסונים לשנות כללי המשחק ולמעשה לסיים את המגפה במהלך שנת 2022. התגובה המינורית יחסית של השווקים לידיעה, למעט מניות ענפי התעופה והפנאי, מעידה לכאורה שהמגפה כבר לא כל כך משפיעה על הפעילות הכלכלית.

- מצרים מפחיתה ריבית בפעם החמישית השנה: האינפלציה בירידה

- השקעה בחו"ל: חמישה יעדים אטרקטיביים לרכישת דירה – עד מיליון שקל

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

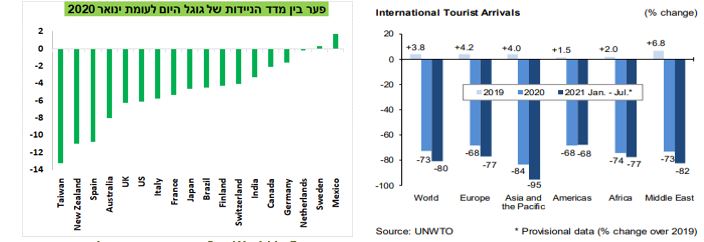

"להערכתנו, זאת לא הנחה מאוד סבירה. אפילו בתחום צריכת מוצרים שסובל מעודף ביקוש על רקע מחסור בהיצע, היעלמות איום המגפה עשוי לתרום להקלה מהירה יותר בעיכובים ומחסור ולהגביר רווחיות החברות. בתחום השירותים, במיוחד שירותי התיירות, הפנאי והנופש מדובר בשינוי המשמעותי ביותר. התיירות הבינלאומית הייתה נמוכה השנה בכ-80% לעומת 2019. מדד ניידות של גוגל למקומות מסחר ובילוי נמוך כעת בכ-5% בממוצע במדינות העיקריות לעומת ינואר 2020. ניתן להעריך שהפער ביחס לחודש נובמבר 2019, שאין לגביו נתונים, גדול יותר עקב השפעת העונתיות."

מקור: Our World in Data, מיטב דש ברוקראז'

שורה של נתונים חיוביים

לבסוף, יונתן כץ וכלכלני לידר שוקי הון, מצביעים על כך שמסתמנת האצה בפעילות בארה"ב, גם לפי מדדי מנהלי הרכש וגם לפי נתוני התעסוקה, מה שתומך בהעלאת ריבית הפד' כבר בתחילת רבעון ג' 22 ואולי לפני (לאחר סיום הטייפרינג), בפרט אם נתוני האינפלציה יהיו פחות "טרנזיטוריים" ויותר מתמשכים. צמיחה מהירה ואינפלציה גבוהה יחסית עשויים לשכנע את הפד להאיץ את קצב הצמצום ברכישות האג"ח מ- 15 מיליארד דולר לחודש ל- 20-25 מיליארד דולר. התמונה הכללית תומכת בלחץ לעליית תשואות.

- 3.החיים 08/11/2021 08:20הגב לתגובה זוהפתעה הבורסות גם יורדות אבל זה היה לא צפוי וא אפשר היה לחזות זאת זה לא האנליסטים זה פשוט ברבור ירוק שאי אפשר היה לצפות

- 2.אזרח מודאג 08/11/2021 02:21הגב לתגובה זוכל מי שמרגיש שהאדמה רועדת שישאר בחוץ, הקטסטרופה לא רחוקה

- 1.יש מסקנה לגבי כיוון השוק? (ל"ת)משה מיציע א' 07/11/2021 23:16הגב לתגובה זו

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

מצרים מפחיתה ריבית בפעם החמישית השנה: האינפלציה בירידה

האינפלציה במצרים 12.3%, הריבית על הלוואות כ-20%

הבנק המרכזי של מצרים הודיע על הפחתת ריבית חמישית בשנת 2025, לאחר שהאינפלציה הפתיעה כלפי מטה ואפשרה למעשה מדיניות מוניטרית מקלה יותר. הריבית על פיקדונות ירדה ב-100 נקודות בסיס לרמה של 18%, והריבית על הלוואות ירדה באותו שיעור ל-21%.

המהלך, של הבנק המרכזי שיצר הפתעה בקרב חלק מהכלכלנים, משקף את ניסיונה של קהיר לאזן בין הורדת עלויות המימון של המדינה והמערכת הבנקאית לבין שמירה על יציבות מחירים. למרות שהאינפלציה עדיין נמצאת ברמה דו-ספרתית, ההאטה האחרונה בקצב עליית המחירים מאפשרת לבנק המרכזי להמשיך בהדרגתיות במסלול ההורדות.

אינפלציה נמוכה מהצפוי

הגורם המרכזי שהביא להורדת הריבית הנוספת הוא ירידת האינפלציה הכללית ל-12.3% בנובמבר, נתון מפתיע לנוכח קיצוץ בסובסידיות הדלק שנעשה כחלק מרפורמות בתמיכת קרן המטבע. הבנק המרכזי ציין כי עדיין קיים לחץ מתמשך באינפלציה שאינה מזון, כמו עלויות שירותים וסחורות שאינן בסיסיות, וכן מתיחות גיאופוליטית עולמית כגורמי סיכון. המסר הוא שהקיצוץ מהווה התאמה זהירה לנתונים ולא שינוי מהותי במדיניות.

נזכיר כי בתחילת 2024, מצרים העלתה את הריבית לשיא והפחיתה את ערך המטבע בכ-40%. צעדים אלו היו חלק מתיקון רחב שנועד לייצב את שוק המטבע, לצמצם עיוותים ולאפשר כניסת מימון חיצוני. במקביל, מצרים קיבלה חבילת תמיכה גלובלית בהיקף של כ-57 מיליארד דולר כדי להתמודד עם לחצים חריפים כמו מחסור במטבע זר ותשלומי ריבית כבדים על התקציב. כל שינוי בריבית נבחן גם דרך הפריזמה של שירות החוב: ריבית גבוהה מדי מכבידה על המדינה, אך ריבית נמוכה מדי עלולה לפגוע ביכולת למשוך הון זר.

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- זהב וכסף שוברים שיאים כשהמתיחות בעולם והציפיות להורדות ריבית ברקע

- המלצת המערכת: כל הכותרות 24/7

המטרה: אטרקטיביות למשקיעים זרים

מאז תחילת 2025, מצרים מבצעת הורדה הדרגתית בריבית תוך שמירה על פער מספיק גדול כדי להישאר אטרקטיבית למשקיעים זרים באפיקי חוב מקומיים. זהו איזון מורכב: הורדת הריבית מקלה על התקציב ועל פעילות עסקית, אך אם היא מהירה מדי, עלולה להתחדש לחץ על המטבע ועל האינפלציה.