מימון ישיר מציגה: כך מצפצפים על המשקיעים ונותנים למנכ"ל 17 מיליון שקל - בניגוד להחלטת האסיפה הכללית

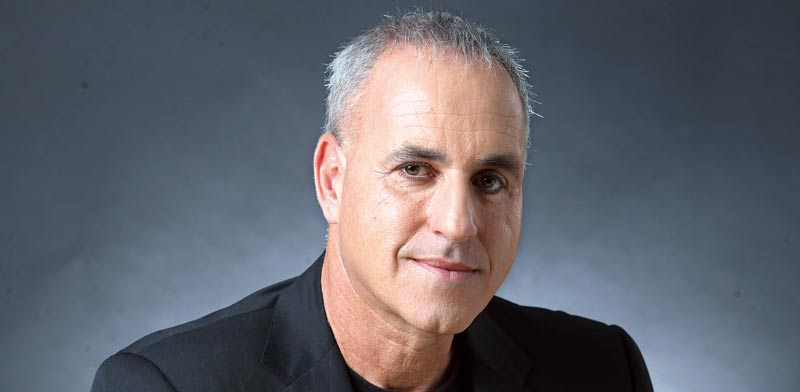

חברת מימון ישיר -1.64% המנוהלת ע"י ערן וולף, ונשלטת ע"י ביטוח ישיר (54.88%) מציגה: כך מצפצפים על המשקיעים, מחלקים למנכ"ל ומנהלי החברה את כל הרווח השנתי - בניגוד להחלטת האסיפה הכללית.

ואם מקצים אופציות בניגוד להחלטת אסיפת בעלי המניות אז בשביל מה בכלל צריך אסיפה? פשוט תודיעו שאתם מצפצפים על המשקיעים מראש וזהו. בעלי המניות הם הבעלים של החברה, הדירקטוריון וההנהלה כפופים אליהם ואמורים לשקף את רצון בעלי המניות ולקיים את החלטותיהם. המהלך התקדימי של מימון ישיר מעקר את משמעות האסיפה לבעלי המניות..

חברות לעיתים מחלקות אופציות לעובדים, זו פרקטיקה מקובלת. אבל השאלה מתי עושים את זה וכמה כסף נותנים להם. ההענקה הזו עוברת לאסיפת בעלי המניות - הם הקובעים. ככה זה קיים כבר שנים ואצל מאות חברות נסחרות בארץ ואלפי חברות בחו"ל.

- המבוטחת הודתה ששיקרה - וזכתה בכיסוי ביטוחי

- בזק מוותרת על רכישת אקסלרה טלקום של קרן אלומה

- המלצת המערכת: כל הכותרות 24/7

על מה מדובר? מימון ישיר כינסה בתחילת החודש (ספטמבר) אסיפת בעלי מניות כדי לאשר הקצאת אופציות למנהלי החברה בהיקף משמעותי של יותר מ-8% מההחזקה בחברה, כלומר - דילול משמעותי של המשקיעים הקיימים. ההטבה הסתכמה ב-47 מיליון שקל - 17 מיליון שקל למנכ"ל.

החברה "ביקשה" להקצות למנכ"ל ערן וולף כ-79.7 אלף אופציות למניות שערכן כ-53 מיליון שקל וההטבה הגלומה בהן היא 17 מיליון שקל. מדובר למעשה בהכפלת שכרו השנתי. אגב, אין מה לדאוג למר וולף. לפני ההקצאה, הוא הרוויח שכר שנתי של כ-4 מיליון שקל, ובאמצעות חלוקת האופציות למנכ"ל שכרו כמעט יוכפל ויעמוד על כ-7.5 מיליון שקל. מימוש האופציות יביא לעליית חלקו בחברה מהחזקה של כ-0.9% ממניות החברה לכ-3.9% מהמניות, בהחלט משמעותי.

בנוסף, ביקשה החברה להקצות לכל שאר ההנהלה הבכירה (היועצת המשפטית, מבקרת החברה וכלל הסמנכ"לים בחברה) אופציות בשווי כולל של כ-30 מיליון שקל ובסה"כ כאמור שווי ההטבה - 47 מיליון שקל. זה סכום משמעותי, כנראה משמעותי מדי. ככה גם סברו המשקיעים המוסדיים.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

באסיפת בעלי המניות החברה קיבלה 'לא' מוחלט מהמשקיעים: נכון אמנם שביטוח ישיר מחזיקה ביותר מ-50% ממניות החברה - והיא הצביעה בעד - אך מאחר שהיא בעלת השליטה אז הקול שלה לא נספר בהצבעות מהסוג הזה, כך שההצבעה הייתה צריכה לעבור באצבעותיהם של בעלי המניות האחרים, אלא שכאן כאמור ציפתה לחברה הפתעה ושאר המשקיעים הצביעו נגד חלוקת האופציות.

אלטשולר שחם הוא המוסדי הגדול שמחזיק ב-17.5% ממניות החברה (הרוב דרך הקרנות של אלטשולר וכ-1.7% באמצעות פסגות). יחד עם מוסדיים נוספים, כמו קרנות ההשתלמות של המורים והגננות, הראל, הפניקס, איילון, קו הבריאות, סיגמא, שמחזיקים במניות נוספות, הצביע בית ההשקעות נגד ההקצאה האמורה.

נדגיש שוב: בעלי המניות הם בעלי הבית בחברה והם אלה שמחליטים כיצד מנהלים את החברה.

מה עשתה החברה בפועל? היא פשוט החליטה לצפצף על המשקיעים.

אז אחרי שהחברה קיבלה 'לא' מבעלי המניות שלה - היא פשוט החליטה לצפצף עליהם. בהודעת החברה לבורסה היא מסרה כי חילקה לכל הבכירים, כולל המנכ"ל, את אותו סכום מקורי שרצתה לחלק להם מלכתחילה למרות תוצאות האסיפה.

אגב, החברה הודיעה על כך מראש. כלומר, כבר בעת זימון האסיפה היא הדגישה בזימון כי היא יכולה אחר כך להתעלם מהחלטת האסיפה - ושוב, אם זו המטרה מראש אז בשביל מה בכלל לזמן אסיפה?

בהודעה נוספת לבורסה 'הסבירה' החברה את החלטתה התמוהה, כאשר היא בעיקר חוזרת על הטיעונים שהיא שלחה מראש למשקיעים בעת זימון האסיפה הכללית. כלומר: היא בכל זאת אישרה את החלוקה, אחרי שבעלי המניות הצביעו נגד, כשהם - מראש - יודעים את כל הטיעונים שהחברה תטען גם אחר כך כשתאשר את החלוקה.

על פי הודעת החברה לבורסה: "בעלי השליטה בחברה, אשר הינם בעלי שיעור ההחזקה הגבוה ביותר בחברה ואינם זכאים כשלעצמם לתגמול הוני מאת החברה, הצביעו בעד הקצאת האופציות למנכ"ל, כפי שהובאה בפני אישור האסיפה הכללית של בעלי המניות של החברה" - אבל כפי שכבר הסברנו, זה פשוט לא רלוונטי. הם בעלי השליטה ולכן דעתם לא רלוונטית בהצבעות מהסוג הזה.

בנוסף טענה החברה כי: "ערן וולף הינו מנכ"ל החברה מיומה הראשון ואף היה שותף מרכזי בהקמתה. מר ערן וולף היה גורם משמעותי בהישגיה של החברה, בצמיחת הכנסותיה ורווחיה לאורך כל שנות פעילותה ובכלל זה, הנפקתה המוצלחת בבורסה לניירות ערך בתל אביב בחודש אוגוסט 2020" - אוקי, ולכן מה? הוא היה יכול לקנות מניות מראש, או כמו כולם, או במסגרת ההנפקה, ובעוד לא מעט הזדמנויות. למה פתאום עכשיו זה לגיטימי לדלל את המשקיעים?

לדברי החברה: "השכלתו, כישוריו, הישגיו וניסיונו המקצועי העשיר בתחום האשראי הצרכני של מר ערן וולף, מעמדו בתחום, ותרומתו לחברה במשך זמן כהונתו כמנכ"ל החברה, וכן לאור היותו של מר ערן וולף איש מפתח בחברה" - שוב, לא רלוונטי, וגם זה אותו טיעון שהם כבר סיפרו למשקיעים שהצביעו נגד החלוקה.

עוד על פי החברה: "להערכת ועדת התגמול ודירקטוריון החברה, הענקת האופציות למר ערן וולף תחזק את זיקתו לחברה, זאת לשם הגשמת יעדיה והשאת רווחים לבעלי מניותיה, והיא משקפת את צרכי החברה ליצירת תמריצים ראויים מחד, מבלי לתמרץ נטילת סיכונים מיוחדים מנגד. ועדת התגמול ודירקטוריון החברה סבורים, כי ראוי לתת דגש לתגמול שהינו מותנה ביצועים. להערכת ועדת התגמול ודירקטוריון החברה, תשלום מבוסס מניות, לצד השכר והמענקים השוטפים, יחזק את הקורלציה בין היקף התגמול של מנכ"ל החברה לבין השאת ערך לבעלי המניות של החברה. התגמול ההוני נועד גם לקשור את התגמול של מנכ"ל החברה להשגת יעדי החברה בראיה ארוכת טווח." - גם את זה החברה כבר כתבה למשקיעים שהצביעו נגד, ולמרות זאת הם הצביעו כפי שהצביעו. בקיצור - לא רלוונטי.

הטיעון היחיד של החברה שאולי רלוונטי הוא הטיעון הבא: "ועדת התגמול ודירקטוריון החברה הדגישה כי לא הובעה מאת בעלי המניות שהעבירו עמדתם לחברה הסתייגות עקרונית להקצאה הפרטית למנכ"ל ו/או לתנאי האופציות, למעט כאמור ביחס לעלות הכוללת של תגמול המנכ"ל לחברה בהתחשב גם בהקצאה הפרטית למנכ"ל" - אוקי, אז תקצו לו פחות. אבל החברה לא עשתה כך. היא דחתה את החלטת האסיפה וחזרה על הטיעון הקודם (שהוא בקיצור - לא אכפת לנו מההצבעה שלכם) וכך אומרת: "להערכת הוועדה ודירקטוריון החברה, שווי ההטבה בגין התגמול ההוני המוצע הינו סביר, לרבות תוך התחשבות ביחס שבין תנאי הכהונה וההעסקה של מר ערן וולף לעלות השכר של שאר עובדי החברה... סך העלות הכוללת של המנכ"ל לחברה ראויה וסבירה" - אך כאמור, מדובר פשוט בזלזול במשקיעים ובהחלטות האסיפה הכללית.

בדוחותיה לרבעון השני של 2021 דיווחה מימון ישיר על הכנסות של 226.5 מיליון שקל. הרווח הנקי עמד על 58.6 מיליון שקל לעומת כ-26.3 מיליון שקל ברבעון המקביל אשתקד. הוצאות הפסדי אשראי הסתכמו ברבעון בכ-9.8 מיליון שקל.

תיק ההלוואות של החברה עומד על כ-8.6 מיליארד שקל (כולל תיק הלוואות שהומחה ו/או שווק עבור צדדים שלישיים).

מחברת מימון ישיר נמסר בתגובה: "דירקטוריון מימון ישיר פעל בחודשים האחרונים על מנת לייצר חבילת תגמול שתביא לידי ביטוי את שביעות רצוננו מהנהלת החברה בראשותו של ערן וולף אשר הביאה את החברה להישגים מרשימים ביותר בתוצאותיה בשנתיים האחרונות, למרות תנאי אי הוודאות במשק הישראלי. חבילת התגמול שהבאנו לאישור עומדת בקריטריונים של מדיניות התגמול של החברה. המוסדיים המחזיקים בחברה שותפים לצורך לתמרץ ולתגמל את ההנהלה על הביצועים המרשימים וחלקם הצביעו בעד כאשר מרבית המתנגדים עשו כך בשל המדיניות הפנימית שלהם הנוגעת לרכיבי התגמול השונים. בחנו את הנושא לעומק והחלטנו להשתמש בזכות השמורה לנו לאשר לערן ולהנהלת החברה את חבילת התגמול. כדירקטוריון אנו חשים כי חובתנו לשמר את המנהלים הטובים ולתגמל אותם כראוי על הביצועים אשר קידמו את החברה ללא הכר."

- 27.אנונימי 02/10/2021 21:38הגב לתגובה זוספציפית למקרה הזה נכון היה לחלק. הקים את הפעילות ודואג שתצמח בשביל המשקיעים ולכן שיתוגמל בהתאם

- 26.יריב 02/10/2021 10:51הגב לתגובה זוהדירקטוריון יכול לנמק מדוע החליט שלא לקבל את הצבעת המשקיעים. את הפריצה הזו חייבים לסגור. בעלי המניות הם שצריכים להחליט. משרד המשפטים חייב להוציא הצעת חוק בעניין.

- 25.לרון 02/10/2021 09:08הגב לתגובה זומופיעות כל פעם תביעות של עו"ד נגד חברות המאתגרות להצטרף לתביעות,ואצלינו???....

- 24.אני רק שאלה 01/10/2021 08:32הגב לתגובה זולא צריך לחזור כלכך הרבה פעמים על העובדה שלברת הביטוח מצפצפת על... ועושה מה שהיא רוצה. אפילו אנשים עם קשיי קליטה הבינו אחרי 5 פעמים...

- 23.אז איפה הממונה על שוק ההון? (ל"ת)יוסי 30/09/2021 17:54הגב לתגובה זו

- 22.אלי 30/09/2021 17:40הגב לתגובה זואם יש סיבה למה אני לא רוכש מניות בבורסה הישראלית זו הסיבה,צפצוף מלא על בעלי המניות,בבורסה האמריקאית זה לא יכול לקרות

- 21.Rami 30/09/2021 04:09הגב לתגובה זואיש יקר, מוכשר מאוד , מגיע לו כול תגמול שמקובל על ה בעלים , כסף שווה הערכה והאיש מאוד מעורך. עלה והצלח

- 20.פראיירים לא מתים רק מתחלפים !!! (ל"ת)דוד הגנן 29/09/2021 21:52הגב לתגובה זו

- 19.משקיע קטן 29/09/2021 16:34הגב לתגובה זואינני קשור לא בעקיפין ולא במישרין לוולף או לשנידמנים ואומר: ערן וולף וצוותו שווים כל שקל שיקבלו שכן ביצעו בשנתיים האחרונות מספר פעולות ניהוליות מדהימות תחת לחץ קשה של נזילות הנפקה וכו תוך מיקוד אסטרגי וביצוע מהיר וחד. כל הכבוד!

- 18.בושה 29/09/2021 15:17הגב לתגובה זוותכתבו מה אתם חושבים על החזיר הזה

- באנגלית eran wolf (ל"ת)חוצפה 29/09/2021 16:23הגב לתגובה זו

- 17.מבין 29/09/2021 14:13הגב לתגובה זואתם על הכוונת

- 16.אני שואל 29/09/2021 13:26הגב לתגובה זועוד גוף שמקמבן ג'ובים למקורבים על חשבון כספי ציבור.

- 15.הבדיחה על חשבוננו חחח (ל"ת)צופה 29/09/2021 13:19הגב לתגובה זו

- 14.פז 29/09/2021 13:19הגב לתגובה זואם לא תגבו היום מחיר כבד.מחר יהיה מאוחר

- 13.עד הסוף לא הבנתי 29/09/2021 13:01הגב לתגובה זותת רמה

- 12.פועלת 29/09/2021 12:38הגב לתגובה זומענק זה שקול לשכר חציוני (נטו) של 2821 עובדים בישראל. 2821.

- 11.היי ביזפורטל - מה התגובה של המוסדיים ? (ל"ת)יופי 29/09/2021 12:32הגב לתגובה זו

- 10.קוריץ 29/09/2021 12:19הגב לתגובה זוכך שהחברה יונקת את כספי הציבור פעמיים, פעם אחת דרך הריביות המנופחות שלהם על רכבי "אפס ק"מ", ופעם נוספת דרך המוסדיים וכספי הפנסיה שלנו.

- 9.למדן 29/09/2021 12:17הגב לתגובה זוכאשר יש תקופה כזו של הפקרות מחשבתית וריצת אמוק אחרי מניות ורווחים בשוק ההון והנדל"ן מטבע הדברים ההפקרות חוגגת ומצפצפים על כל הליך תקין כי לא רואים יותר בעיניים זה כמו שרואים כרישים שבאים בהמוניהם כדי לטרוף את הדגים שהתאספו כדי לאכול מהמזון שניזרק עבורם

- 8.לרון 29/09/2021 12:12הגב לתגובה זובעיקר בהפניקס ובהראל ,אך יש לי מעט באיידיאיי...בעוונותי??

- 7.ש.ק. 29/09/2021 12:05הגב לתגובה זומה אתם מצפים ממשפחת נובו רישים הגיעו רחוק מחנות שנסגרה למעמד שמאפשר לצפצף על כולם לזכותם הם מחלקים דיווידנדים יפים

- 6.שמים ז.. על מה שהציבור אומר ומשתינים עלינו מהמקפצה (ל"ת)פשוט חוצפה!!!!!!! 29/09/2021 12:00הגב לתגובה זו

- 5.משקיע 29/09/2021 11:54הגב לתגובה זובאמריקה הדירקטורים היו לוקחים עוד

- 4.אלמוג 29/09/2021 11:52הגב לתגובה זוצריך להעניש אותם שהמוסדיים יכנסו אספה ויפטרו את מי שהחליט לצפצף על ההחלטה.

- אני רק הערה 29/09/2021 12:33הגב לתגובה זויש סעיף מפורש בחוק החברות שמרשה לחברה לפעול כפי שפעלה. מה שיש לרשות זה רק לחייב גילוי מובלט בעניין, בהנחה שהחברה פעלה לפי המסלול בחוק

- 3.רועי 29/09/2021 11:51הגב לתגובה זואיפה הביקורת על חברות הביטוח ? איפה המבקר על חברות הביטוח ? אעלק ביקורת .. אעלק אכיפה..

- 2.לרון 29/09/2021 11:50הגב לתגובה זורק קראתי וכבר אני בחוץ,בעבר היתה כתבה דומה וזלזלתי בה קצת,היום כאמור שלום ולא להתראות למימון...

- 1.אנונימי 29/09/2021 11:46הגב לתגובה זועוד מנייה זבל של בורסת תא...מי המטורף שנותן להם כסף.לא הייתי משקיע שם לעולם.החברה הזו שרופה לנצח נצחים.בהצלחה למי ששם

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?