לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

שבוע המסחר בוול סטריט ייפתח על רקע הנעילה המעורבת של שבוע המסחר החולף. על רקע השיפור בנתוני התעסוקה, האנליסטים מתמקדים בניסיון להעריך את הצעדים הבאים של הבנק הפדרלי, ובראשם האפשרות של העלאת ריבית לפני 2023.

הנאום של סגן יו"ר הפד' - מזרז את היציאה מהמדיניות המרחיבה

בנאום שנשא בשבוע שעבר סגן נשיא הבנק הפדרלי ריצ'ארד קלרידה נאמר שאם ההתפתחויות בשוק העבודה ובאינפלציה יהיו בהתאם לתחזיות, כבר בסוף 2022 יתקיימו התנאים להעלאת ריבית. להערכת אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש, "קשה לדעת מה יהיה בסוף 2022, אך לפחות בסוף 2021 המציאות עומדת ככל הנראה להכות ובגדול את מרבית תחזיות הפד'".

ראשית, בחודש יוני העלה הפד' את תחזית הצמיחה ל-2021 מ-6.5% ל-7%. כדי שהמשק יצמח ב-7% בכל שנת 2021 הוא בסה"כ צריך לצמוח בשיעור של 2.7% בלבד ברבעונים השלישי והרביעי. לפחות לפי GDPNow שמחושב על ידי הפד' הצמיחה ברבעון השלישי צפויה לעמוד על 6%, כך שבסיכוי מאוד גבוה הצמיחה השנתית תהיה גבוהה משמעותית מתחזית הפד'.

שנית, לפי הירידה בשיעור האבטלה מ-5.9% ל-5.4% בחודש יולי ושאר הנתונים המצוינים בשוק העבודה, סביר מאוד שהאבטלה בסוף השנה תרד מתחת לרמה של 4.5% אותה צופה הפד'.

- אבוג'ן נסחרת מתחת למזומן - הזדמנות או מלכודת?

- מנכ"ל אבוג'ן: "חברות כמו גוגל נכנסות לתחום, זה פותח ריינג' אחר של עסקאות שאפשר לעשות"

- המלצת המערכת: כל הכותרות 24/7

שלישת, הפד' צופה שהאינפלציה (PCE Core) תגיע בסוף השנה ל-3.0%. נציין ששלושת המדדים האחרונים היו גבוהים בשיעור של בין 0.3%-0.4% מהממוצע בחודשים אלו בשנים 2015-19.אפילו אם כל המדדים עד סוף השנה יהיו רק זהים לממוצע בשנים 2015-19 קצב האינפלציה PCE Core יגיע ל-3.1%, מעל תחזית הפד'. אולם, אם כל אחד מהמדדים יהיה גבוה רק ב-0.1% מהממוצע ההיסטורי, האינפלציה בסוף השנה תהיה כבר 3.7%.

מקור: Bloomberg ומיטב דש

בכך, ניתן להעריך שהמציאות תגרום לפד' להמשיך ולהקדים את הלו"ז הצפוי של היציאה מהמדיניות המרחיבה, כפי שעשה בחודשים האחרונים. לכן, מעריכים במיטב דש, כי "בסוף השנה התחזיות להעלאת הריבית בארה"ב יוקדמו ל-2022 והפסקת הרכישות תהיה מזורזת יותר ממה שצופים כעת. התפתחות זו משקפת בעיקר סיכון לאג"ח, אך גם שוק המניות, אם ההפתעות יהיו יותר בצד של עלייה באינפלציה מאשר בירידה באבטלה".

- הפד נכנס ל-2026 מפולג: אינפלציה עקשנית, שוק עבודה מתקרר ויו"ר חדש באופק

- למרות ההבנות: סין ממשיכה להגביל חומרי גלם קריטיים לתעשייה האמריקאית

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

הבנקים המרכזיים ממשיכים להזרים כספים והמשקיעים מחייכים

ביום שישי פורסם דוח תעסוקה חיובי בארה"ב, ושוקי המניות המשיכו לעלות היות וזו אינדיקציה להתאוששות של הכלכלה האמריקנית. אך להערכת כלכני בנק הפועלים גם אם הדוח היה מפתיע לשלילה, המניות היו כנראה עולות באותה מידה, אם לא יותר. זאת מכיוון שפירושה דבר הוא שעליות הריבית יידחו.

לדבריהם, "יש גורם שלישי שדוחף את השווקים קדימה, וזה לא קשור לצמיחה, או לקורונה, אלא לבנקים המרכזיים. הזרמות הכסף הן הקטליזטור לעליות המחירים בשוקי ההון ובנדל"ן, ושאלת מיליון הדולר היא עד מתי, יוכלו הבנקים המרכזיים להמשיך להזרים כסף ולשמור על ריבית אפסית".

"חלק מחברי הפד, כמו קלרידה לדוגמה, חושבים שצמצום הרכישות יכול להתחיל כבר בקרוב, אך גם הוא סבור שנורמליזציה של הריבית תחל רק ב- 2023. הפד רוכש 40 מיליארד דולר בחודש של איגרות חוב מגובות משכנתאות, בזמן שמחירי הנדל"ן קופצים ב- 17% בשנה, דבר שמעיד על בנק מרכזי שמוכן ליטול סיכונים בטווח הארוך, ובינתיים נהנים מזה המשקיעים בשווקים".

רמת ההכנסה והצריכה בארה"ב נותרה גבוהה

בהמשך לכך, על רקע הירידה בשיעור האבטלה בארה"ב, יונתן כץ וכלכלני לידר שוקי הון, סבורים, כי "עוד חודש-חודשיים של נתוני תעסוקה חיוביים והפד כבר יתחיל לקבוע מועד לצמצום רכישות האג"ח וגם יתחילו מחשבות על העלאת ריבית (לפני 2023), בפרט עם נתוני האינפלציה ימשיכו להפתיע כלפי מעלה".

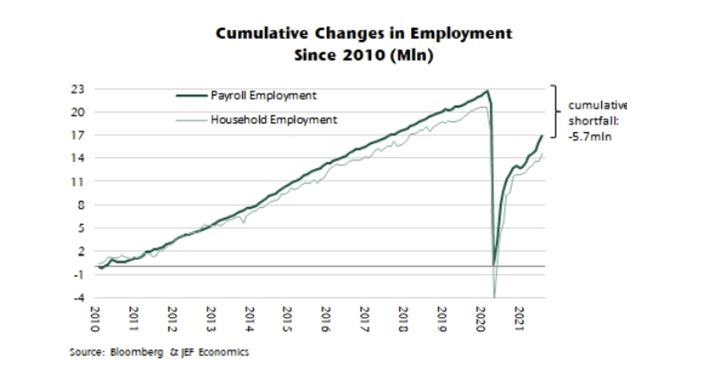

במהלך החודש החולף, שיעור האבטלה ירד ל- 5.4% מ- 5.9% כאשר שיעור ההשתתפות עלה ל- 61.7% מ- 61.6%. שיעור ההשתתפות עדיין נמוך ב- 1.6% יחסית לערב משבר הקורונה. משקי בית רבים עדיין מהססים לגבי חזרה לשוק העבודה. לאור זאת בלידר צופים כי "לקראת ספטמבר, עם החזרה ללימודים, וביטול הטבות התעסוקה של הממשל בכול המדינות בארה"ב, נראה המשך גידול מהיר גם במספר מחפשי עבודה וגם במספר המועסקים".

עונת הדוחות נמשכת עם מבול של חברות ישראליות

יום שני - TYSON FOODS INC INOVIO BIOMEDICAL CORP AMC ENTERTAINMENT HOLDINGS INC

יום שלישי - UNITY BANCORP MCAFEE CORP COINBASE GLOBAL

יום רביעי - EBAY וויקס WENDY'S/ARBY'S GROUP INC

יום חמישי - AIRBNB, INC GEVO INC BAIDU.COMWALT DISNEY

- 1.בארי 08/08/2021 18:59הגב לתגובה זוהכל כבר מגולם פי עשר... ברגע שהראשונים יתחילו לברוח, יהיה תיקון מאסיבי לדעתי

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

השקעה בחו"ל: חמישה יעדים אטרקטיביים לרכישת דירה – עד מיליון שקל

בדיקה מקיפה: חמישה יעדי השקעה אטרקטיביים באירופה והסביבה שעדיין אפשריים עם תקציב ישראלי ממוצע

רכישת דירה בישראל הפכה לאתגר כלכלי עבור רבים, ולעיתים אף לחלום שהולך ומתרחק. וכאשר המחירים ממשיכים לנסוק, משקיעים רבים מחפשים אלטרנטיבות מעבר לים, במדינות שבהן סכום של כמיליון שקל (כ-230,000 יורו או 250,000 דולר נכון לדצמבר 2025) עדיין מאפשר רכישת נכס שלם ואף מניב.

בכתבה זו נסקור חמישה יעדים פופולריים בקרב משקיעים ישראלים: טביליסי (גאורגיה), אתונה (יוון), ליברפול (בריטניה), ליסבון (פורטוגל) וסופיה (בולגריה). נבחן את יתרונותיהם וחסרונותיהם, כולל נתוני מחירים, תשואות שכירות ממוצעות, שכר מקומי ואיכות החיים הכללית, כדי לספק תמונה מלאה עבור המשקיע הפוטנציאלי.

יוצאים לדרך: דרכון אירופי לא יזיק

לפני שנצלול לפרטי היעדים, חשוב להבין שבעלות על דרכון אירופי משנה את כללי המשחק. עבור ישראלים רבים המחזיקים בדרכון כזה (בעיקר פורטוגלי, רומני, פולני או גרמני), ההשקעה הופכת לפשוטה יותר מבחינה בירוקרטית ומיסויית. אזרחי האיחוד האירופי יכולים בדרך כלל לרכוש נכסים ללא הגבלות מיוחדות, ליהנות מחופש תנועה ומגורים, ולעיתים אף לזכות בהטבות מס מקומיות.

במדינות כמו יוון ופורטוגל, משקיעים ללא דרכון אירופי עשויים להיות זכאים לתוכניות "ויזת זהב", המעניקות אישור שהייה בתמורה להשקעה בסכום מסוים - אך מי שמחזיק כבר בדרכון חוסך את התהליך המורכב הזה.

- מחירי הדירות ירדו, ריבית המשכנתא ירדה - מתי יחזרו המשקיעים?

- מיומנו של יועץ השקעות - על הדילמה בין השקעה בבורסה להשקעה בדירה

- המלצת המערכת: כל הכותרות 24/7

טביליסי, גאורגיה: עיר מתפתחת עם תשואות שיא

בירת גאורגיה הפכה בשנים האחרונות למוקד משיכה למשקיעים המחפשים הזדמנויות בשווקים מתפתחים. העיר העתיקה והיפה, עם המרחצאות הטרמליים והתרבות הים תיכונית-מזרח אירופית שובת הלב, מציעה שילוב של מחירים נמוכים ואפשרויות לתשואה גבוהה.